出海简讯行业篇|2020年建筑业发展迎来"缓冲期"

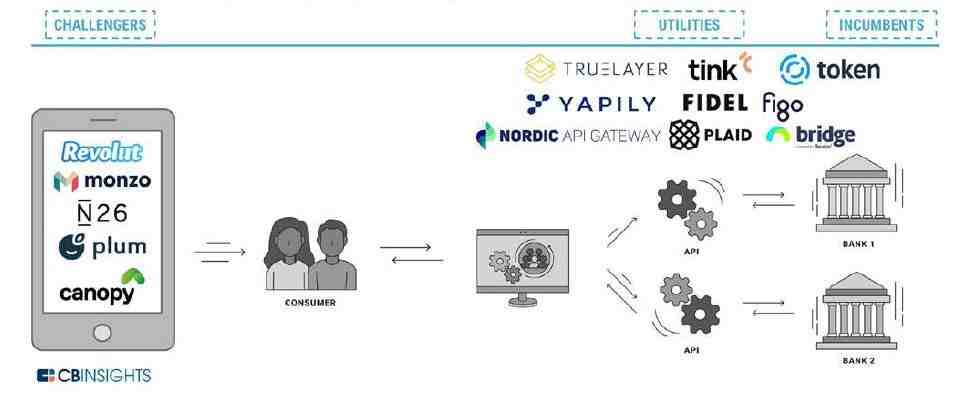

2019年是金融科技是充满活力并且意义重大的一年。随着央行金融科技发展规划的发布、大数据风控行业的整治、银行系金融科技子公司的强势崛起、数字货币雏形初见、金融监管科技的蓬勃发展和监管沙盒的落地等等,行业发展进入快车道。 展望2020,我们从应用场景、基础设施、资本支持等多个维度观察到,整个行业的关注重心逐渐由固定场景下的应用向全球化增长、可持续性等方面转移。 金融科技初创公司正在走出特有场景,开始大规模运营。曾服务于特定的地域和人群,如今,金融科技则在一个大得多的竞争环境中,在整个金融服务价值链上为所有人、所有企业提供服务。 金融科技公司正在建设以科技为核心的金融基础设施。与其它行业相呼应,金融科技公司先是“分拆”现有产品,再将它们“重新打包”,形成一个完全不同于以往的金融堆栈。 整个行业在迅速发展,金融科技公司所获得的全球风投支持不断创下纪录。2019年前三季度的累计融资额已超过2017全年,与此同时,成熟企业的并购也在持续增加。 全球知名创投研究机构CB Insights和万事达Start Path联合发布了《2020年全球五大金融科技趋势》,将行业和公司按照五大地理位置划分:北美、欧洲、亚太、拉美及加勒比,非洲及中东。我们选取并翻译了精华部分,与大家分享。 一、在北美,“打包服务”将推动金融的未来 美国的金融科技创业者们正在引领“银行即服务” BaaS 的风向,通过提供API (Application Programming Interface, 应用程序接口) 服务来帮助其他公司构建银行和支付产品。 互联网巨头、金融科技公司和现有企业正在共同创造新的用户体验。具有庞大客户群的互联网巨头Google,Apple,Amazon等等正在进入金融服务领域,而随着越来越多的公司涉足金融服务,获取新客户变得更加昂贵,更加困难。 因此,我们看到了新一类的金融科技企业的出现:与数字银行和其他顶级品牌合作,将银行产品和服务融入其现有体系中。 未来,金融科技将继续改变美国金融服务价值链。即使没有全面的监管,顶级投资者们仍在继续押注于金融科技初创企业成功构建新的金融基础设施。 [案例介绍] 硅谷公司Bond,将银行与希望提供金融服务的公司联系在一起,帮助想要提供金融产品的非金融公司可以通过银行来提供个性化和合规的银行产品。纽约公司Sure,向零售商和保险合作伙伴提供保险技术工具,使企业能够轻松“白标”保险产品,并将保险嵌入到它们的网站和应用程序中。 二、在欧洲,金融科技公司正在向更多地区拓展业务 凭借开放式银行业务和PSD2(欧盟支付服务修订法案第二版,Payment Service Directive 2),欧洲已成为FinTechs的温床,推动了创新性银行和中间件数据平台的兴起。现在,这些欧洲新兴的金融科技企业正在尝试向全球扩张,而北美市场通常为首选。欧洲金融科技将继续在友好的监管环境中繁荣发展,其他地区的投资者、监管机构和初创公司将持续以欧洲为标杆。 [案例介绍] 成立于伦敦的Monzo,在200多万现有客户的基础上,2019年6月向美国扩张,并与萨顿银行 (Sutton bank) 合作。柏林公司N26,为350多万客户提供个人理财和虚拟银行解决方案。2019年8月底在美国推出,与安盛银行 (Axos Bank) 合作推出持有和担保证金业务。英国聚合支付方案服务商GoCardless,于2019年9月在美国旧金山开设了办公室。 三、在东南亚,金融科技即将成为下一个超级应用程序 不断增长的中产阶级和广泛的移动端普及率,为东南亚的金融科技公司创造了理想的成长环境。初创企业正向最大的互联网经济体——印度尼西亚聚集。过去五年中,印尼的互联网经济规模增长了三倍多,达到400亿美元。 一些公司正在追随中国的“超级应用”微信和支付宝,从最初的业务转向金融科技。还有一些东南亚的初创公司从与金融服务无关的领域建立自己的品牌,然后扩展到支付领域。 [案例介绍] 成立于印尼雅加达的网约车巨头Go-Jek,最初是一家纯粹的运输和快递公司,后来扩展到支付领域。2018年,该公司的移动钱包Go-Pay交易额达63亿美元,被印尼24万多家线上和线下商户使用。新加坡Grab,从按需运输扩展到金融服务,其数字支付服务GrabPay拥有超过1亿用户,并正在大力推广分期付款、贷款和保险等支付以外的金融产品。 四、在拉美,金融科技公司正在向未被金融服务覆盖的消费者和中小企业放贷 一些新兴的贷款初创公司正在将拉丁美洲和加勒比地区(LAC)转变为金融科技创新的中心。这些公司正在解决金融的可触达性,向未被金融服务覆盖的消费者和中小企业发放贷款。该地区的很多国家缺乏发达的金融基础设施,甚至面临政治动荡。 [案例介绍] 巴西圣保罗企业Creditas,通过投资者和金融机构为客户贷款提供资金,核心产品包括借款人提供住宅或车辆作为抵押品的贷款产品。创立于墨西哥城的Credijusto,为墨西哥的中小企业和个人提供信贷服务,2019年3月,Credijusto宣布贷款金额达到7000万美元 五、非洲,金融科技公司正在实现线上和线下支付 在非洲,金融科技初创公司正在为撒哈拉以南的非洲地区的成年人提供支付服务。根据世界银行的数据显示,在非洲有超过3.4亿成年人没有银行账户。 在非洲,支付正在成为一种值得关注的金融科技趋势,越来越多的初创公司正在打造移动钱包和支付处理平台。移动支付平台M-PESA由电信运营商沃达丰(Vodafone)于2007年推出,在非洲多个市场都能使用。重要的是,交易可以在任何移动设备上进行,不需要信用卡、银行账户、信用记录或最低余额。 [案例介绍] 尼日利亚公司OPay,为银行和企业在非洲各地的支付和收款提供了现代化的支付基础设施。赞比亚公司Flutterwave,利用技术向非洲各地服务不足和资金被排斥的社区提供金融服务。 金融科技的普及化依旧面临许多障碍,包括监管立场、行业竞争和宏观经济环境。 毋庸置疑,2019年是全球金融科技发展的重要一年,金融科技初创公司已经扩大了规模,进入了新的地区,并继续从头开始建立金融基础设施。 2020年,这些趋势的发展速度将继续加快,亦将为全球带来更多机遇。金融科技初创企业何时获得更大规模的应用将成为焦点。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次