【重要通知】春节期间关于物流你必须知道的事!

做了这么多年的跨境电商,很多卖家却对本行业的税务问题很迷茫!特别是企业所得税的缴纳!

但是由于跨境电商行业的草根”属性,征税问题也长期处于灰色地带!

而如今跨境电商成了未来10年的战略性产业,行业的规范性问题就显得尤为重要了!国家也在配合着我们合规化的步伐,制定了一系列的开明政策!

在1月14号的的跨境电子商务高峰论坛上,国家税务总局所得税司处长何俊雄,对《跨境电商企业所得税》进行了深度解读!

并且,为了促进跨境电商企业更好的开展出口业务,对2020年1月1日前跨境电商企业所得税“既往不咎”!划重点!对跨境卖家2020年1月1日之前税务问题不纠责!

之前有很多跨境卖家们担心的问题,一旦这个行业开展新的税收制度,会不会对纳税不规范的企业进行清查!现在不用担心了,只要你2020年1月1日之后正常纳税,企业就不会有任何税务风险提示!

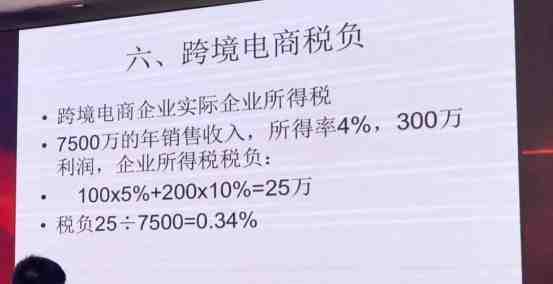

除了不会对跨境电商过往税务问题纠责外,这个4%的应税所得率也颇为引人关注!

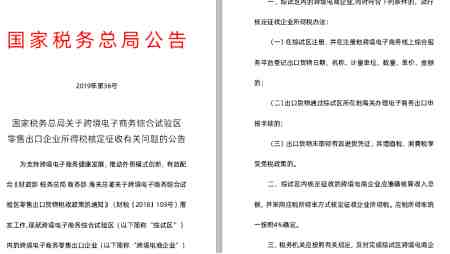

其实,早在19年底,这条4%的的应税所得率政策就席卷了跨境卖家,具体公告如下:

首先解释下这个应税所得率到底意味着什么?

应税所得率=(应纳所得额/销售收入),就是应纳税所得额与销售收入的比率,而所得税负担率就是应纳所得税额与销售收入的比率。

比如你一年销售收入是7500万,在新的规定下应税所得率是4%,那么国家认为你的利润是300万。

那么税负的计算公式就是100*5%+200*10%=25万,一年7500万的销售收入,25万的税负真的不算高!

在4%的的应税所得率推出前,海关推行9610“不征不退”的报关模式,即跨境电商卖家凭借交易单可以申请退税。

但这个报关模式难以长期推行,因为卖家们怕按一般企业标准,缴纳25%的企业所得税。现在跨境电商应税所得率按照4%是远低于其他类型企业的,并且让整个跨境电商行业良性循环了起来。

此外,这项核定征收企业所得税办法为“出口货物未取得有效进货凭证”的企业提出了解决办法!

这对于大量在采购货物端无法取得发票的跨境电商卖家来说,要做到税务合规,扫除了一个重要障碍。

总而言之,跨境电商合规化已经提上议程,行业也在蒸蒸日上!卖家需要做的就是,跟上行业的进程,把跨境电商这盘子做得更大!

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次