走进巴西——人文地理(1)

过去十年里,运动鞋市场完成了从健身专属到时尚穿搭的华丽转变。诞生于1949年的运动鞋元老阿迪达斯如今是全球第二大最具价值的运动服装品牌,在全球拥有超2100家阿迪达斯旗舰店、1.5万家连锁店和大约15万家零售商批发合作,更不用说在过去几年中迅速发展的在线渠道。

过去十年里,运动鞋市场完成了从健身专属到时尚穿搭的华丽转变。诞生于1949年的运动鞋元老阿迪达斯如今是全球第二大最具价值的运动服装品牌,在全球拥有超2100家阿迪达斯旗舰店、1.5万家连锁店和大约15万家零售商批发合作,更不用说在过去几年中迅速发展的在线渠道。

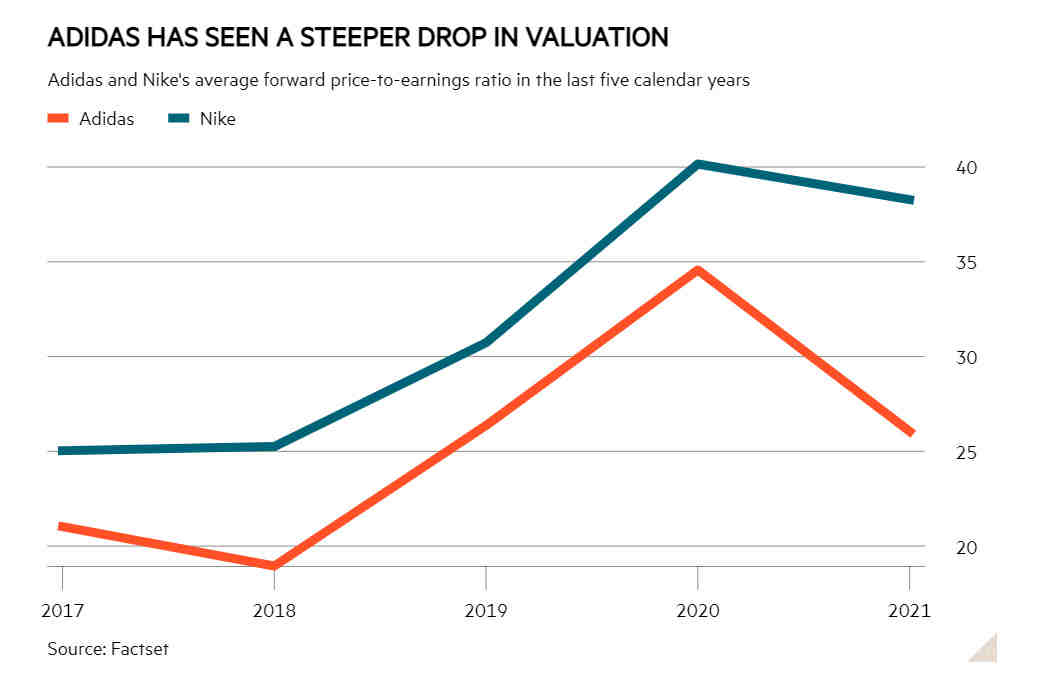

由于通胀飙升和中国经济停摆给非必需消费品股带来的压力,阿迪达斯的全球影响力未能抵御今年股价暴跌35%的打击。与此同时,阿迪达斯在2022年深陷于其更大的竞争对手耐克的阴影中。当前耐克掌控着运动时尚市场25%的份额,阿迪达斯则占据了15%,这种差异通常反映在两只股票之间的细微差距。而今年,这种差距演变成了一个鸿沟,耐克股票目前的预期市盈率是24倍,而阿迪达斯的预期市盈率(PE)低于17倍,为该股七年来的最低点。

这些估值之所以看起来有些不合理,是因为在过去十年的大部分时间里,阿迪达斯的年净收入增速一直快于耐克。现在阿迪达斯甚至落后于其较小的竞争对手彪马,彪马的预期市盈率为22。然而,根据Investors' Chronicle最近的研究,这种增长和价值的结合使得阿迪达斯成为国际领先基金经理最喜欢的投资组合之一。

作为运动服装市场的两大巨头,耐克和阿迪达斯并无二致,它们收取高价并挥霍着巨额营销预算。

晨星证券研究公司的分析师:“只有耐克和阿迪达斯有财力和全球吸引力来做到这一点,而规模较小的竞争对手安德玛和彪马则缺乏与全球顶级品牌签约赞助的明星力量。

2021年,阿迪达斯在体育界的赞助指出占总营销支出(25亿欧元)的50%,包括曼联和皇家马德里,以及体育明星莱昂内尔·梅西和卡罗琳·沃兹尼亚奇。

▕ 经济衰退规划

这些无形资产的投资可能使阿迪达斯在经济衰退中处于有利地位。这也是一个强大品牌多年来累积的真正实力。阿迪达斯的定价一直很高,10年平均毛利率为50%,高于耐克——主要得益于其较高的服装和运动器材销售组合。事实上,杰富瑞最近还将阿迪达斯评选为“全球最佳非防御性滞胀事件”之一,可见阿迪达斯在经济危机中的自保能力。

据晨星公司称,预计毛利率将在2024年达到55%,而2022年估计为52%。目前阿迪达斯约60%的销售额来自多品牌零售商像京东商城(JD),该品牌目前正试图减少对这一渠道的依赖,转向DTC渠道,实现利润最大化。

阿迪达斯的目标是到2025年将DTC的收入占比提到一半以上,同时将其电商销售额翻一番,达到90亿欧元。杰富瑞分析师指出,该品牌对DTC的推动成效显著,其北美市场的增速在2022年第一季度超过了20%。

今年导致阿迪达斯衰退的主要因素之一是它与中国市场的紧密联系。截至3月底的第一季度,其亚太地区的收入下降了16%。大大阻碍了该品牌的长期增长计划,阿迪达斯一直将中国市场视为海外主力军。

为此,其管理层预计将通过其他市场的增长来抵消这种放缓。北美和欧洲、中东和非洲地区第一季度固定汇率销售额分别增长12.8%和9.1%,这表明核心市场仍然可以实现盈利。

▕ 强劲的股东回报

阿迪达斯在股东回报方面的地位不断提高。过去,投资者一直不满于管理层的交易决策,他们认为为阿迪达斯为去年收购的健身应用Runtastic支付了过高的价格(2.4亿美元)。

与此同时,去年阿迪达斯在锐步上遭受了巨额亏损,它以21亿欧元的价格将锐步品牌和业务出售给了Authentic Brands Group,与2006年阿迪达斯高达31亿欧元相比,折价高达10亿美元。

收购锐步帮助阿迪达斯在2021年偿还了6亿欧元的债务,同时还用更好的信贷额度取代了循环信贷额度,使其能够支付通常的股息。自2015年以来,该公司通过增量增长将股息支付翻了一番,并有望在明年产生2.4%的收益率。分析师预测阿迪达斯将在未来五年内将37亿欧元用于股息,而它将产生125亿欧元的累积自由现金流,其中另外70亿欧元将用于股票回购。

尽管阿迪达斯在中国的业务仍存在不确定性,但其在不断增长的运动休闲市场中的强势地位将能够使其在未来几年中与规模较小的竞争对手区分开来。与此同时,健康的现金运转和营销支出相结合,为股东提供了充足的上行空间。

小编✎Irene/品牌方舟

声明:此文章版权归品牌方舟所有,未经允许不得转载。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次