Google&Bing电商广告大盘数据丨出海笔记

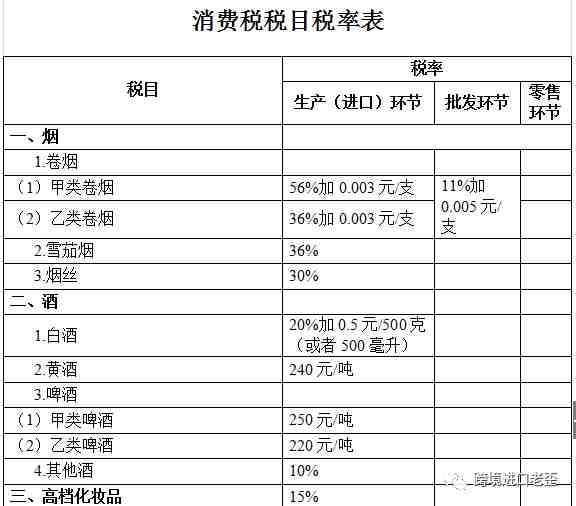

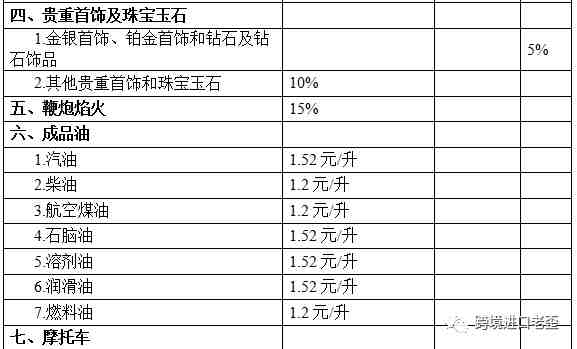

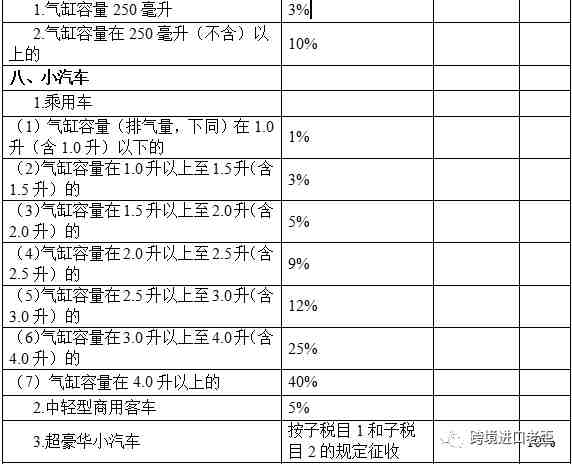

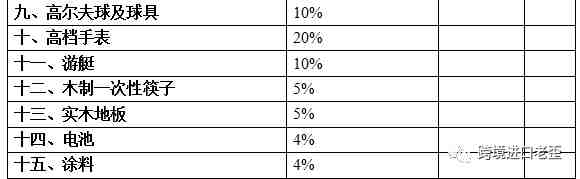

《征求意见稿》对纳税人、纳税环节和对象、纳税义务发生时间和地点、计算方法、可抵扣项目及部分特殊情况作出规定,并附消费税税目税率表,列出卷烟、酒、高档化妆品、贵重首饰及珠宝玉石、鞭炮烟火、成品油、小汽车等15大税目及对应税率。

此前,烟酒行业市场普遍担心消费税上调,而从《征求意见稿》发布税率来看,整体基本保持了现行税负水平总体不变。

目前酒类行业的消费税基本在生产环节征收。白酒按照出厂不含增值税价格的12%征收从价税(20%法定税率,按照60%比例征收),1000元/吨从量税。目前绝大部分白酒上市公司实际消费税率为12%,啤酒则按照220元-250元/吨征收。由此来看,征求意见稿中各酒类消费税率维持不变。

卷烟方面,按照原有规定,卷烟批发环节税率为11%,并按0.005元/支加征从量税;在生产环节上,甲类卷烟税率为56%加0.003元/支;乙类卷烟税率则为36%加0.003元/支,与《征求意见稿》一致。

高档化妆品保持15%的税率不变;汽油的单位税额也保持1.52元/升不变;高档手表的消费税税率也保持20%的水平。

《征求意见稿》对“纳税人”规定做了调整

为体现这次改革方向,《征求意见稿》对“纳税人”的规定作了调整。此前,消费税暂行条例中纳税人的规定,涉及生产、委托加工、进口、销售等多个概念。随着消费税改革的推进,消费税征收环节又增加了批发、零售,考虑到生产、批发、零售都会发生销售行为,《征求意见稿》对相关概念进行了整合,统一表述为在我国境内销售、委托加工和进口应税消费品的单位和个人,并对消费品自用情形进行单独表述。

《征求意见稿》消费税计算

计算方法上,《征求意见稿》提出,消费税实行从价计税、从量计税,或者从价和从量复合计税(以下简称复合计税)的办法计算应纳税额。其中,从价计税实行比例税率,从量计税实行定额税率,复合计税的从价和从量部分分别按照各自计税方法计算,得出的结果相加为复合计税的税额。

进口的应税消费品,按照组成计税价格计算纳税。

实行从价计税办法计算纳税的组成计税价格计算公式:组成计税价格=(关税计税价格+关税)÷(1-消费税比例税率)

实行复合计税办法计算纳税的组成计税价格计算公式:组成计税价格=(关税计税价格+关税+进口数量×消费税定额税率)÷(1-消费税比例税率)

《征求意见稿》规定,消费税的征收部门为税务机关,进口的应税消费品的消费税由海关代征,并规定海关应当将受托代征消费税的信息和货物出口报关的信息共享给税务机关。

针对纳税人出口应税消费品,《征求意见稿》明确可免征消费税。国务院可根据国民经济和社会发展需要,规定免征或减征消费税,报全国人大会常委会。

此次《征求意见稿》特别提出,个人携带或者邮寄进境的应税消费品的消费税计征办法由国务院制定,早前关于消费税的政策都未对个人携带或者邮寄行为有此表述,此类行为适用行邮税。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次