亚马逊搜索排名的影响因素有哪些?

跨境头条

关注行业热点资讯

亚马逊卖家应该都知道,出口的货物在采购中无法取得购货发票,在当下是普遍存在的问题,而没有购货发票就意味着按照规定需要出口征税处理,这对咱们亚马逊卖家来说非常不友好。

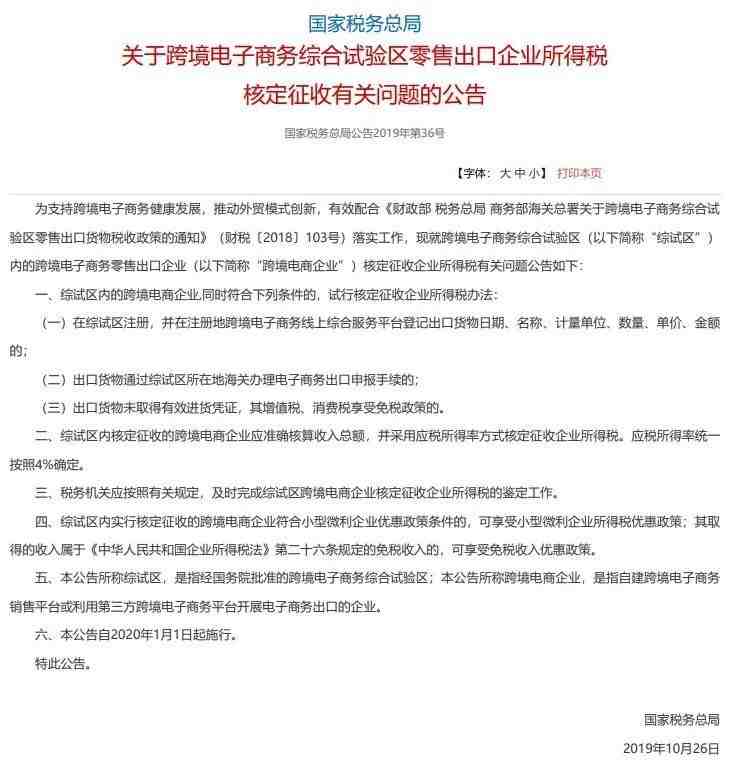

对此,2019年10月26日,国家税务总局发布《关于跨境电子商务综合试验区零售出口企业所得税核定征收有关问题的公告》。这对于咱们亚马逊卖家来说,无疑是一个重大利好消息。

政策原文如下:

《公告》指出,对跨境电商综试区内的跨境电商企业,同时符合一定条件的,试行核定征收企业所得税办法。综试区内核定征收的跨境电商企业应准确核算收入总额,并采用应税所得率方式核定征收企业所得税,应税所得率统一按照4%确定,公告自2020年1月1日起施行。

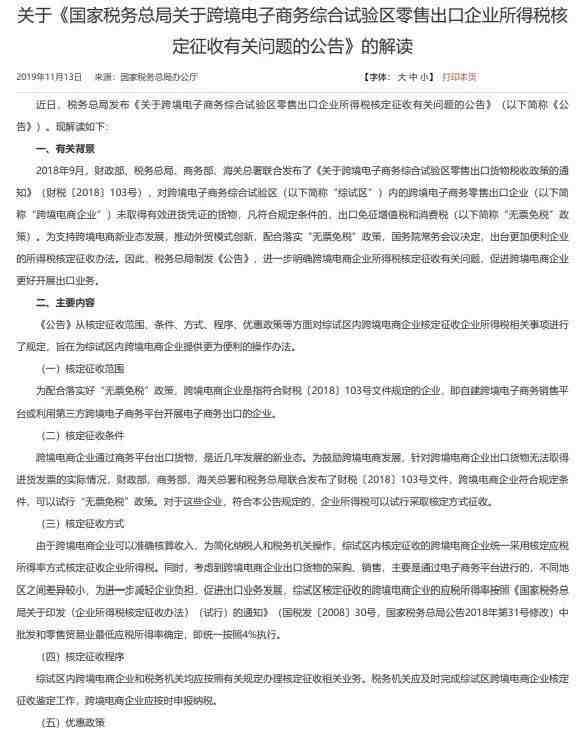

关于此次《公告》,解读原文如下:

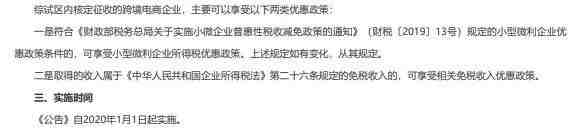

总的来说,综试区内核定征收的跨境电商企业,主要可以享受以下两类优惠政策:

一是符合《财政部税务总局关于实施小微企业普惠性税收减免政策的通知》规定的小型微利企业优惠政策条件的,可享受小型微利企业所得税优惠政策;

二是取得的收入属于《中华人民共和国企业所得税法》第二十六条规定的免税收入的,可享受相关免税收入优惠政策。

如果是同时符合小微企业与跨境电商企业的,政策综合税务在千分之二与千分之三之间;如果是不符合小微企业政策,而只是符合跨境电商企业政策36号文的,税负是1%左右。

举例来说:

如果你是年收入2500万元以内的跨境电商小型微利企业,核定征税后应纳税所得额是2500*4%=100万元,那么你就可以享受小型微利企业所得税优惠政策:对年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税,则A企业应缴纳的所得税=100*25%*20%=5万元。实际税负=5万/2500万=0.2%,企业2500万的年收入,只需交5万元税,就等于是千分之二的税负。

而如果你是年收入2500-7500万元以内的跨境电商小型微利企业,核定征税后应纳税所得额是2500*4%=100万元 至 7500*4%=300万元;按照小型微利企业所得税优惠政策:对年应纳税所得额不超过100万元的部分应缴纳的所得税=100*20%*25%=5万元。对于超过100万元不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税=200*50%*20%=20万元。那你应纳税额就是在5万元-25万元间,税负率是0.2%-0.33%之间。

这么大力度的税率优惠政策,可以让跨境电商企业的实际所得税负担减轻不少。另一方面,对于企业净利率超过4%的跨境电商企业,由于核定征收的方式只收4%作为应税所得率,那么企业所得税也相应减少。

那么这个政策可能会给咱们亚马逊卖家带来什么影响呢?

第一,这个政策可能会改变卖家现有的业务模式和流程。要享受核定征收政策,就要按照要求去做相应的调整,包括综试区企业注册、出口模式、货代报关、发货物流选择等都要基于政策操作的便利性跟成本去考量。

第二,这个政策可能会让卖家们产品选择更多,可以尝试那些无法取得进项发票的业务,不用只做可以取得进项发票的业务。

第三,这个政策可能会使卖家国内公司账面数字更丰满,资金周转更安全。过往大多数中小型卖家在货物出口后,境外的收入资金都不敢走公账,大量资金通过私人账户流转,其实对于卖家个人而言是承担着巨大风险的!

第四,这个政策对于那些考虑融资的企业也是重大利好,跨境电商企业面临的法律风险将大幅度降低,也进一步降低业务合规成本,业务体现在账面,引入资本更为便利。

不过要享受核定征收新政策也是有门槛的!首先要在综试区登记每个SKU的情况,其次要办理出口报关手续,那么有哪些范围是综试区呢?

国务院同意设立的跨境电子商务综合实验区总共三批:

第一批:杭州。

第二批:天津、上海、重庆、合肥、郑州、广州、成都、大连、宁波、青岛、深圳、苏州这12个城市。

第三批:北京、呼和浩特、沈阳、长春、哈尔滨、南京、南昌、武汉、长沙、南宁、海口、贵阳、昆明、西安、兰州、厦门、唐山、无锡、威海、珠海、东莞、义乌这22个城市。

以上可见,综试区几乎覆盖到国内从事亚马逊行业的主要城市了,这点对于广大亚马逊卖家来说,确实是不可多得的福音了。虽说政策真正落地可能还要等一段时间,但是在此之前大家不妨先深入研究下政策,理清公司的财务情况,做好财税规划,准备迎接新政的到来。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次