- 1 -

物流需求平稳增长

运行效率有待提高

2018年,全国社会物流总额为283.1万亿元,同比增长6.4%,受宏观经济下行压力影响,增速较上年同期小幅回落0.2个百分点。

从构成看,工业品物流总额256.8万亿元,占比90.7%,按可比价格计算,同比增长6.2%,增速与上年同期持平;进口货物物流总额14.1万亿元,增长3.7%,受国际贸易影响,增速比上年同期回落5个百分点;农产品物流总额3.9万亿元,增长3.5%,增速比上年同期回落0.4个百分点;单位与居民物品物流总额7万亿元,增长22.8%;再生资源物流总额1.3万亿元,增长15.1%。

1.2 消费与民生领域物流需求成为物流需求增长的重要驱动力

单位与居民物品物流总额增速长期大幅领先于社会物流总额增速。2018年单位与居民物品物流总额同比增长22.8%,比社会物流总额增速高出16.4个百分点。

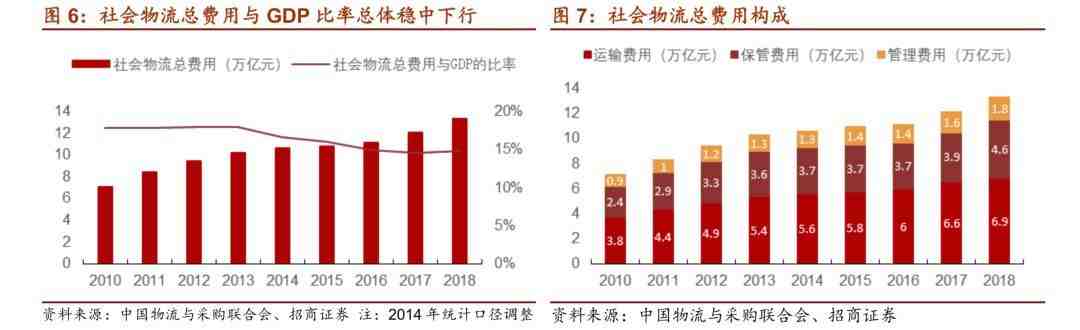

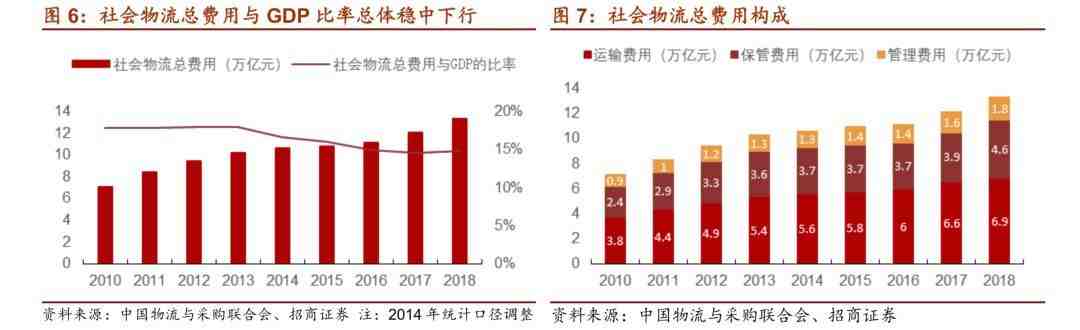

近几年来,社会物流总费用与GDP比率进入下降通道。2018年社会物流总费用为13.3万亿元,同比增长9.8%,增速比上年同期提高0.7个百分点。作为衡量社会物流运行效率的主要指标,2018年,社会物流总费用与GDP的比率为14.8%,比上年同期上升0.2个百分点,在下行过程中出现波动,但属正常走势变化,不改变物流运行效率提高、社会物流费用水平整体下降的基本判断。

从构成看,运输费用(6.9万亿元)与GDP的比率为7.7%,比上年同期下降0.3个百分点。保管费用(4.6万亿元)和管理费用(1.8万亿元)同比增长较快,占GDP的比率有不同程度的上升,保管费用上升0.4个百分点,管理费用上升0.1个百分点。

中国物流成本占GDP比重从2010年的17%左右下降到2017年的14.6%,全社会物流运行效率得到改善,但是与美国相比该有较大差距。2017年美国物流成本占GDP的比重为7.7%,同期中国物流成本占GDP的比重(14.6%)为美国的1.9倍,物流运行效率与发达国家相比还有较大差距。

- 2 -

仓储:供需矛盾加剧

未来增长潜力较大

仓储是商品流通的重要环节之一,也是物流活动的重要支柱,在国民经济中占有重要的地位和作用。现代仓储是以满足供应链上下游的需求为目的,在特定的有形或无形的场所、运用现代技术对物品的进出、库存、分拣、包装、配送及其信息进行有效的计划、执行和控制的物流活动。

仓储业固定资产投资增长迅速,增速长期高于全社会固定资产投资增速,近几年增速趋缓。进入21世纪后,我国仓储业发展迅猛,各类仓储企业在政策引导和市场推动下纷纷加大投资。2015年以前,仓储业固定资产投资额(固定资产投资额均不含农户)增速始终领先于全社会固定资产投资额增速,2003-2015年,仓储业固定资产投资额CAGR达40.14%,同期固定资产投资(不含农户)CAGR为23.04%。自2010年起,仓储业投资增速已有放缓趋势。2017年,仓储业固定资产投资额为6855.78亿元,同比下降1.8%,为近20年首次负增长。

二是,城市土地价格不断上涨,投资建设仓储设施的成本高昂,严重影响仓储企业的经营效益,降低仓储企业的经营韧性。

三是,城市范围内的仓储设施建设用地日趋紧张,大部分城市仓储用地供应稀缺。

四是,业内投资转向库内功能完善、信息化、智慧化(云仓储、大数据、物联网)等方面,导致投资增幅放缓。

与仓储业大量固定资产投资相对应,自21世纪初以来,我国仓库面积飞速扩大,从原来的沿海港口城市(如上海、深圳)延伸至每一个主要的一线及二线城市。仓库设施建设呈现大型化、网络化趋势,电商仓库成为建设热点。截至2017年底,我国营业性通用(常温)仓库面积达10.38亿平方米,同比增长4%,其中立体库约占26.4%,平方米库约占58%,楼房库约占15.6%;冷库总容量为13531.87万立方米,同比增长12.7%,其中冻结物冷库容量为9671.62万立方米,冷却物冷库(含气调库)容量为3860.25万立方米。

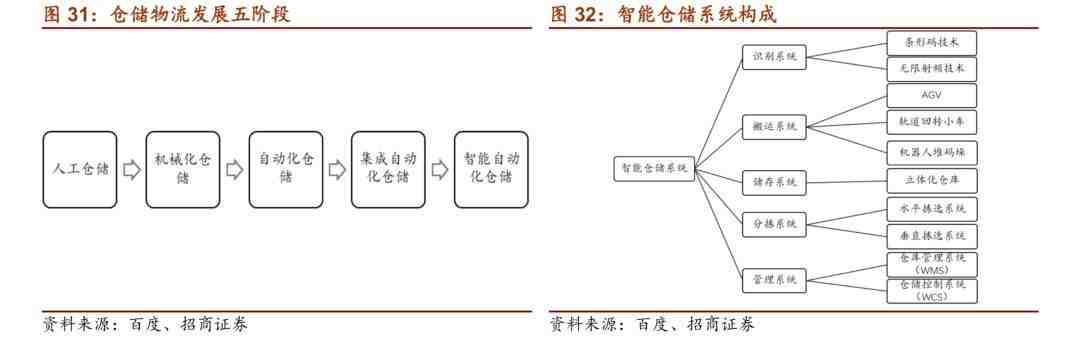

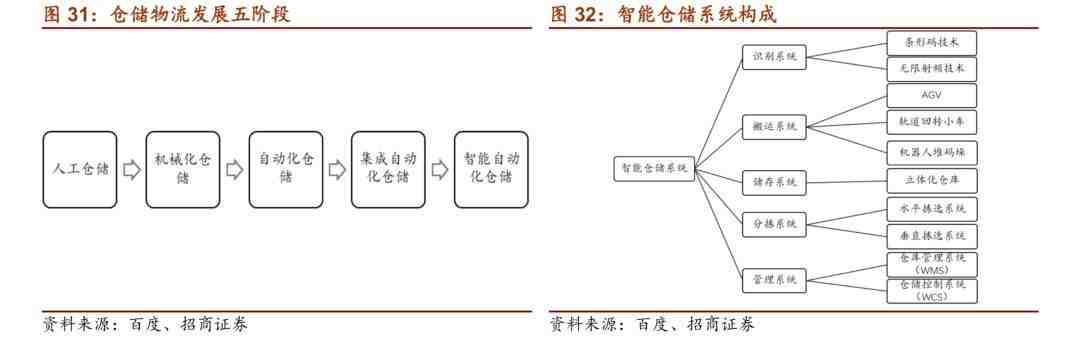

仓储物流发展可分为人工仓储、机械化仓储、自动化仓储、集成自动化仓储、智能自动化仓储五个阶段。

人工仓储即物资的输送、存储、管理和控制主要靠人工实现;机械化仓储,则以输送车、堆垛机、升降机等机械设备代替人工为主要特点;自动化仓储则在机械化仓储的基础上引入了AGV(自动导引小车)、自动货架、自动存取机器人、自动识别和自动分拣等先进设备系统;集成自动化仓储则以集成系统为主要特征,实现整个系统的有机协作;智能仓储系统是运用软件技术、互联网技术、自动分拣技术、光导技术、射频识别(RFID)、声控技术等先进的科技手段和设备对物品的进出库、存储、分拣、包装、配送及其信息进行有效的计划、执行和控制的物流活动。

智能仓储相较于传统仓储在空间利用率、储存量、储存形态、作业效率、人工成本、环境要求等方面均具备优势。

智能仓储与大数据、云计算等新一代互联网技术深度融合。在「互联网+」战略的带动下,国内的智能仓储与大数据、云计算等新一代互联网技术深度融合,整个行业都迅速地向着运行高效、流通快速的方向迈进。另外,国家供给侧改革,工业4.0和中国制造2025的驱动,「互联网+」仓储4.0概念催生,为网络与智能仓储硬件的高度融合、也为智能仓储发展指明了方向。

当前我国仓储业发展程度较为落后,运行效率低下,制约了物流的快速发展;未来智能仓储有助于改善分拣和出库效率,促进物流产业提质增效。

随着中国经济的不断增长,2018年中国人均GDP达到64644元,特别是一线城市北上广深的人均GDP早就已经达到了世界银行制定的发达国家或地区标准的门槛。2018年城镇居民人均可支配收入39251元,同比增长7.8%;农村居民人均可支配收入达14617元,同比增长8.8%。在人均GDP和居民收入不断提升的同时,居民的消费需求也日趋强劲,尤其是高端制造、食品、药品、快速消费品等行业的物流需求明显增加,这也对物流仓储提出了更高的要求。

从客户上看,物流地产市场的客户可以分为三类。最稳定的传统零售业如沃尔玛、家乐福、阿迪达斯、耐克,传统制造业如博世,施耐德,通用。它们主要是物流地产企业出于盘活固定资产的考虑,已经没有较大的增长潜力。近年来,物流地产市场规模稳步增长,主要得益于另两股推动力量——电商(阿里巴巴、京东、凡客)、第三方物流(德邦、顺丰、DHL)。

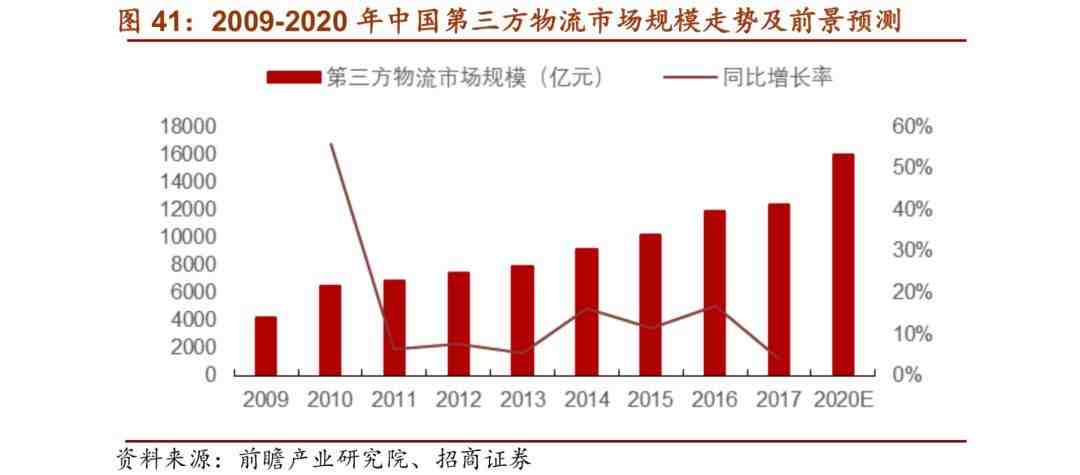

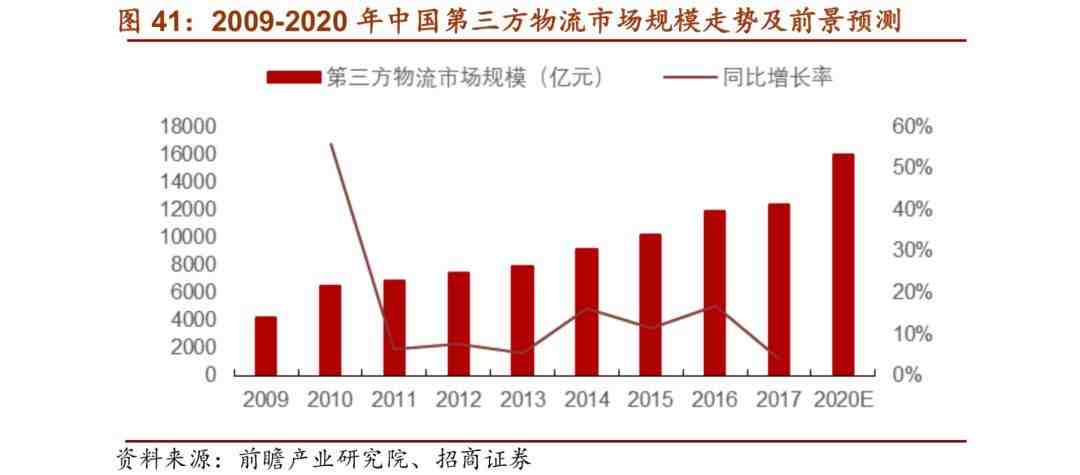

① 由于国内网购交易额在近几年的爆炸式增长,原有的物流设施根本难以满足电商的需求。以京东、阿里为代表的电商企业采取部分自建仓储的模式缓解仓储资源缺口,但远远不能满足其需求,目前仍然有相当部分的仓储设施来自外部租赁。而且物流地产的开发具有较陡的学习曲线,以电商自行开发的情况看,平均4年才能掌握成功的开发经验;因此,相比于专业的物流地产商,电商直接进入依然有一定的技术壁垒。 电商快速及时的配送以及高效的供应链都需要现代物流设施的支持,因此快速增长的电商零售额,是目前现代物流仓储设施需求的重要驱动因素。② 第三方物流同样发展迅速。自2009年至2017年,中国第三方物流收入呈现快速增长态势。短短八年间,总量由最初的4167亿元增加到12411亿元,远超日本及其他欧洲国家,同时与美国的差距也在不断缩小,在未来或超过美国位列全球第一。 未来,随着我国企业对第三方物流需求的不断增加,预计到「十三五」末期市场规模将达到16000亿元左右。第三方物流的发展标志着我国物流产业正逐步走向成熟,专业化的物流行业环境正在形成。目前,在我国第三方物流市场上总共有四类企业参与竞争,分别为经改造转型而来的传统仓储、运输企业;新创办的国有或国有控股的新型物流企业;外资和港资物流企业;民营物流企业。

由传统仓储和运输企业转型改造而来的第三方物流企业,凭借原有的物流业务基础和在市场、经营网络、设施、企业规模等方面的优势,在市场中占据主导地位,代表公司有中远国际、中外运等。新创办的国有或国有控股的新型物流企业是现代企业改革的产物,以中海物流公司为代表,这类企业管理机制比较完善,发展比较快,正占据越来越多的份额。

外资和港资物流企业利用其经营理念、经营模式和优质服务吸引中国企业,从而不断向中国第三方物流市场渗透,市占率提升较快,代表性公司有丹麦有利物流公司、日本近铁物流公司。

民营物流企业具有机制灵活、管理成本低等特点,以宝供物流企业集团有限公司为代表,是我国物流行业中最具朝气的第三方物流企业,有望成为第三方物流行业的中坚力量。

当前我国第三方物流市场高度分散,即将迎来新一轮行业整合。在1万至1.5万家第三方物流企业中,没有一家企业能占到2%以上的市场份额。而美国第三方物流行业发展相对成熟,仅C.H.Robinson一家占据7%份额,前十企业占总体市场36%份额,前五十企业占总体市场67%份额。总体来看,电商行业的飞速发展、供应链效率的不断提升以及第三方物流行业的整合,意味着市场对现代物流地产供应商愈加倚重。业内预计,未来几年中国在线零售行业发展依然将持续较高增速,物流行业进入转型升级阶段,现代物流需求将上升,尤其对于物流的自动化、机械化及智能化需求将日益增强。来源:亿欧 本文已注明出处,版权归原作者所有,如有侵权,请联系我们。