今年4月,一支裸眼3D大屏酷炫广告在海外社交媒体刷屏。

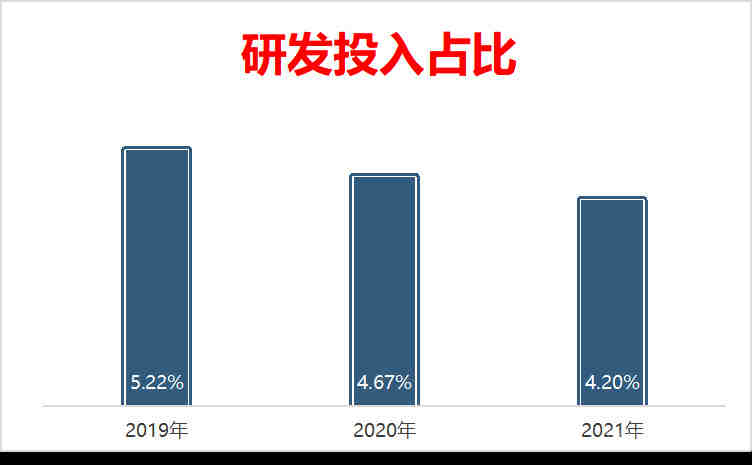

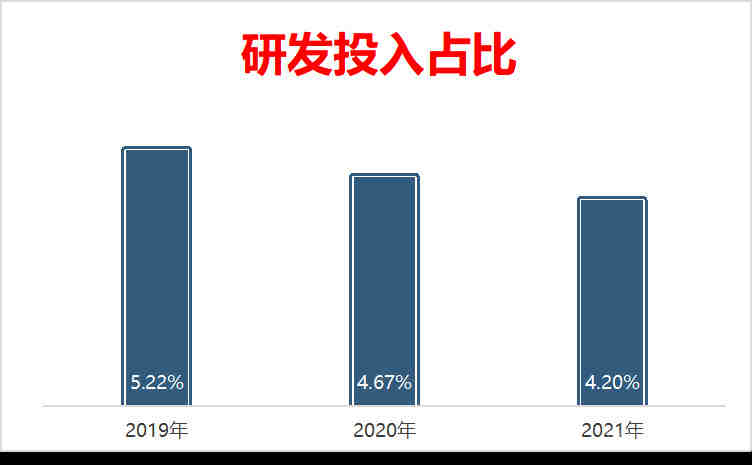

据悉,其扫地机器人产品登陆了日本东京、韩国首尔、美国纽约及瑞典斯德哥尔摩全球四大地标城市,瞬间引爆了社交平台。这次策划活动,不仅向全球观众大秀了一波视觉盛宴,更完美演绎了科沃斯品牌“先见于未来”的尖端科技。相关数据显示,2010年全球扫地机器人的销售额仅为3.69亿美元,到2020年将达到43.94亿美元,增长幅度高达1190%,年化增长率高达28%。中国企业在这波技术迭代中,虽然起步较晚,但借助于庞大的市场需求,反而后来者居上,成为全球最大的扫地机器人生产国和消费国,并诞生了两大明星企业:科沃斯和石头科技→「境外收入12.55亿元,机器人品牌石头科技如何制胜海外?」2013年,国内扫地机器人的销量只有57万台,销售额只有8.4亿元,到2018年销量达到577万台,复合增长率58.45%,年销售额达到86.6亿元,复合增长率58.66%,增速远超过其他家电品类。财报显示,科沃斯2021年营收突破百亿,达130.86亿元,同比增长80.90%;归属于上市公司股东净利润20.10亿元,同比大增213.51%。规模、增速及盈利能力指标极为亮眼。在科沃斯的官网上,赫然写着其使命——“让机器人服务每个人”。这家1998年成立的公司,是如何从最开始的小小代工厂,一步步走到今天?科沃斯的发家史,正是一部中国制造企业靠基础代工换市场,最终走向独立品牌和国际化的进化史。1998年,40岁的钱东奇投资100万元,创办了科沃斯集团的前身——泰怡凯电器(苏州)有限公司,从代工吸尘器业务起步。(1998年3月11日,公司创立,开启家用机器人领域的探索之路)起初,这家小公司只能服务一些不知名品牌,后来,凭借精湛的技艺,扩大到为HOOVER、飞利浦、松下、伊莱克斯等知名品牌进行吸尘器的代工、贴牌、以及一系列的订单式生产加工,在业界声名鹊起。2000年,钱东奇注资成立公司现名:科沃斯电器集团,并组建HSR(Home Service Robot)项目小组,专门针对家庭服务机器人做研发。2006年,科沃斯开始往以技术创新、品牌打造为核心的品牌企业转型,并推出全球首款扫地机器人“地宝”。2008年-2012年,科沃斯相继发布空气净化机器人“沁宝”、擦窗机器人“窗宝”、家庭服务机器人“UNIBOT”,逐渐形成一条完整的家庭服务机器人产品线。2018年5月28日,科沃斯登陆上交所,成为家庭服务机器人第一股。2021年,在资本市场抢滩 “懒人经济”、“宅经济”概念股的热潮中,科沃斯作为行业龙头,股价强势拉升,成为江苏省首家市值千亿级的上市公司。在创始人钱东奇的带领下,科沃斯目前共历经了三次转型:从传统吸尘器制造到扫地机器人——从扫地机器人到家用机器人完整产品线——从家用机器人到机器人化、互联网化、国际化的战略发展。毫无疑义,科沃斯的前两次转型相当成功,顺利登上国内扫地机器人一把手的位置。在品牌国际化方面,科沃斯机器人先后在德国、美国、日本建立了销售子公司,逐步开拓西班牙、瑞士、法国、加拿大、捷克、波兰、德国、马来西亚等多个国家和地区的市场。转型,既是机遇也有挑战。第三次转型之路,从目前来看,任重而道远。当科沃斯进军海外市场时,市场上已经存在百年历史的本地品牌,如老牌竞争对手iRobot,消费者对其有着天然的信任和依赖。因此,科沃斯想要拓展全球版图,就绝不能仅依靠硬件和营销手段。正如石头科技创始人昌敬所说,“科技领域比较典型的问题是容易陷入规格参数的比拼中,不再制造更能解决问题或者更有用的产品。”对于科技领域来说,常见的错误就是在产品参数上陷入无意义的内卷。一切研发的基础,都应该建立在洞察用户需求上,并以更高的视角、差异化地解决需求。在创造新的产品价值时,给那些可能被时代淘汰的旧产品赋予新的产品价值,有时也会带来意想不到的效果。如科沃斯旗下的添可品牌,其推出的智能吸尘器飘万S1,主打除尘、除毛、除螨、智能检测地板和地毯上看不见的污垢,在亚马逊曾综合评分4.5, 迅速受到了宠物、毛毯等细分市场人群的喜爱。这样的表现,与钱东奇的“创新观”不谋而合,他曾表示,创新本身需要很多最基本扎实的认知,在底层花功夫,是基于对技术的把握和理解。有了技术之后要学会理解市场,理解消费者。 “做产品不是单纯地在实验室里搞研究,而是要从消费者的角度出发。考虑如何能被消费者接受,为消费者而创新。”钱东奇说。 除了差异化满足用户需求,在竞争激烈的科技领域,科沃斯还在供应链上下功夫,以便打造“护城河”。科沃斯方面曾表示:“海运情况、原材料变化等因素本身并非企业能够控制,公司主要通过提升整体供应链效率等方式抵御相关潜在风险。”反观国内另一竞争对手石头科技,其对供应商依赖性较高——2021年前五大供应商占比高达69.64%。在生产环节,主要采取委外加工。2021年因委外加工费涨价,还导致了单位成本的增加。科沃斯采用的是研产销一体化(自产为主,少量外购),供应商相对分散。关键的是,科沃斯将产业链向上游延伸,其子公司遍布电机、电池、传感器、塑胶材料等领域。自建产能,一方面可保障供货稳定,另一方面也能更有效地控制成本。对于品牌来说,产品不仅是吸引消费者的最终落点,也是品牌理念的最佳载体。即使在国内市场占有率科沃斯遥遥领先,但“重营销轻研发”的质疑声却不断。科沃斯2018年上市之后,钱东奇交班予儿子钱程。而正是从2019年起,科沃斯研发投入占比逐年下降——据公开资料显示,科沃斯2021年研发费用为5.49亿元,占营收的比例为4.20%,而2019~2020年的研发投入占比分别为5.22%、4.67%,呈现逐年下降的趋势。另外,与研发费用形成鲜明对比的,是巨额的销售费用。2021年,公司的销售费用达32.37亿元,占营收的比例为24.74%,达到了研发投入的近6倍。于是,有一种声音认为,在钱程掌舵之下,科沃斯摒弃了多年以来精心打造的“自力更生”人设,与当下中国科技企业追求掌握核心科技的大趋势不符。这不禁让品牌方舟联想到前阵子同样因“营销”而陷入漩涡的老牌按摩器具品牌倍轻松→(品牌观察 | 老牌国货倍轻松,未来出海之路“不轻松”)有文章指出,倍轻松的产品成本仅300元,售价却高达1000多元。业内人士认为,“对一家科技企业而言,技术才是立足之本,持续技术输出,产品力才能持续升级,商业壁垒才能持续筑高,后入者才能望而却步,依赖营销久而久之会给消费者留下‘智商税’的印象。”曾几何时,科沃斯努力对标的品牌,正是以创新起家的戴森。然而,戴森常年研发投入占比在40%上下,积攒了10000多件专利,反观科沃斯,其拥有1145件专利,而外观专利却高达257件,占比22%。事实上,科沃斯也不乏创新之举,但多难以获得业界的认可。在CES 2022创新大奖名单中,共有四家中国本土扫地机器人品牌入围,分别为宝乐的升降激光头AI 扫地机器人、云鲸的自动洗拖布扫地机、石头的集尘扫地机器人与TCL的集尘机器人,名单上并无科沃斯的身影。纵观炙手可热的智能清洁赛道,不仅有石头、云鲸、追觅等创业型公司入局,也有海尔、美的等家电霸主下场,更有小米、华为等互联网巨头跨界,凭借在AI、云计算、物联网等领域的技术优势,以及品牌口碑、资金规模、生态体系等积累优势,试图后发先至。作为老牌选手,科沃斯目前暂时处于领跑位置,但终点却远未到来,赛道上仍存在弯道超车的机遇,要想牢牢守住优势、甚至引领行业趋势,科沃斯还得拿出真正的看家本领。

声明:此文章版权归品牌方舟所有,未经允许不得转载。