工厂转型B2C,也太太太太太太容易了吧!

前段时间亚马逊要求境内的中国卖家重新登记税务信息,补交W-8BEN和W-8BEN-E表格,估计很多卖家糊里糊涂的提交了但并不知道自己提交的是什么。包括也有很多的卖家朋友们问我注册美国公司时候的W9税表,特别是做沃尔玛平台的卖家,如果要开户就必须提交这个表格。

接下来我简单的说一下跨境电商在美国经营的时候,经常会见到的一些表格或者税表,希望能给大家作为参考。

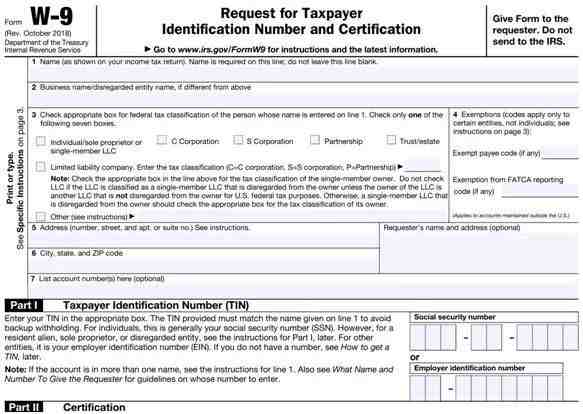

W-9表格的作用是记录卖家的个人或公司税务信息,买家得到信息后,如果一年内付给卖家的金额超过600美元,买家就需要生成1099表格,一式三份给税局、卖家和自己存档。(1099表格的作用我在后面再说)

W-9表格可以在美国税局下载,并不是税局自动生成信息的表格,需要卖家把自己美国公司或个人的资料填好,交给买家,不需要交给税局。

在跨境电商行业里面,卖家需要填写签字后交给亚马逊、沃尔玛平台,让平台用作每年出具1099表格。收集W9表格的责任在买家和平台,一旦没有做好这个步骤,以后一旦发生欠税未能收回的情况,一律由买家(平台)负责买单,所以平台一定需要卖家填写才让卖家进驻。

而填写这个表格,只需要卖家有美国公司税号和公司信息,就可以自行完成。

如果卖家声明不让平台代扣30%税款,意味着卖家声明已经在中国缴过税了。美国税局要查的话,就会让卖家提交中国的缴税证明然后计算差额,如果美国税款较多,就会让卖家补税款,如果已经缴纳给中国的税款超过美国需要缴纳的,就不需要再给美国的缴税。

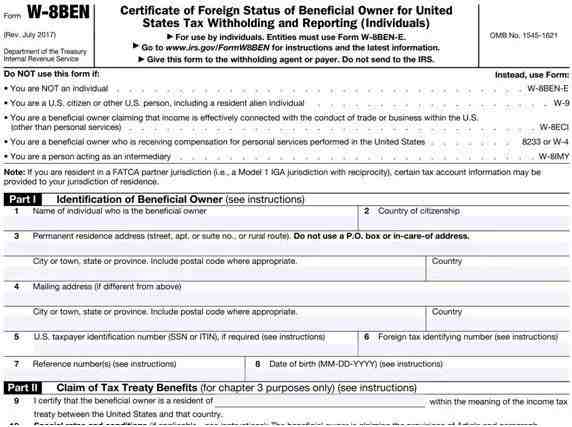

老实说,亚马逊让卖家填写这个表格我个人认为是非常不合适的,这个表格一般适用于外国个人在美国产生利息、企业分红等个人收入的情况,用到零售卖家身上有点病急乱投医,把责任推到卖家身上的感觉。

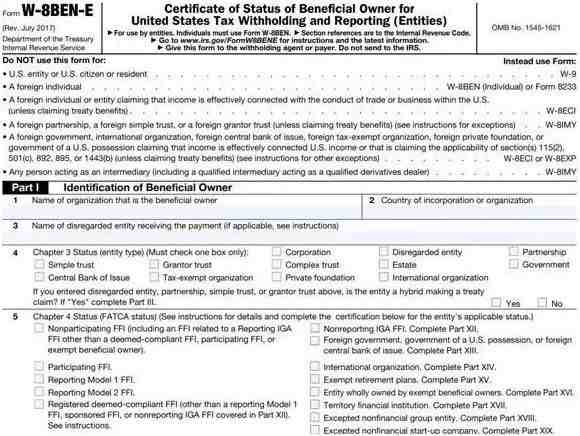

W-8BEN-E表格跟W-8BEN表格作用一样,不过这是给企业卖家使用的,如果卖家用中国企业注册亚马逊账户,就会被要求填写这个表格。

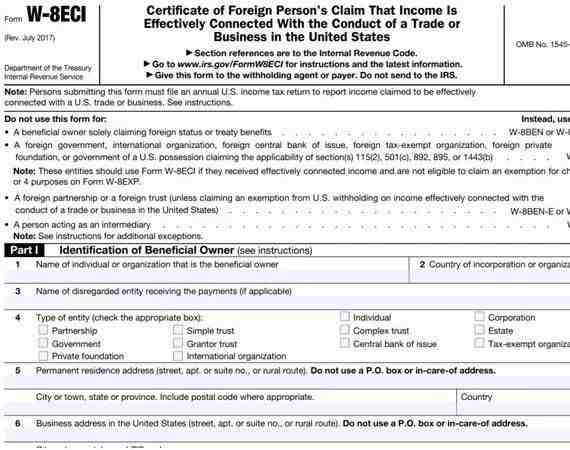

全靠沃尔玛以及Payoneer两位帅哥美女提醒,我才发现这个表格可能是暂时为止最适合用于中国卖家的。

表格的作用正如表格的名字一样,是让外国个人或公司在美国产生有效收入的时候(不包含被动收入如租金等、房产售卖收入及个人服务收入)填写并提交给买家或平台的表格。有效收入指外国税收居民在美国本土有商业行为及交易的情况下,产生的收入。一般情况下,平台不需要预扣卖家税款,一切缴税责任在于卖家。

听说最近沃尔玛要求外国卖家提供W-8ECI表格,美国卖家提供W9表格,在这个政策上我个人感觉沃尔玛相对于其他平台来说,对卖家和美国税局比较负责任的一个平台。

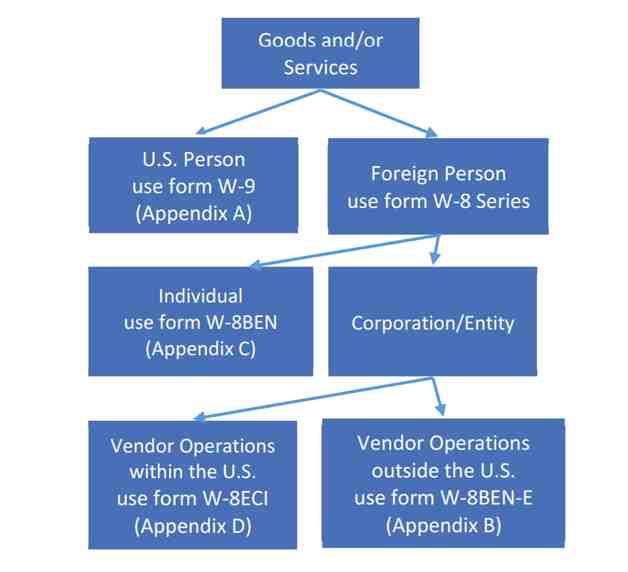

下面我截取了一个全球都有分支的咨询机构celestica对他们的供应商的税表提交要求,来归纳一下到底什么样的卖家需要填什么表格。

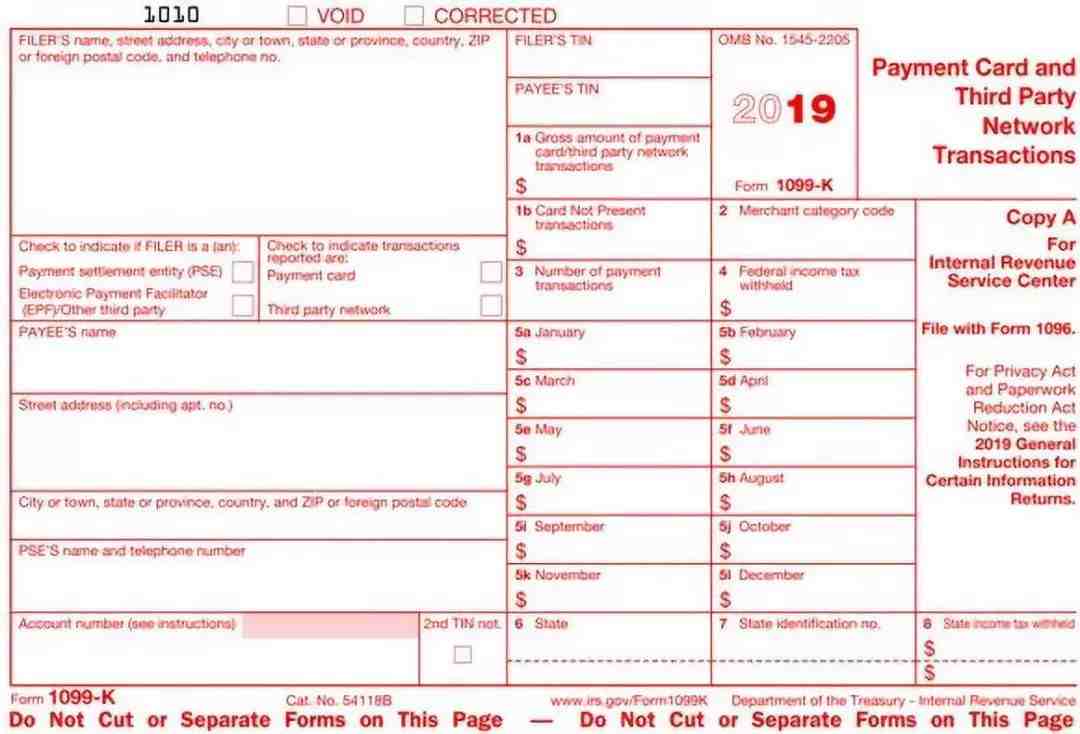

1099K表格是信用卡和其他收付款公司用来记录每年为美国企业或个人卖家代收代付金额的税表,只要一年之内该卖家的交易超过200次或20000美元,收付款公司如PayPal,Amazon Payment等便会生成此税表,一份交给卖家,一份交给税局,一份自己保存。

在这里要重申一次,无论款项最终有没有汇到美国的银行,收付款公司都会把实际代收代付的金额汇报给美国税局。所以大家在申请美国公司及使用公司税号注册平台账号,产生的销售美国税局是一清二楚的。

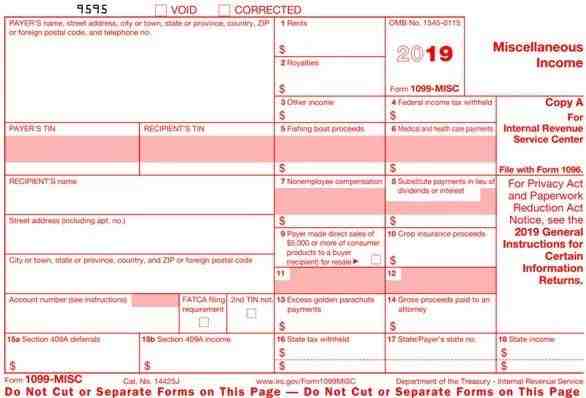

1099-MISC表格

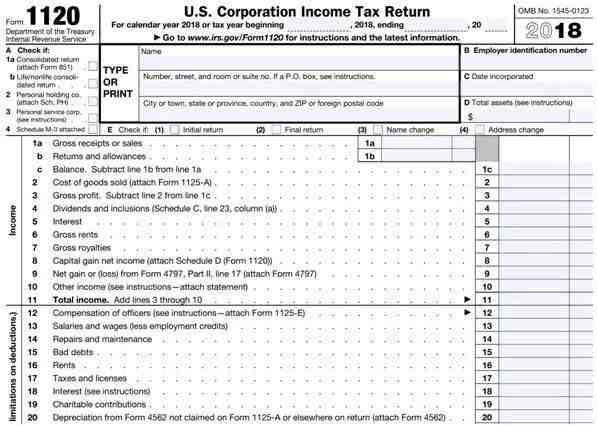

这个是大部分股东是外国人的美国企业所用的年度报税表,在这里放出来是要提醒一下各位有美国公司的卖家,如果找了代理报税一定要代理把这个表格给你。一方面能证明代理的确有帮你报税,另一方面这个表格对于下一年的报税有用,所以必须要拿到。

各大平台对美国本土账户的注册已经审核渐趋严格,税务上也进一步出台各种新政策规范外国卖家在美国本土的经营,希望以上的内容能为大家在财税合规中带来一些作用。

如果你对以上内容还有疑惑或者还想了解更深的内容,欢迎参与我们10-18-10.19的跨境电商财税合规方案班的课程,将为大家做更深的解读,我们还特别邀请了国家税务总局资深讲师刘金税月老师分享。

戳下图报名~

©The End

本文由「Ken叔」原创,欢迎交流

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次