浔兴股份半年营收逾8.87亿元,价之链表现欠佳利润下降52.51%

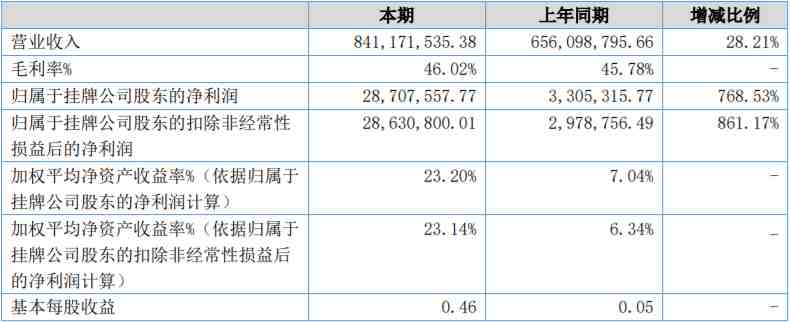

8月30日,遨森电商发布了关于2019年半年度报告的公告。报告期内,归属于挂牌公司股东的净利润为28,707,557.77元,较去年3,305,315.77元同比增长了768.53%;归属于挂牌公司股东的扣除非经常性损益后的利润为28,630,800.01元,较去年2,978,756.49元同比增长了861.17%。

单位:元

除此之外,报告期内,各项主要财务指标变动情况如下:

(一)资产负债状况

1、货币资金期末为 68,063,686.21 元,较上年同期增长 116.76%,主要原因为:一是部分海外资金回款总部,恰逢报告期末为周末无法及时结汇;二是遨森西班牙预留仓库购置款项较多,三是遨森德国预留新租仓库设备购置款较多。

2、应收票据与应收账款期末为 89,711,167.21 元,较期初增长 99.85%,主要原因为:一是 5、6 月份为销售最旺季节,而 12 月下旬是进入淡季;二是营业收入实现较快增长,其应收账款同步增长; 三是部分海外公司间接销售比重有所增加,其回款速度较直接销售慢。公司应收款项基本为平台销售 存放资金,最长 40 天以内到款,或者是账期在 60 天之内间接销售,基本不存在回款风险。

3、固定资产期末为 24,308,815.27 元,较期初增长 35.23%,主要原因系遨森英国新租仓库货架、 叉车等仓储设备正式投入使用。

4、无形资产期末为 4,195,903.18 元,较期初增长 70.64%,主要原因系 WMS 系统正式投入使用。

5、预收款项期末为 12,822,672.90 元,较期初增长 42.46%,主要原因为:一是 5、6 月份为销售 最旺季节,而 12 月下旬已进入淡季;二是营业收入实现较快增长,未发货订单金额同步增长;三是报告期期末恰逢周末。新增订单未能发出,无法及时体现为销售。

6、应交税费期末为 33,217,912.80 元,较期初增长 62.09%,主要原因为:一是 4-6 月份为一年中 销售最旺季节;二是营业收入实现较快增长;三是部分海外公司所得税未到缴税期。 公告编号:2019-019

(二)本期经营成果

1、报告期内,实现营业收入 841,171,535.38 元,较上年同期增长 28.21%,保持良好的增长势头。

2、报告期内,营业成本为 454,080,071.22 元,较上年同期增长 27.65%,毛利率 46.02%,同比 提升了 0.24%,主要由于以下原因为:一是产品质量持续改善,产品竞争力有所提高;二是人民币同 比是贬值的,相应降低了部分货物采购成本;

3、报告期内,公司销售费用为 312,583,089.72 元,较上年同期增长 22.86%,增长较多的主要是仓库存储货物发生的相关费用(包括仓储费、租赁费、包装材料、日用消耗品、装卸费等),主要由 于新增了遨森英国、遨森加拿大等公司的仓库,包干费、报关费等采购环节发生的物流费;由于间接 销售有所提升,快递费、平台费、广告宣传费等销售环节发生的费用均有不同程度的下降,以及运营 效率有较大改进。

4、报告期内,公司管理费用为38,868,012.37 元,较上年同期增长22.56%,增加较多的主要是管理部门(包含遨森中国)薪酬福利、办公租赁费用、保险费等,其他费用均低于销售增幅。

5、报告期内,公司财务费用为-864,624.73 元,较上年同期减少 6,507,670.96 元,主要由于上年同期人民币出现大幅度升值,本年度人民币较年初是略有贬值的。

6、报告期内,资产减值损失为-1,143,700.66 元,上年同期资产减值损失709,715.03 元,公司存货管理较年初有所改善。

(三)本期现金流量状况

1、报告期内,经营活动产生的现金流量净额为 93,769,652.04 元,上年同期为-4,890,062.00 元,本报告期内现金流量净额大幅度提升主要有两个方面原因:一是控股股东对公司提供了财务支持,二是经营业绩大幅度提升。

2、投资活动产生的现金流量净额为-8,966,379.40 元,上年同期为-6,082,143.22 元,本期增加仓储设备资产购置。

3、筹资活动产生的现金流量净额为-48,626,935.89 元,上年同期为 25,664,877.23 元,本期归还了全部银行借款。

据悉,遨森电商于2018年11月26日挂牌新三板,主营业务为电子商务领域,跨境电商出口业务。

(整理自网络)

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次