EPR编号验证失败?那是因为合规工作没到位

不管世界怎么变,跨境电商赚钱的底层逻辑始终围绕——把什么产品,放在什么渠道/平台,通过什么流量进行变现。

因此,跨境电商的成败不仅拼运营、拼选品、拼供应链,还拼平台。平台不对,努力白费。

在“人多钱多”的欧美市场,亚马逊、eBay为代表的巨头平台,一直被认为是横贯两大陆的绝对统领,主导跨境黄金市场流量,大部分中国卖家聚集其中激烈竞争。

但事实上,一超多强身影之外,还有大量流量分散在其他“小而美”的平台。这些平台或许不像亚马逊那般耀眼,却占据着某个区域市场的汹涌流量,尤其是在欧洲,一些平台凭借多年本土耕耘,深受当地买家拥护。

今天,我们就根据最新欧洲市场平台流量监测数据,挖掘流量最猛的6大欧洲本土电商平台,以及它们对中国的招商情况,希望能和卖家朋友拓展新市场提供一些探讨。

亚马逊在欧洲

“强龙”与“地头蛇”的较量

在美国市场,亚马逊是许多中国卖家的主要平台甚至是唯一平台,但在欧洲,亚马逊却不是唯一选择。

截至 2020 年 9 月,亚马逊在欧洲的市场份额为9.8%,在荷兰、丹麦和瑞典等电商业务蓬勃发展的国家,甚至还没进入前五。

亚马逊拓展欧洲业务面临“三座大山”:

1、多国家、多文化壁垒。

整个欧洲大陆,生活着51个国家和地区的人民。

虽然以欧盟为枢纽,主要发达经济体连成了一体,构建起统一的货币、开放的国界和共同的法规,但在地理文化语言上,不同国家间依然存在较大差异,作为以2C业务为主的泛欧平台,亚马逊也会面临来自多国家壁垒的挑战。

2、本土竞争对手深耕当地多年,市场地位稳固。

在欧洲,亚马逊最有力的竞争对手,不是同样泛欧销售的eBay,而是那些专注于某个国家或者某个区域的本土平台。

比如在中欧第三大电商市场波兰,1999年就成立的Allegro,份额占比是亚马逊的10倍;又如电商渗透率高达94%的荷兰,其本土平台 Bol.com目前月平均访问量是亚马逊的4倍左右。

3、欧盟反垄断政策。

近两年来,欧盟对亚马逊的反垄断调查不断,2021年7月,亚马逊因违反数据隐私法规被欧盟处以创纪录的 8.88 亿美元天价罚单;将于 2023 年生效的欧盟《数字市场法》,使得亚马逊获得在欧洲的主导地位变得更加困难。

总之,每月访问量近10 亿次的亚马逊,确实是欧洲第一大电商平台,但在国家众多、流量分散和反垄断政策不断出台的欧洲市场,亚马逊是重要的“参与者”,不是绝对的“垄断者”,这意味着:

欧洲市场还有大量的流量分散在其他平台,值得卖家主动出击。

亚马逊之外

欧洲“六大豪门”流量猛涨

欧洲平台哪家强,流量数据算排行。

先来看欧洲电商平台排行榜,根据Statista数据,这是欧洲月访问量超过2000万次+排名前十在线平台:

欧洲顶级电商平台流量TOP10

基于这一榜单,我们迅速进入欧洲主流本土电商平台探索之旅——

1、Allegro

Allegro 成立于1999年,是波兰最大、欧洲访问量第3大电商平台。

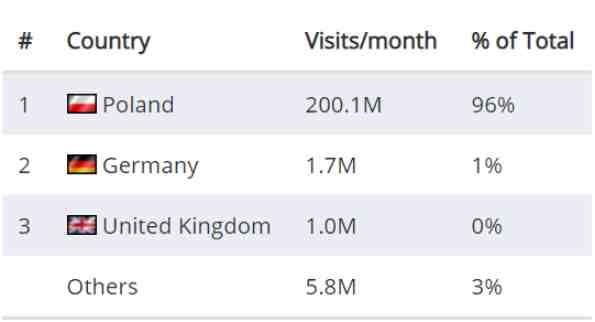

(数据来源:statista)

Allegro是典型的走单一国家市场路线的平台,主要访问量来自波兰。波兰地处中欧,是全球第13大发达经济体、欧洲人口第五大国,93%人口线上购物。

(图源:webretailer)

与eBay类似,Allegro只做平台,无自营产品。Allegro目前有11.7万卖家,平台上架产品超过1.64亿件,高达2000万的消费基数和平均2亿月活量。

关于卖家入驻:

Allegro为国际卖家注册提供自助式服务,通常72小时内即可完成账户注册。

对中国卖家而言,Allegro目前不收取入驻费、月租和绝大部分类目的上架费,客商比例100:1,算是一个相对友好的平台。

2、Wildberries

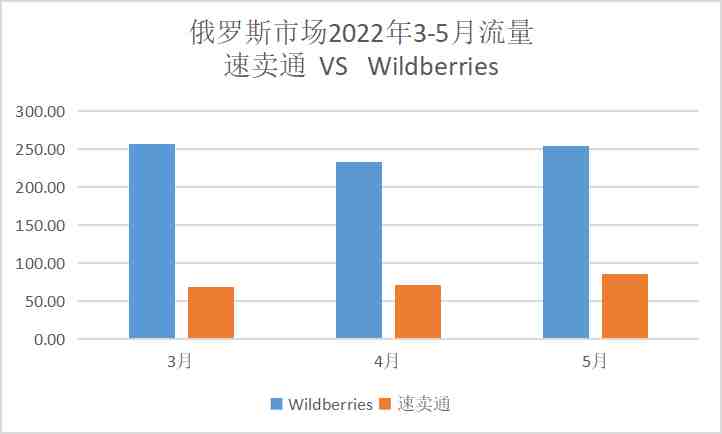

Wildberries 成立于 2004 年,并迅速在俄罗斯流行起来,成为俄罗斯最大的电商平台。

2021 年 ,其GMV 营业额增长 93% ,达到 8440 亿卢布,用户量达1.13 亿人,在俄罗斯同行中一骑绝尘。

(数据来源:similarweb)

Wildberries也是一家现象级的单一区域平台,月均 1.5 亿次来自欧洲的访问,其中 92% 来自俄罗斯。

关于卖家入驻:

近两年来,Wildberries正从自营式加快向平台式转变。

2022 年初,已有超过 500,000 家企业家和公司在 Wildberries 上注册销售,其中,超过 80% 来自小企业和个体经营者。

据了解,目前Wildberries也启动了对中国卖家的招商,想要进入俄罗斯市场的卖家可以多关注,但同时也应考虑俄乌战争的因素,及后续战争消耗对购买力的影响。

3、Zalando

Zalando,欧洲top 5电商平台,于 2008 年在德国柏林成立,主营时尚和生活方式产品,涵盖鞋服、配饰、运动和美容产品等品类。

目前,Zalando是除亚马逊和 eBay 之外,唯一的大型泛欧销售平台,在欧洲月均访问量上亿次,其中94%来自消费力强韩的德国、意大利、波兰、比利时、丹麦、奥地利、挪威等欧盟国家。

Zalando靠自营产品发家,自2013年起,效仿中国电商的模式,从自营转向平台。转型后,营业收入和活跃用户双双迅猛增长。

(数据来源:statista)

关于卖家入驻:

Zalando有严格的申请标准,首先是必须拥有现成的在线品牌网站和 Instagram 个人资料,另外,卖家必须提供免费配送和长达100天的无条件退换服务。

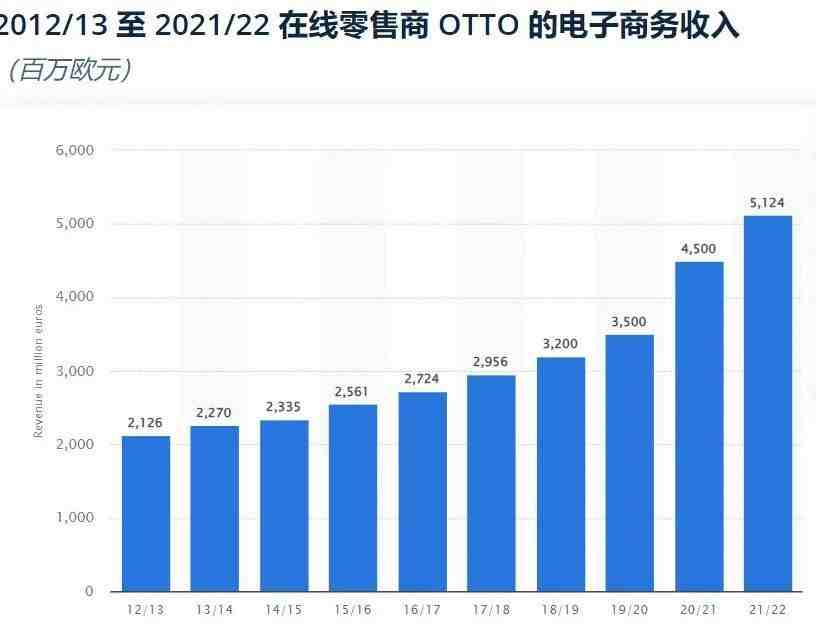

4、OTTO

OTTO,德国本土规模最大的电商平台之一,规模位居欧洲电商市场前列,平台最受消费者青睐的三大热门品类为服饰、家居、3C产品。

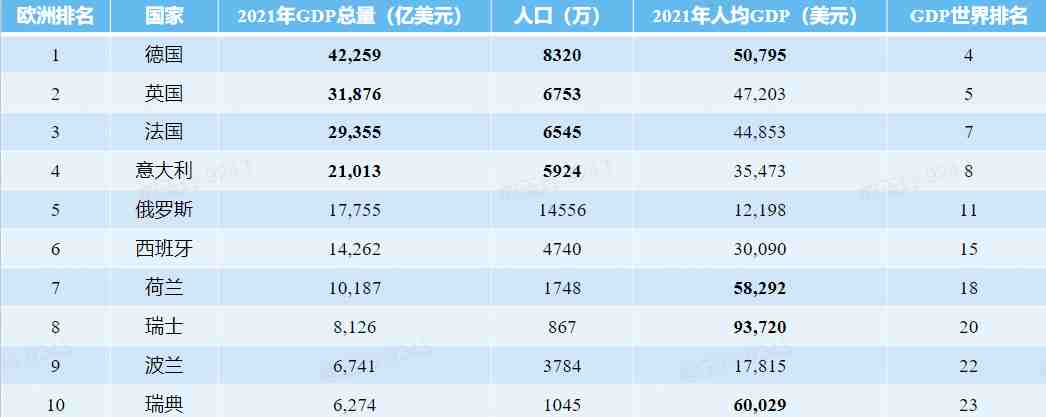

平台月活量高达5500万,其中96%的流量来自德国,消费者购买力全球领先——德国人均GDP46,637欧元,互联网渗透率达到94.4%,在全球主要发达国家都排名第二。

(数据来源:statista)

关于卖家入驻:

OTTO隶属于一家大型集团公司,除已有的自营模式外,目前正式开放第三方卖家入驻,并鼓励卖家使用自己的品牌名称进行销售,该平台已面向中国市场招募优质卖家。

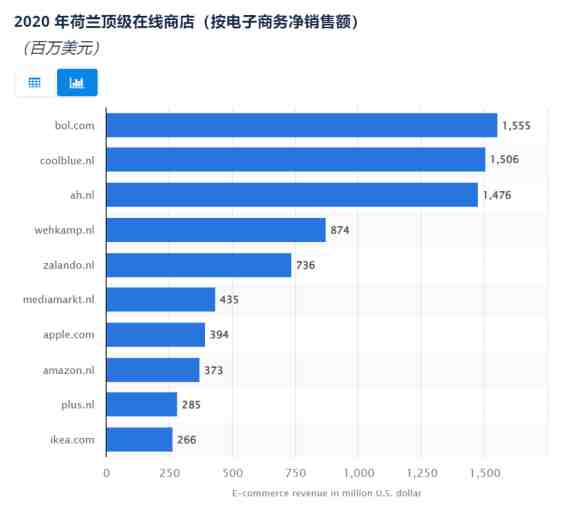

5、Bol.com

Bol.com是荷兰第一大、欧洲前10大电商平台,于2011年推出,目前拥有7600万的月访问量和1100万的活跃用户。

Bol.com97%的用户来自荷兰和比利时,这两个国家虽然总人口不过2900万,但都是网购普及率极高的富裕国家,人均收入位居世界前列。

关于卖家入驻:

Bol.com与eBay类似,是以产品类目为主导的平台,卖家只提供条形码和给产品定价即可。Bol.com不收取月租,但会对成交订单收取佣金。

另外,卖家入驻Bol.com的前提条件是公司营业地位于荷兰或比利时,Bol.com也为第三方卖家提供物流服务,类似亚马逊FBA。

6、Cdiscount.com

Cdiscount.com,法国第2大电商平台,月活量6300万,是亚马逊在该市场最大的竞争对手。

Cdiscount.com将自己定位为折扣零售商,销售各种各样的新产品或二手产品,包括电子产品、家用电器、媒体设备、卫生用品、家庭和婴儿护理产品、家具、工具、园艺产品以及杂货等。

关于卖家入驻:

过去的两年里,Cdiscount大刀阔斧地修改卖家准入政策,吸引国际卖家入驻并融入本土市场,拥有VAT税号的企业卖家就可以申请Cdiscount账号。

坐拥23个发达国家、7亿多人口,欧洲市场对中国卖家的吸引力,完全不亚于北美。

2021年,欧洲电商销售额达到创纪录的7768亿美元,据eMarketer预计,欧洲电商还将在2025年破1万亿美元。其中,以英、德、法,以及丹麦、挪威、瑞典、荷兰、比利时、芬兰为代表的发达国家消费者购买力强劲,每年人均网购金额均超过1300欧元。

这样一个电商土壤肥沃的市场,过去中国卖家主要还是依赖亚马逊、eBay、速卖通之类的跨国平台进入经营,但随着单一平台竞争加剧,流量获取成本大幅增加,卖家们也需未雨绸缪,寻找适合自己的“第二增长曲线”。

沿着旧地图,找不到新大陆。

在跨境电商的新一轮竞争下,卖家若想更进一步扩展欧洲业务,按就近就便、最低成本、最低门槛、全渠道营销的原则,专注于欧洲本土或区域的平台会是值得考虑的方向之一。

而且,随着行业发展愈发成熟,跨境支付、物流、金融等配套服务完善,从围绕亚马逊为主,到以亚马逊为基础建立起来的电商服务生态,已经可以一定程度支撑卖家的多平台业务。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次