几家欢喜几家愁!今年亚马逊Prime Day有点不太平,来看看卖家们怎么说

今年3月到5月份,大批德国站卖家因为VAT没有及时提供税号或上传税务证书被封号,最近又有不少英国站卖家收到英国税局HMRC的查税邮件,更有卖家因此被移除销售权,甚至直接被封号。

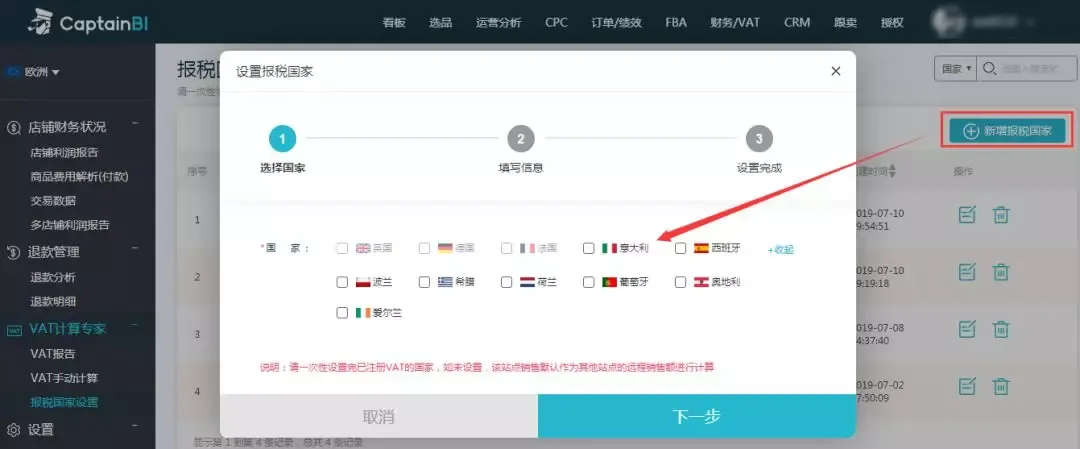

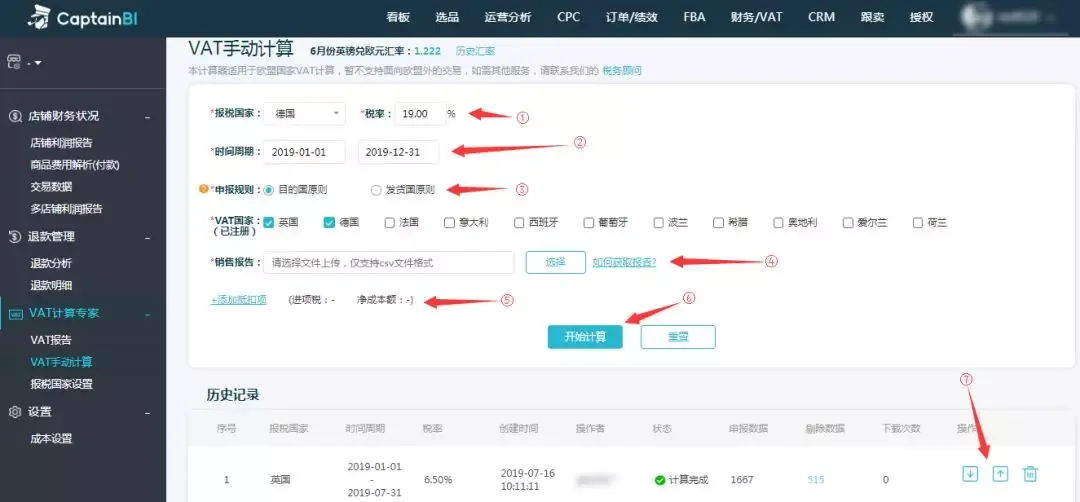

其中,有不少卖家之前有做过低申报,还有部分卖家没有及时缴税,或出现漏算、算错税的情况,导致被查税。 船长了解到,目前,一些卖家还在执着于低税率(6.5%)申报,认为这种方式比较划算。 其实不然,想要通过低税率申报,卖家最好结合自己前期的广告投入金额、进项VAT的抵扣部分,再计算是否会更划算。 现在,这些问题都能迎刃而解了,船长VAT功能重磅上线,首次将VAT计算和报税流程实现自动化。有了它,轻松搞定VAT计算和报税,让您既省心又省事。 一、报税国家设置 一次性设置完已注册VAT国家,自动计算 首先,您需要访问船长PC端网站:https://www.captainbi.com/,注册登录,授权已注册VAT国家的店铺,进入【财务/VAT-报税国家设置】页面,一次性设置完已注册VAT的国家。船长将通过卖家API接口自动获取销售报告,帮助您实现VAT计算和报税流程自动化操作。当然,您在进行VAT计算时,也可以手动上传销售报告,自行手动计算。 报税国家设置只需简单三步 1、选择报税国家。勾选自己要报税的国家,可多选。 (点击查看大图) 2、填写信息。根据选择的报税国家,填写税号、周期结尾月、税率,选择申报规则(目的国或发货国)以及申报周期(每个月或每个季度)。 若系统检测到部分国家已在开票信息中设置VAT税号、税率,会提示您是否同步数据。 (点击查看大图) 3、设置完成。在【报税国家列表】里将显示您当前所添加的报税国家信息。如有需要修改的信息,可以选择要修改的报税国家,点击【修改】按钮即可执行修改操作。 (点击查看大图) 需要再次提醒的是,一定要一次性设置完已注册VAT的国家,避免重复计算。如未设置,对应的站点销售默作为其他站点的远程销售额进行计算。按当地税务规定算法进行计算,不会漏算和多算,让您少花冤枉钱,还能省钱,并保障账号安全。 二、VAT报告 预览税单,一键报税 其次,获取VAT报告。通过以上报税国家设置,系统将自动会帮您生成VAT报告。由于亚马逊VAT交易明细正常会在次月3日(站点时间)生成,根据不同国家的报税周期(月报或者季报),船长会在次月3日后自动生成您每个国家的申报明细。 您还可以按报税国家、报税状态、报税时间周期搜索条件来查询VAT报告,对于已获取的VAT报告,在交易记录和预览税单中可查看明细数据。 后续功能将可以实现卖家通过船长系统线上提交、申报,实现一键报税,解决VAT报税的繁琐流程。 (点击查看大图) 在【预览税单】页面, 税单的基础信息、销售明细、 进项税明细(Input VAT)、应缴税额等各项数据也一目了然,您还可以执行下载操作,对这些数据进行核对。 (点击查看大图) 三、VAT手动计算 智能算法,人人会算 该功能需要您手动上传VAT交易数据(即亚马逊增值税交易报告)。 具体操作步骤 进入【VAT计算专家-VAT手动计算】功能页面, 选择【报税国家】; 选择计算的【时间周期】; 选择【申报规则】,目的国或发货国; 上传【销售报告】,支持csv文件格式; 如有【抵扣项】,可以添加要抵扣的项目; 确认后,点击【开始计算】。 (点击查看大图) 通过以上简单选项,即可得出完整准确的计算数值,核算税代给您计算的结果。杜绝税代人工计算失误,船长VAT手动计算,完全免费,全程透明化,用船长更靠谱! 目前,VAT手动计算适用于欧盟国家VAT计算,暂不支持面向欧盟外的交易。严格区分目的国和发货国两大申报规则,专业计算逻辑,两者完美兼容。 此外,还可以添加抵扣项。但需要注意一点,英国可选平税率(平税率,即所谓的低税率,根据英国税务局规定,平税率不支持抵扣,故不可添加抵扣项)。 与此同时,对于计算的结果,都会显示在历史记录中,卖家可以随时查看历史计算记录和下载报表数据执行相关操作。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次