2019会员日,增长低于50%就是拖后腿

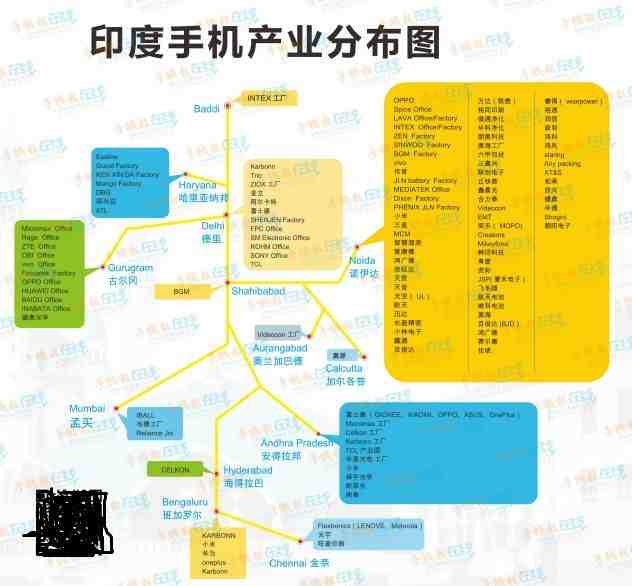

在国际产业转移的大背景下,国内智能手机市场增幅连年放缓、企业生产综合成本不断攀升,随着新兴智能手机市场不断成熟,政治稳定、经济向好,拥有庞大人口基数的印度市场,成为全球智能终端企业以及相关产业链企业抢滩之地,印度市场有望成为中国市场之后的另一个万亿级智能终端市场。

旭日大数据显示,2019年第一季度全球智能手机出货量榜单,数据显示同比销量下降了6.6%,这也表明智能手机市场已趋近饱和。虽然全球智能手机市场在不断下滑,但印度智能手机市场出货量同比却增加了7.1%,达到3210万部,印度市场作为区域新兴市场中发展潜力最大的国家,预计到2025年印度手机市场全球市场占比增长7%。

印度在全球大环境下未来能够实现逆势增长,在于其拥有约13 亿人口基数,庞大的消费驱动是印度市场连年增量的主因,其次在人口结构方面近一半印度人口年龄在25岁以下,智能手机 覆盖率尚不足一半,六成左右人口仍在使用功能手机,集合目前消费类电子产品衍生的金融产品也极大的刺激消费市场对智能手机的接受和加快区域智能手机换代频率。

由于印度本土相关的智能手机制造和配套基础较弱,印度手机产业将在较长一段时间内成为外资企业之间的相互角逐的市场。

面对终端厂商市场竞争日渐激烈,对产品的量产能力以及供应链配套的需求成为现今终端厂商迫切的需求。一方面由于印度国内市场本土的相关手机产业配套企业缺乏,另一方面由于印度政府对外资政策限制,手机终端厂商在原材料国内进口方面受到高关税的限制。

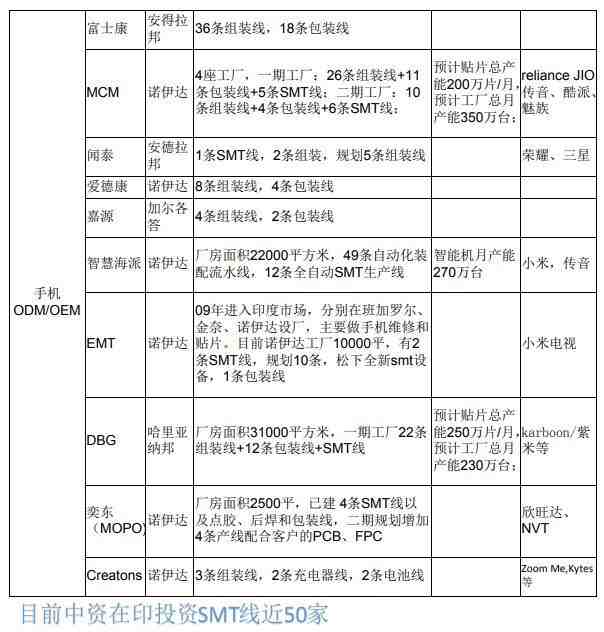

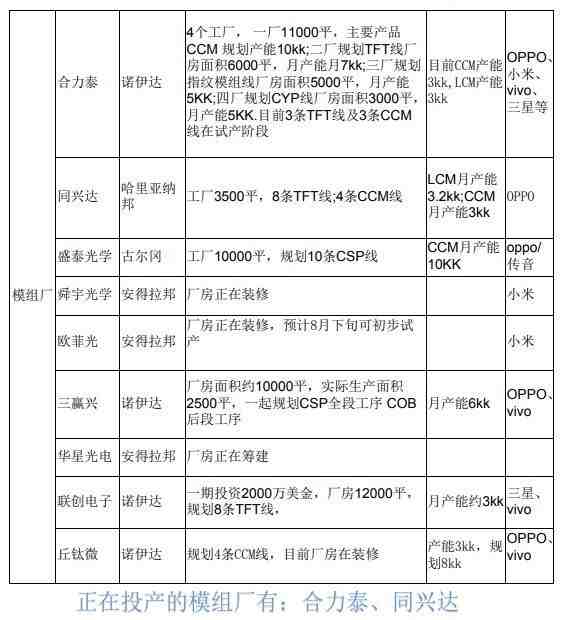

虽然目前国内优势供应链环节主流厂商已经抢先布局印度市场,但在短期间内难以满足终端的市场拓张需求。从2018年至今,智能手机产业链企业在印度投产步伐加快,诸如TCL、合力泰、同兴达、合力泰、欣旺达、欧菲、舜宇、光宝、奥海等手机供应链知名企业。国内ODM厂商和OEM厂商中闻泰、MCM、光弘科技等,已经在印度布局,闻泰科技也再次增资印度公司,增资后印度工厂月产能将达到300万部。

终端厂商产品快速迭代仍离不开完整产业链配套,产业链平移成为当前主要路径。目前其他相关国内产业环节相关企业也正在,频繁往来印度的速度还在加快,2019年以来、传音、小米、OPPO轮番组织国内的供应商到印度考察市场,预计会有越来越多的企业在印度落地。

其他供应链端情况

模切厂8家

Mikeyfone 、韩印科技、粤度、虎彩等

包材厂近10家

六甲包材、裕同、润信、新和、鸿科鸿风、SINWOO、staring、Any packing等

电池厂 10+

欣旺达、新能德、JSP(壹米电子)、天贸、飞毛腿、光宇、航天电池、维科电池等

配件厂 10+

奥海、百俊达、鸿广德、光宝、万达、天音、赛尔康、东辰、睿得、优琥瀛通、小林电子等

净化工程 10+

华科净化、傲通、朗奥、中明、凯成、佳莱等

稀缺供应链端

原材料、胶粘、模切、注塑、耗材、设备等

真实情况是:印度手机市场确实很大,国产品牌小米、OPPO、VIVO、华为、传音等品牌基本占据了印度手机市场大半江山,印度政府为了“印度制造”,不断提高各项关税,总之拼到最后就是你不来印度设厂不要妄想占据市场。从对整机加征关税、到对手机周边配件(耳机、数据线、充电器)加征关税、再到对主板加征关税,一步一步倒逼整个手机产业链条的工厂来印度建厂投产。

其中有些工厂是为了获取市场份额和赚钱主动落地印度,也有一些小米、OPPO、vivo等大牌手机深度战略合作的工厂被胁迫过来(为了继续合作国内的订单,必须来印度建厂),并不像表面的风光,很多公司在印度建厂基本要做好了2-3年亏损的心理准备。

这些品牌和工厂兴起于2014年开始莫迪的“印度制造”,发力于莫迪的第二任期,可谓风险与机遇并存,虽然获得了巨大的市场份额,但是以莫迪的铁血风格加印度政府的多变,长久一定是不会容忍外商把本地企业干死还能顺利把钱赚走的。因此,接下来几年大家就要提前思考如何将利润带回国内,虽然不至于把这些公司、产业作死,但是一定不会让大家轻易把赚到的钱带走。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次