出海日报 | 红杉中国等领投非洲移动支付公司OPay5千万;腾讯、维港投资印度新型银行 NiYO

7月9-10日,36氪在北京和上海同步举办“2019WISE超级进化者”大会,活动设有七大会场,关注企业发展变革路径、行业风向把握、零售行业的进击与蜕变、万亿企业服务市场的崛起、产业创新机会、全球化趋势与差异化需求的爆发逻辑等议题,邀请超百位行业领袖,聚焦那些引领行业变革的超级进化者的崛起之路。

36氪海外站 KrASIA的联合创始人、“36氪出海”频道的负责人 Jason 作为全球化创新峰会的开场嘉宾,在现场为关注海外市场的创投人士拆解了目前“全球化”的情况,并描述了他看到的“出海”新趋势。

36氪海外站 KrASIA 的联合创始人、“36氪出海”频道的负责人 Jason

36氪海外站 KrASIA 的联合创始人、“36氪出海”频道的负责人 Jason

Jason 认为,出海是一个相对“庞杂”的风口,可以容纳消费、内容、教育、金融等等行业的公司,每个赛道在“出海”这件事情上的进程都不相同。

在市场的选择方面也非常多样。虽然有一些中国公司选择“出海”成熟的欧美市场,但最近这一波出海的风口,大家更多讨论的是在新兴市场当中的机会。其中几个重点的市场包括印度、东南亚和非洲。

通过梳理这三个市场的特点以及中国公司的表现,Jason 认为目前“出海”的趋势包括:

从市场来看,已是巨头战场的东南亚,为创业者留下的更多的是垂直领域的机会; 印度竞争愈演愈烈,入场成本变高;非洲市场中,先行者有大的机会,同时也需要教育市场,出海创业者主要以尼日利亚、肯尼亚为中心,辐射撒哈拉以南; 下一个热门的市场,或许是拉美,软银年初用50亿美元新基金下注拉美,还将带领 Portfolio 进入拉美市场,这样的举措很可能在当地引起不小的效应,让更多创投生态里的人关注到拉美市场。

从生态的视角出发,出海整个生态正进入“深水区”,从工具到内容,本地化的运营变得越来越重,空军的打法之后不一定适用。

从竞争的态势来看,巨头可以在中国携带资本快速入场,在海外这种事情也在发生。所以整体看来,海外竞争同样是愈演愈烈的态势。不打算挣“快钱”,而是打算长期运营的创业公司要思考如何建立自己的壁垒。

Jason 对于“全球化”浪潮的观察,一部分来自和创业者、投资人的交流,一部分来自自己作为 KrASIA 联合创始人的"出海“经验。随着中国公司“国际化”的浪潮,36氪自己也在出海:2017年上线英文站 KrASIA,第一站落地东南亚,目前也开始了对印度的探索;2018年,开设日文站 36Kr.JP; 今年,与日本经济新闻 Nikkei 宣布结为全球合作伙伴。

另外,从2018年开始,36氪还开辟了专门的出海频道来关注“全球化”这个领域的公司动态。36氪出海 (ID: wow36krchuhai) 聚焦海外新兴市场,为关注出海商业机会的中国读者提供一站式的前沿资讯和专业报道、以及出海社群服务。围绕出海这个充满机会的新主题,我们的自有内容已覆盖创投新闻、公司报道、人物专访、行业解读等方面。

以下为 Jason 演讲全文:

早上好!欢迎大家来到 WISE 2019 全球化峰会。

我是 Jason,36氪早期员工,曾任36氪联合主编以及氪空间的社区总监。目前是“36氪出海”频道的负责人、36氪海外站 KrASIA 的联合创始人。

很荣幸,今天能为全球化峰会做这个开场。「拆解“全球化”,看清“出海”新趋势」,这是我领到的题目,接下来的时间,我将为大家拆解一下目前“全球化”的情况,帮助大家看清这个领域的趋势。

从去年开始,我们接触的许多创业者和投资人开始频繁说到一个词 ——“出海”,也就是全球化 “大白话”的表达。

说到中国互联网公司的出海,大家比较熟悉的,可以简单归为两类公司,一是大公司,比如阿里、 腾讯、头条,等等; 二是已经成为独角兽的创业公司: JollyChic、AirWallex 等等。

据我们观察,出海是一个坐标轴相对复杂的赛道,可以容纳消费、内容、教育、金融等等行业的公司,每个赛道在“出海”这件事情上的进程都不相同。在市场的选择方面,有公司选择美国、欧洲,有公司选择东南亚、印度、中东、拉美、非洲等等。

那么,怎样在这个复杂的行业中抓到脉络?看到行业的趋势? 我们不妨从“时间轴”和“目的地市场”来拆解看看。

时间轴

先从时间轴来看。我们发现,尽管出海这条赛道又分散、又复杂,还是存在着一波一波的“小风口”的。

电商领域,中国跨境电商第一股兰亭集势成立于2007年,于2013年上市。在那之后,诞生了目前活跃在新兴市场的 JollyChic、SheIn、ClubFactory 等。

2012 年左右,工具应用开始集中出海,比如桌面 Launcher、清理、杀毒等等。

工具之后,内容产品成为出海的主力军。包括新闻资讯、游戏、社交等。2016年前后,有一批创业者热衷在海外复制头条的模式,做内容方面的尝试。

2017年底,像《千家现金贷“盯上”印尼》这样的文章开始频繁在媒体上出现,小贷出海成为当时的风口。

印度

再来看看出海的目的地市场。我们观察到,虽然有一些公司选择会成熟的欧美市场,但最近这一波出海的风口,大家更多讨论的是在新兴市场当中的机会。

其中的原因不难理解: 随着一些新兴市场的互联网基础逐渐成熟,这些市场逐渐开始能够支撑互联网公司的发展; 同时,新兴市场往往存在人口红利,拥有大量年轻的、有强消费欲的互联网用户; 在这些新兴市场当中,虽然像 Facebook、Google 这样的巨头一直在不断渗透,但结构型的大机会依然存在,我们中国互联网公司擅长的“重运营”和微创新在这些市场当中也有不错的机会。

下面,我们聚焦到三个目前最热门的出海目的地市场,来近距离观察它们的特点,并看看中国互联网公司在这里的发展情况。这三个市场分别是东南亚、印度以及非洲。

首先来看印度。这是一个全球都在关注的热门市场。

中国公司关注印度市场,理由非常充分。归功于亚洲首富 Mukesh Ambani 的电信公司 JIO,互联网的基础设施——4G 网络迅速普及。根据最近的数据,印度的移动互联网资费是全球最低的,每 GB 1.75元,远低于8.53美元(57.34元)的全球平均水平。虽然网速只有中国的1/3,但胜在 “量大出奇迹”——这让仍然对价格敏感、而对时间成本不太敏感的的大量印度用户,可以有机会尝试不同的 App。

印度人口超过13亿,未来将超过中国成为第一大人口大国。目前每天有大量的“新互联网用户”来 到线上,对互联网公司来说,这是建立品牌认知难得的机会。

尽管有诸多利好,出海印度的公司需要意识到,在印度开展业务,竞争环境谈不上轻松。活跃在这个市场的中国巨头、世界巨头都看到了印度这个“大机会”,将这个市场作为布局“未来增长”的战略要地。同时,印度本地的创业者,不论是留美归来还是毕业于本地的印度理工等高等院校,整体的素质也不是吃素的。

另外,想要扎根印度,必须理解这个市场的复杂性。印度的复杂体现在众多方面,语言是其中最重要的一个方面。除了英语之外,印度有超过22种官方语言,英语使用者的比例只占人口的10%左右。每种语言背后,都是不同的用户画像。这就意味着大量的本地化工作。

政策方面,在印度开展业务特别要注意时刻保持敏感。今年年初,印度的电商 FDI 新规规定,2月1 日起,印度禁止电商平台销售其持股公司提供的产品。新规还禁止电商公司与卖家签订独家商品协议,这对中国的跨境电商公司也有不小影响。

同样是今年年初,印度个别地区禁止玩“吃鸡”,印度有16名学生因为玩《刺激战场》海外版《PUBG MOBILE》而被警察逮捕,原因是印度政府认为这款游戏过于令人上瘾,尤其是容易让学生上瘾。

那么在印度市场中,中国公司的表现如何?今年年初,包括印度的一些媒体都在报道:印度已经被中国 App 攻占。

2018年年底,GooglePlay Store 移动应用 Top 100 中,有44个中国产品,这个数据在2017年底是18个。TikTok 排名免费榜第一,前十中还有 Bigo 的 Like、从联想分拆出去的茄子快传、头条的 Helo。

这个市场当中做的不错的还有小米,目前已经是市场份额排名第一的手机品牌了。在深入的本地化运营方面,中国公司已经开始深耕方言市场,比如头条的 Helo、腾讯投资的 Newsdog 等等。

东南亚

印度之外,另外一个热门的出海目的地当属东南亚。

整体看来,东南亚市场有规模超过3000万的华人群体,文化上距离感比印度要小很多,很多时候是中国公司进行全球化的跳板。

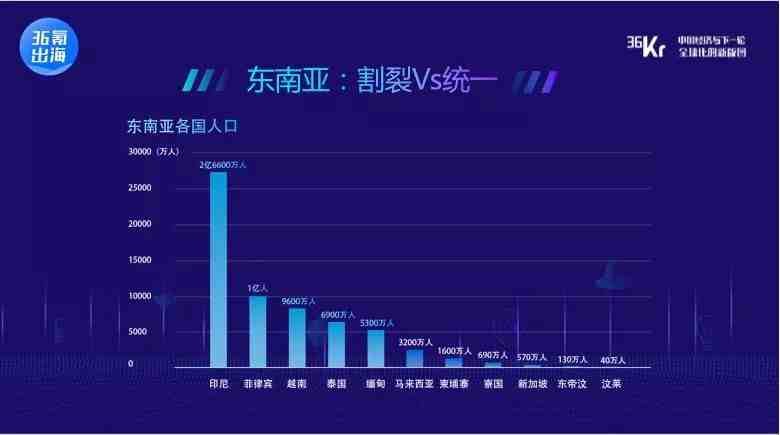

除了文化的接近,中国公司关注东南亚,也因为这个市场仍然存在人口红利,有大量年轻的移动互联网用户。整个区域的人口超过6亿,其中包括了世界第四大人口国印尼(2.6亿),以及其他几个不小的单一市场——菲律宾(1亿)、越南(9600万)、泰国(6900万)。

东南亚主要国家的人均GDP 高于印度的 1900 美元:2017年,新加坡人均 GDP 超过5万美元,马来超过 9000 美元,泰国 6500 美元,印尼 3800美元。这意味着相对更成熟的付费意愿和习惯。

虽然大家习惯性地将东南亚当成一个区域来谈论,但事实上,东南亚是一个相对分裂的市场。从宗教文化来看,印尼为世俗穆斯林国家,菲律宾以天主教为主导,泰国、老挝、缅甸等以佛教为主; 从政策和监管上来看,并不是所有国家都处在统一的监管进程上,每进入一个国家,就需要做合规的步骤,成本不低。就连东南亚的Super App Go-Jek,也因为监管问题,两次进入菲律宾被阻。

关于东南亚,我们认为东南亚已经是巨头的战场,体现在两个维度: 当地已经有本土的巨头涌现; 中国巨头在当地布局密集。

首先来说本土的巨头。出行、电商等存在结构型机会的赛道,已经出现了领跑者,Grab vs Go- Jek,Lazada Vs Shopee、Tokopedia 等等。值得注意的是,本土的巨头,虽然最开始的商业模式也许 copy 自中国或者美国,但有些已经走向了不同的发展路径。比如东南亚的两家“滴滴”Grab 和 Go-Jek,目前就是希望成为“滴滴+美团+支付宝”的 Super APP。

再来说中国的巨头。东南亚可能是中国巨头布局最密集的地区了。阿里和蚂蚁金服在当地投资了 Lazada、Tokopedia、Mynt、Acend Money 等公司,腾讯则投资了 SEA,也就是 Shopee 的母公司,也是热门游戏 FreeFire 背后的公司。此外腾讯还收购了泰国最大的门户 Sanook,并且 和 Ookbee 成立了 JV 做网文和漫画。

我们认为,在中国互联网公司出海的浪潮中,巨头们是特殊的存在:他们行动时间早,对市场和行业有着更宽广的视野。了解巨头在海外的投资,对理解整个出海的趋势也是非常重要的。为此,我们准备了一个系列报道,来梳理「中国巨头的全球投资版图」。

第一篇《巨头腾讯全球投资版图「新兴市场篇」》即将在“36氪出海”微信公众号(ID:wow36krchuhai)发布。未来我们将继续梳理阿里、头条等公司的海外投资,希望对大家有所帮助,也欢迎大家第一时间关注、收藏、转发。

在腾讯这篇文章中,我们将梳理腾讯在新兴市场中投资的22家公司,这里是东南亚的6家公司。我们对腾讯的投资标的进行了解读,包括第一家纳斯达克上市的东南亚科技公司 SEA,以及东南亚的 super app Go-Jek。

非洲:

下面的市场是从去年开始很多人在讨论的市场:非洲。 关于非洲大家最关心的问题通常是: 到底早不早?

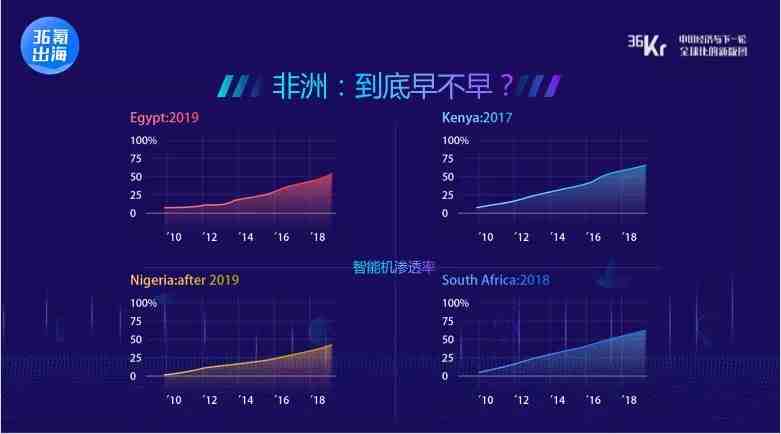

从基础设施来看,智能机渗透率、互联网的渗透率在几个主要的市场都接近或超过了 50%,包括埃及、肯尼亚 、南非等。作为对比,印度的智能手机拥有率是 24%,互联网渗透率约是40%。

这个市场也有一些公司和互联网相关的业务,比如电商、支付、打车等,正向市场释放着“成熟”的信 号。

“非洲亚马逊”Jumia,这家非洲电商公司在今年实现上市,业务覆盖23个国家。支付方面,不得不提 M-Pesa。M-Pesa 的业务覆盖6个国家,允许用户通过输入电话号码,借助移动网络信号实现支付,因此在没有数据网络的地方也可以使用。出行这个大赛道中,Uber 在当地有超过 50 个竞争对手,一些“摩的版Uber们”甚至开始打算在非洲复制东南亚的 super app Go-Jek。

同时,我们要看到,把非洲当成一个统一的市场去讨论是中国创投圈经常踏入的一个误区。在互联网的发展方面,非洲许多国家是滞后于刚才提到的主要市场的。整体看来,非洲互联网渗透率在35%左右,低于世界平均的56%,很多国家发展严重滞后。

今年上市的 Jumia,一度被称作“非洲版亚马逊”“非洲版阿里”。随后却被香椽做空,被指用户和商家数据造假,是18年来最严重的欺诈行为。这无疑给大家对非洲的热情,泼了盆凉水。

提到非洲的中国公司,不得不提“非洲机皇”传音。这家公司在国内知名度不高,在非洲却有最高的手机市场份额。IDC的数据显示,2018年,传音品牌 (Tecno、Infinix 和 Itel) 以58.7%的市场份额引领非洲功能机市场,另外,传音还占据了 34.3% 的智能机市场份额。

2017年,传音和网易成立了合资公司传易 Transsnet,在非洲开展互联网的业务,包括“非洲版 抖音” Vskit、“非洲版网易云音乐” Boomplay 等等,打造流量入口。今年,阅文集团也宣布跟传音达成战略合作,共同开拓非洲在线阅读市场。

36氪的“全球化”之路

以上关于市场的观察,部分来自于我们接触的创业者和投资人,部分也来自于我们自己的实践。

随着中国公司“国际化”的浪潮,36氪自己也在出海。借今天这个机会,我简单跟大家汇报一下我们的进展:

2017年,我们上线了英文站 KrASIA,第一站成功落地东南亚,对印度市场的探索也已经开始了。目前,KrASIA 已经是东南亚地区发展最快的英文科技商业媒体。

2018年,我们开设了日文站 36Kr.JP,向日本的读者,介绍中国前沿的科技和模式。

今年,36氪与日本经济新闻 Nikkei 宣布结为全球合作伙伴。围绕亚洲创业公司,双方将会在新 闻内容和公司信息方面开展全球合作。

另外,从2018年开始,36氪还开辟了专门的出海频道来关注“全球化”这个领域的公司动态。36 氪出海聚焦海外新兴市场,为关注出海商业机会的中国读者提供一站式的前沿资讯和专业报道、以及出海社群服务。围绕出海这个充满机会的新主题,我们的自有内容已覆盖创投新闻、公司报道、人物专访、行业解读等方面。

看清趋势

刚才说了这么多,关于“全球化”关于“出海”,我们看到了什么趋势?作为行业媒体,又能为大家提供什么洞察呢?

做个总结:

首先,市场方面,我们认为,已是巨头战场的东南亚,为创业者留下的更多的是垂直领域的机会; 印度竞争愈演愈烈,入场成本变高; 非洲市场中,先行者有大的机会,同时也需要教育市场,出海创业者主要以尼日利亚、肯尼亚为中心,辐射撒哈拉以南; 中东,局限在海湾六国的公司天花板可见,但仍然是直播、游戏等需要抓住金字塔顶端用户的好市场;下一个热门的市场,或许是拉美,软银年初用50亿美元新基金下注拉美,还将带领 Portfolio 进入拉美市场,这样的举措很可能在当地引起不小的效应,让更多创投生态里的人关注到拉美市场。

从生态的视角出发,出海整个生态正进入“深水区”,从工具到内容,本地化的运营变得越来越重。空军的打法之后不一定适用。同时,出海的生态中“卖水”服务正在完善,很多时候不用再大 事小事全靠自己,找到好的合作伙伴很重要。这里我们也认为,“卖水”的服务,比如云服务、猎头、海外财税法、营销等,这些可能都是不错的生意。

从竞争的形势来看,巨头可以在中国携带资本快速入场,在海外这种事情也在发生。所以整体看来,海外竞争同样是愈演愈烈的态势。不打算挣“快钱”,而是打算长期运营的创业公司要思考如何建立自己的壁垒。这些壁垒可能在于一些非常“落地”的层面,比如对本地用户的准确理解,运营的技巧,甚至经过 磨合的海外团队等等。

以上大致就是我今天分享的内容。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次