运营笔记——淡季没流量?大把时间打造精品!

东南亚独角兽的昂贵估值是怎么形成的?

如果你在雅加达街头漫步,除了街边卖巴迪克花布服的摊子,还有热带特有的湿热海风,最引人注目的就是满大街的“绿色军团”了。

雅加达是印度尼西亚拥有3000万人口的庞大都市,它也是全球最堵的大城市,共享经济在这里有天然需求。全球共享出行巨头 Uber 在2013年首次进入东南亚,但遭遇了本土公司 Grab 和 Go-Jek 的强烈竞争, Uber 最终像在中国一样,选择了置换股权并撤出当地市场。

由于 Grab 和 Go-Jek 都采用绿色作为公司颜色,戴着绿色 Go-Jek 头盔的摩托车和喷着绿色油漆的 Grab 网约车,在狭窄的道路上穿行,汇成了一道绿色的河流。

最初,Grab 与 Uber 类似,从网约车起家,但东南亚有着庞大的摩托车使用人群,尤其是印尼摩托车保有量将近9000万,这给 Go-Jek 提供了机会,从预约摩托车迅速崛起。如今,双方都从中国式“超级APP”中汲取灵感,将业务边界不断拓宽,从支付到电商,试图变成东南亚的“超级 APP”。

对于中国互联网公司来说,东南亚6.34亿的人口规模颇具吸引力,这接近中国人口的一半,并且还更加年轻。当地落后的基础设施,正好提供了人口红利和移动互联网红利的潜力。

例如阿里巴巴,创始人马云在2017年年会上提出,要服务全球20亿消费者,面对有亚马逊存在的美国和欧洲市场,6亿多人口规模的东南亚似乎是更现实的选择,阿里毫不犹豫的收购了一家当地排名前三的电商平台 Lazada,并且投资了另一家 GMV 规模更大的 Tokopedia。Lazada 像天猫(B2C),而 Tokopedia 更像淘宝(C2C)。

“东南亚独角兽的估值,要么靠北京,要么靠东京。”一位国内互联网巨头战略投资部负责人对36氪说,他认为东南亚独角兽的估值很大程度上,是依靠中国战略投资者和日本软银拉起来的。

配备1-2位投资人主看东南亚,已经是大部分主流 VC 的标配,甚至有基金已经在东南亚设立了办公室。东南亚市场发展到了什么阶段?有多少赛道能支持多少家独角兽出现?估值是不是已经很贵?随着越来越多的中国投资人和创业者去东南亚寻求机会,这些问题越来越多的被市场关注。

那么,我们应该如何看待东南亚独角兽们的估值水平?

东南亚有多少独角兽?长的有多快?

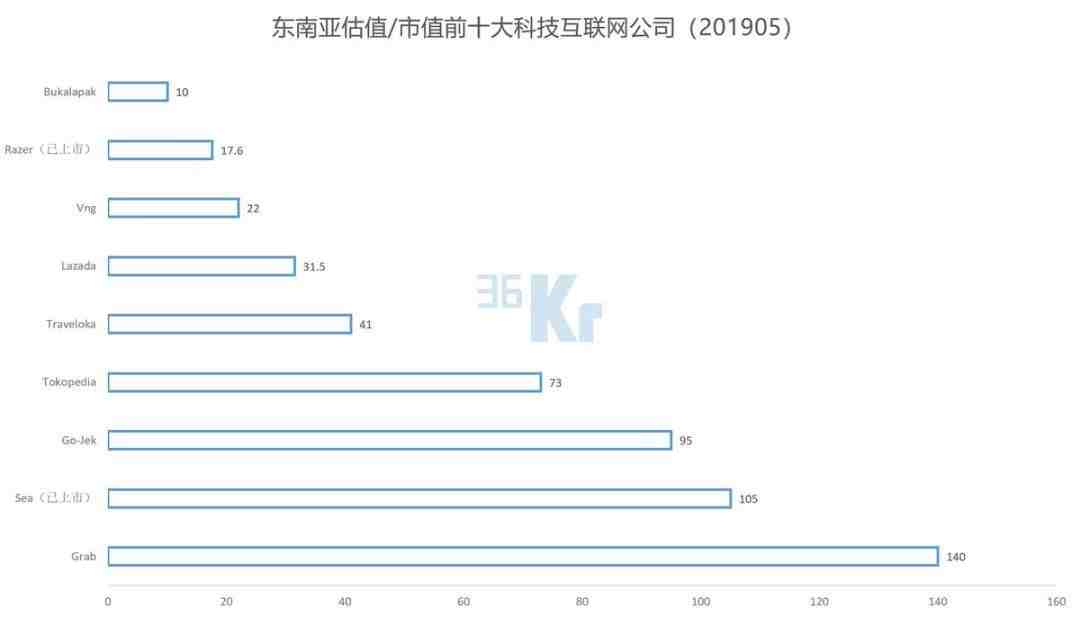

Grab 和 Go-Jek 无疑引领了东南亚独角兽的估值。Uber 在最近的上市招股书合并资产负债表中,披露了按权益法计算的 Grab G 轮估值,由于 Uber 持有 Grab 23.2%股权,这部分价值为23.28亿美元,计算下来 Grab 在 G 轮的估值为100亿美元。如果再加上新 H 轮融资,目前高达140亿美元。

而据 The Information 估算,Go-Jek 的估值为95亿美元。随着中国和美国的科技巨头,以及日本软银向东南亚投资了数十亿美元,当地独角兽的估值正在飙升,特别是那些在某个领域夺得了行业第一或第二名的公司。

除了 Grab 和 Go-Jek,东南亚最大的在线旅游网站 Traveloka 也刚获得了 Expedia 和京东的投资,使其估值翻倍至41亿美元。而东南亚电商 Tokopedia 的估值也飙升至73亿美元;而 Lazada 则被阿里收购,在阿里上一次投入10亿美元时,阿里对 Lazada 的持股从51%增至83%,这意味着31.5亿美元的估值,阿里此后又追加了20亿美元投资。

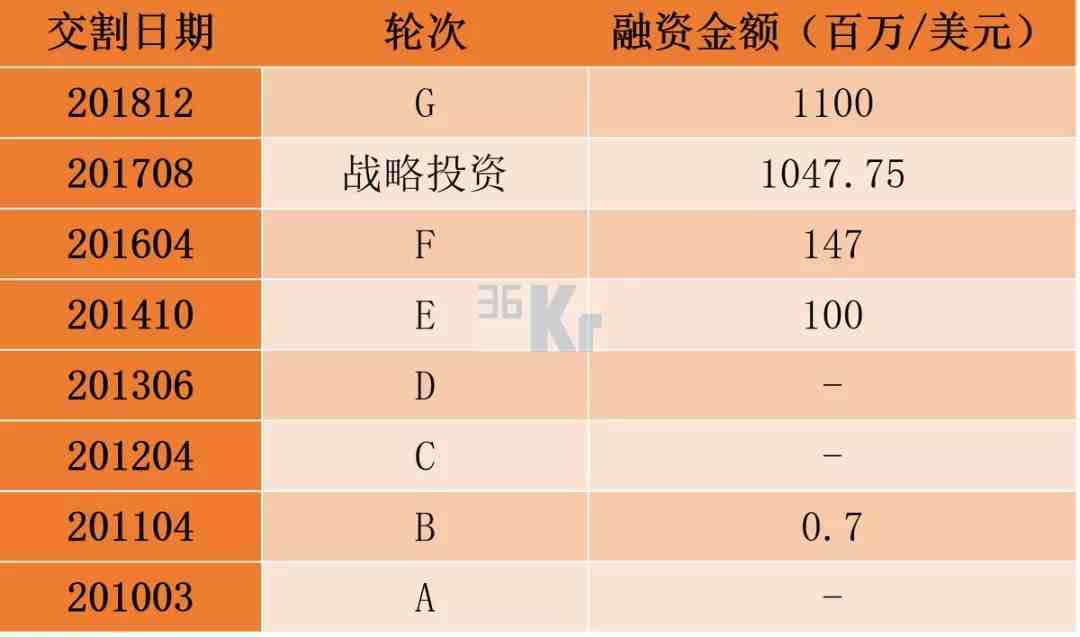

Traveloka融资历程

Tokopedia融资历程

“东南亚有很多创业项目,估值的绝对值不算贵,但如果与中美对比经营数据,其实估值非常高。”戈壁创投投资总监涂知悦对36氪表示。

2016年以来,进入东南亚的资本越来越多,2011年东南亚创业公司的总融资额仅为87亿美元,但2017年增长了4倍达到524亿美元。与此同时,整个东南亚移动互联网的发展也是近2-3年内才发生的。“那些大的、所有人都能看懂的、资金助推可以起作用的赛道,已经集中产生了一批独角兽。”墨腾创投印尼负责人 Chandra Tandiono说。

符合赛道宽、中美有成功模式对应、资金助推作用明显这三个特点的赛道,最典型的就是出行和电商。所以我们看到,东南亚估值最高的十家独角兽中,排名第一和第二的 Grab 和 Go-jek 由出行起家,另4家 Sea(Shopee的母公司)、Lazada、Tokopedia、Bukalapak 都以电商平台为主营业务。

注:单位(亿/美元);数据来源:36氪根据采访整理

东南亚最大的两个独角兽——Grab 和 Go-Jek,估值上涨速度十分迅猛。Grab 于2012年在马来西亚成立,Go-Jek 于2010年在印度尼西亚成立。Grab 在6个东南亚国家与 Uber 正面交锋,2016年秋天获得由软银领投的7.5亿美元融资,这时 Grab 估值约为30亿美元。

在2017年,Grab 又获得了滴滴、软银等支持的新一轮投资,大约是2016年 Grab 净收入的20倍,这也令 Grab 的估值翻了一番,从之前的30亿美元增加到60亿美元。

第二年夏天,由日本汽车制造商丰田汽车(Toyota Motor)、软银愿景基金、美国 OTA 巨头 Booking、微软、平安资本、中国信达参与的 H 轮中,这笔交易已经将 Grab 的估值推高到140亿美元。除了已经完成的45亿美元之外,Grab 还打算在年底之前再追加20亿美元融资。

Grab 融资历程

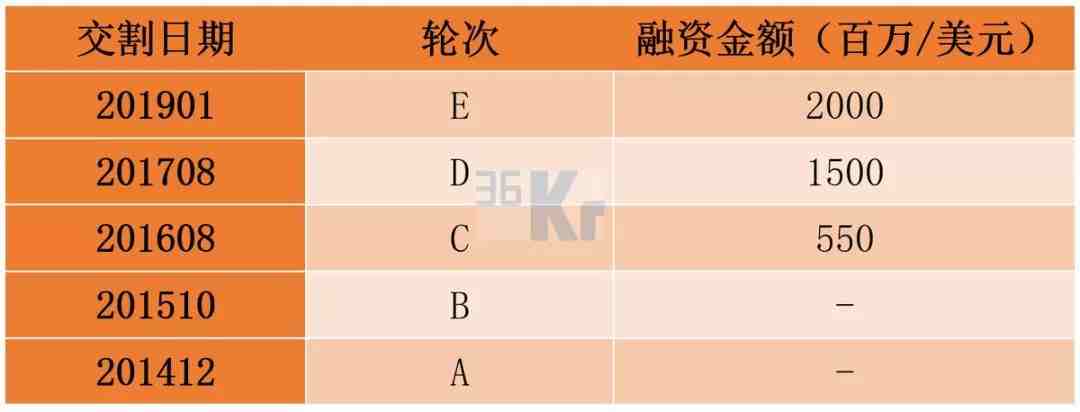

Grab 的竞争对手 Go-Jek 也不甘示弱。2016年夏天,Go-Jek 宣布从私募股权基金 KKR 等机构获得了5.5亿美元的 C 轮融资,此后 Google、腾讯、京东和美团的投资将其估值翻了几倍,先是在2017年达到50亿美元,后在2019年1月的融资中达到95亿美元。

Go-Jek 融资历程

而很多早期轮次的项目,从一开始便以高估值出场。一家泰国金融科技初创公司,在种子轮筹集了300万美元,估值已高达6000万美元。

蓝驰创投管理合伙人陈维广认为,目前东南亚项目的估值存在泡沫,但相较于中国市场之前的泡沫水平,差别不大。

经36氪调研的多数投资人均认为,中国资本出海所遭遇的估值泡沫,符合孙正义所提出的“时间机器”理论。最初,一些科技互联网商业模式在美国兴起,产生了 Facebook、Amazon 这样的公司,然后这些模式传导到中国,致使一批复制硅谷的项目出现。

此时来自美国的投资人十分清楚这些项目发展的关键节点,所以当时中国类似公司的估值水平就高于被模仿的美国公司,并且每一轮融资速度都更快,因为来自美国的投资人对这个赛道很确定。

如今中国资本出海到东南亚、印度和非洲,很多项目在模仿中国公司,比如 Go-Jek 在复制“滴滴+美团”的模式。并且主流的大赛道就那么几个,被市场看得很清楚,确定性更高。所以资本涌入头部项目并不奇怪,它们每实现新一轮融资所需要达到经营目标更低,这也就造成了估值泡沫。

“东南亚的热门赛道估值的确很高,因为大家都想复制中国当年的高增长和高回报。”戈壁创投合伙人胡唐骏对36氪说,就像中国当年一样,一开始被美国投资者质疑客单价低、基础设施差,但中国实际上发展的很快。

但在中国财富效应的示范之下,东南亚一些高估值项目都预支了未来。胡唐骏举例,对比中国,一些东南亚的 A 轮项目,已经在按 B 轮估值,特别是电商、支付等确定性高的大赛道,这种情况很普遍。

这也造成了目前东南亚 B、C 轮公司的融资挑战。前面有一批 A 轮的创业公司,后面有十来家估值大的独角兽,中间轮次的梯队还未完全形成。

“很多基金去到东南亚,都是先梳理赛道,然后找出各个赛道前1-2名,就去抢份额。因为所有人都知道东南亚一条赛道仅能支持头部的1-2家最终跑出来,这造成了拥挤。”一位中国互联网公司战略投资部负责人说。

另一方面,东南亚和印度看似是一个整体,但东南亚分为很多国家,政策法规都不相同,且岛屿众多;印度各个邦之间差异也非常大,语言也都不同。所以这些地域的创业项目,在扩张的速度和难度上跟中国比都更难,也更慢,这使投资人根据中美市场经验所作出的判断,不那么容易实现,也推高了泡沫的高度。

“不是每个赛道都能被资本快速催熟的,东南亚真正产生大量独角兽还需要2-3年时间。” Chandra Tandiono 对36氪说,“对于估值,我们相信市场会自动寻求动态平衡。”

东南亚独角兽如何形成高估值——超级 APP

近年来中国和美国的独角兽流血上市潮,也给东南亚独角兽们蒙上了一层阴影。特别是 Uber 上市后破发,其市值已跌至700亿美元,这个数字低于 Uber 去年最后一次私募融资轮的760亿美元估值,更远低于 IPO 前投行构想的1200亿美元。

“在东南亚,与中国模式对标的公司,估值大概平均是中国的十分之一。”ATM Capital 创始合伙人屈田对36氪说,ATM Capital 是专注东南亚的风险投资基金。

屈田认为,如果拿中美公司的经营数据作对比,需要在很多约束条件下打折,一是市场的目标人群会打折;二是 ARPU 值会打折,虽然东南亚的流量成本低廉,但涉及到变现能力也一样比较弱;三是运营效率会打折,比如电商履约成本占每单营收的百分比,肯定比中国公司大很多。

不过,估值最高的三家公司 Grab(估值140亿美元)、Go-Jek(估值95亿美元)和 Sea(已上市,市值105亿美元),可能是一个特例。屈田说:“从流量、活跃用户、使用时长等角度来看,Grab、Go-Jek 和Sea 相当于东南亚的‘BAT’。”

这三家公司为投资者提供了一个全新视角——东南亚的“超级 APP”。他们都抛弃了欧美简洁单一的商业模式,选择了中国式聚合的商业模式。Sea旗下经营着三大业务:游戏——Garena、电商——Shopee(东南亚交易规模最大),和支付——AirPay。

Grab 和 Go-Jek 更为明显。Go-Jek 从东南亚最普遍的摩托车出行开始,在人口最多的印尼推出了打车平台。但很快,Go-Jek 的外卖(Go-Food)和快递业务(Go-Mart)也迅速增长,甚至还开拓了家居清洁(Go-Clean)、美容护理(Go-Glam)和社交软件(Go-Massage),并且孵化了移动支付业务 Go-Pay,目前已经包含了18种服务,这几乎是“滴滴+美团+微信支付+河狸家”的组合。

Grab 从最早复制 Uber 的模式开始,在东南亚与 Uber 展开价格战,并且在2018年像滴滴一样获得了胜利——Uber 把东南亚的业务出售给 Grab,以换取该公司股权和董事会席位。和中国一样,Grab比外来的Uber 更接地气:比如一开始就接受现金支付,在后期才在各国一步一步把支付搬到线上;而在泰国接入“突突车”并实现司机乘客打字的即时翻译,这些都是很重要的优势。

除了打车业务,Grab 也将业务扩展到日常服务,包括餐饮外卖、家政、快递、酒店预订、电子支付,甚至新闻和视频。Grab 不仅推出了自有外卖品牌 Grab-Food,还收购了一家印尼电商和支付公司 Kudo,这家公司雇佣了200多万代理人,帮助没有银行账户的人接入电子钱包。

Grab和Go-Jek都集合了一大堆服务

Grab 和 Go-Jek 都希望消费者留在自己的 App 上,都在试图建立一个完整的生态体系。

在东南亚,社交这一高频市场已被 Facebook、Instagram 等国际巨头占据,但美国公司的思路更符合美国用户的习惯——喜欢纯净的产品,所以 Facebook 才会将 Facebook 客户端与 Facebook Messenger 分开,他们很难认同在一个 APP 中杂糅这么多服务。

这给了本土公司机会。Grab 和 Go-Jek 创始团队的愿望远远超出打车业务。“你没有连接到互联网?你没有智能手机或数字钱包?没关系,我们将为您做到这一切。”Grab 创始人陈炳耀(Anthony Tan)曾表示,想要构建一个链接所有服务的平台,“基础层”就是移动支付。

胡唐骏认为,东南亚不一定会产生支付宝这样的产品,不是基于电商起来的第三方支付,而是从一开始就跳过第三方支付直接到移动支付、基于 O2O 起来的形态,有点像最初微信靠打车拉起微信支付一样。

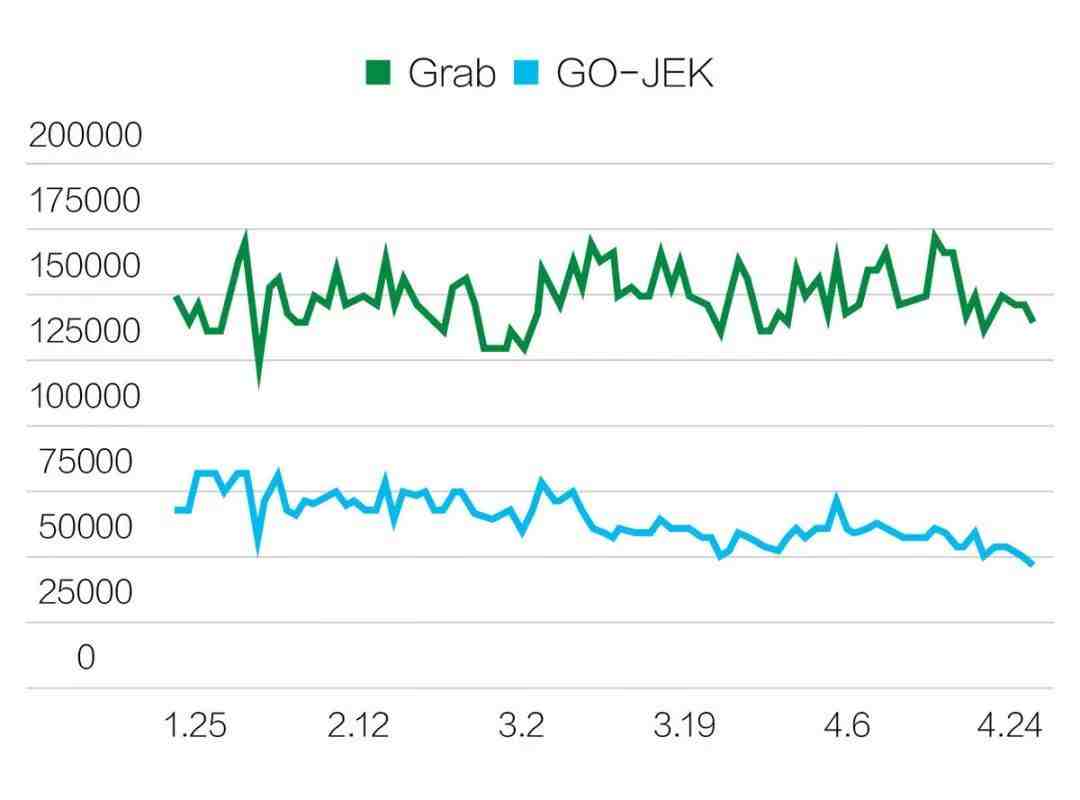

目前,Grab 是市场领先者。Grab 的覆盖范围比 Go-Jek 更广,后者主要基于印尼市场,而 Grab 合并 Uber 业务后,在新加坡、马来西亚、菲律宾和越南的市场份额遥遥领先。即便在印尼本土,根据 ABI Research 的数据,Grab 在接受 Uber 当地业务后,占据了62%的出行市场份额,但竞争仍激烈。

图:Grab与Go-Jek APP下载量对比

数据来源:36氪综合QuestMobile、鲸准等多个数据渠道整理

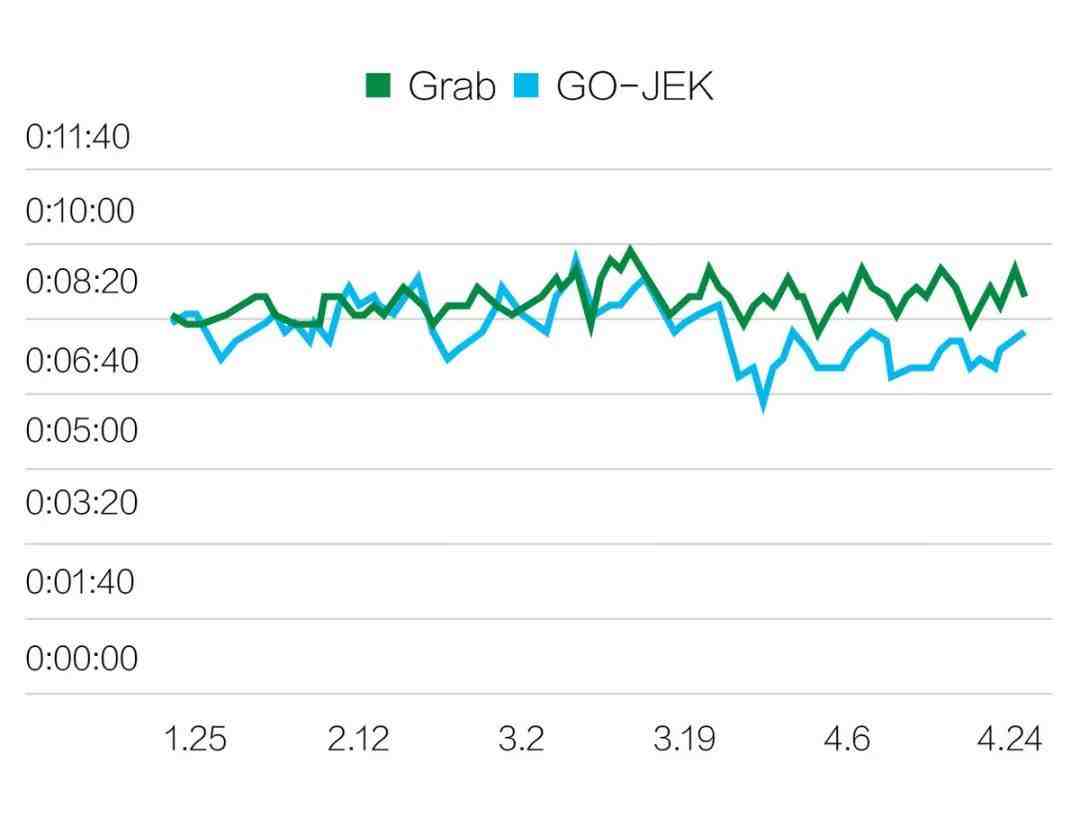

图:Grab与Go-Jek用户平均使用时长(Avg Time/User)对比

数据来源:36氪综合QuestMobile、鲸准等多个数据渠道整理

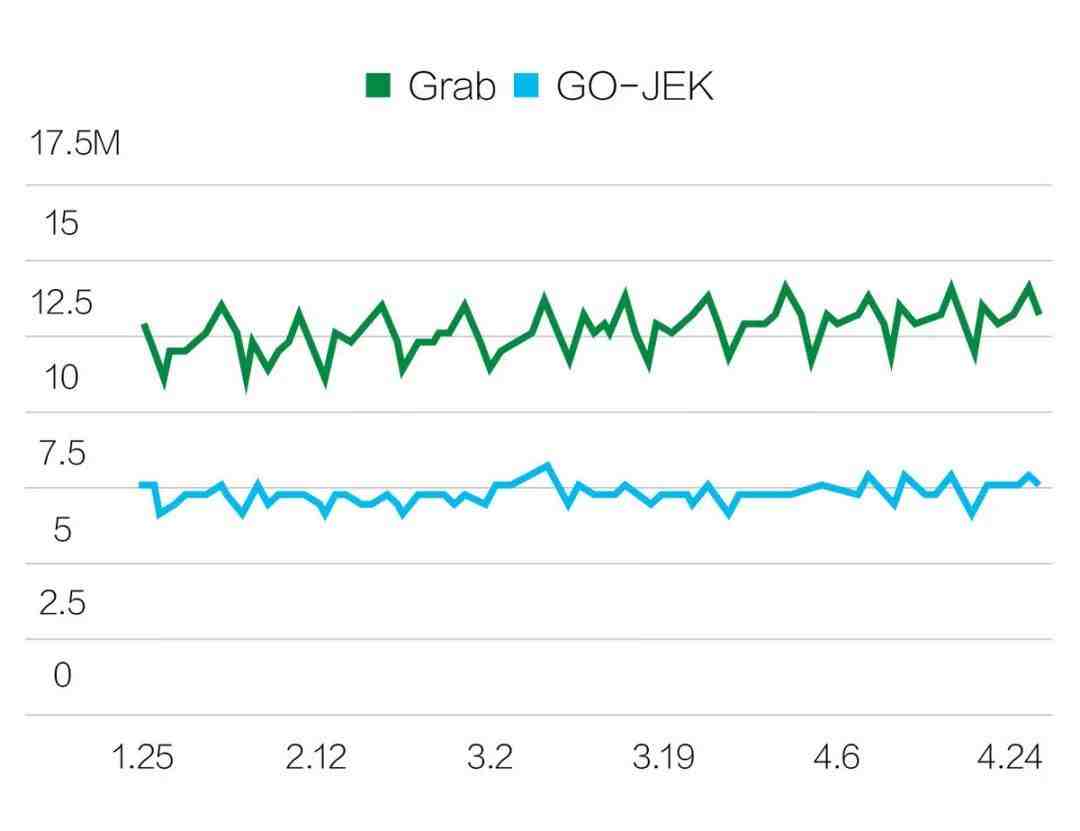

图:Grab与Go-Jek活跃用户数对比

数据来源:36氪综合QuestMobile、鲸准等多个数据渠道整理

不过 Go-Jek 虽然比 Grab 小,但依然是一个不可忽视的敌人,其创始人 Makarim 也曾表示:“如果你想要一个东西,不管它是什么,只要它合法,你就可以在 Go-Jek 的应用程序上获得它。”

Go-Jek 主要发展印尼市场,因为这是东南亚最大的单一市场,也是消费潜力最大的市场。Go-Jek 的优势在于服务的多样性,从打车、电商、电影票、电子支付到按摩,这令其成为“东南亚版微信支付”的可能性大大增加,支付业务的价值远高于其他。

在这方面,Grab 和 Go-Jek 进行了一场冒险,巧妙的将汽车和摩托车司机变成移动推广员,他们就像“移动 ATM 机”一样,乘客可以在打车费用之上额外付现金,存入乘客的电子账户,这些钱可以购买“超级 APP ”内的其他服务。

Grab 和 Go-Jek 还与社区代理人一起工作,帮助那些没有银行账户的消费者在线购买商品和申请贷款,因为75-80%的东南亚人没有银行账户。

Go-Jek 倾向于通过收购进行合作,从而实现更严格的控制。在印尼, Go-Jek 已经收购了三家主要的金融服务公司:一家与零售商合作的线下支付处理器提供商、一家为在线商家提供服务的支付公司,以及一个帮助农村和工人阶层购买家用电器的小贷网络,并将三者合并进 Go-Pay。

而 Grab 在移动支付领域则比较温和,一直在突出其平台的开放性,这使它能够发挥多国家市场的优势,在很多国家 Grab 正通过和本地的银行和其他金融机构合作,降低增长阻力。Grab 已经拿下了东南亚六大国家的电子支付许可证。

目前,这两家公司都处于亏损中。Grab 宣称2018年的收入超过10亿美元,预计今年将增加一倍;Go-Jek 则称非交通部门已经实现盈利。

几位接受36氪采访的投资人表示,Grab 在消化 Uber 当地业务后各项指标都有上升,由于其多元业务发展的比 Go-Jek 晚,但坐拥更多用户数和覆盖更多国家,并且有软银的加持,其发展潜力还很大,估值有进一步上升的空间。

而对于 Go-Jek 来说,目前估值的深度已经体现了其业务,其进一步上升空间取决于区域扩张是否顺利。例如在菲律宾,监管机构拒绝批准 Go-Jek 开展网约车业务,理由是对外国所有权的限制;在越南,Go-Jek 的管理层也出现了动荡。

屈田认为,东南亚真正的爆发来自移动互联网,Facebook、Google 等公司,都只是在把 PC 互联网时代的优势延续至移动互联网,但伴随着移动互联网爆发,Grab、Go-Jek 等新兴公司基于打车业务,反而成为了“超级 APP”的入口。如果支付场景足够丰富,这一商业模式完全可行。

“超级 APP”的思路有助于解释,为什么从软银、丰田、Google,到腾讯、阿里、滴滴、美团都以高昂的估值投资当地。按照孙正义的时间机器理论,来自中国的“超级 APP”模式,是否会是东南亚、印度和非洲市场的最佳策略

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次