分分钟让你成“炮灰”,别一不小心就掉入侵权这个“大坑”!

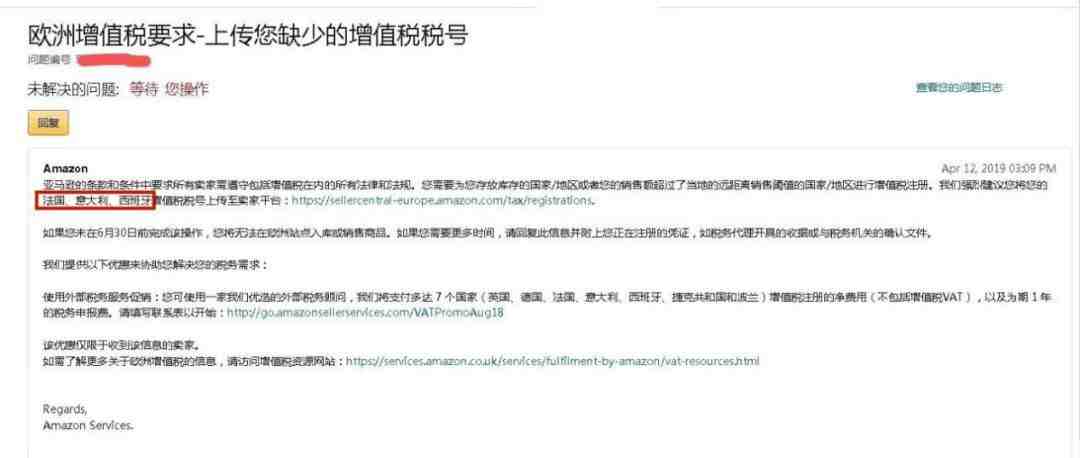

最近很多卖家又开始焦虑了,因为收到亚马逊要求将意大利、法国、西班牙增值税税号上传至卖家平台的邮件。

这次,您还打算观望吗?

英、德国作为前车之鉴,让各位卖家朋友看到了大批欧洲站点店铺被限制销售的后果。不过也不用因此过分担心VAT的问题,只要根据各国的相关规定注册申报VAT并在亚马逊后台上传相应的证书,欧洲站的生意就不会受到影响。

但6月30日迫在眉睫,卖家只有提前布局才能应对欧洲市场接连不断的危机!

注意:并不是一定要收到亚马逊的邮件通知,才需要将意、法、西VAT税号上传至卖家平台

哪些卖家需要注册意大利(法国/西班牙)的VAT?包括但不限于以下几种:

1.卖家公司设立在意大利(法国/西班牙)

2.将商品储存在意大利(法国/西班牙)仓库,并从意大利(法国/西班牙)仓发货给当地消费者

3.从欧盟其它国家仓库向意大利(法国/西班牙)销售商品,超出远程销售阈值

请卖家根据上述情况自行检查自己是否在意法西有注册VAT税号的义务。

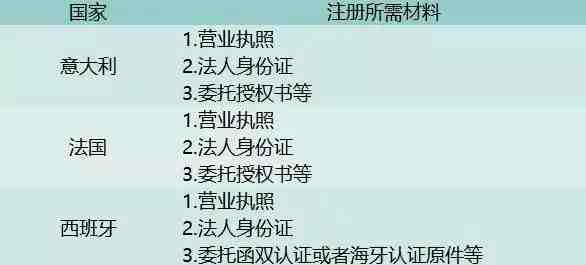

下面是意大利、法国、西班牙VAT注册所需材料

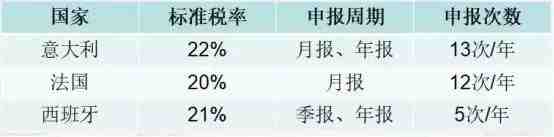

以及意法西三国的VAT标准税率、申报周期及申报次数

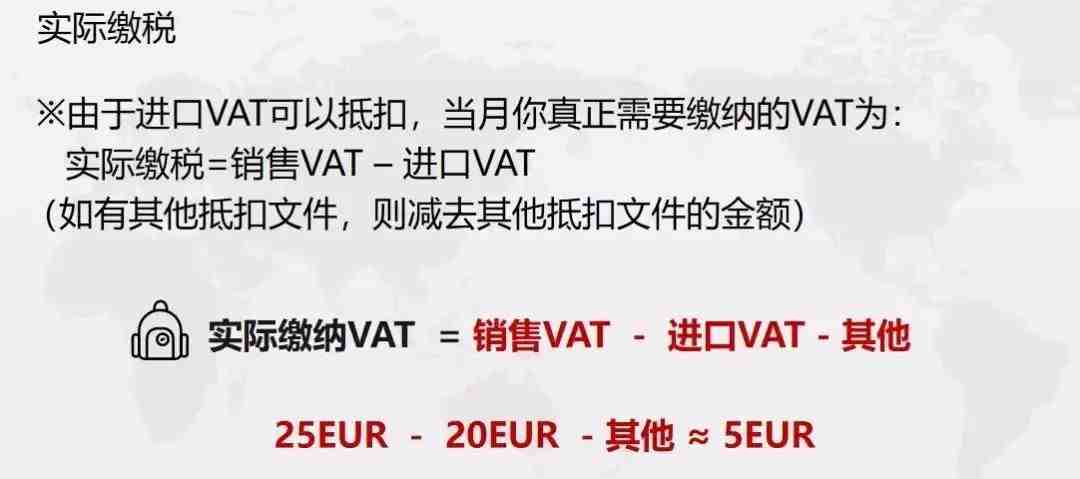

相信对于卖家来说,进口VAT可以抵扣多少,实际缴纳VAT税又是多少,这些跟切身利益相关的问题,自然也是十分关心的。

VAT税率计算公式:

①关税=申报货值*产品税率

②进口VAT=(申报货值+头程运费+关税)*税率

③销售VAT={最终销售额/(1+税率)}*税率

④实际缴纳VAT = 销售VAT- 进口VAT- 其他(抵扣文件的金额)

以法国税率为准给大家举个例子如何计算:

1.进口增值税(需提供IMA文件)

2.其他可抵扣文件,欧盟境内带有卖家VAT税号、公司名字等信息的各种费用文件。(例如invoice)

提醒卖家申报中的注意事项:您的VAT申报需要符合当地税法要求,要在税局规定的期限内完成申报并按时缴税,否则将会产生滞纳金和罚金,同时会引起税局的关注,增加查账的风险。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次