抖音要做全域兴趣电商!今日头条要带货?京东 天猫618全面开启 云集一季报数据大跌眼镜 “百家电商平台点亮”行动部署中

2021 年创纪录的海运价格,让不少跨境电商卖家深感“压力山大”,即便 2022 年海运价格稍有回落平稳,卖家仍“心有余悸、举棋不定”,一方面观望运价会不会继续跌,现在出货成本是否有优势?另一方面也在担心随着形势缓和,运价是否会重新登上高位,会不会错过当前难得的 8000 美元左右的平稳期?在两种预期中纠结的跨境电商卖家非常普遍。

想要打破困局,必须重新回溯 2021 年,厘清当时的卖家是受制于“高运价”,还是被“海运高差价”卷入被动局面。

01

2021 年海运市场价格深陷投机性波动。2020 年疫情带动零售行情高涨,沃尔玛这类的大型零售企业面临的最大问题就是缺货,于是他们接受了船公司 3000 美元左右的长协价,希望以此保住舱位,避免因缺货造成销售损失。

2021 年苏伊士运河搁浅事故导致国际海运价飙升,没有长协价的出口商,包括各类卖家一柜难求,大型卖家稍占优势,可以拿到 8000-13000 美元的柜子,大多数的中小卖家拿到的柜子则在 15000 美元以上,甚至在高峰期还出现超过 20000 美元的天价。

与此同时,跨境电商市场 2021 年也遭遇了滑铁卢,市场销售增速远低于 2020 年。这时候的卖家很容易把库存滞销、价格没有竞争力归咎于 2021 年的高运价。其实仔细分析可以发现,卖家真正的压力来自出海伊始的海运价差,特别是家居类商品,体积庞大,海运费占比高,一万多美元的运价与线下零售企业三千美元的运价成本,根本无法抗衡。

出货伊始,跨境电商卖家成本便失去了优势,线下大型零售企业手握三千美元的成本优势,稳稳压住商品价格不涨价,导致电商企业无法通过涨价来转移海运成本,否则价格就超过线下,销量怎么能起得来?

02

由于出货早,锁定低运价的线下大型零售企业大量备货,2021 年,四十年来史无前例的高通胀导致销售增长不及预期,部分类目库存压力开始显现。

美国五大零售企业 2021 年库存/销售额同期增长情况

数据来源:整理自各家财报数据

数据来源:整理自各家财报数据

2022 年春节前疯狂出货后,3 月份开始,订单和出口量均有所下降,目前运价回落到 7500-8000 美元左右,甚至某些航线运价还低于长协价,三大联盟已经祭出了 2020 年初压缩运力保价的策略(THE -33%;Ocean-37%;2M-39%)。

FBX全球集装箱运价指数(美元)

这种情况下,笔者认为,优势的天平已经慢慢转向跨境电商企业,原因是:

1、长协价与市场价差距缩小,跨境电商企业灵活优势凸显

2021 年跨境电商很大一部分的成本压力源于不同主体的海运差价,而现在的运价已与长协价持平,甚至还低于长协价,因此在海运成本上,跨境电商与大型零售企业又重新回到了同一条起跑线上,跨境电商灵活的优势再次得以体现。

2、大型零售企业依仗 3000 美元成本优势稳物价的情况发生了微妙变化

2022 年二季度到三季度,大型零售企业可能会对某些高库存的类目进行降价促销。随着更多 8000 美元运价货物到港,大型零售商提价的可能性在下半年逐步加大,特别是秋季旺季之后的商品,所以这时候出口,按照长协价的价格走货,至少可以跟大型线下企业有一样的成本结构,成本竞争有了机会。

3、未来海运价存在降价空间,但可能不会一蹴而就

根据国际海事组织(IMO)的船舶减排目标,2030 年 5000 吨以上船舶排放二氧化碳目标是要减排 40% , 2023 年之后要采用市场手段加快减排,所以未来几年,船公司淘汰旧船的动力非常强。2021 年全年船舶拆解量为 1.2 万 TEU ,仅占超龄船舶的 4% ,而超预期的运价行情让船公司放弃了 2021 年淘汰计划,把超龄船舶投入到热门的航线中,但由于航线周转速度下降,有效运力增加并不大。

2021 年二季度货量下跌后,三大船公司联盟已削减了 1/3 的运力,如果运价进一步下跌,船公司仍有足够的旧船空间继续削减运力,以保长协价,让即期价不会跌得太离谱。不论是船公司近两年把原本需要在 2021 年“退役”的船只停运,还是叠加碳排压力下置换环保节能型新船的采购成本,最终都会反映在运价上,维持一定的高运价对船公司未来几年的运营有至关重要的作用。

此外,克拉克森研究最新研究显示,预计2022年中国海运进口将下降 2%,而出口将保持平稳,集装箱贸易量增速下调至 1.3%,但班轮业仍面临严重拥堵。

综上,我们认为,降价也将会是阶段性地下调,不太可能一蹴而就。而且如果市场价降价,对跨境电商卖家而言优势反而更加明显

4、海运涨价的可能性比去年下降很多

如无重大事件影响物流正常运转,比如大规模的码头罢工,或者关键环节出现堵点,运价大规模的暴增可能性不大,与此同时,零售市场库存增速太快,同样也会在一定程度上抑制运价的上涨空间。

2020 年缺货, 2021 年补库存,由于库存增速过快,减库存很有可能成为线下零售企业某些类目的主旋律。不同类目需要分开来看,占用体积大的家具,短时间大量补库存的机会很小,这会让海运货量增长失去一个非常主要的类目。

同时由于东南亚等地出口开始恢复,货源地分散也将让中国出口货量逐步恢复到以往的正常水平,码头、货车压力缓解,海运暴涨的可能性大大降低。只要市场价在长协价 10-20% 范围内浮动,跨境电商一样具备一定的优势。

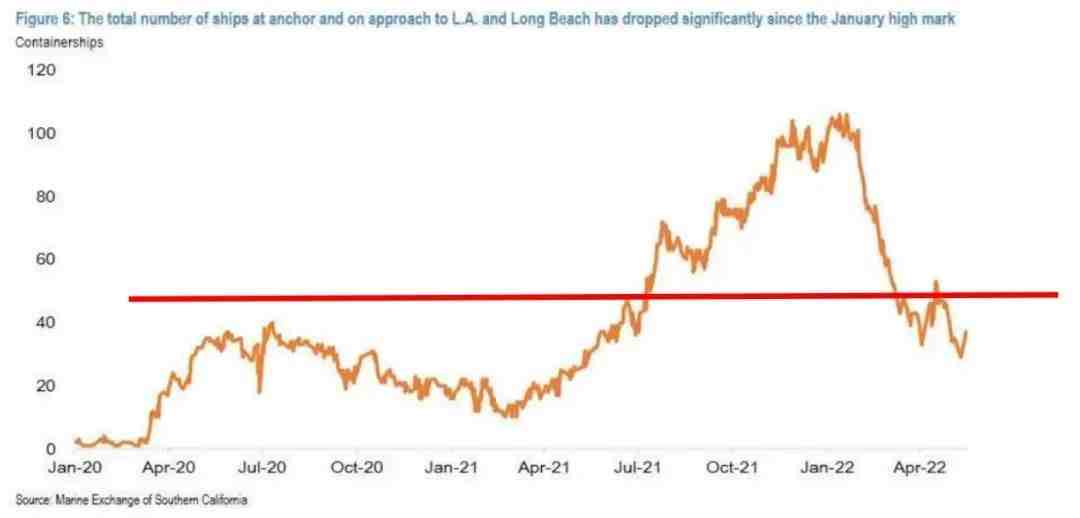

洛杉矶及长滩港拥堵船只数量

图片来源:Marine Exchange of southern california

正如摩根大通最新的供应链拥堵监测报告所示,停靠和接近洛杉矶及长滩的船只数量在一月份达到高点后,现在已经回到了疫情初期时的水平。

综上所述,2022 年跨境电商企业开始逐步摆脱来自海运价格的威胁,再加上人民币汇率加持,有利的成本空间开始出现。

零售市场也出现结构性机会。虽然部分类目可能会打折促销,加快去库存,但得益于疫情解封,部分户外旅游、美妆等类目消费都有比较好的消费预期,这就需要卖家根据各自不同的品类,灵活把握市场动向。

愿所有跨境电商卖家能把握机遇,在下半年旺季中有所斩获!

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次