北京时间 6 月 1 日,欢聚集团发布了 2022 年 Q1 财报。财报显示,欢聚集团 Q1 净盈利 2090 万美元,盈利水平同比上升。

文/辛童

下面本文将依托财报数据,对欢聚集团发展动向以及旗下主要产品的近期动态进行分析和探讨。

财报数据:控制成本、

谨慎使用现金流,稳健营收

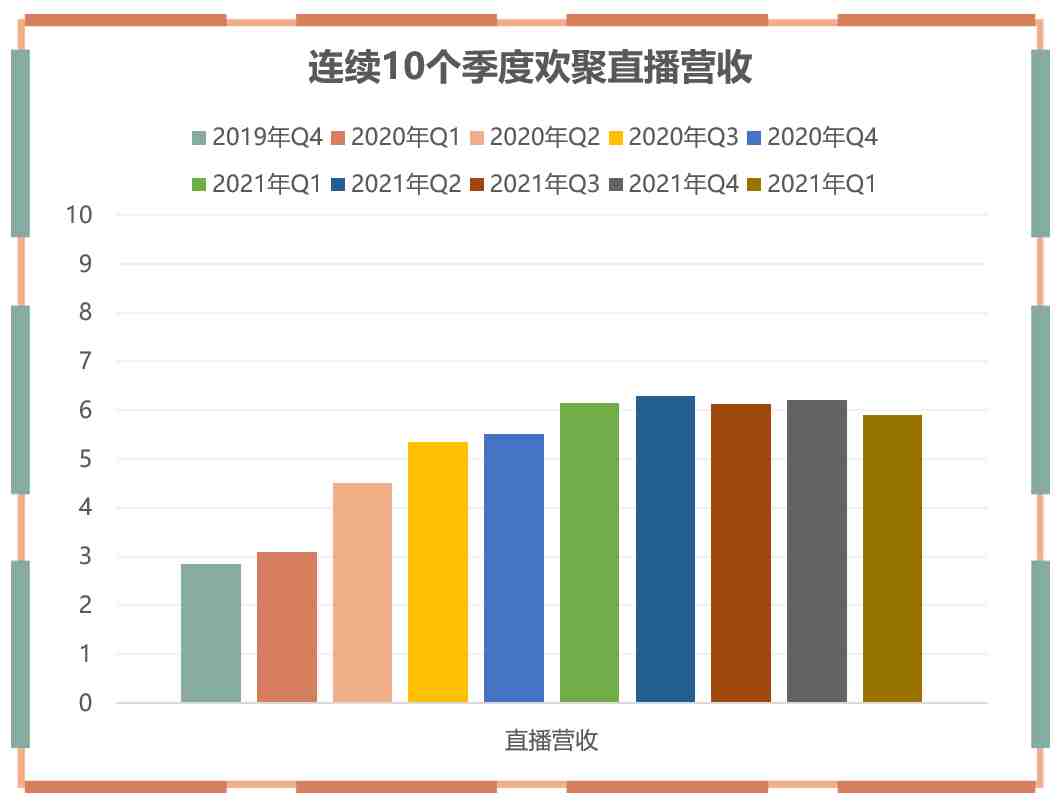

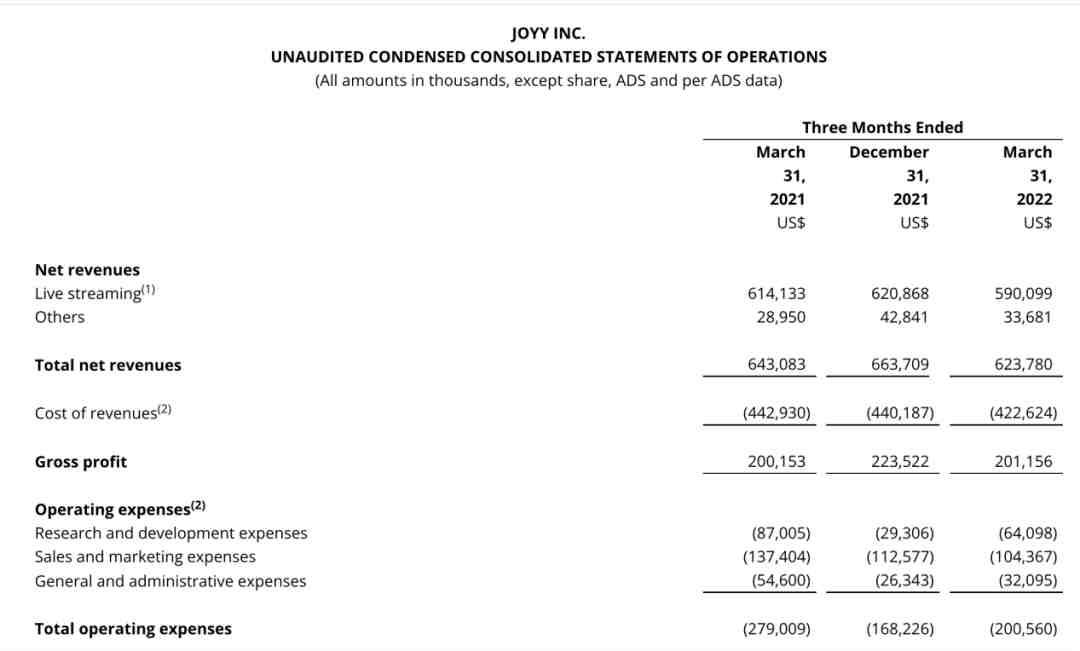

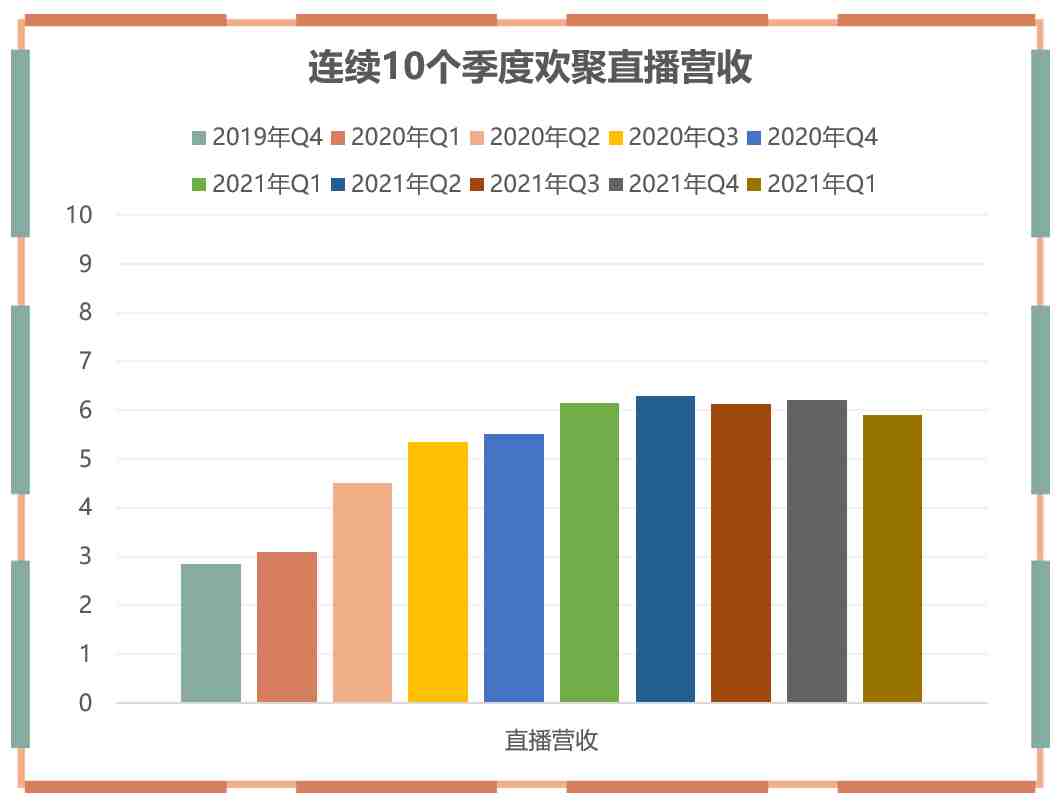

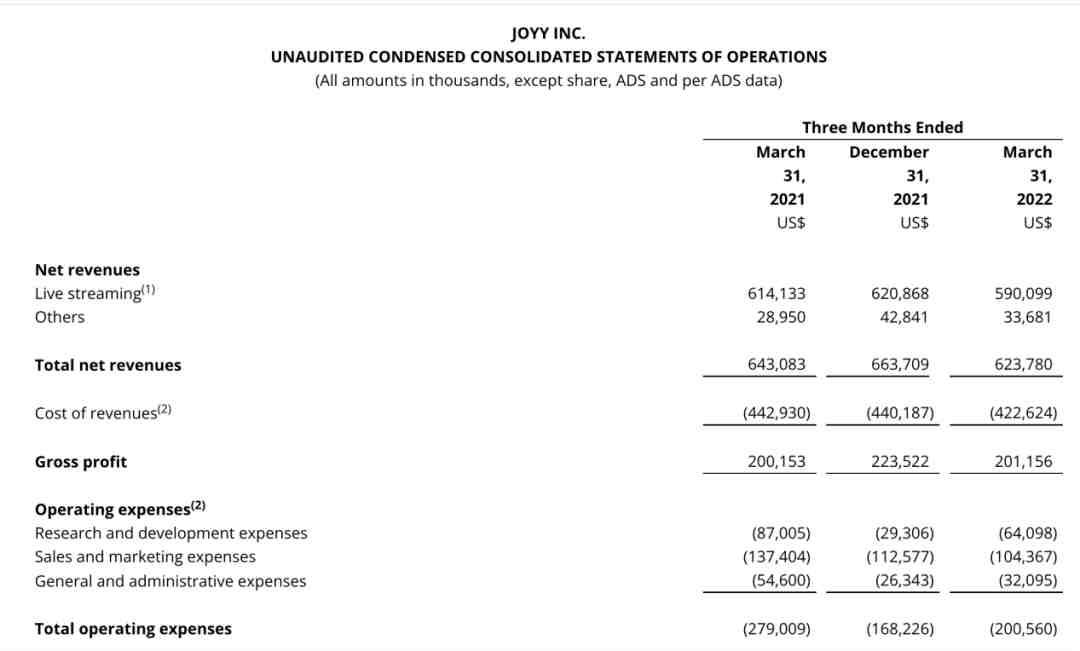

从营收金额来看,根据财报数据,欢聚集团 2022 年 Q1 总营收为 6.24 亿美元,同比下降 3%,环比下降 6%。相较于此前多个季度的亮眼成绩,Q1 的数据确实算不上好看,但其实是超出了欢聚在 2021 年全年财报中给出的 6.01-6.16 亿美元的营收预期。这和全球疫情仍未得到完全控制影响到用户消费能力和消费预期有关,此前发布财报的出海或者海外社交泛娱乐公司在 Q1 也都给出了相对保守的财务数据。各家大厂 Q1 财报数据透露出,“保暖过冬”成行业主流。从收入构成来看,Q1 直播营收为 5.9 亿美元,同比下降 3.9%,环比下降 3.6%。目前来看,直播业务仍是欢聚集团的主要营利支柱,占到了总营收的 94.6%;其他收入由去年同期的 0.29 亿美元,增至 0.34 亿美元,但在环比上有所下降。

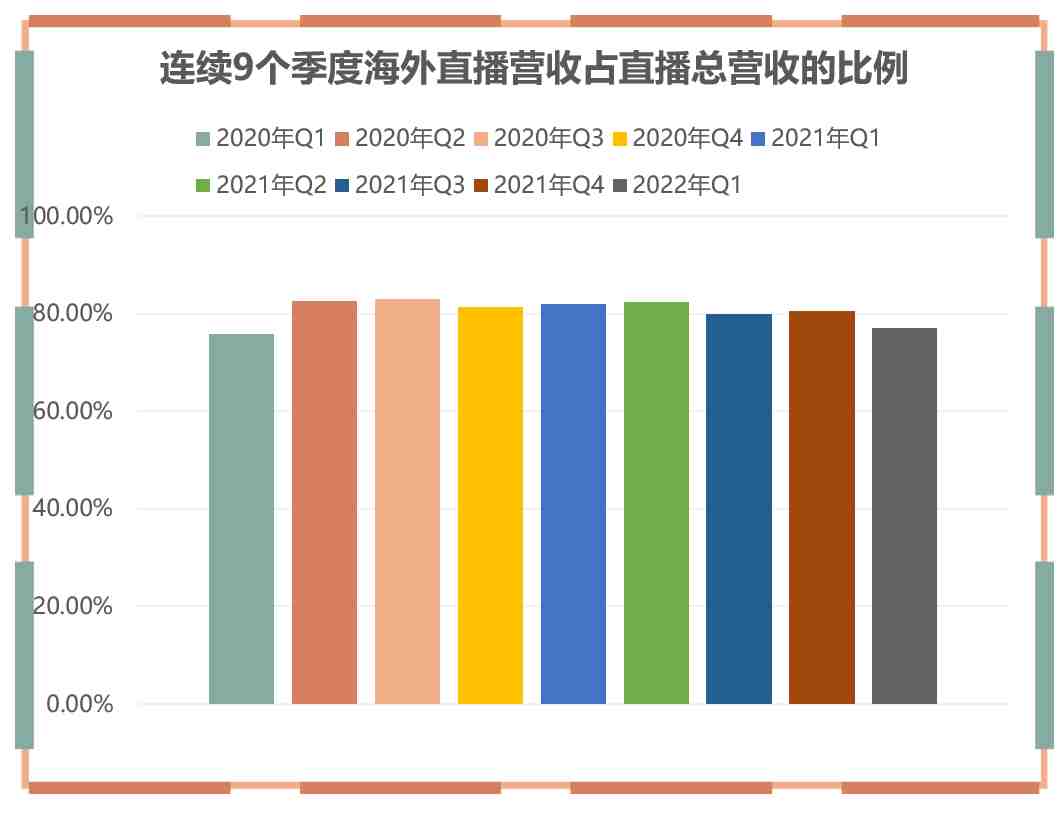

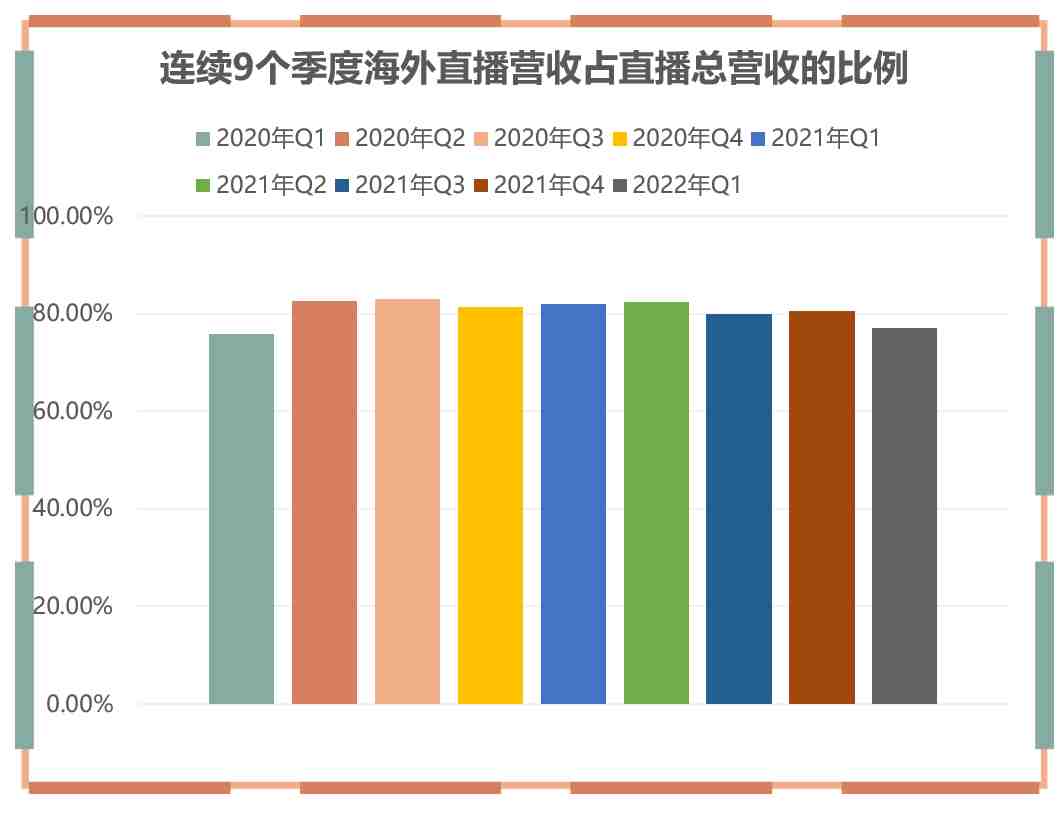

连续 10 个季度跟踪欢聚的财报,笔者对“欢聚集团直播业务在总营收中的贡献占比过高”的情况在心态上发生了很多变化,从一开始担心直播在业务中的占比过大会增加风险、到发现直播营收增长稳定而逐渐放心、再到担心疫情给直播带来的冲击,再到现在反而有些好奇欢聚下一步会做出怎样的应对措施。过去 2 年,海外直播情况发生了不少变化,从直播更加走进主流视野、通过直播还原线下生活场景、海外用户开始尝试接触直播电商,再到随元宇宙热潮而起的虚拟直播,以及“直播+”的模式逐渐成为趋势,不知道手握 44.79 亿现金流的欢聚集团能不能探索出新的有趣模式。从海内外贡献占比来看,5.9 亿美元的直播营收中有 4.56 亿美元来自海外,占直播总营收的 77%,相较于过去几个季度一直维持的 80% 左右的水平,波动相对明显,而这既有国内直播营收增长的原因、也有海外直播营收略微下降的影响。这一点,笔者在产品体验过程中其实会有一些细微的感知。因为笔者坐标北京,肉眼可见在热门主播页面推荐了越来越多的国区主播,而且直播间内也有不少中国大陆用户。越来越多的公司,不只专注国内或者专供海外,在政策允许的情况下,越来越多产品同时兼顾国内和海外,选择做一款全球产品。

数据来源:财报

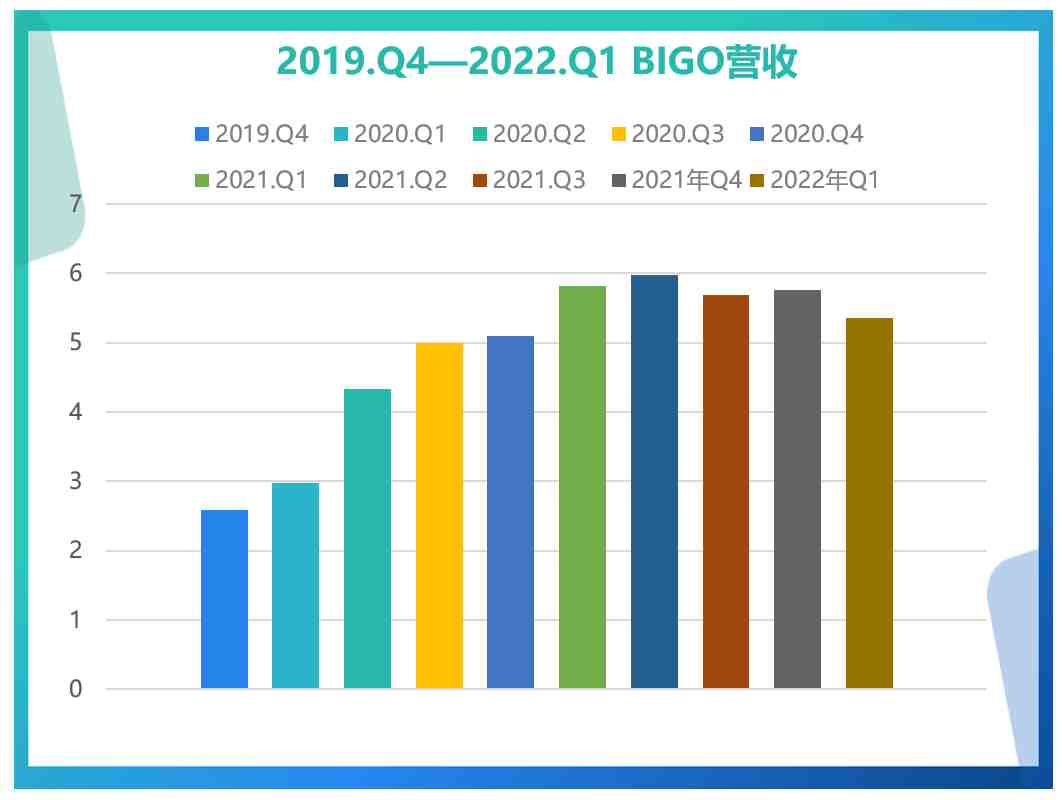

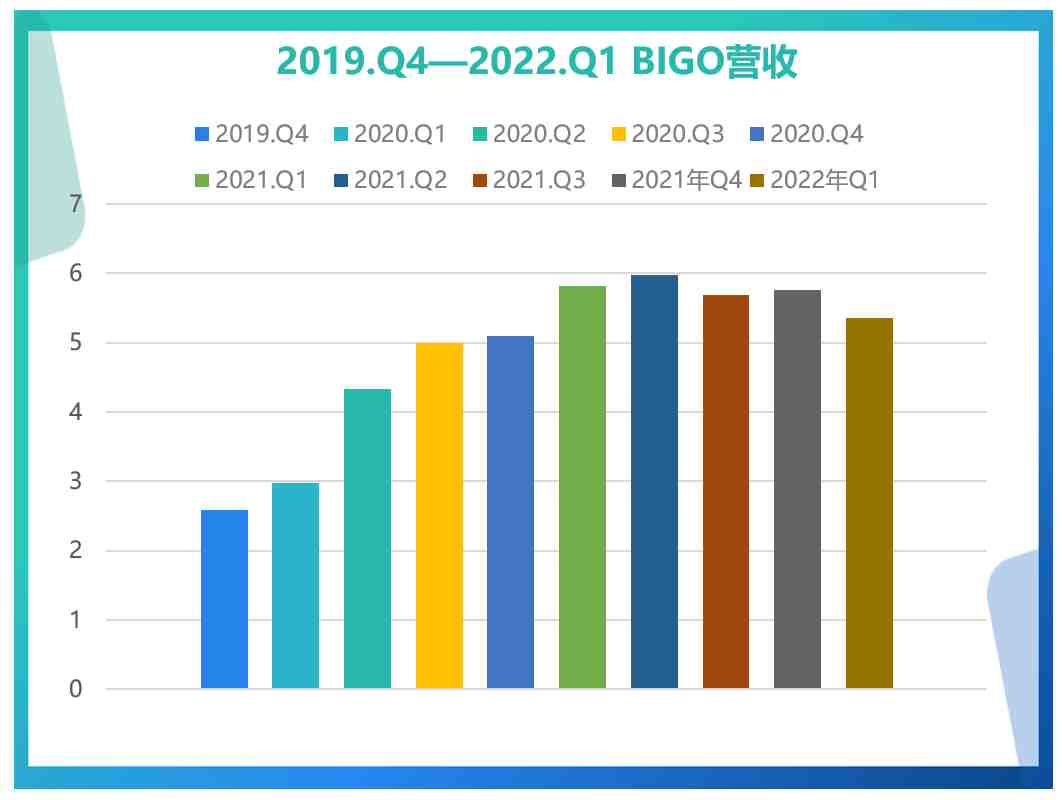

虽然,欢聚集团未在财报中分享具体的海外市场贡献占比,但结合 2021 年全年财报中提及的 Bigo Live 2022 年将“继续走全球化多市场均衡发展的道路,聚焦重点区域(北美、欧洲、日韩澳新、中东等)拓展,并加速对新兴市场的投入”,以及 Bigo Live 和 Likee 两款产品在 Q1 的动作,中东应该是欢聚集团重要直播营收来源之一。从业务贡献来看,欢聚集团在财报中基本把业务划分为 BIGO 和其他。根据财报数据,2022 年 Q1 主要由 Bigo Live、Likee 和 imo 构成的 BIGO 业务贡献营收 5.35 亿美元,占集团总营收的85.7%。

单位:亿美元|数据来源:财报

注:尽管数据都摘自财报,但 2019-2020 年 Q4 财报都是以人民币为单位,表中的数据为根据财报所引用的汇率换算得来,在此期间汇率在 6.7-7.1 之间波动。每个季度的汇率不同,数据仅供参考。一方面和受到直播业务的影响有关,另一方面也可能和 Hago 的营利能力逐渐增强有关,Q1 Hago 的直播收入同比增长 24.2%,付费用户数同比增长 14.5%。Q2 还上线了 Hago Space 频道,允许用户设计 3D 个人虚拟形象,在虚拟 3D 场景中进行语音聊天、游戏及送礼互动等。再来看成本侧,欢聚集团成本主要由主营业务成本和运营成本构成。根据财报数据,2022 年 Q1 主营业务成本为 4.23 亿美元,较去年同期的 4.42 下降了 4.6%,较 Q4 的 4.4 亿美元也有所下降,控制成本成为大家在疫情期间最主要的工作,削减开支、缩短测试周期、砍掉部分业务,降本增效成行业主流。根据财报数据,收入分成和内容成本 2.8 亿美元,带宽费用为 0.29 亿美元,较去年同期和 2021 年 Q4 均有所下降。运营成本由去年同期的 2.79 亿美元降至 2 亿美元,同比下降 28.1%,但较 2021 年 Q4 水平 1.68 亿美元环比上涨了 19%,这和 Likee 和 Bigo Live Lite 略微加强投放力度有关。

在利润侧,Q1 欢聚集团净亏损 2750 万美元,在非 GAAP 准则下,净利润 2090 万美元,净利润率 3.3%。至于 2022 年 Q2 营收预期,欢聚集团谨慎的给出了 5.79-6 亿美元的区间。而欢聚集团也在分析师会议上表示,在资金的使用规划上,欢聚保持谨慎的态度,基于长期的业务需求进行规划,保持相对平衡的状态,保持自身现金充沛、现金储备的健康。在业务方面,欢聚会持续保持对海外业务的投入,但还是会坚持 ROI 导向的基本策略。用户:精细化运营、通力合作,区域发力

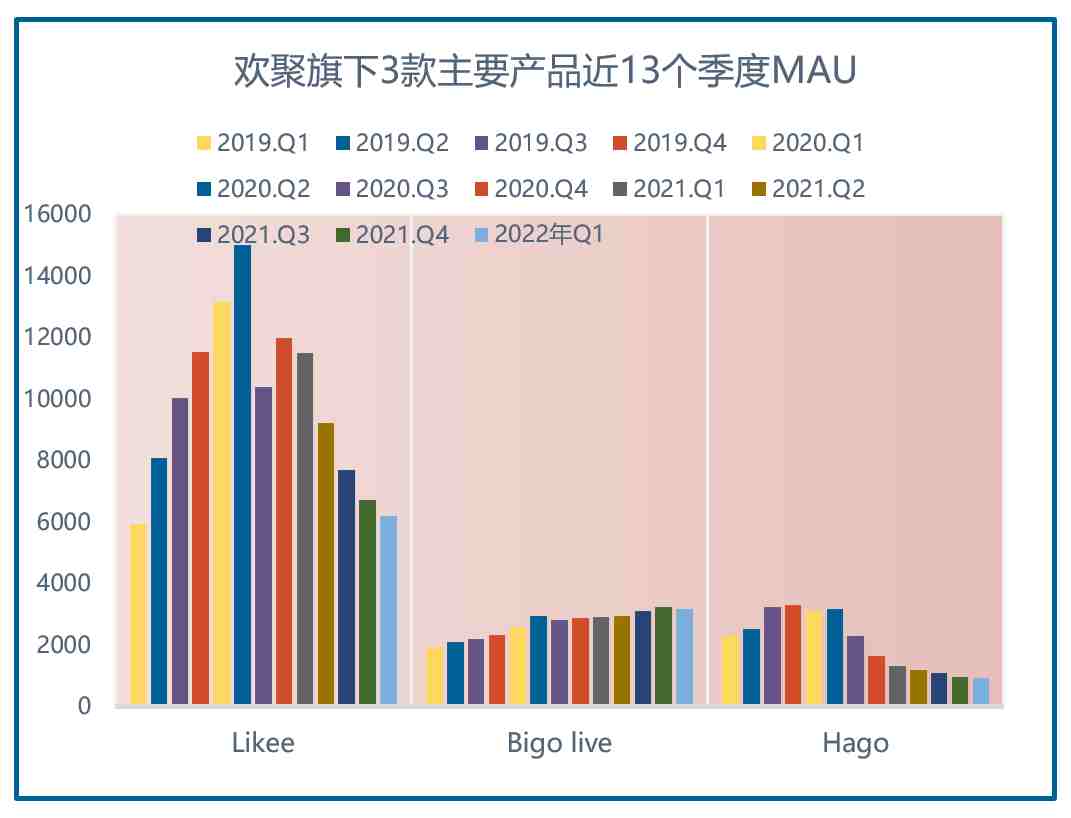

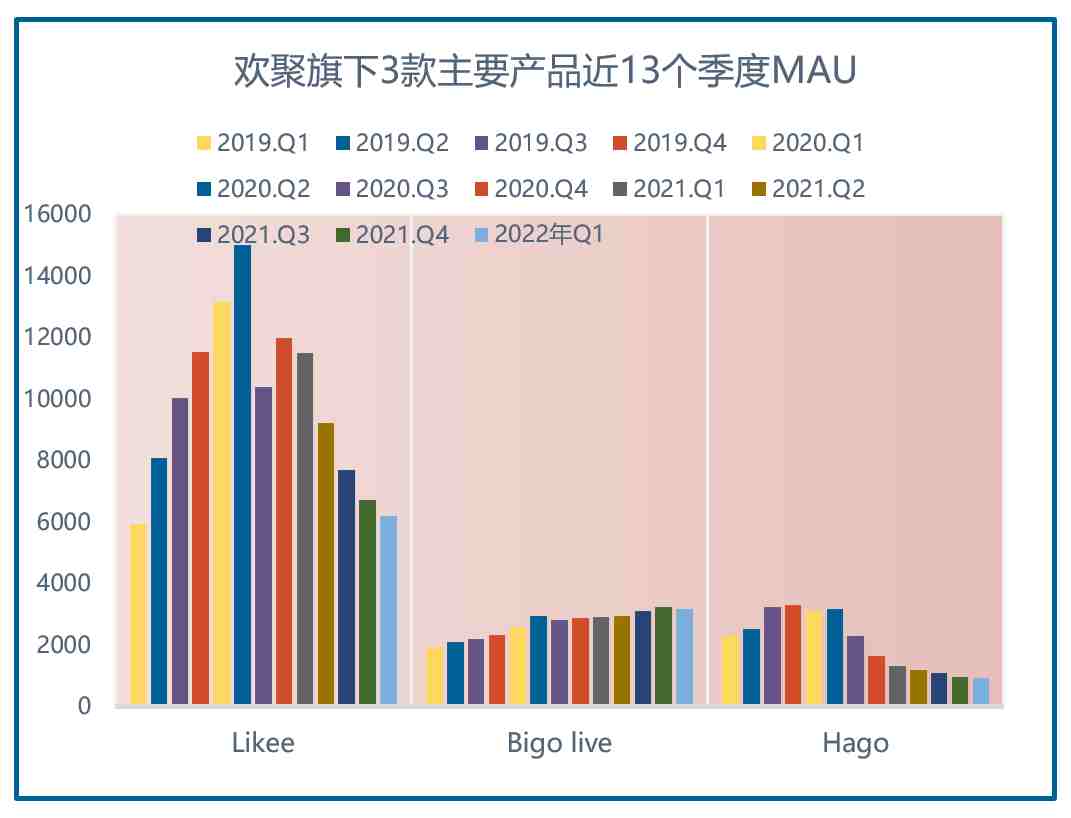

根据财报数据,截止到 2022 年 Q1 欢聚集团 MAU 为 2.75 亿,同比下降 19.2%,环比下降 1.8%,下降的主要原因是营销预算缩减导致的 Likee 和 Hago 用户减少。

除了 MAU,由 Likee、Bigo Live 和 imo 构成的 BIGO 业务线付费用户为 145 万,与过去几个月数据略有下降。ARPPU 为 305.7 美元,同比增长 5%,进一步提升了变现效率。

根据财报数据,Likee Q1 MAU 为 6180 万,同比下降 46.3%,环比下降 7.8%。说实话,从 MAU 数量来看,Likee 这几个季度的用户增长情况表现并不佳,但如果考虑到在欢聚缩减了 Likee 的营销和买量预算,转而将更多精力投入到精细化的运营、社区氛围、变现效率以及创作者维护上,也是某种意义上的成长。

继 Q3 的 Superlike 和 Q4 的 Superfollow 功能创新后,Likee 在部分地区小范围上线个人语聊频道功能。在南亚,适逢当地婚礼季,Likee 的本地运营团队推出多个婚礼相关的话题挑战,鼓励创作者展示传统婚礼文化,吸引超过数亿浏览量。获益于创作者扶持计划的激励,Q1,Likee 认证创作者数量环比增长 8.4%。另外,Q1 Likee 还上线 Friends 好友功能。用户可以创建自己的社群和私人在线空间,定向分享自己制作的内容,自定义 Likee 的社交体验,进一步降低用户制作、分享内容的心理门槛,促进了 Likee 用户线上及线下社交网络的互相融合。同时,Likee 还加强了短视频和直播功能的连接,通过改善用户观看直播的体验,推动人均观看直播时长环比提升 45.6%;另外,社交场景和功能的优化促进了直播用户的活跃和渗透,Likee 的直播 DAU 渗透率环比提升 10.9%。根据财报数据,2022 年 Q1 Bigo Live MAU 为 3170 万,同比增长 8.8%,环比下降 1.6%。第一季度,Bigo Live 人均开播时长环比提升 9.9%,人均观看时长环比提升 2.1%。3 月,Bigo Live 上线圈子功能,支持用户创建、加入不同的兴趣圈子,希望帮助用户更快找到志同道合的新朋友。用户可以在兴趣圈子里浏览到好友的视频贴文以及直播动态,圈子功能上线后,健身、KPOP 舞蹈、美食等各类主题的兴趣圈子纷纷涌现。而 Bigo Live 在 Q1 似乎比以往还要更加努力一些,在欧洲、中东和东南亚都做出了尝试。

在欧洲,Bigo Live 举办线上才艺冠军联赛,各国主播以展现国家特色内容为主题参赛;在中东,Bigo Live 再次联手 FunPlus,为其旗下生存类游戏 State of Survival 主办及直播游戏赛事,吸引众多联盟加入 Bigo Live 游戏社区;在马来西亚,Bigo Live 与 WeTV(腾讯视频海外版)达成合作,为本地 Bigo Live 用户提供独家电视剧、真人秀节目等流媒体内容。

与此同时,Bigo Live 也完成了“虚拟主播”互动功能迭代,为用户提供更多个性化虚拟形象设置选项。总之,但从财务数据来看,2022 年 Q1 的欢聚在经济波动、疫情反复的情况下表现算不上出色,但如果结合其在 Q1 和 Q2 的尝试和动作来看,还是可以看出其明显的步伐调整和节奏变化,保持期待。