Wish发布巴西物流通知,这次不受50美元罚款约束

众所周知,德国是一个非常严谨的国家,在税收制度上更是严上加严,所以,小编为广大跨境电商卖家整理了一些德国VAT的相关材料,供大家参考。

1.跨境电商卖家是否需要注册德国VAT?

1)NETP需要注册德国VAT(使用海外仓/FBA的非当地卖家),无限免

2)欧盟派送到德国的年销售额超过distance selling 需要注册德国VAT

2.德国VAT的税率

德国的标准增值税税率为19%。根据德国增值税法,只有一种降低的增值税税率是7%。特定商品例如食品、书籍、医疗设备和艺术品的供应以及特定活动(即文化活动)的服务适用降低的增值税税率。

3.德国VAT的申报

每年一次年度申报

每月一次月度申报(如果年销售额在1000EUR-7500EUR可以季度申报),但是新注册的卖家,需要在前两年进行每月申报

4.德国VAT申报时间

德国VAT申报表需要在每月10号完成,如果能做到现金提前支付,可以申请每月的申报延迟;年度申报需要在次年的5月31日前完成申报。

5.德国VAT的处理

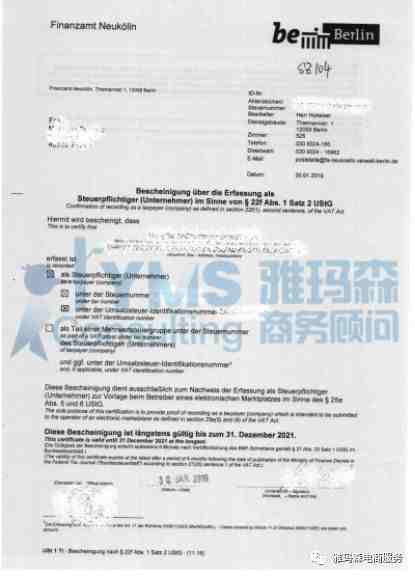

德国VAT注册后,会分配给对应的税局处理,以下为德国联邦税务局负责中国境内申请人的办公室地址及联络方式:

FINANZAMT BERLIN-NEUKOELLN

THIEMANNSTRASSE 1

12059 BERLIN(德国柏林)

Germany

电话:(0049) – (0)309024 16-0

传真:0049 0 – (0)30 9024 16-900

工作时间:Monday,Friday: 08:00 – 13:00 Thursday:11:00 – 18:00

6.德国VAT罚款

如果申报错误或者延误申报,可能会要求支付应缴金额的10%的罚款,最多不超过2,5000EUR;如果延误付款,更有每月滞纳金额1%的罚款。德国VAT是可以追溯4年的,如果是VAT欺诈,是可以追溯10年。

7.德国VAT退款

如果申报时,销项税<进项税,会出现留抵税额,3个月内,可以在申报表格勾选申请退款。但是这个操作也会触发相关部门的VAT审计。或者放在VAT的账号里,后续申报继续抵扣。

8.德国VAT的格式

国家简码+9位数字, For example: DE 258963147

9.德国VAT注册需要提交的资料

如果公司已经在欧盟其他国家注册VAT,需要提交VAT证书

10.德国VAT注册后需要遵守的规定

按照德国VAT规定要求披露的信息准备发票

电子发票需要有收件人的真实签名

需要保持10年的交易记录或账务

为卖家提供准确的发票

11.德国VAT特殊区域

德国增值税法并不适用于布辛根地区、赫尔戈兰岛和特定的自由贸易区(称为“自由贸易港区”)

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次