重磅消息!傲基拟退新三板!

B2C创业浪潮趋于稳定,创业者和投资人开始把目光投向了B2B领域。

编者按:本文作者 Malini Goyal,原文标题 How the centre of gravity of India’s startup ecosystem is shifting towards B2B startups。

品牌大使可以创造奇迹。33岁的 Umesh Sachdev 非常清楚如何发挥品牌大使的作用。作为 Uniphore Software Systems(钦奈一家初创公司,利用语音识别等技术来帮助企业改善客户体验)的联合创始人,Umesh Sachdev 为公司找到了一位有名的品牌大使,这位大使在公司也身兼数职,集投资者、创业导师和营销专员多重身份。

他就是 Cisco 前董事长 John Chambers。2017年12月,Chambers 收购了 Unipore 10%的股份。自此之后,这家初创公司便蒸蒸日上。事实上,在印度参加的每一次媒体发布会上,这位硅谷大佬一说起 Uniphore 的潜力便充满热情。去年,在 Chambers 的推动下,Sachdev 将公司总部转移到了硅谷。此后,各种奖项、荣誉和大客户接踵而来。虽然商业周期在变短,但这家初创公司的交易规模却越来越大。

B2B独角兽俱乐部

电商 UDAAN

创始人:Sujeet Kumar、Amod Malviya 和 Vaibhav Gupta 估值:10亿+美元 资金:2.49亿美元

移动广告平台 INMOBI

创始人:Naveen Tiwari、Mohit Saxena、Amit Gupta 和 Abhay Singhal 估值:10亿+美元

资金:2.21亿美元

SaaS 平台 Freshworks

创始人:Girish Mathrubootham 和 Shan Krishnasamy 估值:10亿+美元 资金:2.5亿美元

支付平台 Pine Labs

支付平台 Pine Labs

创始人:Rajul Garg 和 Tarun Upaday 估值:有望在2019年成为独角兽企业 资金:2.27亿美元

仓储自动化机器人公司 Greyorange

创始人:Samay Kohli 和 Akash Gupta 估值:有望在2019年成为独角兽企业 资金:1.8亿美元

物流公司 Rivigo

创始人:Deepak Garg 和 Gazal Kalra 估值:有望在2019年成为独角兽企业 资金:2.3亿美元

在线借贷平台 LendingKart

创始人:Harshvardhan Lunia、Mukul Sachan 估值:有望在2019年成为独角兽企业 资金:1.55亿美元

物流公司 Delhivery

创始人:Sahil Baria、Mohit Tandon、Bhavesh Manglani、Suraj Saharan 和 Kapil Bharti 估值:有望在2019年成为独角兽企业 资金:2.58亿美元

物流公司 Ecom Express

创始人:K Satyanarayana、Manju Dhawan、Sanjeev Saxena、T A Krishnan 估值:有望在2019年成为独角兽企业 资金:1.79亿美元

云服务 Druva

创始人:Jaspreet Singh、Milind Borate 估值:有望在2019年成为独角兽企业 资金:2亿美元

Uniphore 目前在全球拥有100多家企业客户,为400多万最终用户提供服务。去年,该公司更是将美国最大的跨国保险公司之一签约成为了自己的客户。“我们去年实现了300%的增长,今年将继续稳步前进,”Sachdev 乐观地说道。

Uniphore 正处于发展的拐点。Chambers 预计,三年后,Uniphore 的营收将从2018年的900万美元激增至1亿美元,员工将超过500人。和 Uniphore 一样,印度的创业圈也同样来到拐点。

印度创业生态系统的重心正在转向以企业为主要客户的 B2B 领域。

投资者和创业者的头脑也显得越发清晰,不再像当初建立大型 B2C 企业那样争先恐后地搞打折活动、大肆烧钱。

在同类企业中,成立于2016年的 B2B 平台 Udaan 率先达到了10亿美元估值。七年前白手起家的网络测试平台 Browserstack 目前估值为5亿美元,而该公司去年才完成A轮融资。到2019年,印度的B2B 独角兽企业有望超过10家,包括前面列举的 GreyOrange、Freshworks、Rivigo、Pine Labs、LendingKart 和 Druva 等公司。

早先一批 B2B 的 SaaS 公司,如 Zoho、Tally 和 Eka Software,近年来受到的关注也有所增加。

新浪潮

一场豪赌:随着以模仿前辈为主的B2C创业浪潮趋于稳定,创始人和投资者开始把目光投向了B2B领域

未来:IT服务外包行业已经开始走下坡路,但印度对这股B2B浪潮抱有很大希望

中小企业焦点:经济活动的数字化和体系化让小企业成为了一个颇具吸引力的客户群体

印度优势:云计算、按使用付费模式和案头销售给印度初创企业带来了全球优势

稳步推进:B2B 初创企业在企业总数中所占的百分比稳步上升

追逐新浪潮的不仅仅这些大型突破性创业公司。数据趋势表明,将会出现一次影响范围较大的长期转变。根据咨询公司 Zinnov 的数据,2014年在印度的全部3100家初创公司中,B2B初创公司(900家)仅占26%。但B2B初创公司的增长速度在不断加快,到2018年时,其数量已经占到了总共7400家初创公司中的43%(3200家)。

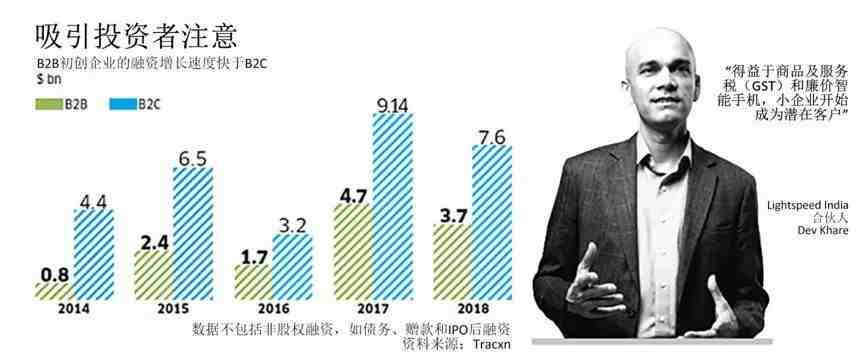

这种转变在种子轮融资阶段尤为明显。2014年,B2B 融资交易数量为33笔,而 B2C 融资交易为60笔,几乎是前者的两倍。相比之下,2018年的 B2B 交易为71笔,B2C 交易为88笔,两者之间的差距大幅缩小。"B2B初创公司是未来值得关注的重点。

“大多数这类公司都不需要太多的钱,以后会出现适用于它们的评估标准,”Venture Intelligence 创始人 Arun Natarajan 说。

新形势

从多个角度来讲,B2B浪潮的兴起都标志着一个重要的转折点。在过去的20年里,印度的初创企业已经完成了一次进化。它们一开始还在企业界的边缘,而如今已成为行业主流。在大公司找一份稳定的工作曾是大多数印度求职者的愿望,但这已经成为过去。如今,很多人都渴望通过加入创业公司来实现人生逆袭。功成名就的创业家成为了当下印度年轻大学毕业生争先效仿的新时代偶像。

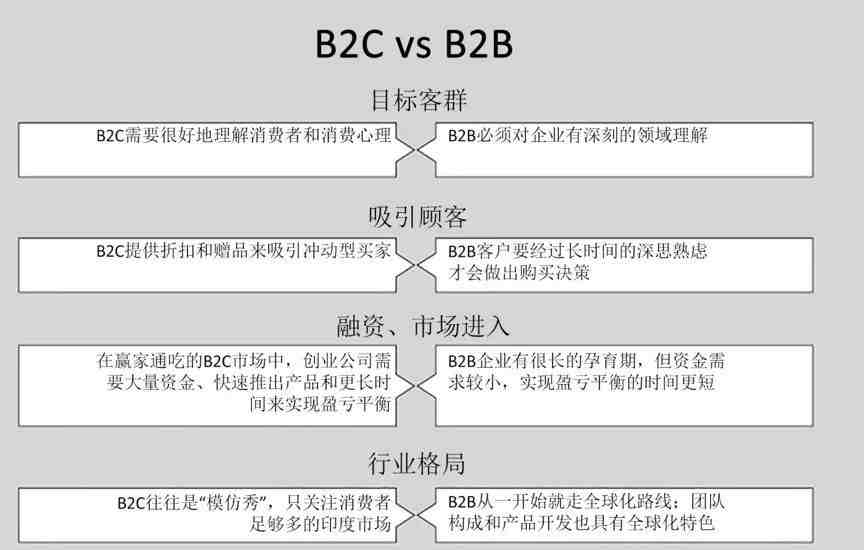

但到目前为止,主导这股浪潮的主要还是 B2C 初创公司。B2C 初创企业的基因和结构与 B2B 初创企业有所不同。Flipkart、Ola 和 Swiggy 这类模仿 Amazon 和 Uber 等全球巨头而设立的公司,虽然花大力气进行了本地化,但在创新方面依然比较落后。这些公司瞄准印度中上层移动消费者,靠提供大量的商品折扣和免费赠品起家。

为了获取更大的市场份额,它们疯狂营销,大肆烧钱。可想而知,估值和融资对于这些行业巨头的发展起到了重要作用,同时它们的创始人由于了解媒体,自然也懂得如何引起公众的注意。

而 B2B 初创公司是另外一种风格,它们默默无闻,也很少上头条。“B2B 和 B2C可以说截然不同。B2B 通过开发软件来解决其他企业的问题,因此必须对行业有深刻的了解。 B2C 解决消费者的需求,因此必须与消费者保持良好的联系,”Uniphore 的 Sachdev 说。

B2B 初创公司通常是白手起家,融资规模和频率都要比 B2C 略逊一筹。它们的创始人很少登上头条,对自己的独角兽地位也轻描淡写。

即便有的 B2B 初创公司已成为业界巨头,但大多数都没有达到家喻户晓的地步,而且也许永远都达不到。“创业生态系统是分阶段进化的。通常,B2C 要先于 B2B。2017年以来,印度市场转向了 B2B。一些大型科技产品初创公司将会慢慢出现,”Zinnov 的项目经理 Atit danak 说。

两类公司

关于 B2B 初创公司,我们首先注意到的便是它们的全球化风格。Uniphore 的总部虽然设在钦奈,但两位创始人分别在新加坡和美国。

“印度的B2B市场很小。我们的竞争对手大多是专门为较大机构服务的美国公司。鉴于美国公司的成本结构,让它们把东西卖给布拉格这样的小公司没有什么意义。 而我们关注的就是这种‘长尾’类业务,”独角兽企业 Freshworks 的联合创始人 Girish Mathrubootham 说,该公司总部设在美国,在德国、英国、澳大利亚和法国设有办事处。

从创业之初,他们就在考虑全球化。“企业必须建立一个全球性的产品,”曾先后供职于 Amazon 和 eBay 的员工 Nishith Rastogi 说,他同时也是智能物流自动化平台 Locus.sh 的联合创始人。

从创业之初,他们的产品就支持多种语言。“这在东欧国家这类地方很实用。2018年是我们的国际化元年。我们目前在关注美国、加拿大和东南亚市场,”他说。

Rohit Chennamaneni 于2015年从 McKinsey 离职,与他人共同创立了 Darwinbox,专门为企业提供招聘流程的简化和自动化服务。如今,这家初创公司在印度和东南亚拥有100多家企业客户,包括 Paytm 和 Swiggy 等。

B2B初创企业的投资主要在于前期。Rastogi 花了两年时间来组建团队和开发产品。“一旦产品推出了,增长就很快了,”他说。这家初创公司有85名员工和50多家企业客户。其中有40家来自印度。

印度理工学院(IIT)校友 Vinay Kumar Sankarapu 也同意这种观点。Sankarapu 与合伙人于2013年共同创立了AI初创公司 Arya.ai,这是一个可以覆盖在企业系统之上的深度学习平台,能让系统进行自我学习,变得更加智能化。

“我们团队有经验丰富的行业老手,他们有着深厚的专业知识,”他说。Arya.ai 有21名员工,其中15名是工程师和人工智能专家,在推出产品前,他们花了三年时间来完成开发。

他们在印度有八家客户(包括一些财富500强跨国公司),目前正在开发英国和新加坡的市场。“B2B初创公司最大的难题就是要找到第一家客户,”他说。

此外,B2B初创公司对资金的渴求要小得多,并且在增长曲线的早期就能开始赚钱。拥有20年工作经验的前 Google 雇员 Rahul Garg 于 2015年和他人共同创立了 Moglix。

Moglix 是一家 B2B 初创公司,有点像一家大型供应商,专注于改善印度低效的供应商生态系统。Moglix 有12个仓库,Ratan Tata 是其投资人之一,预计公司明年能达到运营收支平衡。与B2C不同,B2B 不是赢家通吃的市场。“B2B 不会搞那种疯狂的折扣活动,因为企业会对这种行为保持警惕,”他说。

专项基金

所有这一切意味着 B2B 初创公司与投资者在各自的期望上有着很大分歧。一方面资金仍然是一个重要因素,但“B2B 初创公司更希望投资者帮忙打开技术大门,带来领域内的专业人才,”Endiya Partners 董事总经理 Sateesh Andra 表示。Rastogi 补充道:“我们是工程师,所以我们很了解产品和技术,但对企业不是很了解。而我们的投资者对企业非常了解,这对我们很有帮助。”

一家鲜为人知的初创公司很难招聘到经验丰富的顶尖人才。Darwinbox 的 Rohit 表示:“年轻工程师对加入 B2C 有很大兴趣,因为 B2C 的品牌认知度很高。”如果能找到 John Chambers 和 Ratan Tata 这类投资者的话,那这个难题便能得到解决。加深对 B2B 创业公司内部形势的了解也至关重要。

“销售周期可能长达10个月。许多投资者并不完全理解这一点。他们那种‘钱投得越多,增长就越快’的 B2C 理念在 B2B 领域是行不通的。”一位不愿透露姓名的企业家表示。在美国,投资者生态系统的成熟度非常高。美国有超过35000只基金,其中有许多对领域有深刻了解的专项基金。正是出于这些原因,Uniphore 的 Sachdev 希望从美国的基金中筹集下一轮资金。

许多投资者都在关注这股新浪潮,开始重新规划他们的战略。常驻新加坡的 IFC 亚洲互联网和东南亚投资部负责人 Pravan Malhotra 表示,自2016年以来,他们将关注重点转移到了B2B初创公司上,并对 Moglix 这类初创公司进行了投资。

Pi Venture 的 Manish Singhal 和 Stellaris Venture 的合伙人 Alok Goyal 也是如此,他们只投资B2B初创公司。企业家兼 YourNest 投资人 Vivek Mansingh 表示,他们公司专注于 B2B 投资,从构想到营销阶段都会参与。

改“潮”换代

多种因素决定了现在这种潮流转变。首先是创业界的周期性。“这里的一切都在按周期发生。B2C 领域已经成熟。金融科技和区块链等领域基本上也是大局已定。而 B2B 在印度仍处于新生阶段,”天使投资人兼 Infosys 的联合创始人 Kris Gopalakrishnan 说。

但印度 B2B 浪潮的形成还有更深层次的原因。B2B初创公司大体上可以分为三类。第一类是 Freshworks 这种专门为全球客户开发软件产品的 SaaS (软件即服务)初创公司。第二类是 Darwinbox 这种一开始专注于服务印度企业,然后慢慢向海外扩张的初创公司。

第三类是 Moglix 和 Delhi 这种专注于解决印度当地问题但又不完全是 SaaS 的初创公司。“第一类B2B创业公司在过去五年表现得很热闹。得益于云计算和案头销售模式,印度新出现了一批为全球客户服务的国际化 SaaS 初创公司,”iSPIRT Foundation 联合创始人 Sharad Sharma 表示。

IFC 的 Malhotra 表示,随着中小企业数字化浪潮席卷全球,第二类 B2B 初创公司(面对中小企业)开始涌现,尤其是亚洲,因为90%以上的亚洲企业都属于中小企业。随着时代的变迁,企业对科技的接受度也随着提高。无论是为了网络营销还是申报纳税,在线操作已经成为大势所趋。

例如,在印度,商品及服务税(GST)和经济活动的体系化正在改变市场格局。印度有5000多万家小企业,比如传统小店、流动商店和小餐馆等。“GST 是一个触发因素。廉价的智能手机和便宜的上网资费是促成因素。从未使用过高科技的小企业现在都是潜在客户,”Lightspeed India 合作人 Dev Khare 说。

2017年8月至2018年12月,通过网络提交的纳税申报表数量从376万份增加到了720万份,几乎翻了一番。约有1170万家企业在GST申报系统上进行了注册,其中有500万家是新近才注册。这些小企业存在许多问题,如获得资金和信贷、应收账款周转、申报GST、物流等。数字化有助于提高效率、降低成本和自动化,而且不需要中介机构(例如找中介提交纳税申报)。

“在三年前,这个市场并不存在。Udaan 和 OkCredit 等公司正在努力解决小企业面临的这些问题。专注于服务印度小企业的科技初创公司可以有效地进行扩张,这还是头一回,”Khare 表示。

这些小企业跟消费者很像。他们资金有限,所以必须先免费向他们展示产品的价值,然后再让他们购买。由于基于 SaaS 的按使用付费模式和云计算,产品的使用门槛也降低了。

对于印度 B2B 初创公司来说比较幸运的一点是,它们的DNA和成本结构让美国企业难以触及这一领域(美国企业在其国内市场也没有解决好这个问题)。

“印度在之前错过了移动、社交和云计算这三大数字浪潮。比如 WhatsApp、Facebook 和 AWS 这些产品,大量的印度人都在使用它们,但我们却没有本土公司来开发这个市场。现在 SaaS 浪潮又来了,给印度提供了一个上万亿美元的市场机会,这十分难得,”KiSSFLOW 首席执行官 Suresh Sambandam 表示。

创业界都有自己的周期。B2C的大局已定。而B2B尚处于发展初期,也是下一个发展重点

——Infosys(印度第一家在美国上市的公司,主要向全球客户提供咨询与软件等IT服务) 联合创始人 S Gopalakrishnan

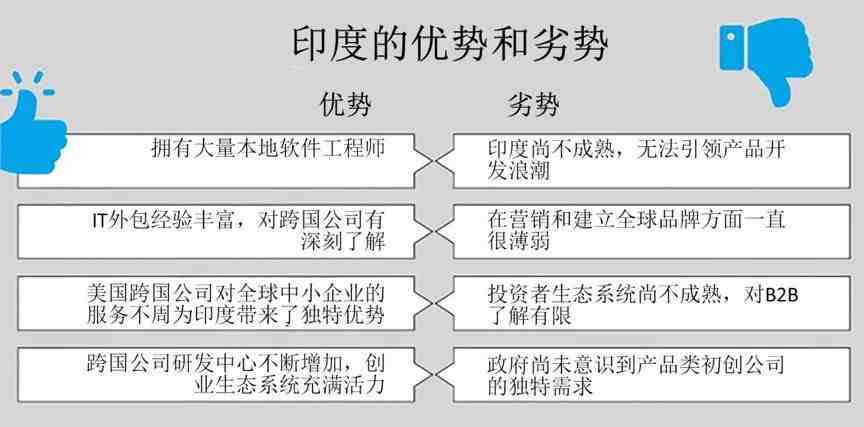

印度是有独特优势的,不仅有外包巨头 Wipro 和 TCS 提供 IT 专业知识、跨国公司研发中心 IT产品、IT创业激情(印度是世界五大创业生态系统之一),而且还储备有成千上万名深入了解国际IT企业的资深工程师。

“Intel、Cisco 和 Target 等大型跨国公司对印度重新燃起了兴趣,它们希望利用印度的创业创新来填补自己业务中的产品空白,”Excubator 创始人 Guhesh Ramanathan 表示。例如,有一家制造门禁设备的跨国公司希望推出带有人脸识别功能的产品,目前正在寻找能帮助填补这一产品空白的初创公司。

能找到 Cisco 的 John Chambers 来担任战略投资者和导师为我们带来了巨大改变

——Uniphore 联合创始人 Umesh Sachdev

“现在,很多跨国公司的印度分部开始与印度初创企业展开合作。在过去18个月内,我还看到一些来自跨国公司总部的合作。这会是一个很大的转折点,”Ramanathan 说。

这种情况迟早都会到来,同时也会带来一些挑战。产品打造和营销技能不是印度的优势。印度的投资者生态系统尚处于发展之中,还不够成熟。

要与行业顶尖对手竞争,B2B初创公司必须打造全球化的产品,还要有完备的市场进入计划

——YourNest Venture Capital 合伙人 Vivek Mansingh

“政府不了解拥有知识产权和需求高度差异化的 SaaS 公司。如果在各省设立专门的 SaaS 加速器来利用这些机会,那么这个问题就能得到一些改善,”Sambandam 说。

如果印度政府能够采取合适的行动,我们有望看到一波真正意义上的全球化突破性创业浪潮。而这些创业公司也能从真正意义上取代印度的低成本IT服务提供商。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次