亚马逊解读:跨境电商卖家应如何应对日本消费税(JCT) 发票新规?

作为后起之秀的拼多多,近几年追赶的势头咄咄逼人,给京东、阿里巴巴带来不少压力。处于成长期的拼多多、“正值壮年”的京东和“老骥伏枥”的阿里巴巴,2022年第一季度财报表现如何?

出品|网经社网络零售部

作者|王双双

审稿丨舒舒

编辑丨十九

题图|网经社图库

近日,阿里巴巴(BABA.US/09988.HK)、京东 (JD.US/09618.HK)、拼多多(PDD.US)数字零售三巨头发布了2022年第一季度财报。三家电商在营收、净利润、用户规模等方面维度上呈现出不同的表现,他们的表现究竟如何?(详见网经社专题:http://www.100ec.cn/zt/qzlssjtcb)

营收:

增速全员放缓

财报显示,阿里巴巴第一季度营收为人民币2041亿元,同比增长8.89%。其中,中国零售商业收入1359.47亿元人民币,较2021年同期的1,270.21亿元人民币增长 7%。

京东第一季度净收入为2397亿元人民币,同比增长18%。截至美股5月17日收盘,京东涨4.15%,报收53.67美元。

拼多多一季度营收237.94亿元,去年同期221.67亿元,同比增长7%,市场预期206.06亿元。

网经社电子商务研究中心网络零售部主任、高级分析师莫岱青表示,从本季度的情况来看,京东在营收总量排第一,阿里位居第二,拼多多位列第三。拼多多与两者差距明显,不过也意味着营收还有增长空间。营收增速方面,京东位列第一,阿里位列第二,拼多多位居最后。三巨头营收呈现“低增速”态势,已经从高速度转向高质量。加上一季度有其特殊性,春节放假,物流“停摆”,另外一季度不像二季度有“618”,四季度有“双11”。因此三家能有这样的营收也在意料之中。

净利润:

唯拼多多实现盈利

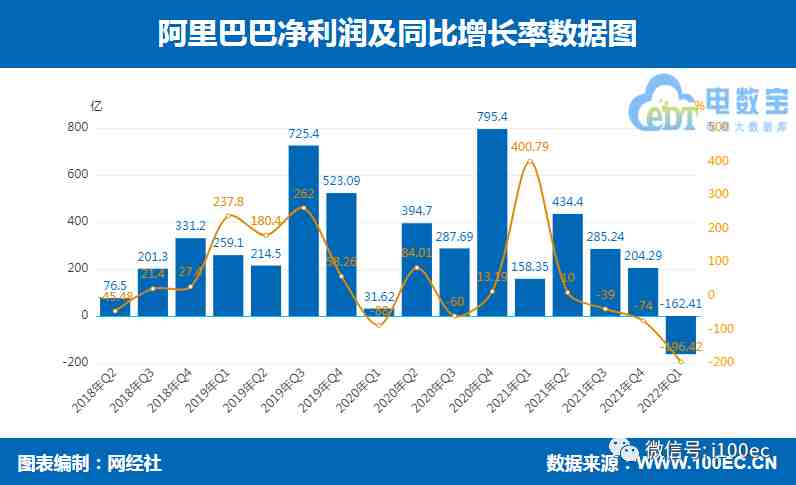

阿里巴巴2022年第一季度归母净利润为人民币-162.41亿元,同比下降200.34%。

京东2022年第一季度归属于普通股股东的净亏损为30亿元人民币(约5亿美元),2021年同期为净利润36亿元人民币,同比下降183.3%。

拼多多一季度净利润26亿元,去年同期净亏损29.05亿元。在通用会计准则下,拼多多的营销费用同比下降14%,营销费用占收入的比例也进一步降低至47%,2021年同期则为59%。与此同时,由于员工人数的增长以及招募更多资深研发人员,拼多多一季度的研发费也创下新高,同比增长20%至27亿元。

莫岱青分析,从财报看,拼多多净利润排第一,京东第二,阿里巴巴列最后。阿里巴巴净亏损同比增加主要原因是阿里所持有的上市公司股权投资的市场价格下跌而产生的净损失增加。阿里对淘特、社区商业平台、本地生活服务等业务投入的增加,导致亏损。拼多多四季度继续保持盈利,越来越丰富的商家活动以及农业科研、底层基础投入,逐渐成为拼多多新的亮点和潜在增长点。众所周知,拼多多过去几个季度注重深耕技术领域,用技术创新为消费者和商家提供了更加多元化的服务,这也大幅提高了平台的生产效率。总之,三家各有策略,挑战自身,追赶他人。

网经社电子商务研究中心特约研究员陈虎东认为,京东第一季度亏损或许是受到疫情的影响,京东平台上的商家出现的亏损或者资金压力,最终传递给京东的结果。

活跃用户:

阿里遥遥领先

截至2022年3月31日止的12个月,阿里巴巴集团全球年度活跃消费者达约13.1亿,其中包括中国消费者超过 10 亿,以及海外消费者 3.05 亿。年度净增1.77亿,其中,中国市场消费者同比净增1.13亿,海外消费者同比净增6400万。

截至2022年3月31日,京东过去12个月的活跃购买用户数较2021年同期的4.998亿增长至5.805亿,增长率为16.2%。今年一季度的用户平均购物频次创历史新高,用户平均贡献收入值(ARPU)接近三年最高。

拼多多第一季度平均月活跃用户数为 7.513 亿,同比增长 4%。截至 2022 年 3 月 31 日的 12 个月内,活跃买家数为 8.819 亿,同比增长 7%。

莫岱青分析,从用户规模来看,阿里排名第一,拼多多位居第二,京东位居第三。从增速上看,京东位居第一,阿里位居第二、拼多多位居第三。京东的用户规模与另外两家的差距明显。对于三家平台来说,面对流量红利过去,用户增长已逐渐见顶,不可能无限增长,用户的增长进入平稳阶段。三家更应聚焦在用户的留存时间、高质量用户的培育以及ARPU值增长(每用户平均收入)上。

网经社电子商务研究中心特约研究员、鲍姆企业管理咨询有限公司董事长鲍跃忠表示,无论是对拼多多,还是京东,阿里等所包括其他企业来讲,未来不在于用户数量的多少,更关键的是在于用户的活跃度和用户给你带来的单客贡献,这个是最关键的指标。

转变策略

降本增速

过去一季度,阿里整体的费用支出同比下降30%,产品开发开支占总营收比例从7%降5%;拼多多将营销费用同比下降了14%,营销费用占收入的比例也进一步降低至47%。本季度,京东本季度费用结构中,占比最大的部分依然是履约费用,本季度履约费用和营销开支均有所增加,但研发支出有所下降。

莫岱青表示,降本增效是三家电商普遍采取的策略,各家更加关注整体业务的可持续发展,把资金用到关键之处。对于这三家电商来说不仅要面对来自抖音、快手的压力,也要面对唯品会、达达集团、苏宁易购、国美真快乐等的竞争,在这样的情况下在维稳自己的基盘同时,需要不断地创新以迎接挑战。

尾声:电商三巨头各有千秋 转修“内功”

阿里赚钱能力下滑较为明显,更加注重提升抗风险能力。对于营收规模、盈利能力、用户规模处于上风的阿里来说,更重要的是稳大盘、帮助商家获取增长,在增长趋缓情况下,推动电商以外具有一定增长空间业务的发展,本季度,阿里云业务首次实现年度盈利,以及国际业务等承载了较大的期待。

3月,京东物流开通两条洲际航线,分别是中国香港到巴西圣保罗,和河南郑州到德国科隆,通过加强海外仓储和干线网络布局,为更多国际品牌和客户提供海外和跨境一体化供应链物流服务。

莫岱青认为,京东物流自建立以来,配合电商业务,解决用户体验问题。它提升了京东与消费者间的信赖度。京东物流的亏损收窄,一季度,京东物流实现经调整亏损7.98亿元,去年同期亏损13.66亿元。

在陈虎东看来,京东物流的基础设施在多年的建设中,柔性应对和应急管理做的比较到位,整体基础设施的敏捷度较高,这也在此次疫情中,通过其参与的抗疫保供中体现出来。供应链的整体协同性其实是衡量一个供应链效率的唯一指标,所以京东物流的发展,还是大有可期的。

作为起家于下沉市场的电商平台,拼多多找到了差异化路线,过去一年多的时间重投农业领域,并连续投入百亿利润设立“百亿农研”专项。通过强调农业战略,减营销、重投研发和农产品物流,拼多多在新发展路径上持续深耕。

作为起家于农产品的电商平台,拼多多过去几个季度也进一步加大了对农产品运输、物流和仓储等基础设施的投入,大幅提高了农产品上行的规模和效率。受益于此,截至2022年3月31日,累计已有近4万款优质农货上线了百亿补贴频道。

庄帅认为,从财报看,阿里海外业务和淘特较为突出,京东的物流外部客户和营收增长乐观,拼多多的营收和利润增长可喜。

另外,网经社电子商务研究中心特约研究员陈虎东表示,阿里财报给人的感觉是依托存量,守护存量,寻找增量;京东的财报给人的感觉是技术赋能实体,提高实体合作伙伴的数字化运营和整合营销能力,提高行业生态效率;拼多多个人的感觉是专注农业,技术加持,寻求转型。无论如何,技术都是三家公司的主要手段。但是这里面就产生了一个问题,其实在很多行业,从业者的技术操作能力是非常低的,甚至不具备这个能力,而这部分群体,占据了民生的绝大部分,以技术赋能的商业形态,有可能会将这部分从业者挤出市场。因此从这个角度来说,技术赋能也只能有针对性的通过划分细分市场进行赋能,这是一个需要关注的方向。

三家的财务亮点体现在不同指标中:阿里当前更追求稳大盘、提质量,营收规模、盈利能力、用户规模仍占上风;京东通过对物流、供应链基础设施的打造,来增强穿越经济周期、抵抗环境风险的能力;拼多多延续强调农业战略,通过减营销,重投研发和农业需求可持续增长。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次