亚马逊运营篇--被判品牌滥用如何解决?

诈骗出口退税和政府奖励,向境外转移不法资金,为网络赌博、电信诈骗等犯罪提供资金周转渠道……这些“见不得光”的不法行为,都有地下钱庄的参与。 从近期公安机关侦办的系列特大地下钱庄案件中可以看出,地下钱庄犯罪手段上专业化、智能化、隐蔽化,犯罪主体家族化、圈子化、信用化,这些趋势均值得警惕,需加大惩治力度斩断地下“黑金”暗流。

几年前,黑龙江省七台河市警方在侦办一家皮革销售有限责任公司虚开增值税专用发票案件中发现,这家公司的资金流动量和实际生产能力严重不符,数千万来历不明的外汇汇入这家公司。 继续调查发现,这些来自韩国、意大利等国家的皮毛货款,都由山东一个地下钱庄跨境汇入,涉嫌非法购买外汇。警方立案侦查发现,有关钱庄涉案流转资金达1000多亿元。 2015年9月8日,七台河公安部门侦办的地下钱庄案件被列为公安部部督案件,代号“9·8”特大系列地下钱庄专案。

近期,这起全国特大系列地下钱庄案件取得重大进展。“现在只打掉13个地下钱庄,就抓获犯罪嫌疑人117人,涉案交易流水上万亿元。”七台河市公安局办案人员说,从涉案规模上看,“9·8”特大系列地下钱庄案已成迄今为止国内最大的地下钱庄案件。

惊天大案!流水上万亿 为多种金融犯罪“服务”

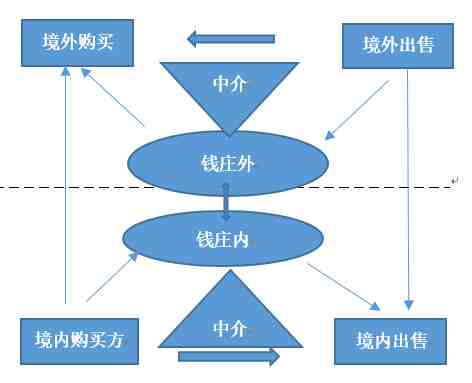

有关人士介绍,地下钱庄是未经国家金融主管部门批准、擅自设立的一类非法金融机构的统称,非法从事外汇业务、资金业务、贷款业务,也称“地下银行”。 作为转移赃款和洗钱的重要工具,地下钱庄直接为非法集资等侵害人民群众财产利益的犯罪活动服务,使大量来源不明的资金置于国家监管体系之外,存在巨大的经济风险和社会风险。 今年初,最高人民法院、最高人民检察院联合发布了《关于办理非法从事资金支付结算业务、非法买卖外汇刑事案件适用法律若干问题的解释》,明确跨国(境)兑付型地下钱庄主要指,不法分子与境外人员、企业、机构相勾结,或利用开立在境外的银行账户,协助他人进行跨境汇款、转移资金活动。 在“9·8”特大系列地下钱庄案件中,犯罪嫌疑人利用境内外的账户,按照客户需求将境内人民币转移到境外,兑换成美元。或者将境外美元转移到境内,兑换成人民币。在这两个过程中间分别赚取汇率差价和手续费。 “由于境内外都有这种资金转移需求,有时都不用真正兑换,只需将境内外转移资金的需求一‘对敲’,直接就赚到汇率差价和手续费了。”“9·8”专案组一位专案成员说。 国家外汇管理局去年向社会通报,涉及个人外汇违规的案件中,有违规个人为了向境外转移资产,或是利用他人年度购汇额度将个人资金分拆购汇后汇往境外账户,或是通过地下钱庄换汇并转移财产。

5月20日,国家外汇管理局向公众通报了17个典型外汇违规案例,其中企业逃汇案有6个,非法买卖外汇案5个,虚假转口贸易付汇案3个,违规办理内保外贷案、个人分拆售付汇案、分拆逃汇案各1个。 在涉及个人外汇违规的案件中,有违规个人为了向境外转移资产,选择用他人年度购汇额度将个人资金分拆购汇后汇往境外账户(分拆逃汇),或通过地下钱庄换汇并转移财产(非法买卖外汇)。在上述17个案例中,有4起案件是个人涉嫌通过地下钱庄非法买卖外汇,涉案金额超人民币3000万元。 而根据通报,多家银行因办理虚假转口贸易付汇、违规办理内保外贷等业务,接到国家外汇管理局罚单。 2016年2月至3月,南京银行上海浦东支行凭企业虚假提单办理转口贸易付汇业务,处以罚没款80万元人民币。 2016年9月至2017年9月,农业银行宁波市分行凭企业无效提单或重复单证办理转口贸易付汇业务,未按规定在同一银行网点办理转口贸易收付汇业务。责令改正,处以罚没款64.48万元人民币。 2016年9月至2017年10月,工商银行南昌北京西路支行凭企业虚假提单办理转口贸易付汇业务。责令改正,处以罚没款111.54万元人民币。 2015年4月至2016年5月,兴业银行台州分行在办理内保外贷签约及履约付汇业务时,未尽审核责任,未按规定对贷款资金用途、预计还款资金来源、担保履约可能性及相关交易背景进行尽职审核和调查。责令改正,处以罚没款95.31万元人民币。 2016年1月至11月,招商银行杭州分行违规为客户利用303名境内个人年度购汇额度办理分拆售付汇业务。责令改正,处以罚没款100万元人民币。 除了非法买卖外汇外,地下钱庄还为其他犯罪行为提供资金流转渠道,成为“帮凶”。在“邱某某诈骗案”“丁某某非法经营案”“丁某某骗取出口退税案件”中,地下钱庄在虚假贸易、资金流动过程中扮演了重要的角色。3年多时间内,犯罪嫌疑人丁某某就通过地下钱庄,从南方某地申请出口退税,诈骗733万元。犯罪嫌疑人邱某某等诈骗团伙利用地下钱庄,诈骗政府奖励上亿元。 此外,地下钱庄为电信诈骗、邪教组织等多种犯罪提供“黑色”支撑,助长和滋生了其他犯罪行为。七台河警方前几年侦办一起跨境网络赌博案中就发现,在超过2000亿元的涉案赌资中,70%以上是通过地下钱庄在境内外流转的。此前,江苏警方破获一起跨国网络赌博案,涉案资金78亿元。侦查过程中发现,巨额涉案资金也是通过地下钱庄流向境外的。 中国刑事警察学院教授吴丹认为,地下钱庄使大量性质不明的资金游离于国家金融监管体系之外,严重破坏和扰乱了国家外汇管理体系和金融秩序,影响我国反洗钱工作推进。

地下钱庄成“洗白”工具

亟待司法解释支撑量刑

按照中央部署,中国人民银行、公安部等部门积极发挥职能作用,严厉打击地下钱庄违法犯罪,成效初显。有关部门积极参与互联网金融风险专项整治,严惩非法集资和涉地下钱庄等破坏金融秩序犯罪,维护金融市场秩序。 尽管高压打击,但近年地下钱庄案件仍然频发。地下钱庄不仅是不法分子骗取国家政府奖励、出口退税等犯罪活动的“帮凶”,还成为贪腐资金的“洗白工具”,社会危害性极大。 此前,北京警方与澳门警方破获涉案金额达300余亿元的徐某某跨境地下钱庄案。该涉案团伙利用地下钱庄,在澳门赌场内为有港币、澳门币资金需求的赌客非法套现。 专家分析,与十年前的地下钱庄相比,现在的地下钱庄犯罪已经变成一种服务型的犯罪,为非法集资、电信诈骗等侵害人民群众财产利益的犯罪活动直接服务,直接冲击我国金融秩序,形成金融风险。 今年初,重在严惩地下钱庄犯罪、维护金融市场稳定的有关司法解释,明确了非法经营罪与洗钱罪或者帮助恐怖活动罪竞合时的处罚原则,彰显了我国依法严厉打击洗钱、帮助恐怖活动犯罪的态度和决心。 但一些侦办过地下钱庄案件的干警介绍,在对提供虚假数据和虚开增值税专用发票的罪行认定上,仍然缺乏有关法律法规的有效支撑。比如,报关行提供虚假数据,如定为伪造公文罪,量刑非常轻。如定为诈骗共犯,最高可判“无期”,但缺少有关司法解释支撑。 记者了解到,为逃避打击,一些地下钱庄犯罪嫌疑人会定期注销所控制的一部分公司。加上有的公司本来就是“空壳公司”,有时公安机关很难在法定办案时限内逐家核实。这就导致被告人交代的犯罪数额大,公安机关调查取证证实的犯罪数额小,被告人无法受到应有处罚。 此外,一些涉外因素导致境外取证困难。不少地下钱庄都涉及虚假国际贸易,或者在境外银行有收支行为,但由于跨国银行管理制度不同等原因,存在取证困难等问题。 有关专家建议,进一步提高地下钱庄打击合力,提高地下钱庄风险防控和打击能力。一方面继续完善有关地下钱庄的法律法规建设,为量刑定罪提供保证;一方面加强金融机构内控制度的完善和落实,强化对非传统银行业务领域洗钱的监测。

专业研讨|“地下钱庄”交易对手刑事法律风险分析

一、“对敲型”交易模式分析

二、交易对手法律责任分析

2、洗钱罪与其它犯罪

1、逃汇罪

2、不构成犯罪

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次