系统又现bug???亚马逊广告组预算大面积严重超标!

今天早上出门发现天空很蓝,阳光也很温暖,小太阳还答应送小可爱一个小猪佩奇;

但是一打开电脑心情就变得沉重了,因为看到了两件对卖家朋友们来说很不好的事情。

难过的是此次跟以前的刷单被封,侵权被罚款不一样,明明就是可以避免的,可是。。。。。。

英国站,几千卖家被禁止继续销售商品

据BBC报道,英国的税务部门(HMRC)线上平台的一些卖家进行了调查,接着就像没有在英国支付增值税(VAT)的卖家发出了警告。

到目前为止,对于没有在英国交税的4600个商家已经被禁止继续销售商品了。他们主要的是来自中国的亚马逊和ebay 卖家。

英国站原本根据英国政府的要求成为了第一个要求提供VAT税号的站点。

早在2016年,为了打击网络卖家的逃税行为,还跟七个主要的网络市场型商家(亚马逊,ebay ,wish ,ASos Etsy。。。。)签署了相关协议。

协议规定,如果平台不对这些逃税的商家采取行动,那么税务部门将向平台追讨增值税。

这些年来,平台也采取了很多的行动。

2017年6月份。有卖家收到邮件,9月30号之前亚马逊英国站必须填VAT税号,接着,亚马逊发布公告,若若卖家违反了VAT法规,将关闭其英国账户。

“按照英国新的VAT法规的要求,如果英国税务及海关总署(HMRC)确认某个卖家不符合增值税(VAT)法规的规定,根据相关法律法规,我们需要配合HMRC的相关工作,提供可能会承担英国税务责任的卖家的相关信息。如果HMRC确认某个卖家违反了VAT法规,亚马逊第三方业务会根据相关法律法规的要求,停止其在Amazon.co.uk上的销售并关闭账户。

按照亚马逊第三方业务的条款,卖家应遵循当地法规,包括VAT相关法规。建议您立即咨询税务顾问,明确您的VAT义务并采取适当的行动。

如果您需要在英国以及您业务涉及的其他欧盟国家进行VAT注册,请记住,您应在VAT号码可用时立即输入至亚马逊卖家账户的卖家资料中,以便获得加入全球开店部分其它项目的资格,并且避免因VAT违规而导致账户关闭的风险。”

2018年3月份。亚马逊再次发出通知。

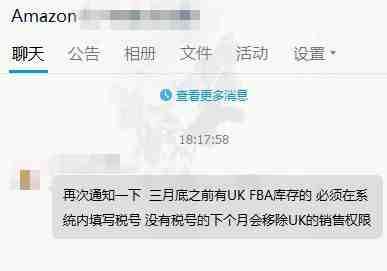

(图片来源某卖家圈)

甚至招商经理也多次在群里面提醒大家。

(图片来源某卖家圈)

小可爱了解到,英国税务海关总署(HMRC)的最新数据显示,每年约有131亿英镑的英国增值税(约占11%)未被支付,相当于英国整体税收40%的缺口。

这种情况导致海外本土电商和实体零售,针对我们中国电商在VAT方面的“不作为”也颇有微词,结果就是当地政府对平台不断施压。

不仅仅是亚马逊,随着各大平台不断整治风气,中国制造在世界品牌道路不断迈进,想依靠电商平台货销全球,在海外市场树立品牌,遵循当地税务法则是必经之路。

退一万步说,仅仅为了账号安全,申请VAT也是未来的必然之举

德国站,卖家没税号限制入仓

除了英国,最近关于VAT的风波应该更多的出现在德国,近日,据卖家爆料,亚马逊今日向德国站卖家发送限制没税号的货物入仓邮件。

(图片来源某卖家圈)

邮件显示:您尚未上传您账号所需的增值税号,作为处罚,我们将会暂时限制您的账号的入仓权限,您无法创建新的货件至欧洲运营中心。

与此前的3月1号作为最后日期不同,因为平台现在也要承担卖家不交税或者不按规定纳税而产生的连带责任,德国税局甚至要求电商平台对卖家的纳税行为进行担保,这种状况下,平台限制货物入库算是最后的警告!

这一切都可以追溯到去年8月1日,德国联邦内阁批准的一项法案——在线电商平台承担次级增值税责任的法案。

该法案要求:

在线电商平台要承担起监督卖家缴纳增值税的责任,追踪和收集第三方卖家向德国消费者所销售商品的信息,并反馈给德国税务部门。

该法案生效时间:2019年1月1日。

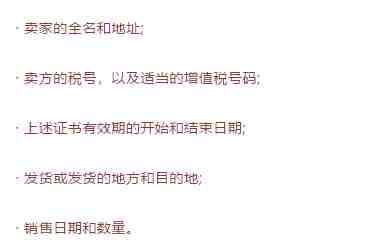

同时 该法案将要求市场核实商家是否注册了德国增值税,并收集背景信息,包括:

(图片来源网络)

类似的警告同样发生在去年的平安夜,亚马逊德国站血洗了一批卖家,平台的目的显而易见,就是要告诉卖家,这就是不按规则办事的后果。

今天的限制入仓的提醒应该是本周二(1月14日)亚马逊群发的关于德国增值税法案的第二次通知邮件的加强版。对卖家的影响也更加严重。

卖家在群里爆出亚马逊发的邮件

(图片来源某卖家圈)

但是值得一提的是那天平安夜被杀的还有一些虽然传了VAT增值税号,但是没有传德国的税务证书的卖家。

税务证书是什么?

这个税务证书并不是目前的德国税号或税务识别号,而是德国税局针对电商卖家于2019年出台的一项全新政策的税务证书 ,而且这个税务证书没有正规的会计师事务所根本是不能申请的。

换句话说,2019年该政策正式实施以后,做电商的小伙伴们要入驻Amazon、eBay,WISH等电商平台必须同时拥有德国税号和税务证书,并且二者缺一不可。

这个税号哪里可以申请呢?

您可以在两处找到详细通知:

1)您的欧洲站注册邮箱

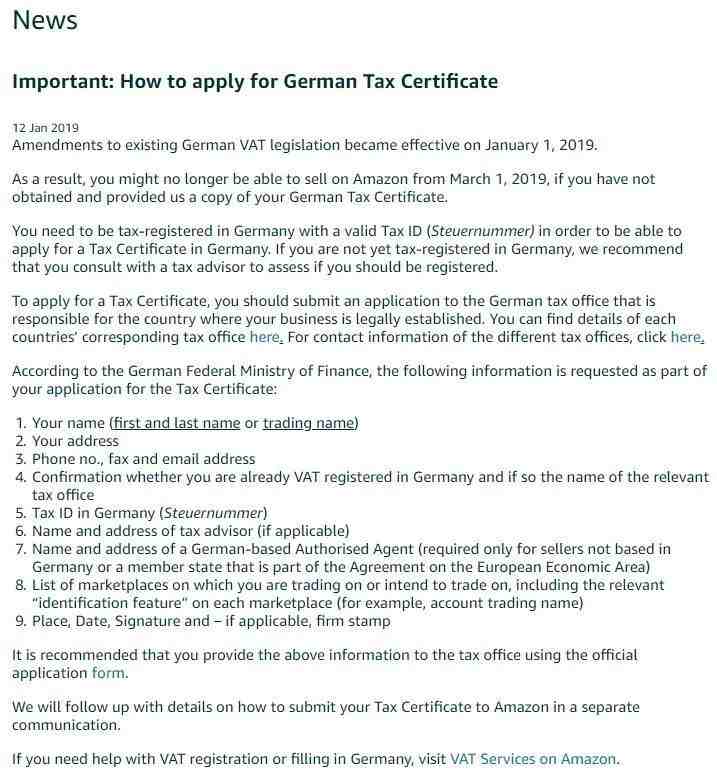

您会收到一封如以下截图的邮件,该通知主要为提醒您德国法案的更新和对您的影响,并增加了如何申请德国证书的如下内容。

(图片来源网络)

这个可以通过在卖家平台欧洲站首页的News中查找到如下通知(暂时只有英语语言可以显示该新闻):

(图片来源网络)

根据德国联邦财政部的要求,您需要提供如下部分信息作为获取税务证书的部分申请材料:

申请材料

1.您的姓名(名和姓或商业名称);

2.您的地址;

3.电话号码,传真和邮箱;

4.您是否已经在德国进行税务注册的证明,如您已注册请同时提供相关税务局名称;

5.德国增值税注册ID (Steuernummer);

6.第三方税务服务商名称和地址;

7.德国本地授权代理名称和地址(只对非德国或非欧洲经济区协定成员国卖家要求);

8.您已在经营或有意经营的网上商城清单,包括每个网上商城相关“识别信息”(例如账户交易名称);

9.地点,日期,签名和公章(。

那时候大家都只是知道德国注册VAT是迫在眉睫了,但是没有预料到行动如此的快速。

从亚马逊频发的邮件就可以看出,针对VAT税,亚马逊的态度是何等的坚决。

做过欧洲站的卖家都知道,亚马逊现在销量最好,利润最好的国家就是德国了。

德国站要是卖不了,对于欧洲站的卖家来说,不管是利润上还是销售额上,都将是一笔重大的损失。

然而,目前仍有不少欧洲站卖家现在还没有注册VAT税号,也不清楚具体如何交税。后台也有小伙伴们问关于VAT的问题。

小可爱只知道一个VAT税号不能吃遍欧洲五国,不同站点需要不同的VAT号。对于更专业的问题,我便跑去咨询了专业的税务专家。(如果还有其他的问题,可以留言或者私聊小可爱哦)

VAT基本问题

1)VAT 是什么? EORI 又是什么?

VAT No.-- 增值税税号即 VAT No. VAT即Value Added Tax,附加税,欧盟的一种税制,自动附加在商务活动产生的费用当中。

EORI No.--(Economic Operators’ Registration and Identification)号码是由欧盟成员国的海关颁发给企业或个人与海关交流的唯一必备数字标识,一国注册全欧盟通用。

备注:VAT有效性验证网址:http://ec.europa.eu/taxation_customs/vies

2)VAT的税率是多少

英国:20% 德国:19% 法国:20% 西班牙:21% 意大利:22%

3)VAT该怎么计算?

以英国站为例

“一般缴纳的VAT是(sale price-各项开支)*税费-入关VAT,

而入关的VAT=(货值+头程运费+关税)*20%

当然,在缴纳VAT之前,需要先和当地的税局申报,每个国家申报的规定也不尽相同。

4)VAT的使用范围

在欧盟亚马逊,ebay,外贸中都可以使用。

5)申请需要VAT所需要的资料

英国:

A、证明文件

1、营业执照

2、身份证,护照(二选一)

3、户口本(本人页),驾驶证,结婚证,未婚证,出生证明,医院病历,员工证,房产证,房屋租赁合同,信用卡账单,银行卡账单(任选2项)

B、基本商业信息

我们将在销售产品。(中英文皆可)

例如:我们将在amazon.co.uk销售phone accessories。

德国:

1.、公司营业执照;

2.、法人身份证或护照;

3.、法人的证明文件(任选两个):法人的出生证明,户口本(户口首页和本人页),结婚证,离婚证,房产证,租房合同,房贷明细,工作证明;

6)VAT申请完需要的时间

英国一般一周左右 ,德国,一般2-4周左右就可以申请下来了。

小可爱再啰嗦一句,逃税本身就是是个很严重的事情,尤其是在较传统的欧洲,政府几乎年年都会查。

税务局有权让亚马逊将卖家的全部销售记录调出来,不仅会追讨之前的漏税,而且还会被列入到黑名单中。

以后想在这个国家里再有关于财务方面的问题,处理起来将会变得异常的艰难。这样结局真的是得不偿失。

如需注册或者了解更多欧洲VAT相关资讯

可以扫描下方税务人员二维码进行咨询哦!

▼

PS:后台回复2019申述,免费领取《亚马逊申诉大全模板(中英文)》帮你撤掉小红旗!

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次