美国政府创历史最长停摆,联邦工作人员被迫到eBay卖个人用品维生

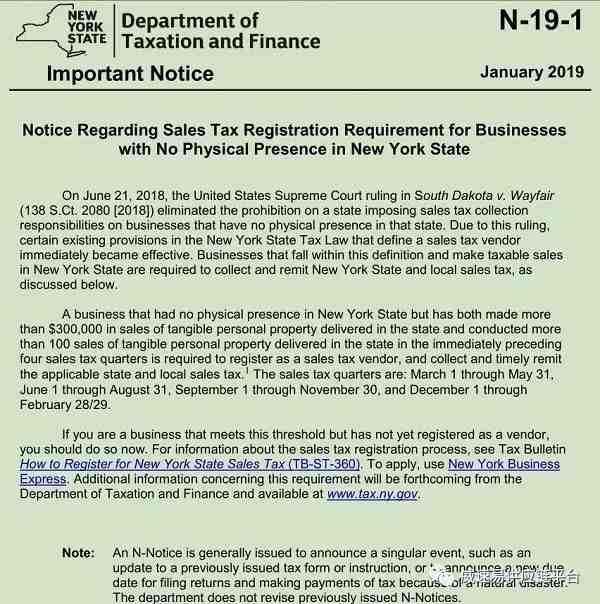

2019年1月15日,美国纽约州税务和财政部门下达了一个重要通知——《关于在纽约州没有实体存在的企业的销售税登记要求通知》。

目前纽约州已经确立了哪些州外卖家需要为州内消费者的订单缴纳销售税。并且与大多数已经实施电商销售税的州不同,纽约州几乎没有给卖家任何的喘气适应空间,在颁布时即刻生效。

根据纽约州税务和财政部发布的指导意见和税务通知,在下述情况下,州外卖家需要缴纳电商销售税:

如果一个企业在纽约州没有实体存在,但是在随后的四个销售税季度内,在该州交付的订单额(有形动产)超过了30万美元并且在该州交付订单(有形动产)超过了100笔,那么,该公司就需要注册为销售税卖家(sales tax vendor),代收并及时代缴适于州和地方的销售税。销售税季度为:3月1日至5月31日,6月1日至8月31日,9月1日至11月30日,12月1日至2月28/29日。

该指南中澄清了纽约州自1965年起就实施相应的销售税法。然而直到2018年6月21日,美国最高法院裁定南达科他州诉Wayfair案件,取消了禁止一个州对在该州没有实体存在的企业征收销售税的规定后,该税法才得以实施。同时该案也推翻了1992年“奎尔公司诉北达科他州”案中的前最高法院判例。

美国纽约州税务和财政部表示,符合该州门槛的卖家需要注册为New York State vendor。其官方网站上也有并给出了有关vendor的定义范围。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次