亚马逊新广告竞价策略这么做,能让广告收益效果最大化

“

欧洲作为仅次于美国的第二大跨境电商市场,可以说让所有跨境电商从业者百感交集,爱恨交加。

”

爱它坐拥千亿的发展前景,却也恨它政治环境过于复杂,各国不同的VAT政策。

欧洲五国VAT税号各自独立,申请、申报的方式账号评估、补税制度等也各不相同。

1、卖家要求提供德国VAT税号

政策在年前公布,但依旧有不少佛系卖家选择忽视。果不其然近日有卖家便收到了要求提供德国VAT税号的新邮件,否则无法继续在亚马逊商城销售商品。

邮件称:“如果您未获得且未向我们提供您的德国税务证书副本,那么自2019年3月1日起,您将无法继续在亚马逊商城销售商品”。

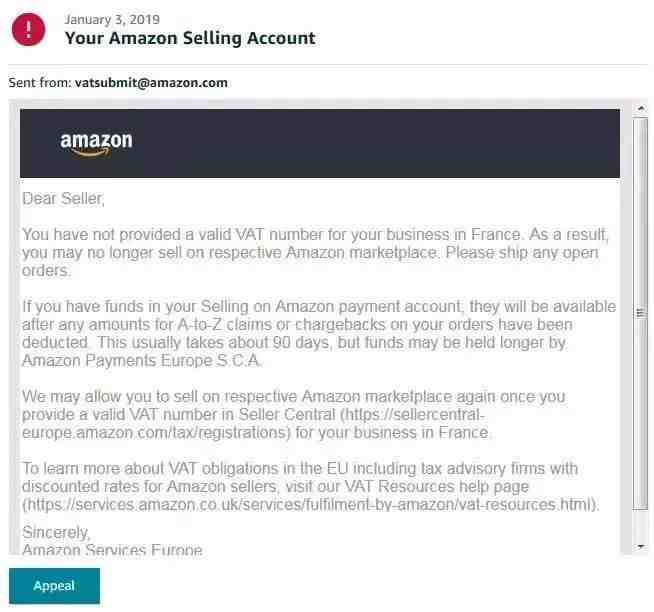

(亚马逊官方邮件)

★严肃提醒!2019年3月1号之前要上传提供德国税务证书啦!

http://www.berlin.de/sen/finanzen/steuem/downloads/umsatzsteuer/antrag-auf-erteliung-einer-bescheinigung-englisch.pdf

2、卖家收到要求提供法国VAT邮件

VAT税务合规化已经是大势所趋,很多卖家在完成欧洲VAT注册的同时,又要面对接二连三的税务新政策,实在是心力交瘁呀!

且英国和德国VAT一波未平,法国一波又起,卖家惊呼法国也开始强制要求VAT了?

(亚马逊官方邮件)

亚马逊频频投“重磅炸弹”告诉卖家的基本是同一个信息:3月1日前欧洲站卖家必须添加VAT税号啦,未来你的欧洲VAT不合规,你的账号永远不安全,说不定哪一天就挂了。挂了别怪我没有提醒你,我可是发了一封又一封邮件的。

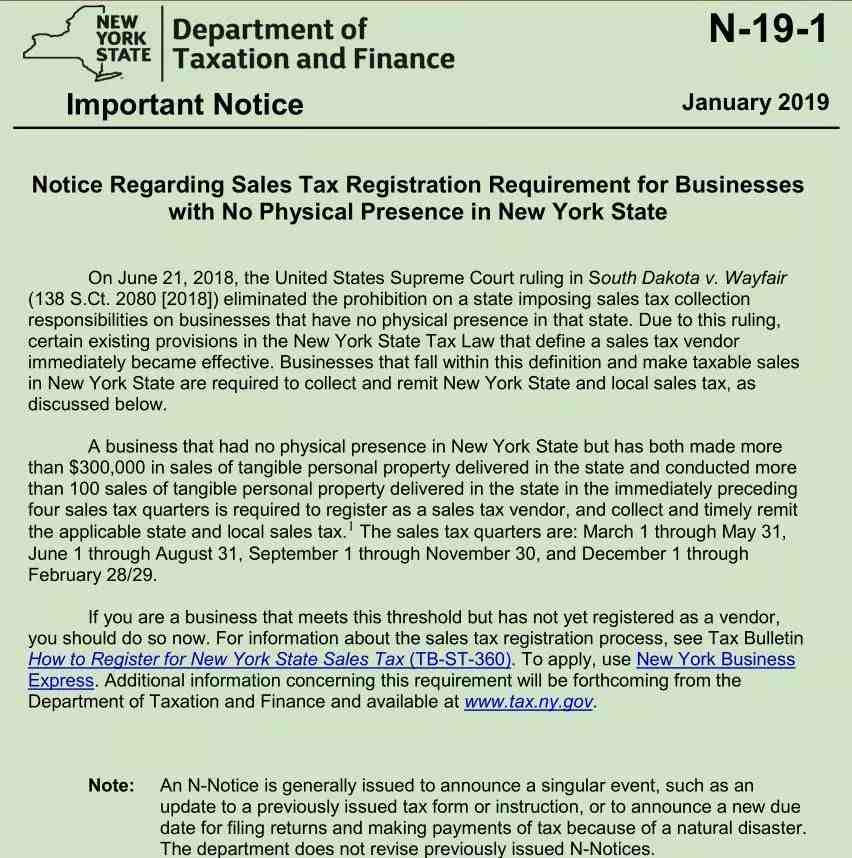

3、纽约州要求卖家注册销售税

2019年1月15日,美国纽约州税务和财政部门下达了一个重要通知——《关于在纽约州没有实体存在的企业的销售税登记要求通知》。

通知内容如下↓↓

2018年6月21日,美国最高法院裁定南达科他州诉Wayfair案件,取消了禁止一个州对在该州没有实体存在的企业征收销售税的规定。由于这项裁决,纽约州税法中定义销售税卖家(sales tax vendor)的某些现有条款立即生效。属于这一定义,并且在纽约州产生了应税销售额的企业,需要代收代缴纽约州和地方销售税,如下所述。

如果一个企业在纽约州没有实体存在,但是在紧接的四个销售税季度内,在该州交付的有形动产销售额超过了30万美元并且在该州交付的有形动产销售超过了100笔,那么,该公司就需要注册为销售税卖家(sales tax vendor),代收并及时代缴适于州和地方的销售税。销售税季度为:3月1日至5月31日,6月1日至8月31日,9月1日至11月30日,12月1日至2月28/29日。

如果你的企业达到了这个门槛,但是还没有注册为卖家(vendor),那么现在就应该注册。有关营业税注册流程的信息,请参见Tax Bulletin“How to Register for New York State Sales Tax(TB-ST-360)(如何注册纽约州销售税)”。

申请,请使用 New York Business Express。关于这项要求的其他资料将由税务和财政部提供,并可从www.tax.ny.gov获得。

企业如何确定自己是否符合注册要求?

若要确定是否需要注册,请查看在紧接的前四个销售税季度,你在该州交付的有形动产销售额是否超过30万美元,以及在该州交付的有形个人动产销售是否超过100笔。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次