Wish正式对新卖家和虾米卖家关上创业大门,回顾我做Wish的4年(1)

最近都在忙着忆往昔,观今朝,看未来(做年终总结),各位小伙伴们不知你们走上人生巅峰的梦想2018年有没有实现呢?

然而不少跨境卖家却依然活在“税务”的噩梦之中,亚马逊接连不断的新政策让卖家们惊慌失措,卖家们直言任何税务动作都将“要命”。

据了解,在过去两年中,英国税务部门对在亚马逊和eBay等主要电商平台上销售的商品进行清查,其中有4600家电商卖家因偷税漏税收到“小红旗”警告。

亚马逊税务政策如今再更新,2019年中国卖家税务合规之路该怎么走?

一、亚马逊卖家每一笔订单都要增值税发票

近日,多位卖家收到了来自平台关于Amazon Business发票政策邮件(亚马逊欧洲站及美国站)。

邮件称:自2019年1月8日起,所有亚马逊卖家均需为Amazon Business买家所下的每个订单提供有效的增值税发票。

(亚马逊官方新闻)

其中指出,卖家必须在发货确认后的一个工作日内通过电子方式发送PDF格式的发票或收据,如果卖家不需要对销售的商品缴纳增值税,则仍需要为每个企业订单提供收据。

亚马逊对此解释:“企业买家需要获得发票和收据以进行税务计算和财务核算。我们在不断努力改善亚马逊上的买家体验,为此更新了发票政策,以便更好地满足买家的需求。”

对于此项政策橙子倒认为:‘Amazon Business发票政策’目前只适用于欧洲站卖家,对其他站点卖家或许影响并不大。所以小伙伴们上有政策下有对策,多了解这方面相关资讯从容应对即可。

而该政策中提及卖家必须在发货确认后的一个工作日内通过电子方式发送PDF格式的发票或收据,这对于产品体量较大的卖家来说并非那么容易呀。一方面,手动发送PDF十分繁琐,另一方面,体量较大的卖家还容易出现漏发等现象。”

二、墨西哥税务与法规注意事项通知

与此同时,墨西哥这边税务局也告知卖家:“如果卖家要将商品进口到墨西哥,需支付目的国关税、税费以及清关费用后,商品方可销售给墨西哥卖家或储存在墨西哥的亚马逊运营中心。”

(亚马逊后台截图)

三、欧洲站点的买家订单可以免费自动开具发票

发票问题一直困扰着各位小伙伴,亚马逊为此也开发了免费的VCS(增值税计算服务)方案。不然亚马逊越来越合规化的同时,卖家困扰的问题无法得到解决。那么无论亚马逊是红海蓝海,卖家都只能纷纷退出。

这结果显然不是亚马逊想要的......对此亚马逊为卖家推增值税VAT计算工具VCS,让卖家可以轻松的应对这项政策。

VCS有什么功能?

VCS全称VAT Calculation Service(增值税计算服务),是亚马逊为卖家推出的免费工具,其主要功能如下:

● 为欧洲站点的买家订单自动开具发票

● 在Amazon Business前台显示“可下载的增值税发票”徽章

● 在详情页面展示不含税价格

● 在卖家后台生成增值税交易报告

VCS的优势

优势一、轻松应对发票政策

许多卖家刚接到这项政策,大多都不知道该怎么办?不知道自己开的发票对不对,是不是及时的?人工操作太费劲。

VCS自动开票不仅及时处理好发票的问题还能预防客诉、差评等账户问题。

优势二、获得专属徽章,提高流量和转化率

VCS对Amazon Business欧洲的业务具有重大的影响,总的来说,激活VCS的企业卖家在Amazon.co.uk和Amazon.de上的B2B销售额可以提高50%。

• 提高产品流量:激活VCS可以帮助卖家获得“可下载的增值税发票”徽章,企业及机构买家可以通过筛选在B2B前台选择仅显示有徽章的企业卖家提供的产品。

• 提高转化率:使用增值税计算服务能够向企业及机构买家展示不含增值税的价格,对比之其他人的含税价格,因此可以提高赢得购买按钮的机会从而提高转化率。

优势三、后台可以生成增值税交易报告

另外,VCS还会为卖家提供增值税交易报告,整个报告涵盖了90多项的内容,除了增值税本身的信息外,还具有多重用途。

1. 用于报税:包含订单含税价、税费、不含税价,各国VAT税率,退货及发票详情,直观丰富地解决你的报税统计问题;

2. 显示买家税号,名字等信息:针对重要或者多数量订单,可通过VIES网站或搜索引擎等了解企业及机构的信息,制定营销战略;

3. 显示买家所在国家:可显示包括欧洲五大站点及以外的欧洲国家,明确产品的受欢迎国家和跨境购买的潜力,有助于深度发展欧洲市场。

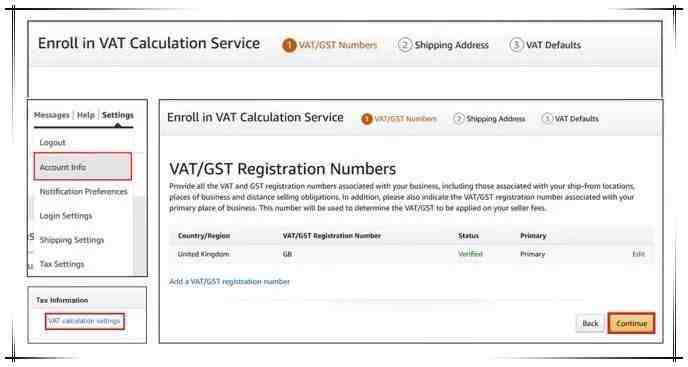

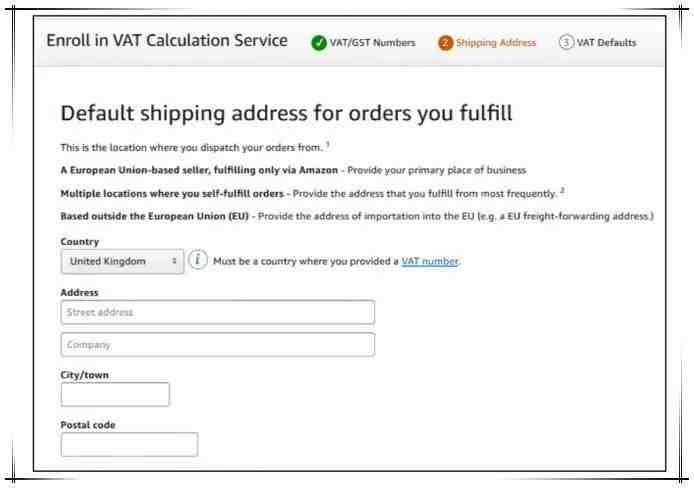

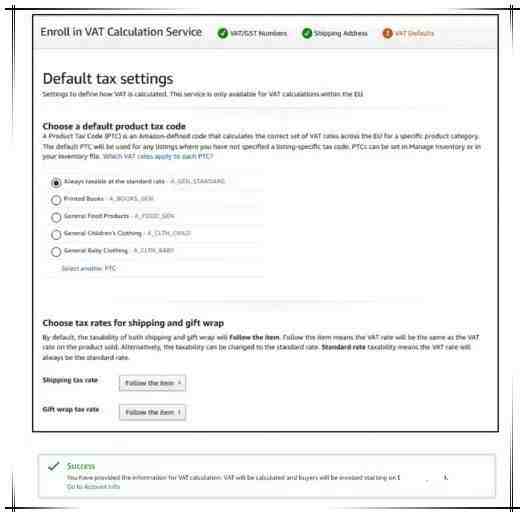

如何注册VCS?

第一步:在后台上传VAT账号

第二步:填写卖家自配送订单的默认配送地址

第三步:选择增值税默认设置和激活日期

激活VCS,卖家便可以享受自动开发票服务,并正式成为带徽章的欧洲站点B2B卖家!

四、全球税改政策下,中国卖家何去何从?

目前全球电商高速增长,各种政策更新应接不暇。卖家们人心惶惶。那么,出口电商卖家应该如何积极应对呢?

1、产品策略是关键,全渠道布局亦重要

出口电商卖家最关键的点仍在于产品,产品如果在线下超市零售店便可轻易购买到的话,毫无疑问将会受到巨大冲击,橙子猜测线上产品价格包含平台费用和税金,未必会比实体店更低。

2019年,产品差异化和精品路线会是卖家们另一大方向,除此之外,开辟新新兴市场,挖掘新蓝海以及自建站,进行全渠道布局也是卖家们不可忽视的出路。

2、合规运营是正道,卖家应熟悉当地法律法规

出口电商卖家在开拓新市场过程中首先要考虑的即是当地的法律法规,尤其是税务机制,这是企业海外市场运营成本以及合算收益率的一个重要组成部分。

而其中,美国税制就十分繁冗复杂,据美国税务专家指出,凡是计划向美国远程销售或到美国境内进行投资的出口企业,需要重点关注以下几个税务问题:

(1)关联性(nexus)的评估:企业需根据Wayfair判决中确立的经济实质标准重新评估是否可能在各州产生的新的销售税纳税义务。

(2)销售税应税商品和服务:企业需判断其销售产品和服务的行为在特定的税收管辖区域内是否构成应税行为。许多州开始针对软件、信息服务、数据处理服务等无形资产的交易征税。

(3)间接税系统和搜索引擎:企业需评估通过自身电商交易系统获取的信息是否足以确定销售收入应当如何缴纳、在何地缴纳州税和地方税。

(4)免税文件:企业如符合条件,并按各州要求取得转销和免税证书,有机会享受销售税豁免。

(5)关税:比如如何合理利用首次销售价格规则、梳理生产工艺安排和生产地认定、重塑跨境供应链安排和关联交易等等,以合理降低关税的成本和影响。

最后橙子认为:如今税改潮风暴来临,卖家们应该以不变应万变。不论是在主流市场的国家亦或是新兴市场的国家进行贸易过程中,都需提前做足必要税务相关工作。

文章来源:(跨境全知道)

以上内容如有侵权,请联系我们,我们会及时处理。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次