亚马逊站外Deal折扣网站汇总大集合(含简要分析)

THE START

旺季的钟声,响的挺晚的。

最近看产品排名,未增或者还有些下降,但销量却增加了。

奇怪吗?不奇怪!

10月的大类5000名和11月的大类5000名,所折射的实际销量是不一样的。各式产品出现销量增长的情况,代表着类目总体销量上升。自己的产品排名不增反降,是其他产品销量都在提升的反映。

于销量竞争上 :老铁们的产品可能输了一筹。

但于赚钱的角度讲 :嘴角难免浮起一丝淡淡的微笑。

Gary的眼睛小小的,黑框眼镜下,显得模糊。

有别于如我的糙汉子们,精致的女性们对于眼妆的专注、专业程度是执着的。

眉笔、眼影、睫毛膏,小小的包装里面,装着的都是美丽。

区别于外物作用于睫毛的睫毛膏类产品,睫毛增长液促进睫毛增长的噱头原理和见效慢的特点,似乎不符合现代人速食的胃口。

睫毛增长液:使处于休止期的毛囊细胞,恢复到发育期的分裂增值水平,改善毛囊发育不全症状。

小剂量涂抹于睫毛根部,睡前使用效果较好。

所属类目:Beauty & Personal Care> Makeup> Eyes> Lash Enhancers & Primers

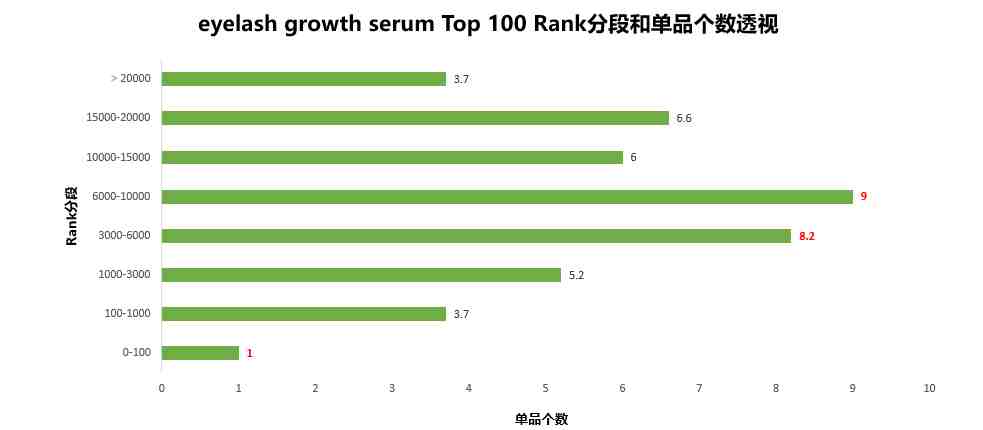

单品市场排名概况:Rank<100:1个;100<Rank<1000:3.7个;1000<Rank<3000:5.2个;3000<Rank<6000:8.2个;6000<Rank<10000:9个;Rank<10000:27.1个;

TOP100单品最低排名线:25000

(数据来源:amazon us Best Sellers & New Releases TOP 100 统计日期:11.12.-11.17)

(数据来源:amazon us Best Sellers & New Releases TOP 100 统计日期:11.12.-11.17)

Beauty类目二级类目分类较多,Makeup是二级类目中产品类型极少的类目之一。

眼妆中 :眼影、睫毛膏、眼线笔、眉笔、假睫毛等;

面妆中 :粉底、腮红、妆前乳、遮瑕膏等,唇部口红、唇釉等。

便能代表Makeup中的主流产品类型,且在最小类目Lash Enhancers & Primers TOP100中,eyelash growth serum占比约为52%,属于该类目的主流产品。其中还有睫毛胶、睫毛修复液、假睫毛等产品。但并非类目中类似眉笔、睫毛膏这样TOP100占比超过90%的代表产品,即表现为无专属最小子类目。

故在Best Sellers和New Releases中Makeup、eyes中,TOP100占比在6%、4.6%、7.8%、8.2%,市场需求处于中等水平,不及eyebrow pencil类普通的彩妆类产品。

(数据来源:amazon us Best Sellers Lash Enhancers & Primers TOP 100 统计日期:11.12.-11.17)

(数据来源:amazon us Best Sellers Lash Enhancers & Primers TOP 100 统计日期:11.12.-11.17)

在TOP100中可视的eyelash growth serum中 :统计时间内,大类排名小于10000的单品约为27.1个,计数不超过30的产品类型,市场需求一般偏小或表现为市场垄断。

在Rank分段中 :这里以超过2000的排名分段进行划分,实属无奈。即出现以500或1000分段进行单品排名分析的时候,对应分段无eyelash growth serum出现,销量出现断层。

(数据来源:Jungle Scout)

(数据来源:Jungle Scout)

拓词工具不限,越多越好,是个人喜好。

上图中 :eyelash growth serum作为绝对主词出现。老铁们如有兴趣,在用其他非JS工具拓词中可以发现结果是大致相同的,只是搜索量因为工具计数原则产生差异。对于能找到keywords搜索结果数小于1000,且存在一定需求的产品是可喜的。

图示 :keywords搜索量均≤1000,且各词与目标产品匹配度高(即关键词前台显示产品eyelash growth serum占比高)。Babe和revitalash作为品牌词属性出现,考虑有品牌垄断或购买偏向导向。

(数据来源:amazon us Best Sellers Lash Enhancers & Primers TOP 100 统计日期:11.12.-11.17)

(数据来源:amazon us Best Sellers Lash Enhancers & Primers TOP 100 统计日期:11.12.-11.17)

单品数量越少,寻找新品的难度越小。

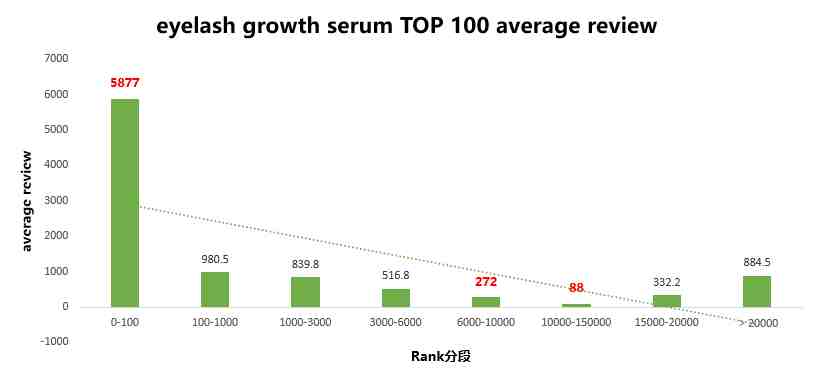

统计时间内 :低评论数上架时间在3月以内的单品,进入大类6000,并能稳定2-3d时间的单品并没有出现,更多则是在8000-13000左右的范围内徘徊。

销量第一的单品,引导着买家的购买倾向,超过5000条评论且能维持4.3的评分。这样都卖不到第一,天理难容。

若投产 :抢占的是销量最佳单品余下的市场份额,且大类排名5000以内的单品排名波动较小,新品撬动难度较大。

(数据来源:amazon us Best Sellers Lash Enhancers & Primers TOP 100 统计日期:11.12.-11.17)

(数据来源:amazon us Best Sellers Lash Enhancers & Primers TOP 100 统计日期:11.12.-11.17)

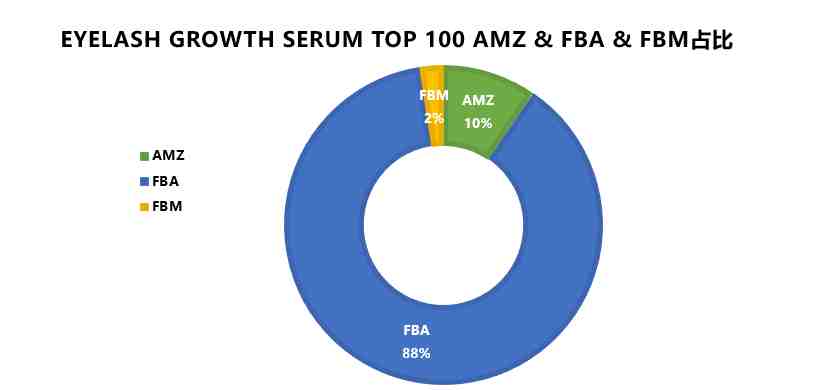

Amazon看不上eyelash growth serum类产品,倒也可以理解。销量一般化,FBA卖家单品的强势表现,与amazon要么不做要么做到最好,把市场搅得天翻地覆的特性不符。

但产品液体形态,物流难度大,接近90%的FBA老铁,为了这款产品也是费尽了心思,个人佩服至极。

(数据来源:Jungle Scout)

(数据来源:Jungle Scout)

插件预估销量准确与否,在评判品牌垄断的时候可不作考量。要准就一起准,不准就一起不准。

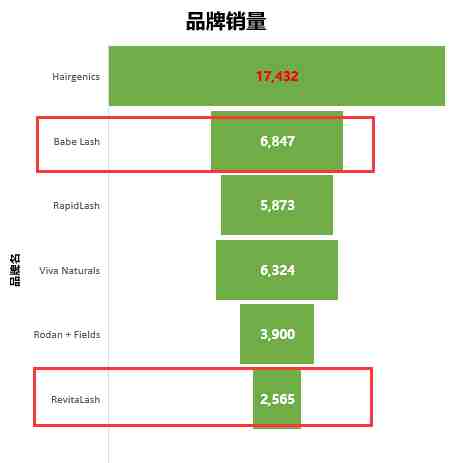

在研究Hairgenics过程中发现 :高货值采取给予五星好评赠送一瓶的方法有些无耻。但作为差评率很高的品类,超过5000基数的评论数仍然有4.0以上的评分,客户认可质量是值得肯定的。

Babe和revitalash :占据着超过15%(以TOP100可视目标产品总销量为计算总数)市场份额,但babe并不局限于eyelash growth serum类产品。

睫毛膏类,眼线笔类仍有涉及。同时覆盖头发增长精华类产品,睫毛增长类属于他的小分类。

Revitalash的单品 :定价则较高,超过60$的产品对于受众来讲属于高货值产品,或者说是线上彩妆类产品中的奢侈品。在功效无实物参考的情况,个人不敢妄下论断。单品的垄断已经存在,对手可以是除Hairgenics的任何一个。

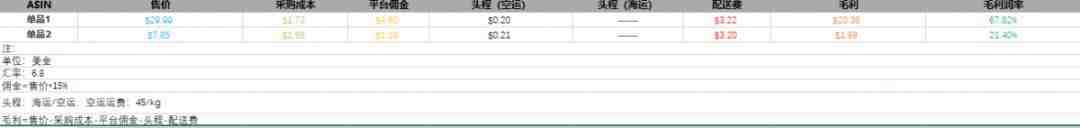

可寻到实物产品较少,故利润评估数据较少。成本价预估不足,上图内容仅做参考。

可寻样品中 :单价多分布在,8-20元之间,极少产品可达20元以上。但amazon上售价区间则较为宽泛,小于10$售价,高价可达接近100$。克重差距也较小,无约定平均售价。

单个利润超过30%,较为容易。追求单个利润最大化,销量诉求弱化的老铁,eyelash growth serum倒也符合这样的标准。

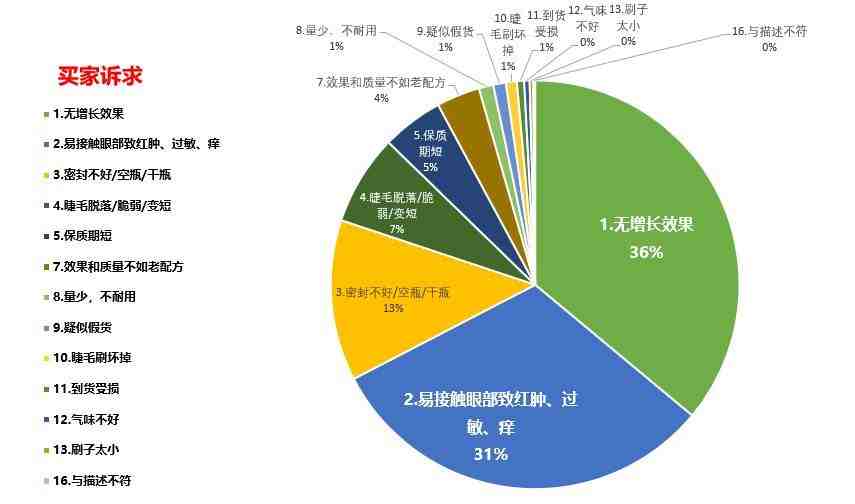

睫毛 :具有一定的生命周期,3-5月脱落又生长,快速的增长效果一般是激素形成的。买家反映的无效果也是因个体而异,见效慢、是老铁们在说明上需要解决的事情。

类似过敏现象、引起的睫毛脱落等问题,不在老铁们的可控范围之内。

于产品特色讲 :看似槽点突出的促睫毛增长液类产品,更像是公模类产品,于产品特色上打造难度较大。

1)、液体运输可解决,具有FDA注册或COA检测报告,产品可执行

2)、一般售卖为5ml, 可适当增加单瓶克重,不宜超过10ml

3)、附赠详细纸质说明,阐述作用原理及作用时间和注意事项

eyelash growth serum的原料为胜肽,不同胜肽效果不一样。即作用于头发生长的,不一定能够给睫毛增长带来良好的效果。

维生素E是睫毛增长的良好助力,促睫毛增长液的主要作用成分则为水解蛋白。老铁有兴趣在询问供应链产品效果的时候,注意以原料成分详询为主,因为这是产品看不见的唯一特色。

在这类产品中 :具有不错的市场需求,但卖家数较少。

个人认为 :不在于竞争性、产品特色、季节性等一般产品参数的评估,而是产品认证和物流抗力。在上架同类化纤成分为主的产品,老铁们常会遇到如图示的产品认证要求:

(点击图片可放大)

THE END

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次