Meesho卖家数量突破60万!70%的卖家来自二线以上城市!

重

要

通

知

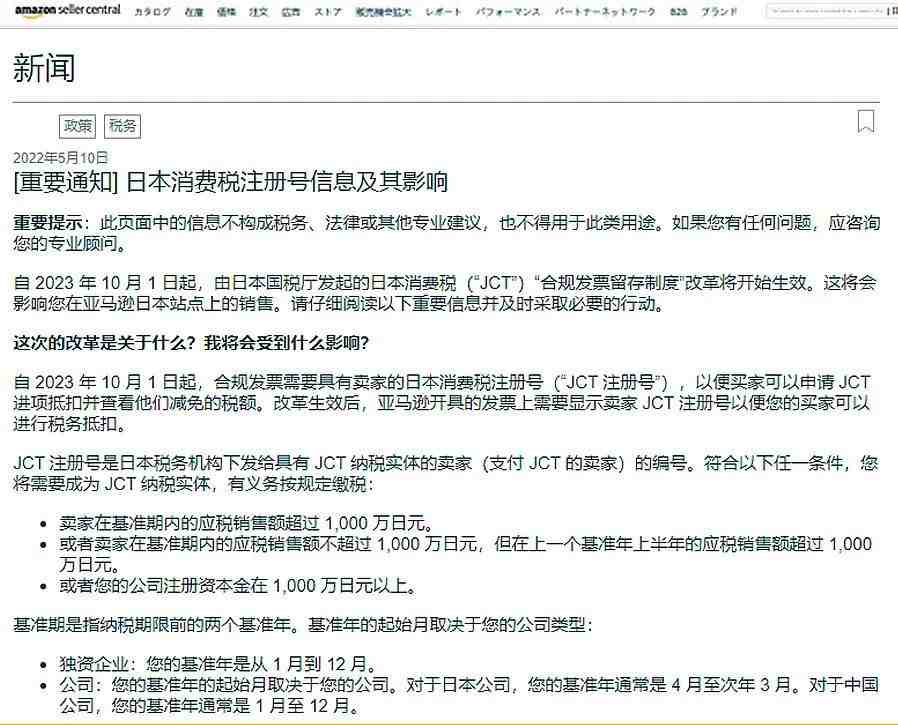

最近,亚马逊日本站的很多卖家朋友在卖家平台收到了关于“日本消费税(JCT)合规发票留存制度改革”的消息,纷纷私信小编:这是什么?会给我带来哪些影响?我该怎么做?

别着急,小编整理了日本站卖家必须掌握的JCT最新干货,带您轻松应对,秒懂新规!

一

什么是日本消费税(JCT)合规发票留存制度

日本消费税全称Japanese Consumption Tax,简称JCT,是消费者在购买商品时支付的一种税。日本的消费税制度,是从1989年开始实施的,2019年的时候正式宣布税率为10%。消费税是一种流通税,但最终是由买家来承担。

举个例子

当个人消费者进行采购时:

一件商品售价为100日元,消费税为10%,即10日元,因此最终个人消费者支付的价格为110日元(含税)。

当企业进行采购时:

卖家售出给企业的价格依旧为110日元(含税),由于该企业可以使用卖家开具的合规发票,向日本税务机构申请JCT进项抵扣, 因此,对于该企业来说相当于节省10日元。

二

政策到底有什么改变?

那么日本消费税发票保留制度相较于目前,有什么变化呢?

1

对于个人消费者,若不含企业采购目的,没有变化

2

对于企业采购者,将有如下改变

2023年10月1日之前:

有税务抵扣需求的买家,即使发票上没有显示JCT注册号,也可以享受JCT进项抵扣。

2023年10月1日开始:

有税务抵扣需求的买家,需要提供带有卖家JCT注册号的合规发票,才可以申请JCT进项抵扣。如果发票不符合新的制度要求,买家的税额将无法抵扣。

具有JCT纳税义务的卖家需要在法规生效前向日本税务机构申请JCT注册号,以便在法规生效后,可以开具合规发票给有税务代扣需求的买家。

三

此变更会对卖家带来什么影响?

亚马逊作为日本重要的线上电商网站,既有个人消费者在亚马逊日本站进行购物,也有相当大规模的公司采购消费行为。 而卖家开通日本站既会销售给个人消费者,同时也会销售给企业。亚马逊数据显示,截至2021年11月,超过90%的亚马逊中国卖家都收到过来自海外企业买家的订单。

您可通过如下路径查看企业买家的订单:卖家平台>订单>管理订单>“所有订单”中勾选【企业买家】

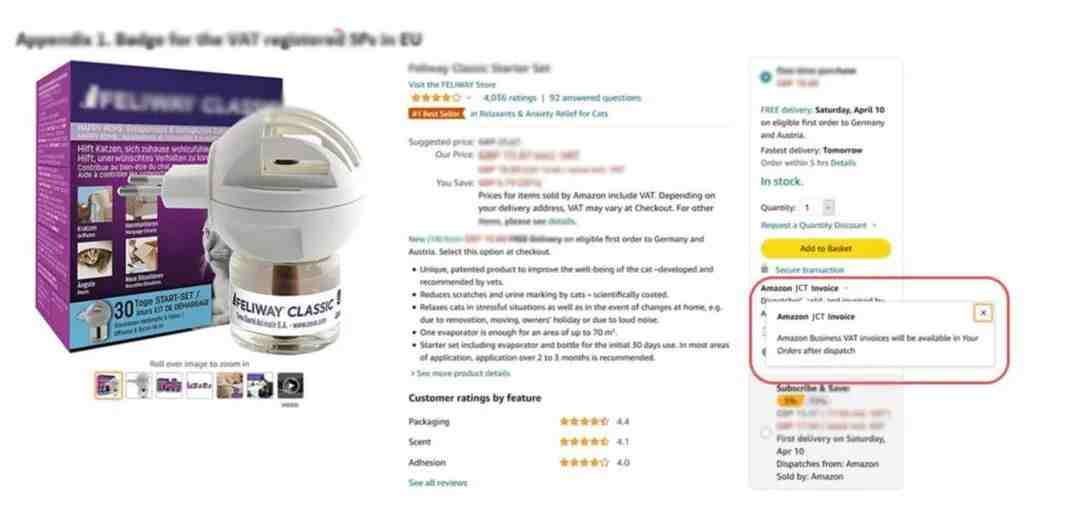

此外,亚马逊日本站每年有多场特别为企业买家举办的大促活动。为了给企业买家提供良好的购物体验,亚马逊企业购网站届时也将有所变化。当买家浏览商品时,会在商品详情页上看到JCT相关标记。如果有显示该标记,则说明该商品的卖家能够提供带有JCT注册号的合规发票。

可以预见,发票留存制度生效后,有税务抵扣需求的企业,可能会在采购商品时更加留意,选择能够开出带有JCT注册号合规发票的卖家。

因此,对于亚马逊日本站的卖家来说,赶在新规生效以前,注册日本消费税税号,获得开具符合消费税合规发票的资格,就变得更加重要和紧迫了。

四

卖家如何判断是否有JCT纳税义务

目前,日本税务机构会下发JCT注册号给具有JCT纳税实体的卖家。卖家如何判断是否有JCT纳税义务?

如果您的公司符合以下任一条件,您就有义务成为JCT纳税实体,并按规定缴税:

1

您在“基准年2”内的应税销售额超过 1,000 万日元。

2

您在“基准年2”内的应税销售额不超过 1,000 万日元,但在“基准年1”上半年的应税销售额超过 1,000 万日元。

3

您的公司注册资本金在 1,000 万日元以上。

“基准年”是什么?

基准年的起始月取决于您的公司类型:

①► 个体户/独资公司:基准年是从 1 月到 12 月。

②► 合资公司:您的基准年的起始月取决于您的公司。对于日本公司,基准年通常是是 4 月至次年 3 月。对于中国公司,基准年通常是 1 月至 12 月。

以2022年举例

截至2022 年,公司需要计算的纳税年度是 2021 年,卖家需参考两个基准年度即2019或2020年的销售额阈值来判断是否产生纳税义务。

-基准年 2”即 2019年纳税年度

-基准年 1”即 2020年纳税年度

若卖家的账户销售额在 2019 年或 2020 年前 6 个月超过阈值,则在 2021 年纳税年度需要成为纳税实体,进行税务注册、申报和缴纳。具体情况可参考具有纳税义务的卖家摘要表。

若卖家暂时不具有JCT纳税义务,也可以申请成为JCT纳税实体,申请JCT注册号成为能够开具合规发票的开票人,以吸引更多企业订单。一旦卖家申请成为能够开具合规发票的开票人,卖家则需要开始进行JCT纳税申报。

五

卖家如何实现JCT合规并提供合规发票

下面,小编将手把手教您如何操作:

STEP- 1

申请 JCT 注册号

如果您的公司地址不在日本,需要寻找外部税务服务商(财税代表)帮助您完成税务合规事宜。您可以通过亚马逊服务提供商网络(SPN)的第三方税务服务商为您提供帮助。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次