客户开发中,如何精准定位目标客户

最近两年,在沃尔玛电商与亚马逊的交锋中,前者似乎如有神助。

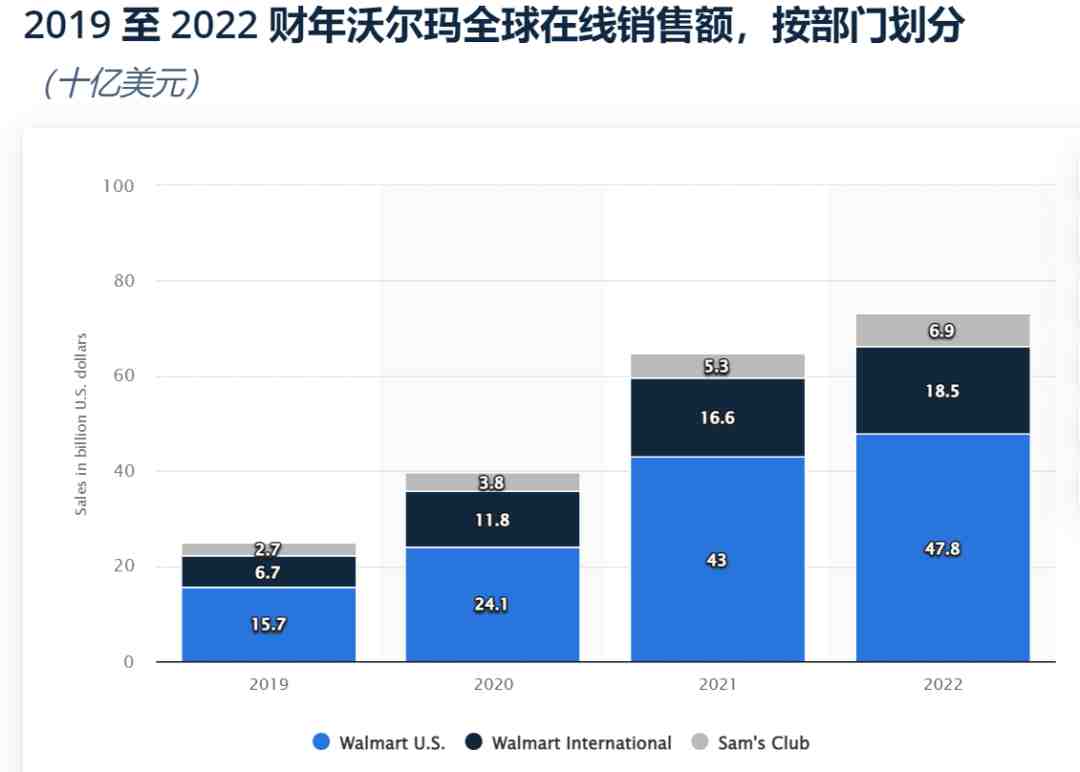

先是疫情的助推,让沃尔玛多年如死水般的电商业务一跃而起,成为在北美市场份额仅次于亚马逊的电商零售平台;

再是亚马逊一记封号大锤,让沃尔玛在中国的招商动作大受欢迎,短短一年多,沃尔玛上的中国新卖家就以超一半的比例持续猛增,增速甚至超过了美国本土卖家;

问题的关键是,接下来,沃尔玛电商还能继续赢下去吗?

中国卖家争夺战:

亚马逊封号,沃尔玛“抢人”

有人的地方就有江湖,有亚马逊的地方,一定少不了它的头号对手沃尔玛。

北京时间5月23日, 2022年《财富》美国500强排行榜新鲜出炉。今年的榜单上,亚马逊排名全美第二,其多年劲敌沃尔玛则连续第十年霸榜第一。

在更早前的3月,《2022年全球50强零售商排名》发布,亚马逊排名第二,而同入榜单的沃尔玛,继续稳居全球榜一。

沃尔玛的铁王座背后,是一家公司能在十年内就创造了51000亿美元营收,相当于全球GDP第三大国日本去年的GDP。

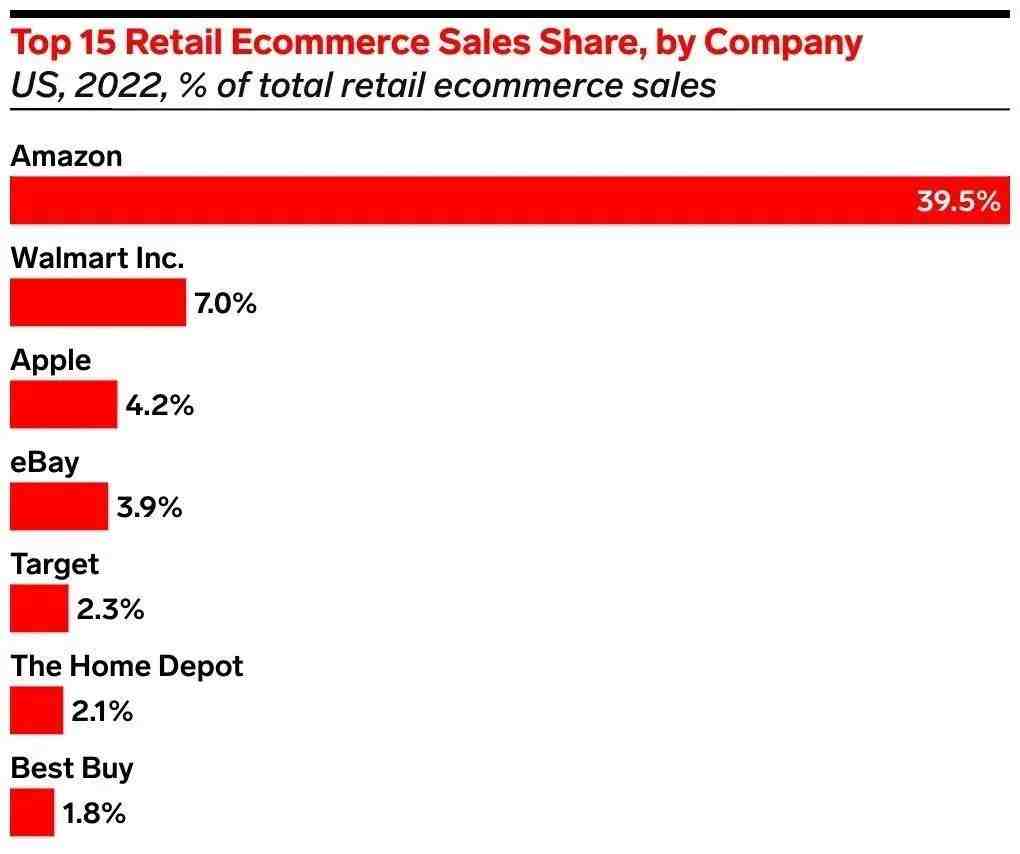

作为如此强悍的零售巨头,沃尔玛电商虽然还远远落后于亚马逊,但背靠大树好乘凉,近两年来,沃尔玛电商在绕了一堆弯路之后终于驶入正轨,并一跃成为美国第二大在线零售平台。

2021年3月,电商初见成效的沃尔玛开始发力第三方卖家业务,并一改此前的“高冷”,首次面向中国卖家招商。

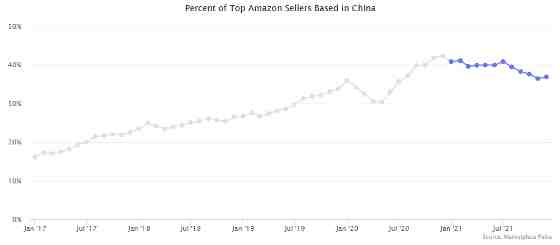

极具戏剧性的是,就在沃尔玛中国招商一个多月后,亚马逊掀起了史无前例的封号潮,加之平台越来越昂贵的流量和严格多变的审核规则,倒逼大批中国卖家开启了多平台外迁之路。

于是乎,沃尔玛的中国招商之路顺利得超乎想象。

去年四月,沃尔玛电商平台(walmart marketplace)还只有 6% 的新卖家来自中国,到今年5月,正值亚马逊封号潮一周年之际,Marketplace Pluse最新数据显示——在沃尔玛新增的1000名新卖家中,中国新卖家占比已经达到51%。

在walmart marketplace上,这是中国新卖家首次超过同期美国卖家。

上万中国卖家的涌入,弥补了沃尔玛电商平台的长期以来的sku短板,大批在亚马逊上被暂停的商品现在都在沃尔玛上销售,沃尔玛预计,到2022年底平台将有超过2亿件商品在线销售。

与之形成对比的是,2020 年年底,中国卖家在亚马逊市场中的占比达到42.3%,2021 年底降为了36.9%。

深入亚马逊腹地,争夺中国卖家背后的供应链,这一轮交锋,沃尔玛取得初步成功。

第二名的策略:

亚马逊摸着石头过河,沃尔玛摸着亚马逊过河

单从排名看,亚马逊电商美国第一,沃尔玛电商美国第二,追赶似乎指日可待。

但从市场份额占比来看,到2021年底,沃尔玛跟亚马逊之间还隔着几乎10倍的差距。

不过,第二名也有第二名的优势。

在博弈论里,有个专为第二名生存量身定做的策略,叫做智猪博弈。

这个理论的结论就是,当你在一个市场里不占据绝对领先优势时,就让第一名去探索路径、教育市场,而第二名要做的就是等待时机、复制路径、寻找差异切入。

作为第二名的沃尔玛,明显悟了。

此前,因为缺乏电商基因,沃尔玛的电商转型之路也走了很多弯路,比如,高价收购了包括Jet.com、ShoeBuy等一大堆电商网站,但却都因没法消化而以失败告终。

现在的沃尔玛,方向基本确定,就是走亚马逊的路,把亚马逊在做的事重新再做一遍,比如:

复制亚马逊的Prime会员体系,推广Walmart+。 复制亚马逊的FBA物流体系,向第三方卖家开放自有物流WFS。 复制亚马逊的品牌盈利体系,打造自有品牌。 复制亚马逊的广告体系,让卖家相互竞价,提高广告收入。 复制亚马逊的第三方卖家业务体系,面向国际卖家卖家招商。

看上去,沃尔玛电商正步步靠近亚马逊,但是沃尔玛毕竟还是沃尔玛,二者路径相似,却也有基因差异。

电商平台加时赛:

全渠道风起,沃尔玛就在风口上

相比亚马逊整个电商服务体系的完善和成熟,沃尔玛还有诸多短板,其中,包括被不少中国卖家吐槽的物流服务、网站操作、后台应用等。

不过,尽管眼下存在这样那样的问题,依然不影响沃尔玛是中国卖家布局海外最看好的平台之一,越来越多的中国卖家也已经用行动投了票。

自沃尔玛面向中国招商后,像雅艺科技、星徽股份、华鼎股份等上市公司 ,以及我们熟悉的通拓、泽汇等一众大卖也纷纷入局了该平台。

那么,除了财大气粗地复制亚马逊的路径,沃尔玛电商还有哪些潜在优势呢?

1、全渠道零售网络发挥作用:

2020 年 2 月前,只有 7% 的美国消费者尝试过路边取货,到 2020 年 6 月,这一数字跃升至 22%,而在美国所有路边提货订单中,约25%的订单由拥有密集商超网络的沃尔玛完成。

至此,开始尝到路边取货甜头的沃尔玛,意识到了依托实体店发展电商的可能性并大力发挥这一优势。

沃尔玛首席执行官道格.麦克米伦形容:现在的沃尔玛像是一个混合体,既是商店,也是发送各种包裹的履约中心。

麦克米伦说,沃尔玛在2022财年将其订单取货和送货能力提高了近20%,预计在2023财年将该能力再提高35%。

2022年,在劳动力成本、油价运输成本持续上涨的背景下,更低成本、更便捷、更稳定的全渠道物流服务必然会赢得市场青睐,而作为全渠道零售商,拥有广泛、密集履约中心的沃尔玛显然在接下来的竞争中占据长足优势。

2、“物超所值”的品牌形象深入人心:

从成立以来,沃尔玛一直以“天天低价,物超所值”的策略品进行销售。

这一深入人心的形象,也为沃尔玛电商的增长贡献力量。

一项最新美国消费者调查显示,66% 的受访消费者会因为“物超所值”选择某个品牌,在消费者偏好方面位居榜首,次之是“最低价格”选项。

毫无疑问,随着全球通货膨胀的持续走高,消费者购买力下降就必然会更多考虑生活日用品,考虑商品性价比,而自称“抗通胀斗士”,又是食品杂货零售巨头的沃尔玛,会是消费者购物的重要选项。

3、食品杂货汹涌流量反哺线上:

沃尔玛是全美最大的杂货零售商,而如果一家零售商销售杂货,它就拥有稳定的流量。

这不难理解,食品支出是美国仅次于住房和交通的第三大消费支出,大多数消费者每周都会购买食品杂货,每次购买就都会增加平台的访问频率,一个平台的“往返流量”自然就来了。

就连亚马逊也认识到了杂货对客流量的影响力,亚马逊前首席执行官杰夫贝佐斯十多年前曾表示,亚马逊要想成为一家价值 2000 亿美元的零售商,就必须弄清楚如何销售食品。

所以,亚马逊线在 2017 年收购 Whole Foods ,还在 2020 年开设新的杂货连锁店 Amazon Fresh等。

总之,在流量获取越发昂贵的当下,沃尔玛的杂货销售为客户创造了一个内在的理由,让他们主动地、尽可能多地返回到平台上来,最终为平台其他商品的销售贡献流量。

换句话说就是,通胀之年,沃尔玛能够凭借食品杂货的汹涌流量反哺其线上平台。

通胀之年,更考验卖家库存周转能力

美国通胀创40年新高,CPI连涨23个月,欧元区4月份通胀率一路飙升至7.4%,达到25年来最高水平。

通胀之年,上游大宗原料上涨,卖家进货成本不断提高,下游买家受通胀、供应链中断、战争影响,把有限的预算花在生活必需品上,购买热情下降,单平台周转率下降,同时线下零售商库存压力较大,提价空间有限,三个方向挤压卖家利润。

因此,建议卖家2022年多渠道策略,通过规模效应,抵抗单平台的周转率下降,通过加快库内周转,提升整体销量,增大对上游拿货的议价权,提升利润空间,同时降低单平台经营波动风险。

在多平台的推荐中,沃尔玛显然是稳妥和潜力兼具的选项之一,值得卖家重点关注。

▬ END ▬

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次