福布斯中东|2022年品牌背后的女性,iMile创始人Rita位居榜首

在中国,数字移动支付的江山已经被微信和支付宝两巨头占领。相比起来,东南亚是一个碎片化的市场,其数字支付市场格局也有着高度的分散性。由于暂未出现垄断巨头,这对创业者来讲也是一个巨大的市场。更重要的是,东南亚在疫情的影响下加速了数字化转型,为数字支付市场打开了掘金的大门。

东南亚数字支付发展现状

数字支付,又称电子支付,是使用POS、智能移动设备或支付网关等,通过受理包括传统银行卡或电子钱包在内的支付工具,进行线下或线上的支付。一般包括使用银行转账、支付卡(包括信用卡、借记卡和预付卡)和电子钱包进行的支付等。

对比很多发达国家,东南亚银行卡和信用卡的渗透率很低,为使用数字支付带来了很大的障碍。与很多发展中国家一样,东南亚很多国家的消费金融服务并不完善,消费者由于缺乏征信数据从而很难从银行获取信用卡。与此同时,开通银行账户也需要递交大量文件,一系列繁琐的流程让很多人望而却步。另外,由于东南亚银行卡受理市场规模不足,银行卡的广泛受理还不能完全实现,直接影响了持卡人用卡的积极性。银行卡发展的基础是其良好的通用性,当一个国家的特约银行卡商户低于一定数量时,持卡人会感觉到使用银行卡有诸多不便,最终还是回到现金支付。这些都导致东南亚在今天仍是一个“现金为王”的社会,很多人在线下消费的时候仍然依赖现金。

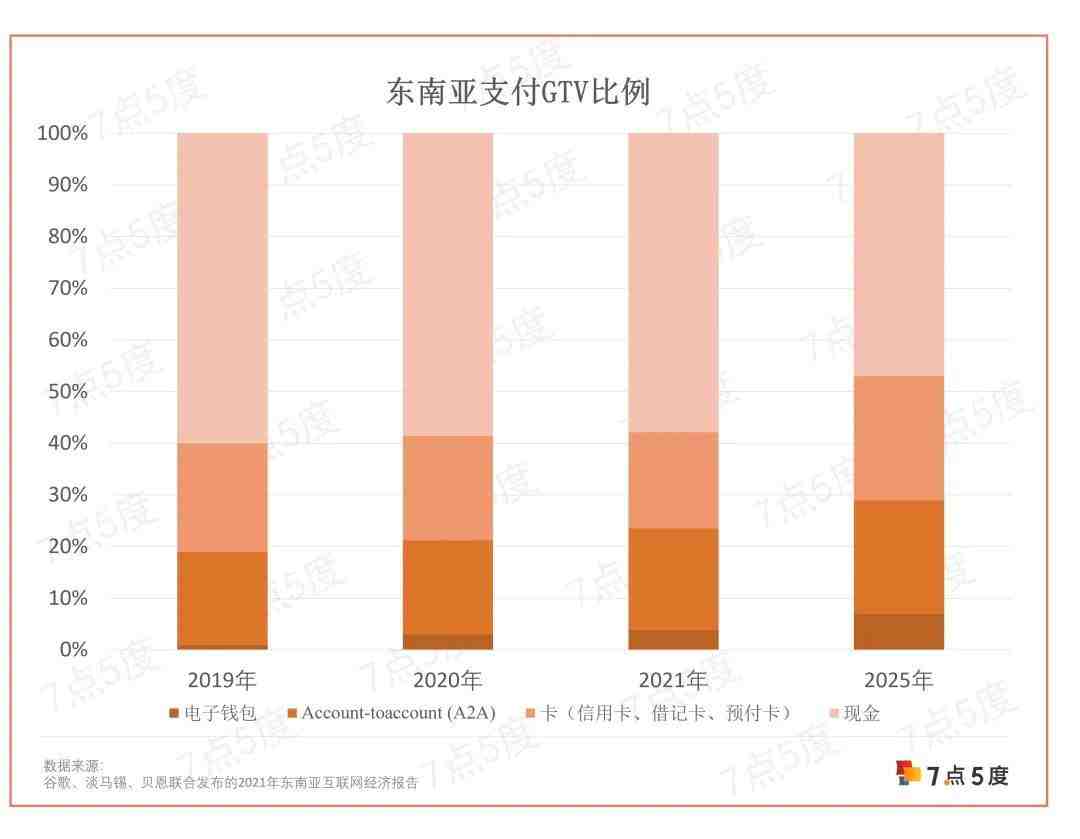

但近年来,东南亚用户对现金的依赖有下降趋势。据2021年东南亚互联网经济报告预计,东南亚现金占支付GTV的比例从2019年的60%降低到2025年的47%。

这表明,东南亚人们正在从依赖现金到转向线上数字支付,这个包括银行卡、信用卡支付、网上银行转账、电子钱包的使用等。造成这种变化的主要原因有以下几点:

1►

数字支付基础设施不断完善

整体来看,东南亚各国数字支付基础设施和线下受理网络不断完善,为数字支付的发展奠定了重要基础。以印尼为例,本国政府早在2014年就推出了全国无现金运动,有不少举措力求变革,比如印尼央行(BI)颁发E-money(电子货币)牌照。再到2019年,印尼央行发布了QRIS系统,即印尼标准化二维码支付,旨在打造简单、快捷的二维码支付交易流程。截止2020年底,QRIS系统支持印尼各类银行及电子钱包应用多达35种,并已覆盖600万商户,其中85%是中小微企业。

与此同时,东南亚银行卡受理市场也在积极拓展受理渠道,不仅增加对ATM、POS等传统受理机具的投入,还增加了手机、公用电话、家用电话和电脑等受理终端。在现代信息技术的发展下,凡是可以传递电子信息并满足相关安全性要求的电子工具都可以成为银行的支付终端,大大降低了银行卡使用者的门槛。而且,随着收单网络扩大,国际卡组织也在不断深入渗透进东南亚市场,进一步扩大本地的发卡量和使用量。有数据显示,2020年,银联虚拟卡在境外新发行超过600万张,其中约350万张落地东南亚。在菲律宾,有超七成商户、超九成自动取款机可使用银联卡。此前,银联国际与菲律宾Cebuana Lhuillier银行达成协议,从2020年12月起的两年内发行600万张银联卡,这是菲律宾首次大规模发行银联卡。

除了完善本地的数字支付基础设施,东南亚各国在自身的发展中也逐渐建立跨国快速转账系统。比如,泰国政府和新加坡政府还积极促进跨国数字支付的互通,为用户提供更便利的数字支付选择。2021年4月,泰国中央银行(BOT)和新加坡金管局(MAS)正式将泰国泰国即时支付服务商PromptPay和新加坡本地实时支付服务商PayNow实现打通。参与该项计划的泰国和新加坡银行客户仅需使用手机号码,便可以在两国之间进行不超过1000新元或25000泰铢的转账,不到5分钟便能到账。

在各国支付网络基本完善的基础上,东南亚较高的互联网渗透率和智能手机普及率也为数字支付的发展起到了促进作用。在整个东南亚,超过70%的千禧一代能够连接到互联网。据Adyen的调查报告显示,2015年,东南亚拥有2.5亿智能手机用户,以及1.42亿移动宽带用户。到了2022年,emarketer.com指出东南亚智能手机用户数量将达到3.2亿,占互联网用户的88.0%。其中,新加坡的智能手机普及率接近90%,平板电脑普及率接近50%。此外,东南亚消费者是世界上数字化参与度最高的消费者之一,泰国人、马来西亚人或印尼人每天平均花四个小时在他们的手机上。

2►

东南亚电商行业快速发展

美国研究公司IDC发布了一份受新加坡支付公司2C2P委托的报告,该报告显示,东南亚电商支出到2025年将达到1798亿美元。预计到2025年,东南亚新增电商用户将达到1.886亿。随着新电商用户的入场,数字支付的使用也将得到进一步的增加。到了2025年,通过数字支付进行的电商交易预计占91%。

东南亚的电商平台比较分散,除了Shopee、Lazada这些区域性的电商平台,每个国家也有自己的电商平台, 比如泰国的Thisshop,印尼的Bukalapak、Tokopedia,越南的Tiki和Sendo。这些电商平台除了支持Visa、Mastercard和American Express等信用卡支付以及一些本地网银的支付方式,也支持COD(货到付款)甚至分期付款等支付方式。在此基础上,大型电商平台也尝试推出自己的数字支付方式。比如,Shopee有自己的支付工具ShopeePay,Lazada也有自己的电子钱包Lazada Wallet等。

据Shopee数据显示,仅2020年10月,在Shopee全市场的总订单中就有超过30%通过自有的电子钱包完成支付。在头部市场印尼,Shopee支付端的优势尤为明显:ShopeePay已覆盖印尼当地超过500个城市,其中二三线城市受惠显著——在大雅加达地区之外,使用ShopeePay的交易量增幅超8倍。为鼓励用户使用ShopeePay,Shopee会给用户提供一定比例的返现、购物代金券和折扣优惠等。据BCG调查研究表明,56%的东南亚受访者表示,获得奖励、促销折扣和现金是他们使用电子钱包的关键原因。

3►

疫情促使用户接纳数字支付

疫情刺激了大众对数字消费的需求,且持续使用数字服务已经成为东南亚人的一种新生活方式,2021年东南亚互联网经济报告显示,在2020年使用数字服务人群中,有90%的人仍在2021年继续使用数字服务。如果以疫情为界点进行对比,东南亚数字消费者的增长更是喜人。该报告指出,自疫情开始以来,东南亚新增了6000万数字消费者,仅在2021年上半年就有2000万人成为新数字消费者。

在众多数字消费领域,数字支付成为完成线上交易的重要载体。这是因为在疫情严重时期,东南亚各国相继采取了居家隔离措施。伴随着线下活动的停摆,很多消费活动转移至线上,支付方式也转向线上。在这样的特殊时期,C端用户和B端用户对数字支付的接纳度均不断提高。

与疫情之前相比,消费者的电子钱包使用量增长45%,产生的交易价值到2025年预计翻一番。电子钱包的便利性和电商平台的激励措施,是消费者选择数字支付的主要原因。另外,数字支付的无接触式使用感满足东南亚消费者在疫情时期的需求,也推动消费者选择数字支付。据Fintech News数据显示,在2021年4月,泰国即时支付服务商PromptPay的交易价值同比增长约 80%。在新加坡,即时支付比去年增长了 58%。

随着消费者对数字支付使用频率的增加,也促进了商家对数字支付的接纳程度。据2021年东南亚互联网经济报告显示,超90%的商家接受数字支付,认为数字金融服务是保证业务得以发展的重要因素。另外,还有75%的商家认为数字支付更方便,72%的商家表示会在未来1-2年继续增加数字支付的使用频率。从印尼市场来看,商家对数字支付的采用率也明显提高。从2020年12月到2021年10月,印尼QRIS系统的采用商家从580万增加到1200万商户。

尽管疫情高峰时期已经过去,东南亚各国的线下活动也恢复正常,但很多本地用户仍坚持使用数字支付。据BCG调查研究发现,60%的东南亚城市用户表示,即使没有返现和优惠折扣等激励措施,他们仍然会继续使用电子钱包。就像习惯电商购物一样,很多东南亚消费者也在疫情期间养成了使用数字支付的习惯,商家为迎合消费者的喜好也持续支持数字支付。

4►

政府扶持数字银行以推动数字支付

近年来,东南亚各国政府也重视数字支付的发展。为跟上数字化的潮流,新加坡、马来西亚和菲律宾在近年来颁发了多张数字银行牌照,通过进一步完善本地金融网络以促进数字支付的发展。

2020年12月,新加坡金管局(MAS)公布今年数字银行牌照成功申请名单:Grab和新加坡电信SingTel组成的财团以及东南亚科技巨头Sea Group(冬海集团)获得全面数字银行牌照(Digital Full Bank);蚂蚁集团和以绿地金融投资控股集团为首的财团获得批发数字银行牌照(Digital Wholesale Bank)。

2021年9月,菲律宾央行BSP颁发第六张数字银行牌照,申请者为本地金融科技公司Voyager Innovations。其他五张菲律宾数字银行牌照的持有者为:GOtyme、UnionDigital、Overseas Filipino Bank、UNOBANK和Tonik Digital Bank。

2022年4月,马来西亚颁发了五张数字银行牌照,成功申请者有:以Grab为代表的财团、以冬海集团为代表的财团、以马来西亚第四大银行RHB为代表的财团、以永旺金融服务为代表的财团、以及KAF投资银行私人有限公司率领的财团。

区别传统银行,数字银行不再依赖于实体分行网络,而是以数字网络作为银行的核心,提供银行对账、现金提现、管理支票、手机银行、账单支付、金融和监控交易等服务。其中,虚拟银行卡、电子钱包、手机银行等是数字银行的数字支付产品。以获得菲律宾数字银行牌照的Tonik为例,通过使用Tonik移动应用程序,用户使用ID和自拍照便可在5分钟内完成银行帐户开户。另外,拥有Tonik银行账号的用户可以通过银行、借记卡或在全国近10000家零售代理商处进行现金充值。

数字银行的出现,对于农村地区的用户来讲尤其受益。相比在人口密度高、人流量大的城市开展金融业务,传统银行往往不在东南亚农村地区设立分支机构,因为基础设施建设成本过高。而数字银行可以很好地满足农村用户对使用数字支付的需求,只要通过手机按键操作就可进行简单的数字交易。菲律宾央行行长本杰明·迪克诺(Benjamin E. Diokno)表示:“数字银行将在数字金融生态系统中扮演重要角色。这些额外的合作伙伴能够进一步提高市场效率并扩大菲律宾人获得广泛金融服务的渠道,使我们能够更快地实现既定的金融普惠目标,即到2030年至少50%的零售支付总交易转向数字化,以及大约70%的成年菲律宾人拥有交易帐户。” 在金融普惠的环境下,东南亚用户更容易接触到数字支付,也更容易增加数字支付的使用频率,为行业发展起到了促进作用。

由此可见,随着东南亚支付基础设施的不断完善、电商的快速发展、疫情的催化以及政府对金融创新的支持,东南亚逐步迈入数字支付时代。据2021年东南亚互联网经济报告还指出,东南亚数字支付GTV在2021年达到7070亿美元,预计到2025年达到11690亿美元,年复合增长率为13%。未来,东南亚数字支付行业还将进一步释放潜力。

东南亚电子钱包玩家

在东南亚数字支付玩家中,电子钱包是最核心的一类。电子钱包是一种虚拟钱包,用户可以在手机移动端进行转账、收款和储蓄,以及支付费用。据伦敦金融公司Boku和数字技术分析公司Juniper Research合作发布的2021年移动钱包报告显示,电子钱包在2019年超过信用卡成为全球使用最广泛的支付方式,并且在疫情期间的渗透率进一步提高。

一般来讲,很多电子钱包的充值需要绑定银行卡或者信用卡。但在东南亚,一些电子钱包可以在便利店以及指定的线下网点进行现金充值。这为银行卡和信用卡渗透率低的东南亚地区带来了便利,没有银行卡的东南亚消费者也能够借助电子钱包在网上购物以及使用其他数字服务。比如,新加坡电子钱包Singtel Dash除了能从银行户口和信用卡进行充值,也可以到新加坡电信公司Singtel和7-11等便利店进行现金充值。还能够接受线下现金充值的东南亚电子钱包还有电商平台Lazada旗下的Lazada Wallet、马来西亚Touch 'n Go、菲律宾电子钱包PayMaya和GCash、印尼电子钱包OVO和GoPay等。据BCG在2020年发布的调查报告显示,只有13%的东南亚无银行账户的城市人口使用电子钱包,但预计到2025年,东南亚无银行账户人群的电子钱包渗透率将飙升至58%。

2021年移动钱包报告还指出,东南亚是世界上电子钱包增长最快的地区,其次是拉丁美洲、非洲和中东。其中,印尼、马来西亚、菲律宾、新加坡、泰国和越南的电子钱包使用量增长超311%,到2025年使用量超4.4亿,这主要得益于东南亚电商的繁荣发展。同期,拉丁美洲的电子钱包使用量将增长166%,而非洲和中东的使用量将增长147%。

从更宽泛的角度来看,世界上有两种不同类型的移动钱包。一种是基于卡片的移动钱包,如Apple Pay和Google Pay,在发达市场更受欢迎。另一个是充值式移动钱包,如中国的支付宝和Grab的 GrabPay,在信用卡使用率较低的新兴市场很受欢迎。由于东南亚市场的分散性,电子钱包玩家也遍地开花。每个国家都有多个电子钱包代表玩家,既有银行机构旗下的移动钱包,也有非银行机构推出的移动钱包。从更细分的角度来看,东南亚电子钱包又可以大致划分为三类:电信运营商系、互联网公司系、银行系等。

电信运营商系电子钱包

在东南亚,很多电子钱包来自各国的电信运营商旗下。这是因为东南亚电信运营商本身有着巨大的优势,如拥有庞大的话费充值用户群。在信用卡渗透率并不高的东南亚市场,很多用户需要通过充值话费来完成其他数字服务交易。也就是说,电信运营商旗下的电子钱包不止用于充值话费,一般还可以用于缴纳水电费、转账、支付线上订单等。

Singtel Dash

新加坡电信Singtel旗下的电子钱包,适用于火车,公共汽车,或出租车或者可用于购物或汇款。Singtel Dash与Visa和Apple Pay合作,不仅iphone用户可以使用Dash支付,原Dash用户还将获得一个Visa的虚拟账号用于Apple Pay及其他线上交易。Dash也因此成为新加坡首个与Apple Pay联动的非银行电子钱包。

LinkAja

印尼电信Telkomsel是LinkAja的最大股东,持股约25%。此外,LinkAja的股东还包括四家本地银行(Mandiri、BRI、BNI、BTN)、印尼国家石油公司Pertamina以及东南亚网约车上市公司Grab。LinkAja也因此被称为印尼国字号电子钱包。

GCash

菲律宾电信Globe Telecom旗下的电子钱包。GCash在2020年6月的一份声明中表示,其5月份的交易量同比增长了700%,在加强社区隔离(ECQ)的第一个月,其注册量增长了两倍以上。

True Money

True Money成立于2003年,最初隶属泰国电信True Corporation。2014年,泰国集团Ascend Group整合了True Corporation的部分业务,True Money成为Ascend Money旗下的电子钱包,目前拥有超过50%的泰国市场份额。

Viettel Pay

越南军队电信公司旗下的电子钱包。Viettel Pay于2018年6月推出,在全国的所有取款机都能免费储值。用户使用该应用程序缴纳电信费时可享受到4%至6%的优惠。

互联网公司系电子钱包

对于很多东南亚本土互联网公司而言,推出电子钱包是为了服务自己的生态闭环,但随后可以延伸服务更多其他生态。比如,GrabPay始于打车支付,但不仅限于出行领域;ShopePay始于支付线上订单,但不仅限电商领域。

GrabPay

作为网约车上市公司Grab旗下电子钱包,GrabPay不仅仅可用于打车支付,还服务于外卖支付、充值话费、信用卡转账、电商购物等不同的应用场景。从市场占有率来看,GrabPay是新加坡和马来西亚第一大电子钱包,市场占有率分别占35%和38.3%。

GoPay

与GrabPay相似,GoPay主要服务Gojek(现为GoTo)的生态,从打车支付延伸到外卖和电商等领域的应用场景。据App Annie和iPrice的联合调查指出,GoPay在2019年Q2-2020年Q2期间的印尼电子钱包月活跃用户数指标中排名第一。

ShopePay

ShopePay最初由电商平台Shopee推出,除了支付Shopee平台上的电商订单,现还可以用于游戏充值、话费充值和购买电影票等。值得注意的是,据2021年移动钱包报告指出,ShopePay凭借高额返现和促销活动,成为印尼第二大使用广泛的钱包,占据15.6%的市场份额。

FavePay

FavePay是新加坡返现平台Fave旗下的移动钱包,利用奖励措施吸引用户使用。比如只要使用FavePay支付,就能获得一定比例的现金返还。

ZaloPay

ZaloPay依托越南社交应用软件Zalo,拥有庞大的用户数量。Zalo被称为越南版微信,ZaloPay可被称为越南版微信支付,可用于线上付款、汇款、提款和充值账单等。

RabbitLINE Pay

RabbitLINE Pay是泰国第二大移动钱包,该钱包充分利用通讯应用程序LINE和交通卡Rabbit的合作关系,进行市场渗透。

除此之外,还有互联网公司直接闯入数字支付赛道,直接成为电子钱包提供商。相比金融科技其他细分赛道,支付公司似乎更容易出现独角兽企业。这类电子钱包玩家不再依附某个单一生态,直接涉足电商、出行、生活缴费、账单分期等各个应用场景。

OVO

OVO隶属印尼力宝集团,上榜2020胡润全球最年轻独角兽榜单,也是印尼第一大电子钱包。在印尼,OVO是网约车平台Grab使用的主要电子钱包之一,且是Tokopedia(现为GoTo)唯一支持的电子钱包。2020年底,OVO还与Lazada平台建立合作关系,Lazada平台的消费者现在可以使用OVO进行支付。

DANA

DANA也被称为印尼版支付宝,于2018年3月由印尼企业集团EMTEK和蚂蚁金服合资成立。通过DANA钱包,印尼用户可以像支付宝一样方便地进行手机话费充值、账单支付、缴付水电费、缴纳社保、账单分期等常见电子钱包服务。

PayMaya

菲律宾电子钱包PayMaya的母公司是本地金融科技独角兽Voyager Innovations。据其母公司数据显示,截至 2021年6月,其电子钱包PayMaya的注册用户总数在短短18个月内翻了一番达到了3800 万,占菲律宾成年人口的一半以上。

Momo

Momo是越南第一大电子钱包,占据越南一半以上的市场份额,用户可使用MoMo进行缴纳水电费、支付网费,电话充值,购买电影票、飞机票、火车汽车票、分期付款等服务。MoMo成立于2007年,并于2021年成为越南最新的独角兽企业。

Boost

Boost是马来西亚纯本土的电子钱包玩家,未来有望占据马来西亚20%的市场份额。自2017年以来,Boost在马来西亚已被广泛接受,涵盖在线商店和实体商店,提供购物,用餐,旅行,看电影等支付服务。

银行系电子钱包

为了捍卫自己的地盘,很多东南亚商业银行开始推出自己的电子钱包。而银行系电子钱包又可以划分为两派:一派是将所有银行服务包括支付等纳入到统一的手机银行APP平台上,另外一派是在传统手机银行APP以外独立运营电子钱包APP。比如,新加坡星展银行DBS就有两个APP,包括Digibank手机银行和DBS payLah!电子钱包;而泰国开泰银行Kbank只做K+这一个手机银行APP。

在原有的银行客户群基础上,银行系电子钱包也更容易被老客户接纳,具有较大的优势。据BCG研究调查显示,东南亚的电子钱包目前主要由已经使用传统银行服务的客户使用。在印尼,使用电子钱包的人群中有57%的有银行账户;在越南,使用电子钱包的人群中有42%的人有银行账户;在马来西亚,使用电子钱包的人群中有31%的人有银行账户。

DBS PayLah!

作为是新加坡星展银行DBS推出的手机钱包,DBS PayLah!允许用户通过手机号码进行资金转账和进行移动支付,目前可在新加坡超80,000余个支付点进行支付。

Pay Anyone

与DBS PayLah! 一样,Pay Anyone是新加坡华侨银行OCBC推出的一款电子钱包,可以让用户进行接收和转移资金以及向商家付款。Pay Anyone还可以让用户使用他们的电子邮件地址或Facebook ID向他人汇款。

JakOne Mobile

作为印尼银行DKI旗下的手机银行和电子钱包,JakOne Mobile,既可供拥有Bank DKI储蓄帐户的客户使用,也可以供没有银行账户的客户使用。2020年,JakOne Mobile的进步已有初步显现,其每月活跃用户排名从2020年Q1的第九,升至2020年Q2的第五。

DiskarTech

菲律宾黎刹商业银行(RCBC,又译中华银行)于2020年7月推出了针对没有银行账户的菲律宾人的超级应用程序——DiskarTech。在不到两个月的时间里,DiskarTech获得了超过200万的下载量,并在8月荣登榜首,击败了过去一直保持领先地位的GCash。

K PLUS(K+)

K PLUS是泰国开泰银行Kasikornbank(Kbank)旗下的手机银行。泰国有3300万手机银行用户。其中有48%为K PLUS用户。2020年,通过K+ 进行的交易量现已达到145亿笔。目前,K PLUS已与 50 多个领先品牌合作,包括Grab、Line、Lazada、Shopee和JD Central等。

从上述罗列的电子钱包玩家代表来看,高度分散成为东南亚电子钱包生态的代名词。至于东南亚未来会不会出现像中国这种微信和支付宝两家独大的情况,新加坡支付公司FOMO Pay(现被香港AMTD集团旗下的AMTD Digital收购)的首席执行官刘溪在7点5度直播间的线上分享上曾表示,“东南亚对于不同种类的电子钱包其实是持既开放又谨慎的态度。” 一方面,东南亚支付玩家想接纳来自中国的支付,比如微信支付和支付宝等;另一方面,他们又想保护自己本地的支付。所以这样看来,其实每个国家都有可能出现本地版的微信或支付宝的机会。也正是因为有这样潜藏的巨大机会,大大小小的玩家都会进入这个支付市场,呈现“百家争鸣”的状态。他们会通过快速的烧钱的方式或者其他方法努力成为当地版的微信或支付宝。刘溪认为,在不远的将来,东南亚每个市场都会出现2-3个头部电子钱包。

东南亚数字支付其他玩家

毫无疑问,电子钱包涵盖了数字支付更广泛的使用场景。但在东南亚数字支付生态中,还有很多玩家针对更细分的场景提出了解决方案,为电子钱包的功能提供更细致的支持,以及进一步更完善的数字支付的基础生态,比如转账、BNPL、支付网关等。

支付网关

支付网关是一种用于在客户和商家之间传递交易信息的付款处理技术。支付网关不直接参与资金流,它通常是一个连接商家网站或POS系统的web服务器。一个支付网关往往可以在一个系统下连接多个收单行和支持多种支付方式。

在东南亚,有许多支付网关为商家和客户提供相同的服务。每个支付网关在提供在线银行、卡处理甚至离线支付等服务方面可能看起来很相似。但基于市场的不同,各个国家的支付网关玩家提供的服务也有细微的不同。东南亚支付网关的代表玩家有Xendit、DOKU、MOLPay、iPay88、2C2P等。其中,成立于2015年的印尼支付网关Xendit已经成为为独角兽企业。借助Xendit的工具,企业可以接受来自虚拟账户、信用卡和借记卡、电子钱包、零售店和在线分期的付款。

跨境支付

尽管不少东南亚电子钱包都具备转账功能,且东南亚多国政府之间也搭建了跨境转账的支付网络,但跨境支付和跨境转账领域仍有许多可以完善的地方,为创业者提供了发展的机会。比如,东南亚海外务工人员具有巨大的跨境转账汇款需求、从事东南亚进出口贸易商家也需要一个更便利的跨境转账工具和换汇工具等。专注跨境支付的初创企业有Transfez、Wallex、TranSwap、Thunes和Nium等。

但Wallex的联合创始人兼COO Hiro Kigo指出,在东南亚做跨境支付并不容易。跨境支付普遍面临的痛点在于高汇损和高手续费。回到东南亚市场本身,分散的市场特征使得跨境支付在这个地区变得更加艰难。Hiro强调,虽然东南亚和欧洲都是多国家市场,但欧元是欧洲的主要货币,东南亚并没有统一的货币,且在部分东南亚国家里,银行并不提供某些国家的货币。除此之外,Transfez联合创始人兼CEO Edo Windratno指出跨境支付是一个受到高度监管的行业,获取所在的主要市场和牌照许可很关键。“印尼汇款牌照对申请公司的外资所有权有限制,并要求公司向监管机构展示公司的运作方式。由于监管机构要全面检查,通常需要数年时间才能获得牌照许可。”

BNPL

BNPL,全称是Buy Now Pay Later,即先买后付。简单来讲,BNPL的原理类似信用卡分期,但是又有不同,使用“先买后付”产品购物除了支付商品本身的价格之外,没有分期费用。BNPL与花呗、信用卡最大的不同是不向用户收取利息,而是通过向B端商户收取佣金,其次是收取消费者逾期之后的违约金。其实,不少东南亚电子钱包也具有账单分期支付的功能。随着个人消费者和商家对BNPL需求的上涨,专门提供BNPL服务的玩家在数字支付市场也占有一席之地,比如hoolah(现被新加坡返现平台Shopback收购)、Pace、Atome、BillEase、Fundiin、OctiFi等。

随着东南亚零工经济产业生态的逐步流行,很多从事零工经济的人员工资并不稳定,加之东南亚人的“月光族”特性,往往月中就已经把工资花完,再想消费可能就要使用“未来钱”。这些都让BNPL服务成为很多人的心头好。在新加坡,Finder在2020年10月进行的一项消费者调查发现,大约有110万人(占新加坡总人口的38%)使用BNPL服务。除了方便个人消费者,商家在提供BNPL服务上也颇为受益。新加坡BNPL公司hoolah(现被新加坡返现平台Shopback收购)的联合创始人Stuart Thornton指出,“75%的用户在把商品放入购物车之后,并不会马上付款。这对商家而言也是一种损失,因为订单没有完成转化。” 因此,对于各平台和商家来说,多一个支付选项也可以增加潜在的获客渠道和订单转化率。

东南亚数字支付的挑战与前景

尽管东南亚数字支付前景看上去一片光明,但其中仍然存在一些挑战。

BCG曾指出,各国监管的差异性也是导致东南亚数字支付格局高度分散的原因之一。例如,大多数东南亚国家的支付牌照对外国控股没有严格的限制,但印尼有。2020年年底,印尼央行发布关于支付系统的第 22/23/PBI/2020 号法规(Reg 22),对现有持牌支付玩家进行PJP和PIP的分类,并对外国直接投资进行了限制,该法规于2021年7月1日正式生效。其中,PJP为支付服务提供商,包括为用户提供支付交易服务的银行和非银行机构。对于非银行实体的PJP企业来讲,在印尼股东掌握15%控股权和51%投票权的前提下,外资最多可控股85%以及拥有49%的投票权。而且,开展PJP业务的公司必须获得印尼央行的牌照。对于想入场支付赛道的玩家,必须了解不同东南亚国家的支付监管规定,清楚最低资本、技术以及其他的申请标准。

另外,虽然疫情在一定程度上加快了数字支付市场对东南亚用户的教育,但仍需投入时间和精力解决痛点商家端的痛点。BCG调查指出,该地区56%的受访者表示“不被商家接受”是使用电子钱包的主要问题。在印尼、马来西亚、泰国和越南,平均38%的零售商表示他们接受信用卡支付,35%表示他们接受借记卡支付,但只有平均28%的人表示他们接受电子钱包付款。究其原因,74%的东南亚受访商家表示对接受电子钱包付款仍有顾虑,比如他们对电子钱包的收款流程不了解、一些支付处理问题较复杂、费用高昂等。如果当前痛点能够解决,商家也更愿意提供电子钱包的支付选项。

但幸运的是,随着各种数字支付玩家的入场东南亚,更多垂直领域和细分领域的支付解决方案会出现。而已经入场的玩家也在资本的支持下得到了不同程度的发展,整个数字支付生态也变得越来越热闹。据7点5度不完全统计,2021年东南亚大约有40起与支付有关的创投新闻,约占金融科技公司融资数量的30%。

其中,运营菲律宾电子钱包GCash的本地公司Mynt获得最大一笔融资。2021年11月,Mynt在新一轮融资中获得超过3亿美元的资金,估值超过20亿美元,成为菲律宾第一家金融科技独角兽。同样,运营菲律宾电子钱包PayMaya的本地公司Voyager Innovations在2022年4月获得2.1亿美元融资,估值达14亿美元,成为菲律宾最新的独角兽。值得注意的是,两家菲律宾支付公司独角兽背后都有中资的支持,Mynt有蚂蚁集团的支持,Voyager Innovations拿了腾讯的投资。

除此之外,在2021年获得上亿融资的东南亚支付公司还有MatchMove Pay、VNLIFE、Nium、Xendit、Ascend Money和MoMo等。有趣的是,Nium、Xendit、Ascend Money和MoMo均成为东南亚的独角兽企业。与此同时,由于越来越多的支付玩家入场,东南亚数字支付赛道的竞争也越来越大。为了获取更多的用户,财力和实力更强的支付玩家不断收购同行玩家,从而完善自己的生态网络。

2022年4月,新加坡支付公司2C2P被蚂蚁集团收购多数股权,蚂蚁集团成为其最大股东。2C2P表示计划通过与蚂蚁集团的合作,进一步扩大2C2P的全球商户覆盖范围,并加强技术和产品能力。

2022年3月,新加坡BNPL公司Pace收购新加坡消费分期平台Rely。此次收购将使消费者能够在新加坡和马来西亚更广泛地使用Pace的支付解决方案,与Rely合作的商家将逐步过渡到Pace的商家平台。

2021年11月,新加坡返现公司Shopback收购新加坡BNPL公司hoolah。交易完成后,hoolah将其先买后付产品扩展到亚太地区。同时,ShopBack将在结账时为购物者提供hoolah作为支付选项,进一步提升奖励服务。

2020年9月,东南亚网约车公司Gojek(现为GoTo)收购越南支付公司WePay的大多数股权,以此帮助Gojek获得开展越南电子钱包业务所需的许可证。Gojek这些年的收购还包括:菲律宾电子钱包Coins.ph、提供mPOS的印尼金融科技公司Moka、印尼第三方支付Kartuku、Pluang、印尼支付网关Midtrans和印尼数字支付PonselPay。

由此可见,支付赛道在东南亚颇为火热。对于创业者和投资人来讲,数字支付都是一门不错的生意。东南亚风投1982 Ventures专注投资金融科技项目,其联合创始人Scott Krivokopich在接受7点5度采访的时候曾表示,支付是一个网络效应特别强的行业。前几年的支付公司拿融资特别容易,很多公司都在疯狂扩张,不惜用各种补贴来抢市场份额。最近这两年的支付行情渐渐回归理性,特别是受这次疫情影响,可能会加速行业洗牌。“随着电商的发展,东南亚的数字支付也发展得很快,但其发展的格局依旧非常碎片化和不成熟,还是存在很多机会,比如支付系统的对账清算。在印尼,还是有很多公司习惯用银行支付,但数字支付实际上方便很多,收支流水操作更快捷和高效。”

文章内容由部分采访和公开资料整理,如有疏漏,欢迎批评指正。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次