专业跨境MCN,海外网红营销推广服务

编辑搜图

编辑搜图

请点击输入图片描述(最多18字)

1、如何判断我是否有JCT纳税义务?

一般符合以下任一条件,则您是有JCT纳税义务的卖家:

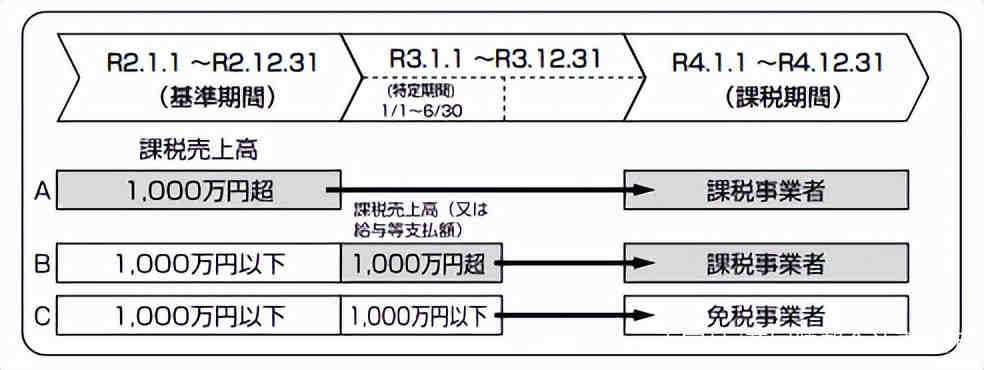

■在基准期内,您的应税销售额超过 1,000 万日元;或

■在基准期内,您的应税销售额不超过 1,000 万日元,但在上一基准年的前6个月,应税销售额超过 1,000 万日元;或

■公司注册资本金在 1,000 万日元以上

*若您暂时没有JCT纳税义务,也可以自愿申请成为JCT纳税实体,能够开具合规发票的开票人,以吸引更多企业订单。

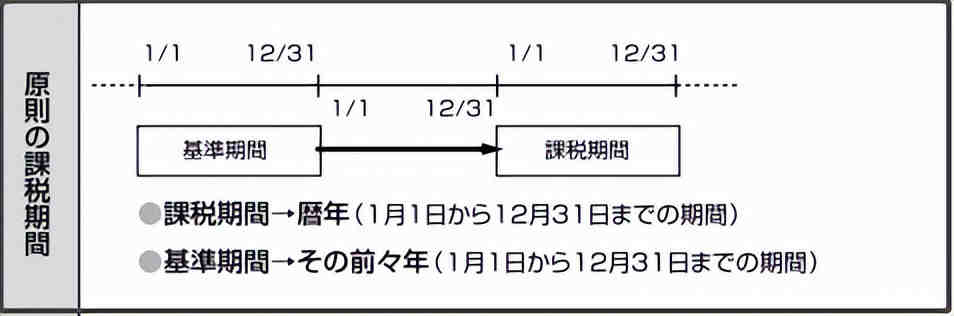

2、我该如何理解基准期/纳税期?

基准期:是确定企业是否成为“纳税人”的基准期(一般是该纳税期限前的两个基准年),但这个期间不作为消费税纳税期间。

对于中国公司,基准年通常是1月1日至12月31日。

纳税期:是计算应纳税额的时间基准(就是需要开始缴税的年度)。

编辑搜图

编辑搜图 编辑搜图

编辑搜图以2022年举例说明:

2022年是否产生注册和缴税的义务,卖家需参考两个基准年度即2020或2021年的销售额阈值来判断是否产生纳税义务。若您应税销售额在2020年或2021年前6个月超过1,000 万日元,则2022年是纳税年度期,需要进行税务注册及申报。以此方式进行类推。

3、我该如何检查我的应税销售额?

卖家的销售数据报告下载路径:卖家后台>数据报告>付款>所有结算

4、如果我是一个新卖家,我该注册JCT吗?

新卖家如果当前不具有JCT纳税义务,可以不用注册JCT。判定是否有注册义务,主要以该账号主体的营业额来衡量。当您的销售额在基准期内达到了注册阈值,那么就有义务去登记。如果没有达到注册义务,但不想失去企业客户的订单,也可自愿成为课税企业注册JCT号。

5、注册JCT需要提供哪些申请材料?需要多久时间才能获取税号?

注册JCT税号所需的申请材料如下:

■公司营业执照

■法人身份证ID或护照

■注册申请表

■卖家公司基本销售情况等

目前,提交申请后需要两个月的时间才能获得JCT注册号。根据日本国税厅的要求, 卖家需要在2023年3月31日前递交注册申请,以确保在法案生效前可以获取JCT注册号。

6、我已经在日本海关被逆运算并且缴纳了进口消费税,如果我注册了JCT,我还需要再次缴纳消费税吗?

需要。原则上,外国实体收到的消费税必须向税务局缴纳,无论您是应税实体还是免税实体。只是处理方式不同。如果您已注册JCT成为应税实体,您必须支付您从日本客户那里收到的消费税与您在进口时支付的消费税之间的差额。所以您实际应缴纳的“消费税=销项消费税-进项消费税”,并可以申请抵扣已缴纳的进口消费税和其他进项消费税,实际缴纳的税负其实并不高。

如果您是免税实体,则无需向税务局缴纳从客户那里收到的消费税。因此,您只需在进口时缴纳进口消费税,您只需向客户收取消费税。

7、我该如何申请JCT进项抵扣?

公司注册成为JCT纳税实体,提供合规的清关票据给您的税务代理作为后期税务申报时的进项抵扣证明。

8、哪些采购项目可以申请进项抵扣?

进口消费税和其他消费税进项票据(如Amazon的FBA费用的消费税)都是可以抵扣的。

9、我该如何申请JCT退税?

如果一个应税期可抵扣的进项税额超过了销项税额,超过的部分可以退还。税代申报的时候需另附上一份“消费税退税申报表”进行退税。具体可以联系您的税务代理。

10、我是否需要补税?

从合规角度来说需要补。按照日本国税厅税法要求,只要您在基准期内超过了前面提到的的销售阈值,就代表着两年后(或者一年后)企业已经是课税企业,需要申报缴纳消费税。

11、我需要被追溯几年历史税务?

原则上,当您有义务成为应税实体需要交税申报时,需要按合规要求进行交税申报。没有明确法规规定要追溯几年历史税务,但日本法规对无正当理由而没有按规定申报纳税等,将会面临较重罚款或处罚等。

12、如果我已经产生了JCT纳税义务,但是我不想注册,会有什么强制措施吗?亚马逊会关闭我的账号吗?亚马逊会关闭我的账号吗?

2023年10月1日“合规留存发票制度”法规生效后,未上传JCT注册号的卖家将可以继续在亚马逊进行销售。但请您了解,如果您决定不向亚马逊提交您的 JCT 注册号,那么需要开具合规发票的买家可能会在改革实施后不再购买您的商品,因为其将无法申请税务抵扣。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次