从OEM到亚马逊跨境百强品牌,UGREEN是如何布局海外市场的?

旺季还没来,美西先“爆”了。

自8月份以来,美西各大热门海外仓陆续传出“爆仓”的消息。

近期,谷仓美西海外仓进货量也明显激增,相较之下,对面美东码头工人则悠闲多了。

美国近两个月的集装箱进口数据也证明,东部进货占比在下降,西部占比在上升。

是什么导致了美西货量的集中爆发?卖家接下来备货要考虑哪些因素?

正值亚马逊秋季大促及旺季备货潮来临之际,谷仓基于对当前美向路线的了解和分析,为卖家备货提供参考。

“一推一拉,美西货量大爆发”

笑到现在的,似乎只有大洋彼岸的美国。在全球经济增长逆风之下,老早就拉响了衰退警报的美国,整体消费市场却依然“独领风骚”。

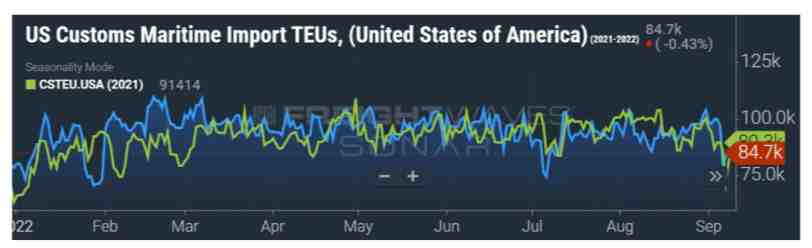

美国2022港口集装箱货量与2021相当

蓝线2022年 ,绿线2021年(图表:FreightWaves SONAR)

进入下半年后,让美国头大的“通胀紧箍咒”,也逐渐松绑。

消费者对未来经济看好,再加上对低价买进的强烈需求,支撑假日消费预期走高。万事达卡预计,2022美国假日将成为又一个繁荣的零售旺季。

卖家的体感也很明显,相较全球各大市场,今年的美国站点也算“矮个子里拔将军”:订单量相对稳定,再加上美元对人民币走强,利润率也有一定保证。

因此,在年底假日购物旺季来临前,集装箱货物仍以接近创纪录的速度涌入美国。

那为啥之前往美东跑的货现在都往美西跑呢?

运价差!

看图

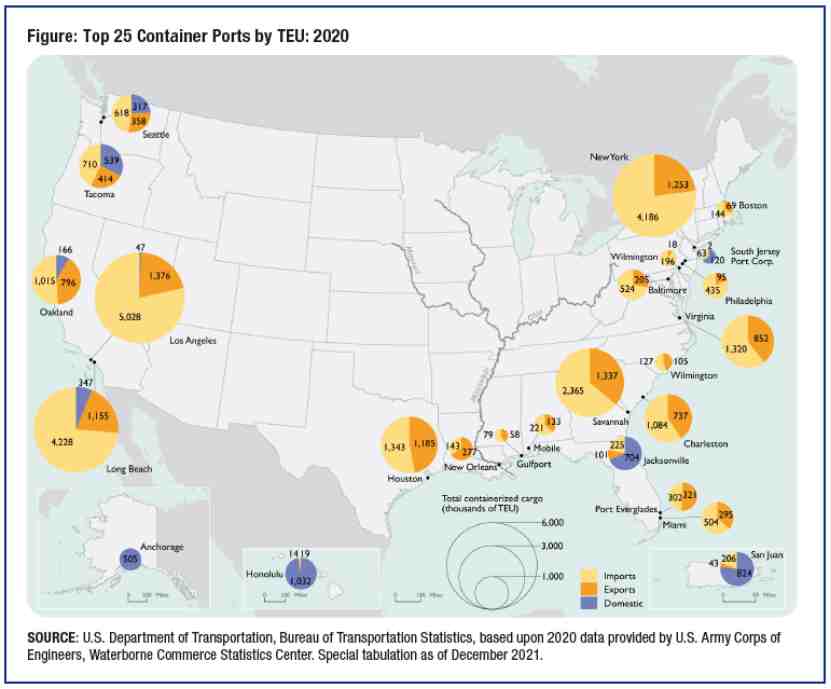

美国前25大进出口集装箱港口,集中分布在美东美西两岸。中国来的货要么走美东,要么走美西,二选一。

两条线互为替代,你涨我涨,你跌我跌,但今年以来,美西运价快要“隐入尘埃”,美东运价依旧“高高在上”。

根据最新上海出口集装箱运价指数显示,美西线运价指数相比去年同期降了44.89%,跌回3484美元/FEU时代;美东线相比去年同期降了33.39%,但运价指数仍在7767美元/FEU。

一个3开头,一个7开头,两线的运价差达到4000美元/FEU。

不难理解,正是这4000刀的运价差,让中国卖家纷纷选择从更便宜的美西登陆。

因此,今年旺季,跨境供应链的挑战“不在头,而在尾”,卖家接下来备货除了看运价,还要考虑以下几个因素。

1、美西港口:劳动力短缺+码头罢工。

目前,美西排队的船只积压量已大幅减少,但美西港集装箱上岸后的新问题是,要在港口停留很长时间才能送仓。

9月美西港拖车滞留时间与2021旺季前夕相当

除了众所周知的港口基建拉跨,今年将影响美西港口货物周转效率的还有“人”。

美国卡车运输协会数据显示,2021年卡车司机缺口达8万名,到2028年缺口将达16万。加上时不时的码头阳性病例,美西港一直处于“用工荒”状态。

不止于此,悬在美西港头上的,还有至今悬而未决的码头工会谈判。未来美西其他港口可能会发生更多与 AB5 相关的停工,港口劳动力极大的不确定性,极大影响供应链的稳定性,一旦罢工停工,港口延误无法避免。

2、美西海外仓:整体库容紧张。

当海量的货不断在美西登陆时,就目前的情况来看,海外仓已经出现供应紧张迹象:

首先,美西各大热门海外仓库容紧张。进入8月后,美西各大热门仓陆续传出“爆仓”消息,谷仓美西海外仓入仓货量也在持续上涨。

其次,物流仓库空置率远低,可存储能力下降。根据 Warehouse Quote 最新的仓库定价指数 (WPI),美国全国空置率约为 3%,远低于 [5% 到 10%] 之间的正常平均水平,而在美西等港口市场,可用空间仅为 1%。

低空置率和高仓储需求,又推动美西海外仓租金大幅上涨。据美国仓储行业报告,美西加州多地租金大幅上涨,涨幅达到全国平均水平的两倍。以谷仓为例,美西仓库租金在今年以来也翻了一倍。

在巨大的成本压力下,亚马逊等巨头也不得不放弃此前或延缓在美西的扩仓计划。

可以预见,在美西“货多仓紧张”的情况下,为了保障交付效率,避免大面积的上架延迟、出库处理效率变慢等问题,海外仓也会不得不采取限库容、拒货等措施。

即便勉强接货,也会因超负荷运转而影响客户发货效率,甚至把延误传导到前后端。

3、尾程交付:短期集中发货,考验区域尾程处理能力。

超负荷运转下的供应链系统,就像一张绷紧的弦,一个环节的失控,都有可能造成整个系统的崩溃,就像2021年那艘在苏伊士运河搁浅的船。

老卖家一定还记得,2020年旺季被尾程支配的恐惧。海外仓“爆仓”后引发集体断货恐慌,卖家大量补货来保证“安全库存”。但海外末端配送企业的运力却有限,加上疫情干扰,人力短缺,生产状况极其不稳定,整体配送效率恶化。

为了应对困境,配送和卡车运输公司除了收取旺季附加费,普遍对各家仓库采取“限量”措施,来应对货量的阶段猛增。

今年,当货物大量涌入美西,尾程取件能力直接影响美西海外仓的可用库容及出入库效率,影响卖家的订单派送时效乃至店铺评分。如今,美西腹地尾程服务能力并无太大改善,那么相似的问题,2022年就可能在美西重演。

4、尾程成本:发货高峰期附加费可能增加。

业内曾有人说,所谓附加费,就是供应链紧张紊乱的产物,供应链一乱,各种名目的附加费就来了。

据调查,在电商货物超记录增长的2021,由于劳动力供应紧张和基础设施负担过重,UPS 和 FedEx 等包裹递送公司就提高了运费,包裹运输相关成本跃升至 1345 亿美元,增长了15.2%。

如果区域内现有的最后一英里交付系统,无法与蜂拥而至的货量相匹配,今年的发货高峰时期或会产生各种仓配附加费、滞留费、远程配送费等,卖家头程省下的钱,也可能被消耗在尾程上。

只不过从货物到港、进仓、配送这一段路,会是今年卖家旺季发货大考。

黄金市场,当然值得“重金”基建。

这些年,一路经历了电商爆发式增长,谷仓海外仓已在全美成熟运营四大仓群,28个仓库,30+处理中心,总面积达63万㎡,覆盖美国东、西、南、中各大市场。

谷仓全美仓群布局

在这个旺季,4大仓群一体联动,可更快触达全美买家;海外仓多点运营,也有利于分散尾程渠道压力,提升仓储承压能力,保障旺季货物的顺利高效交付,给卖家更多选择。

最后,基于当前美西美东两岸货量和物流处理能力“旱涝不均”的情况,给大家提几点建议,仅供讨论参考:

1、走美西线省下了海运费,但从美西发全美,也会造成尾程费用的上涨和时效的降低,建议客户注意平衡头程费用和尾程费用,基于地域就近和成本合理原则多点备货;

2、考虑到美西港口罢工危机尚未解除和后续货量的集中涌入,客户备货周期可能还要做相应延长调整,对冲港口延误时间;

3、时效性就是季节性商品的命,节日礼品等需警惕上架延误风险。建议客户选择头程路线时,在成本和时效之间做好平衡;

4、多仓备货,分散风险。

今天,天价海运费的阴影渐渐远去,跨境卖家却又一次站在新的十字路口。

向西,运价不愁;向东,供应相对稳定。

究竟是要以降本为先走美西,还是防范尾程拥堵风险走美东,卖家需要根据自己的实际品类、库存周转、促销计划、订单流向做相应的权衡和调整。

最后,预祝各位爆单不停,旺季大卖!

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次