如果通过广告烧到best seller,自然排名也上来了,广告要不要暂停或者降低多少?

继2020年7月欧盟理事会做出最终决议将原定于2021年1月1日起施行的增值税新政,延期至2021年7月1日起施行后,欧盟委员会又在2020年9月30日发布了关于电子商务增值税新政的解释性说明,详细解释了新政对跨境电商平台企业和卖家在不同的交易模式下如何适用,并以举例的方式加以说明,帮助卖家理解向欧盟消费者跨境销售所产生的增值税义务。

增值税新政解释性说明文件的主要内容

欧盟的电子商务增值税新规旨在简化跨境电商B2C销售的增值税合规负担,确保增值税的征收遵循目的地原则,并实现跨境电商和欧盟实体卖家的公平竞争。增值税新政具体措施包括:

· 取消低价值商品(即低于22欧元商品)免征进口增值税规定,因此从2021年7月1日起,所有进口至欧盟的货物都要缴纳增值税

· 取消各成员国现有的远程销售起征点标准,改为欧盟内整体的通用起征点标准1万欧元

· 推出一站式(One Stop Shop简称“OSS”)申报系统

· 明确电商平台对通过该平台销售货物负有增值税纳税义务的情形

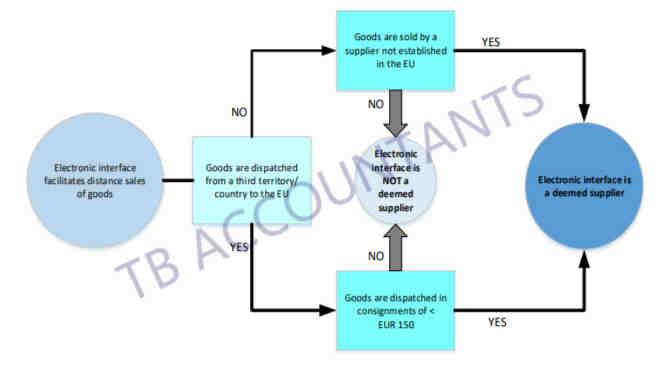

在特定的一些情况下,电商平台将要承担增值税代扣代缴义务。根据解释性说明,通过电商平台促成企业的B2C交易,电商平台将在以下情况承担增值税代征代缴:

· 对于从欧盟以外进口到欧盟价值不超过150欧元的货物,向欧盟消费者销售(无论卖方是欧盟还非欧盟卖家),将由电商平台代扣代缴。

· 对于非欧盟企业的卖家,其货物已提前仓储于欧盟境内并销售给欧盟境内消费者(包括在欧盟同一国家销售和欧盟内不同国家之间跨境销售),无论该商品的价值为多少,将由电商平台代扣代缴。

如下图展示:

点击添加图片描述(最多60个字)编辑

点击添加图片描述(最多60个字)编辑放置在欧盟海关仓/FBA的货物已经在欧盟境内,因此,这些货物不能被认为是从第三国/地区发出的。

一站式(One Stop Shop或OSS)申报系统的应用

另外,解释性说明还进一步明确了一站式(One Stop Shop或OSS)申报系统的应用。一站式申报系统使卖家只需要在一个欧盟成员国进行VAT注册,就能向27个欧盟成员国中进行的销售集中在一张电子申报表上进行申报并缴纳增值税。

注:在欧盟使用仓储的国家/地区,还是需要注册该国VAT 税号。

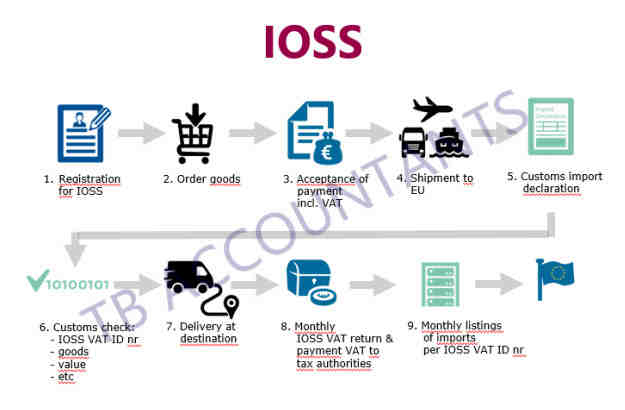

引用进口计划IOSS方案

从2021年7月1日起,取消不超过22欧元的托运货物免税增值税制度的同时。欧盟创建了一个进口计划,对价值不超过150欧元的货物,卖家需要申请一个单独的IOSS的增值税识别号码。此IOSS增值税识别号码仅可用于进口货物的海关申报声明。如果选择使用该进口计划方案,便可使货物在免征进口VAT的情况下在欧盟自由流通。

点击添加图片描述(最多60个字)编辑

点击添加图片描述(最多60个字)编辑IOSS VAT ID 就是欧盟成员国税务机关签发的IOSS增值税识别号码,由12个字母数字组成。当您的货物进入欧盟清关时,海关当局在收到报关数据中的IOSS增值税识别号码时,会自动识别它的有效性。如果有效,海关才会对您的进口价值不超过150欧元的货物免征进口VAT,并可以在海关快速通行。

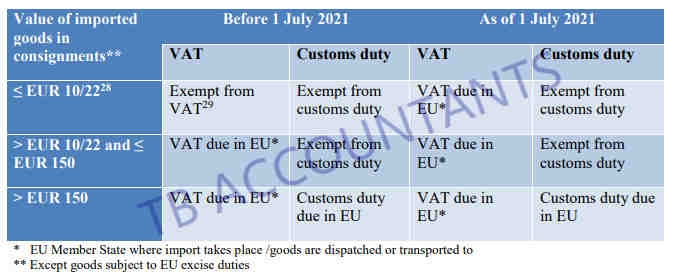

2021年7月1日前后欧盟增值税的征收方式

(欧盟委会员在解释性注释中发布的原文图)编辑

(欧盟委会员在解释性注释中发布的原文图)编辑 点击添加图片描述(最多60个字)编辑

点击添加图片描述(最多60个字)编辑TB ACCOUNTANTS(英国腾邦会计事务所)将会持续关注欧盟增值税新政的立法变化与实施进展,并向您提供相关资讯的更新。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次