跨税云VAT:最新关于德国亚马逊VAT申请,跨境电商必了解

vat是什么税?

VAT (Value Added Tax), 是欧盟国家普遍采用的对纳税人生产经营活动的增值额征收的一种流转税。增值税在欧洲国家或地区之间的业务交易、进口商品和运输商品时征收。欧洲增值税由注册了增值税的卖家根据欧洲境内的销售向消费者征收,并向相关欧洲国家的税局进行申报和缴纳。

以英国为例,当货物进入英国, 货物缴纳进口税(主要为进口增值税); 当货物销售后,商家可以将进口海关增值税(Custom Duty) 作为进项税申请退回, 再按销售额交相应的销售税。

VAT它适用于在英国境内产生的进口,商业交易及服务行为。同样适用于那些使用海外仓储的卖家们(比如 AMAZON,EBAY 卖家),因为您的产品是从英国境内发货并完成交易的。货物在销售时已经在英国当地,货物并非由英国买家(顾客) 个人进口进入英国 。 即: 使用英国仓储服务的商家, 都依法要缴纳 VAT。

哪几类跨境电商卖家需要注册VAT?

1、进口商品至欧盟

2、使用亚马逊运营中心或在欧洲国家地区存储您的库存

3、在不同国家的运营中心之间运输商品

4、向欧洲国家地区的私人买家销售商品,超过特定阀值

5、向欧洲国家地区的企业卖家销售商品

VAT各国税率及申报周期

欧洲法律规定的增值税最低标准税率为 15%,最低减征税率为 5%,但实际税率会依不同的欧洲国家/地区以及商品类型存在差异。目前欧洲七国(英德法意西波捷)的当前增值税标准税率如下:

英国:20%;

德国:19%

法国:20%

西班牙:21%

意大利:22%

波兰:23%

捷克:20%

Ps:英国税率

英国税率有6.5%、7.5%、16.5%、20%;

低税率(FLAT RATE STANDARD) FRS:

(1)6.5%-使用低税率的第一年;

7.5%-使用低税率的第二年开始

使用条件:a.连续4个季度不超过23W英镑

b.年进口申报货值不小于销售额的2%

c.年进口申报货值超过1000英镑

d.第一季度的销售额不超过15万英镑

(2)16.5%-属于低税率

a.连续4个季度不超过23W英镑

b.年进口申报货值小于销售额的2%

c.年进口申报货值低于1000英镑

低税率的VAT税金计算方法:销售额*税率

(3)20%-属于标准税率

计算方法是:销售额(1+20%)×20% — 进口VAT

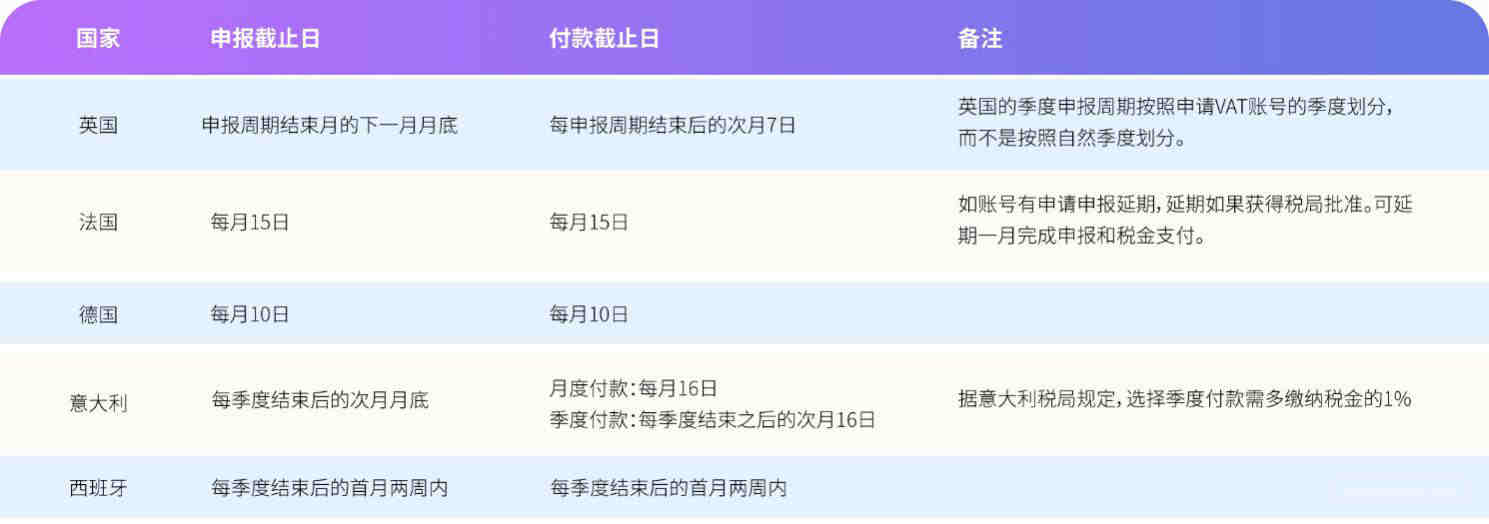

增值税的申报周期及每年申报次数,如下图所示:

那么,该如何注册VAT税号呢?

不懂VAT税号注册,找税代又怕被代理坑?其实VAT税号注册并不难,只要找对简单便捷的软件平台就能轻松搞定。今天欧税通就给大家曝光税号注册的全流程,内容不会很长,希望大家都能仔细学习,毕竟节省下来的可都是真金白银。

一、登录账号

打开欧税通的官网注册并登陆。登录方式有2种:账号密码登录和手机验证码登录。

二、完成新手操作任务

注册完成之后,欧税通会有新手操作任务带领大家快速上手,大家根据平台的带领就可以快速完成VAT税号注册。

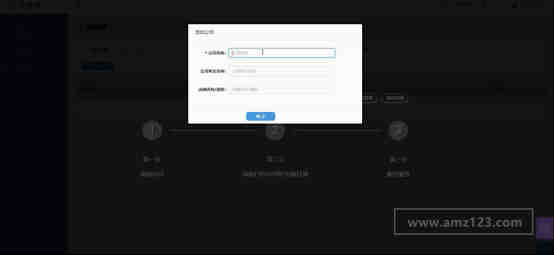

1、添加公司。公司名字建议您输入与亚马逊平台保持一致的名称。

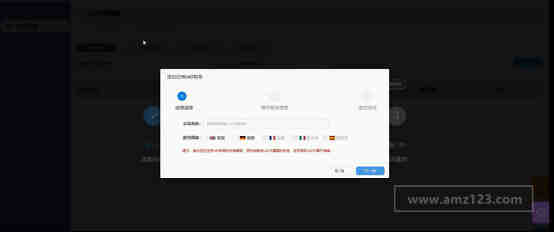

2、税号管理。添加您已有的VAT税号或者新注册的税号,此处以转申报的案例进行分享。依次输入公司名称,选择需要转申报的国家,输入税号,选择现有的税率。

然后点击购买,去付款就好啦。

三、提交服务资料

支付成功后,我们需要提交服务资料。按照要求填写/上传所有资料,检查无误后,提交即可;资料未填写完整,可先保存,等资料补齐后再提交。(带*为必填项,不带*为选填项)

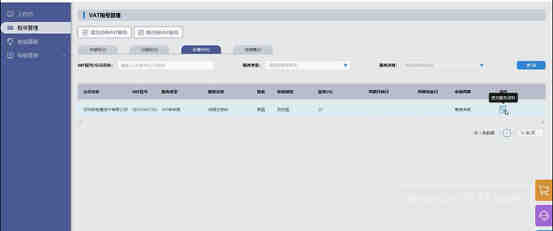

服务资料提交后,您可在“税号管理”-“处理中”页面查看服务处理进度。

等待VAT注册成功后,您就可以开始自主申报啦,每月只需要花5分钟就可以轻松完成申报,简单又快速。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次