ebay会遇到哪些售后问题?售后纠纷如何处理?

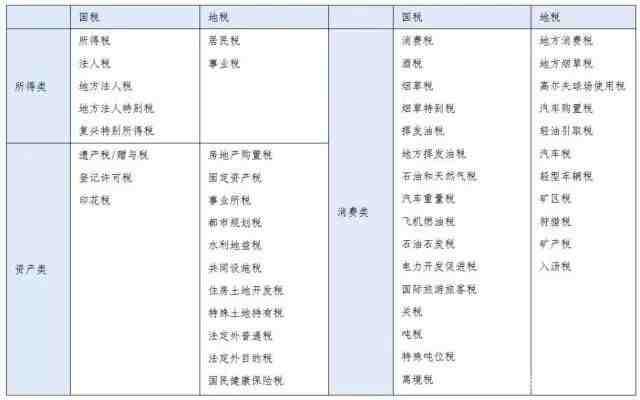

日本作为世界第三大经济体,有一套非常完善的国家财税体制,虽然设计繁杂但又层次清晰、自成体系。

作为一个以直接税为主的国家,日本的整体税种细目较多,共计48个税种,国税24个,地税24个,根据不同的征税对象细分可分为所得类、资产类、消费类。现行的主要税种有:法人税、个人所得税、继承和赠与税、消费税、酒税、烟税、印花税、汽车重量税、居民税、法人事业税、不动产购置税、汽车税、汽车购置税、轻油交易税、固定资产税、城市规划税等。

(日本税种一览表)

在这其中,有三个税种跟中国对日电商卖家是息息相关的:

» 消费税

» 法人所得税 或 外国法人所得税

» 关税

关税的问题比较简单。只要海关编码输入,就能查询出具体的税率。一般贸易的情况下,正常向海关缴纳即可。待会儿我们会讲到“日本通关事务管理人”这么一个制度,就可以协助在日本没有公司的国外企业进行通关和缴纳税费等。

日本的消费税类似于我国的增值税,征税对象包括日本国内所有的商品、服务的销售和提供等,原则上由最终消费者负担。日本消费税的税率为单一税率10%(也有些商品和服务仍然是8%)。

日本消费税针对中小企业还有一定的税收优惠:上一年度的应税销售额在1000万日元以下的纳税人,在该纳税期间内免除消费税的义务。资本金不足一千万日元的新成立公司将在头两年免税。<--这一点请特别注意,我们下文将会重点讲解很多物流公司钻空子的野路子打法。

日本消费税的计算方式是采用进项扣除方式,须保存证明进项税情况的发票,并计入会计账户。

日本的法人税是对法人的业务活动所产生的所得征收的税金,是中央税收的一种,也是广义的所得税。正常来说,外国法人如果在日本国内经营产生相关盈利所得,也需要承担纳税义务。虽然中国的卖家基本不交,但其实合规角度来说,是一定要主动去缴纳的。

法人税申报一般是采用蓝色申报制度,这是日本为了提高税收征管效率而采用的一项特殊纳税申报方式。法人实行蓝色申报应清楚明了地记录全部交易,以交易记录为基础,计算出收入、费用和所得,填写蓝色申报表,并有义务在一定期限内保存资料,供税务部门随时抽查。目前,日本法人税的蓝色申报普及率很高,资本金1亿日元以上的法人基本上实行蓝色申报,全国90%以上的法人税纳税人实行蓝色申报。

大致的情况介绍就是这样。接下来,我们讲解现在对日电商卖家所碰到的主要税务问题。

现在市面上很多物流公司都说可以包逆算,实则是无奈之举——不包的话,客户就不从你家走货。包了逆算的话,则是提着脑袋在干活。相互理解,物流公司也不容易。

那些包逆算的物流公司都是怎么在操作的呢?

1、混杂冲关。比如明明要按照65%左右的销售价格来申报逆算,但是我就按照40%左右来报,另外一半货物就按照正常来报,这样日本海关在查看申报单据的时候,觉得马马虎虎过得去,有些时候就会放行。这种模式的风险是一旦被查到,牵连正常普货和清关行。信誉是在日本商业社会里长久发展的基石。

2、用虚假的进口商名义人。此处进口商名义是法人也可能是个人事业主,只要把一批货分的足够散开,是可以降低成本的。相关公司信息都可能是从网络上直接获取的。这种模式适合小包或者中大包集运清关,一个集装箱就太假了。

3、借用进口商名义。前面说的虚假是该名义人完全不知情的情况下,此处借用则指的是知情且愿意配合。比如找个日本当地朋友或者客户的公司,正儿八经的作为进口商名义,物流公司现在不大愿意找进口商,有些时候要求出货的客户自行寻找。如果要用物流商的渠道作为进口商名义,一般要额外付费。

4、注册一堆新公司。这个就是前面我们说到的——资本金不足1000万日元的新成立公司将在头两年免除消费税。有些物流公司就会委托日本当地的资源人脉去注册好几个新公司,然后拿来做进口商名义。注册成本差不多就5万多块钱,但货量能走上去的话,分分钟赚回来。到了差不多一年多的时候,直接注销。法人怕不怕?肯定不怕,因为有些底层人士不在乎,只要给钱。

当然,我们能列出这些方法,其实就说明这已经成为了行业公开的秘密。日本海关自然也不是笨蛋,早就心知肚明。所以现在为了打击日趋严重的规避逆算的野路子,海关会随机抽查进口商名义,直接打电话过去询问是否是真实交易。

1、如果不知情,则直接扣货,对物流商和清关行进行质询。

2、如果说知情,海关又会直接询问是否有采购合同,货物最终的销售途径。几个问题一搞,一般的名义人就扛不住压力了。心理素质好的,可能侥幸过关。

3、如果前面这关都过了,现在最新的杀手锏又出来了。日本海关如果深度怀疑进口商资质的话,会直接通报给税务局,然后税务局打电话或上门来要求提供交易流水和资金明细。到了这一步,100%暴露,不合规就必然接受处罚。

事情发展到了今天,可以说物流公司的日子很难过,因为违规成本太高,而客户对利润的追逐又逼的物流服务商不做不行,做了也不行。现在对日物流行业几乎都在大力提倡阳光化、合规化,就是这个道理。“常在河边走、哪能不湿鞋”嘛。

这个话题咱们就聊到这里,因为不能砸人饭碗,大家做点生意都不容易,该赚的钱还是要赚。只要各位卖家能够理解到物流公司的苦楚,就善莫大焉。

我们前面啰里啰唆的讲了一大堆包逆算的问题,您千万别以为是跟法人所得税无关。因为要规避逆算法的唯一正确途径就是——注册一个日本公司,正常经营,正常缴纳税费,正常交易资金往来。

我们假设注册了日本公司,那么货物和资金的流向是否匹配就成为税务和海关判定是否合规的关键点。

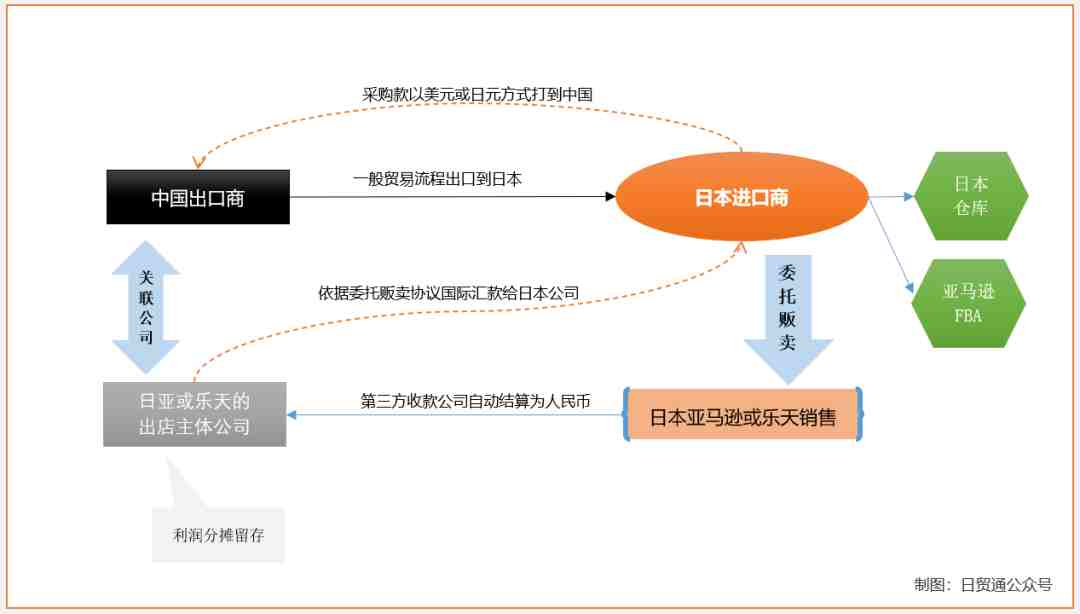

如果只是进口货物,却不支付采购款,那就极其不正常。对于日本公司来说,如果要支付给国内的卖家一笔采购款,却没有回款,也肯定不会干。而日本亚马逊以及乐天的很多卖家,都是用中国公司名义出店的,所有的销售收入都通过第三方收款公司直接结汇成人民币打到了国内。

这个时候,就需要采用下面的这个流程来解决合规问题。这个图表当然还有很多考虑不周到的地方(毕竟我们不是国际财务专业的),但至少初步的合规框架里是已经没问题了。

中国公司名义出店情况下的合规流程图

这个框架可以解决两大痛点:

1、中国公司出口之后的结汇和退税问题;

2、完美避开逆算法,且在资金流向上实现闭环匹配。

但还是存在几个问题:

1、日本税理士是否认可这种方式,有些地方可能灵活一点,有些正义感(顽固)很强的税理士会直接拒绝做账。

2、国际收入打进来,委托贩卖协议可以解决,但利润留存之后怎么操作成本的抵扣?这就涉及到我们后面会讲的法人税缴纳问题。

3、中国公司是否能够做国际汇款,也涉及到中国外汇管理局和银行,需要提前协商好。一般的解决方案可能是香港公司来进行收款和支付比较稳妥。

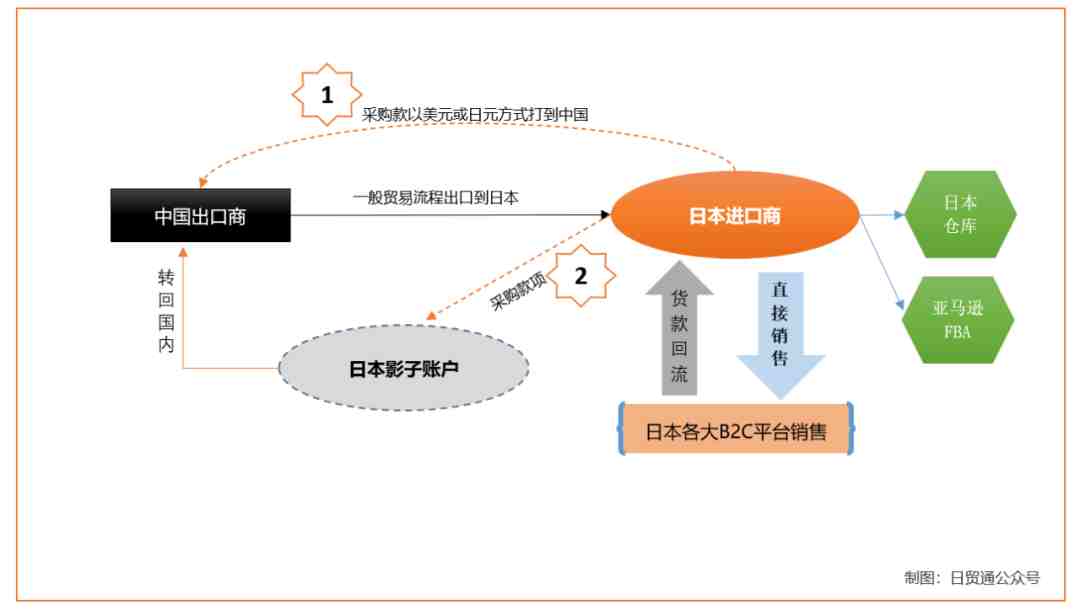

那么,如果是租店的情况下,又该怎么解决呢。

其实租店跟中国公司名义出店的情况略有不同,因为是以日本进口商的名义出的店铺(如果他愿意做进口商的话),所有的销售所得是直接从B2C平台打给该出店主体的。

1、如果该公司可以操作国际汇款,那么按照一般贸易流程直接把货款打给中国公司就可以。请注意,这里的问题是大部分贸易采购合同都是低报的,明明100万人民币的货值,但销售可能产生300万,而这个日本公司只能打给中国供货商100万,另外的近200万则需要通过其他方法来送金。

2、如果该公司没有国际支付账户,则需要借用日本本土的影子账户来操作。也就是相当于该出店主体公司向这个影子公司采购了一笔货物,然后加上消费税和请求书就可以付款给他。至于该影子账户怎么把钱打到国内,这里就不方便讲太多了。

租店情况下的资金流向及合规

这个合规框架,更有利于日本出店的主体公司(出租方),但是对于承租方的中国公司来说,要去寻找中间的第三方日本本土账户也是个很费劲的事儿。而且,第一个流程中的剩余款项怎么全部打进来,也是个很大的问题。

所以,归根到底,还是一个利润留存的问题,因为一旦有很高的销售额,利润比较高的话,就涉及到我们今天的主题——日本法人所得税是合规框架里的关键点。如果销售额一年只有几千万日元的话,那应该还是有很多方法的,但超过几亿日元,合规成本也就变的极高。

接下来我们再讲一下日本的法人所得税。

日本的法人税是相当于中国企业所得税的税金,表示对从收入中扣除经费计算的企业盈利所得需要征收的税金。

大致的计算公式是这样的:

企业应纳法人税额 = 当期应纳税所得额 * 适用税率

应纳税所得额 = 收入总额 - 准予扣除项目金额

上图来自中国驻日本大使馆经济商务处

总的来说,日本的法人税实质税率是高于中国的。

目前的税率大致如下:

⁜ 应纳税所得额(800万日元以下的部分)的 15.0%

⁜ 应纳税所得额(超过800万日元的部分)的 23.2%

如果按照上面的税率来计算,很多租店的人就能理解为什么出租方要额外收取一定的税点了吧。

——>假如出租方收取回款额的8%作为租金所得,那么这个8%就要缴纳15%~23.2%不等的法人所得税。两者相乘,可以算出来,出租方额外收取1.2%~1.9%左右的所得税交给日本政府是一点毛病也没有。

目前市场行情里是大部分出租方会额外收取2%左右。也没啥问题,说明这个税理士还是很懂的变通的。把租店收入当作正常的盈利所得,而货款走向则视为委托贩卖的托收和应付。如果是盈利所得,缴纳法人税肯定没问题,税务局那边也说得通!

法人所得税只是中央要收取的,另外还有地方政府也要收取法人相关税费。这个杂七杂八加起来也不少。反正日本的综合税负成本确实是比较高。但凡这个公司要正常经营,要在税务稽查面前过关,如何解释清楚就很考验税理士的基本功及变通能力。

如果是为了避开逆算法,委托一个日本公司来做进口商的情况下,如何最大程度的规避巨额利润留存,并实现法人税的合理缴纳呢?

这就涉及到一般贸易出口合同的货物申报价格的技巧。

因为这个话题非常敏感,我们也不敢多写。只想讲几个注意点:

1、没有必要把出口价格报的很低。明明别人都是10美金的采购价格,你报一个3美金,是不是真的把日本海关当成傻子了?虽然是少交了关税和消费税,但是这个日本进口商就会留存下来很多利润,就算短期内能够解决,未来也是个大麻烦。长此以往,税务局是要追溯处罚的,害人害己啊。没必要!

2、如果为了规避日本利润留存问题而高报采购价格也完全没必要。因为高报采购价就会缴纳更多的消费税和关税,如果是零关税的产品,可能这个操作方法有一定可行性。但是消费税也是需要抵扣的。也是会产生一定的利润损耗的。

3、具体怎么申报采购价格,需要测算。需要财务人员的专业能力。我们只能给出一个方向,每个产品和每个公司的情况不同,我们也不是专业国际财务,就不敢献丑了。

最后再说几句!

洋洋洒洒写了将近5000字。总感觉还是没有讲的特别透,毕竟我们不是日本税理士,也不是财务专业出身。合规除了法务角度,在税务角度也是极其重要的。

跨境电商作为一个新型的国际贸易方式,无论是日本政府,还是中国卖家,都是在博弈和摸着石子过河。当下一切的不合理其实都是合理的存在。

我们历来倡导所有对日电商卖家要合规发展。但对于大部分卖家来说,不是不想合规,而是成本太高,或者时机未到。

如果你没怎么看懂,那么请收藏,或者多看几遍。我们还是比较自信的,在对日电商行业能写出这么详细框架和方向的,应该不多吧。我们愿意分享,愿意推动行业发展,仅此而已。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次