争夺“最后一片蓝海”,2023年拉美电商报告重磅首发

来源| 霞光智库

拉美市场,被不少跨境圈人士称为“最后一片蓝海”,蕴藏着无穷潜力。

过去几年,受益于人口红利等因素,拉美电商市场增速领先全球。拉美十国的人口平均年龄为30.43岁,年轻化的人口结构为网购消费注入活力;而产业发展不平衡、新兴制造业薄弱和疫情的爆发,催生了跨境网购需求大涨。

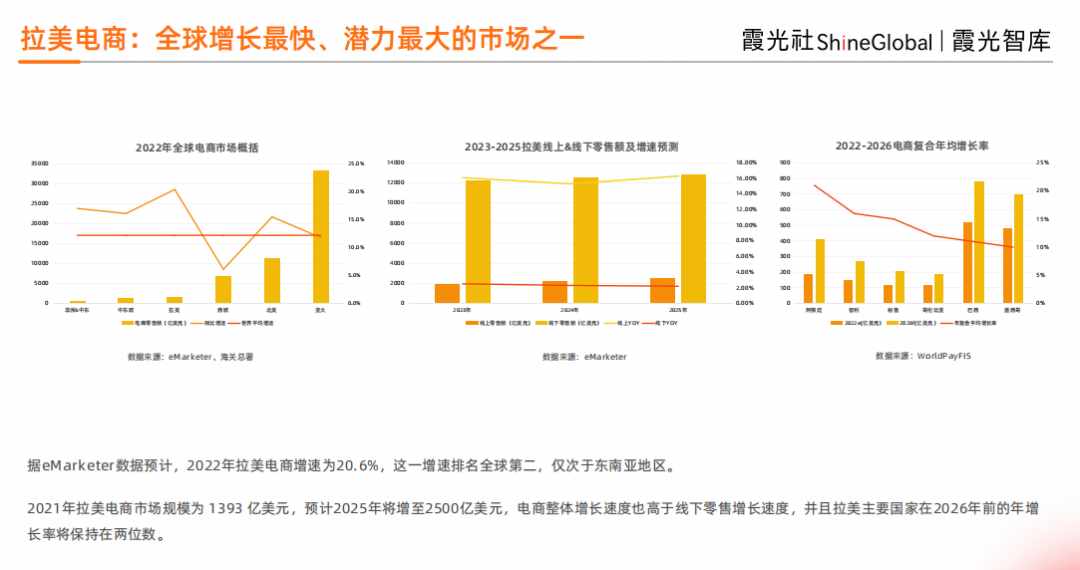

疫情期间,拉美电商的增长率位居全球第一。eMarketer数据显示,2022年拉美线上消费预计为1678.1亿美元,同比增速20.4%,这一增速仅次于东南亚地区,排名全球第二。

此外,拉美社交媒体的高渗透率推动了社交电商的新趋势,网红经济的全面爆发,成为促进线上消费的重要推手。

作为电商发展的蓝海市场,近年拉美成为各大跨境电商巨头重点发力的潜力市场之一,目前依然保持着良好的发展趋势。

那么,在这片蓝海市场,电商格局正在发生哪些变化?拉美电商消费者有着怎样的特点?价值链中各个环节存在着哪些痛点与契机?未来还有哪些发展潜力?

霞光智库基于相关行业数据和用户调查,从平台电商、消费者,以及产业链上下游等维度,对拉美电商市场的现状进行深入分析,拆解未来发展趋势与机遇,正式发布《2023年拉美电商市场研究报告》,希望能够为电商行业的参与者提供一些参考。

1、拉美:全球电商增长最快、潜力最大的市场之一

据eMarketer数据预计,2022年全球电商增长最快的10个国家中,拉美的巴西、阿根廷和墨西哥占据了3个席位。

在2022年,拉美电商的增速为20.4%,仅次于东南亚地区的20.6%。而其中排名靠前的巴西,电商增速预计达到22.2%。

2021年时,拉美电商市场规模为 1393 亿美元,到2025年将增至2500亿美元,电商整体增长速度高于线下零售增长速度,并且拉美主要国家在2026年前的年增长率将保持在两位数。

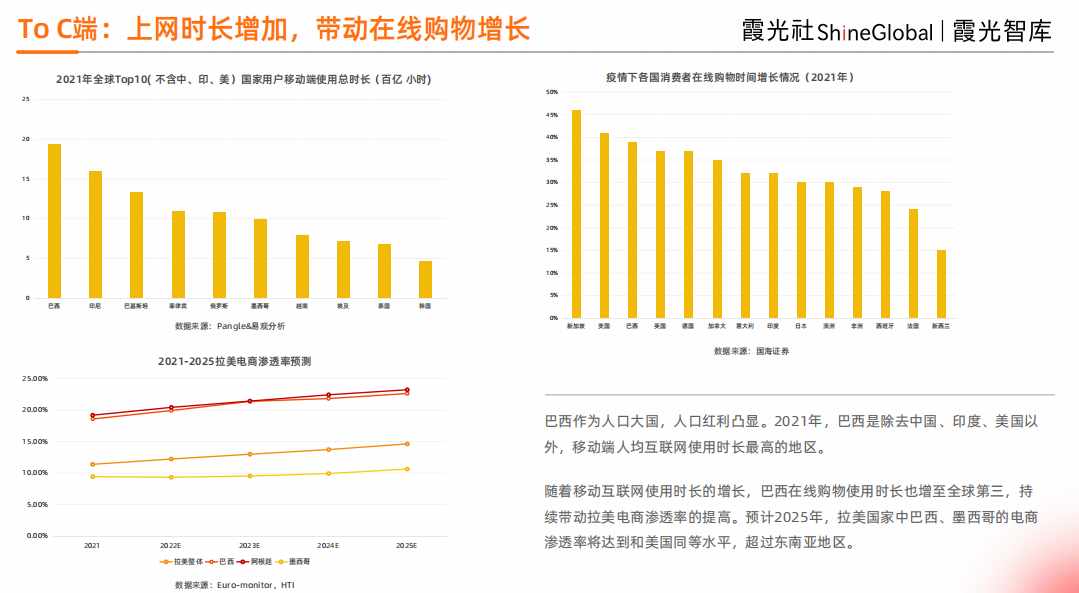

其中,巴西作为拉美人口大国,人口红利凸显。2021年,巴西是除去中国、印度、美国以外,移动端人均互联网使用时长最高的地区。

随着移动互联网使用时长的增长,巴西在线购物使用时长也增至全球第三,持续带动拉美电商渗透率的提高。预计2025年,拉美国家中巴西、墨西哥的电商渗透率将达到和美国同等水平,超过东南亚地区。

2、电商基础设施:电子支付和物流服务愈发成熟

拉美地区银行账户普及率与信用卡普及率较低,远低于发达国家水平。例如,世界银行研究显示,墨西哥银行账户普及率仅为 37%,信用卡普及率仅为25%。

由于本地信用卡支持分期付款,资金灵活度高,卡片支付为拉美各国消费者的主要支付方式。在现有的信用卡支付中,Visa和Master Card 在2020年时的市占率分别为39.41%和37.06%。

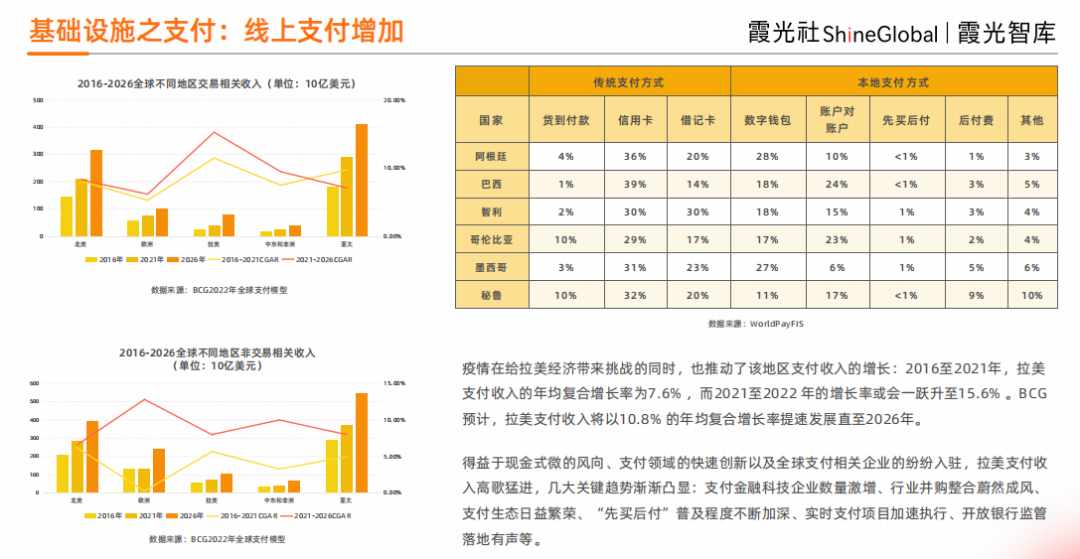

随着移动互联网和智能手机普及率的提高,更多拉美消费者选择在手机上网购和进行其他日常活动。而疫情在给拉美经济带来挑战的同时,也推动了该地区线上支付收入的增长。

得益于现金式微的风向、支付领域的快速创新以及全球支付相关企业的纷纷入驻,拉美支付收入高歌猛进,几大关键趋势渐渐凸显:支付金融科技企业数量激增、行业并购整合蔚然成风、支付生态日益繁荣、“先买后付”普及程度不断加深、实时支付项目加速执行、开放银行监管落地有声等。

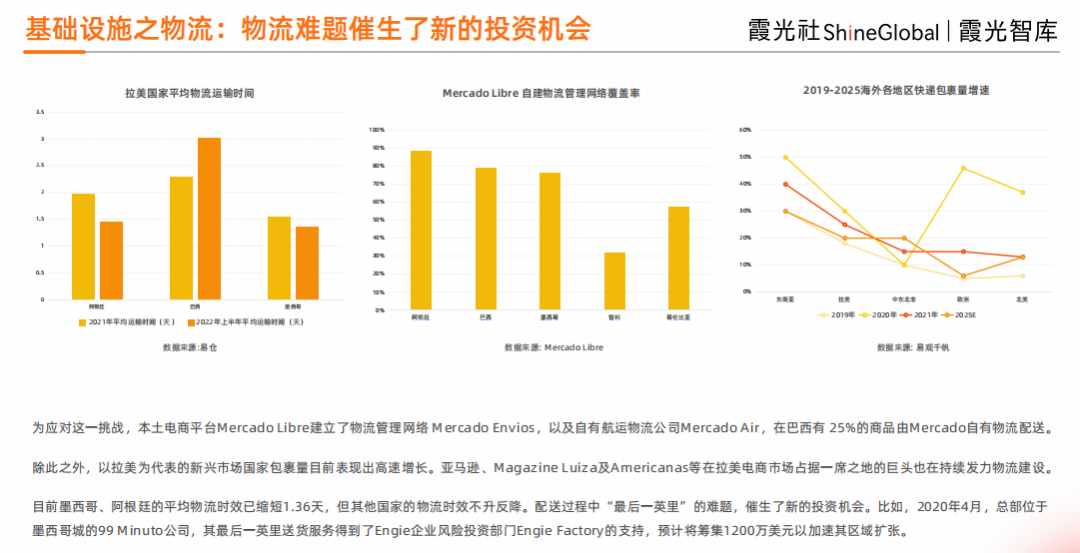

物流是拉美电商面临的另一项主要挑战。拉美电商起步相对较晚,不同地区的基础设施质量和承运能力可能存在很大差异。此外,受限于国家间海关壁垒高等问题,目前拉美五国平均综合物流得分仅为3.04,海关物流得分仅为2.70分。

为应对这一挑战,本土电商平台Mercado Libre建立了物流管理网络Mercado Envios,以及自有航运物流公司Mercado Air,在巴西有25%的商品由Mercado自由物流配送。

亚马逊、Magazine Luiza及Americanas等在拉美电商市场占据一席之地的巨头,也在持续发力物流建设。

而拉美市场物流配送过程中“最后一英里”的难题,催生着新的投资机会。比如,2020年4月,总部位于墨西哥城的99 Minutos公司,其最后一英里送货服务得到了Engie企业风险投资部门Engie Factory的支持,预计将筹集1200万美元以加速其区域扩张。

具体到最赚钱的电商品类,时尚品类在巴西、墨西哥、哥伦比亚、哥斯达黎加和巴拿马等国家排名第二,在阿根廷和智利排名第三,品类年营收从巴西的89亿美元递减到哥斯达黎加的3.1亿美元。虽说时尚、3C及家电为拉美地区主要热销品类,但不同国家的具体情况有所差别。以哥伦比亚为例,其书籍、杂货品类和空气炸锅等产品增速极快。因此,跨境电商企业需根据出海拉美的具体细分市场,有针对性地制定产品策略。

具体到最赚钱的电商品类,时尚品类在巴西、墨西哥、哥伦比亚、哥斯达黎加和巴拿马等国家排名第二,在阿根廷和智利排名第三,品类年营收从巴西的89亿美元递减到哥斯达黎加的3.1亿美元。虽说时尚、3C及家电为拉美地区主要热销品类,但不同国家的具体情况有所差别。以哥伦比亚为例,其书籍、杂货品类和空气炸锅等产品增速极快。因此,跨境电商企业需根据出海拉美的具体细分市场,有针对性地制定产品策略。 总体来看,拉美消费者在网购时更注重商品性价比,客单价较低。拉美各品类的价格中位数集中在30至40美元,Top 1000商品中位数价格为32.17美元。考虑到拉美当前受通胀、本币贬值、产业链供应链不畅等因素影响,拉美和加勒比地区国家经济在2022年明显放缓,2023年将面临更大困难,这也会让消费者更加注重商品的性价比。其中,中国商品相当受拉美消费者欢迎。根据摩根大通数据,目前拉美跨境商品主要来自中国、美国和日本,其中中国商品占比高达62%,约为美国的2.6倍。相较中国这样成熟的电商市场,拉美消费者的电商退货率较低。对比Statista 2022年的数据来看,中国市场的退货率为66%,而巴西市场的退货率仅为31%。另据墨西哥在线销售协会发布的数据显示,当地电商商品退货率仅有20%。

总体来看,拉美消费者在网购时更注重商品性价比,客单价较低。拉美各品类的价格中位数集中在30至40美元,Top 1000商品中位数价格为32.17美元。考虑到拉美当前受通胀、本币贬值、产业链供应链不畅等因素影响,拉美和加勒比地区国家经济在2022年明显放缓,2023年将面临更大困难,这也会让消费者更加注重商品的性价比。其中,中国商品相当受拉美消费者欢迎。根据摩根大通数据,目前拉美跨境商品主要来自中国、美国和日本,其中中国商品占比高达62%,约为美国的2.6倍。相较中国这样成熟的电商市场,拉美消费者的电商退货率较低。对比Statista 2022年的数据来看,中国市场的退货率为66%,而巴西市场的退货率仅为31%。另据墨西哥在线销售协会发布的数据显示,当地电商商品退货率仅有20%。 拉美电商市场的发展趋势

拉美电商市场的发展趋势1、拉美电商平台竞争格局:一超多强

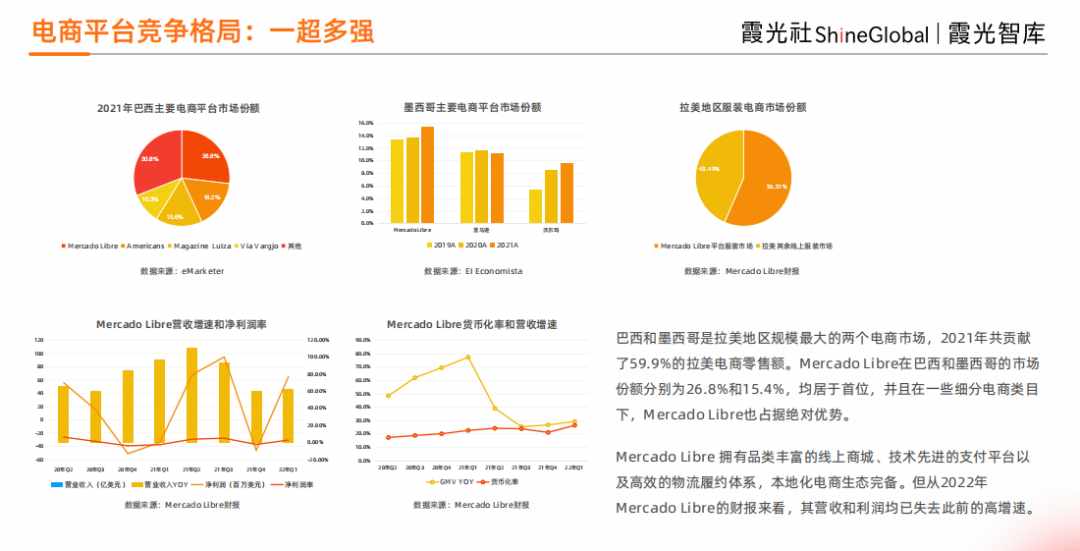

巴西和墨西哥是拉美地区规模最大的两个电商市场,2021年共贡献了拉美电商59.9%的零售额。

阿根廷电商平台Mercado Libre自1999年推出后,一跃成为拉美的主要电商平台。2021年,Mercado Libre在巴西和墨西哥的市场份额居于首位,分别为26.8%和15.4%。在一些细分电商类目下,Mercado Libre也占据绝对优势。

虽然Mercado Libre领跑在先,但来自东南亚的电商平台Shopee,来自美国的电商平台亚马逊皆对其构成挑战。其中,亚马逊是哥斯达黎加和巴拿马市场的主要电商平台,Shopee则是巴西地区消费者满意度排名最高的平台。

2、社交媒体平台推动社交电商玩法升级

社交媒体是品牌进入拉美市场时重要的营销平台。有数据显示,超过60%的拉美消费者曾有在网红推荐下网购的经历。

其中,巴西更是“拉美第一网红大国”。西班牙机构Influencity发布的“拉美网红分布”所作的一项调查显示,在拉美20多个国家、1200万名网红中,巴西是网红数量最多、占比最高的国家,网红总数近920万,占总人口的4.37%。

网红经济带动下,目前Instagram、TikTok等平台入局社交电商的玩法为在APP内加入购物链接。Facebook除采用该方式外,也在探索AR虚拟购物。随着后续社交电商平台竞争加剧,各类技术场景被广泛应用,社交电商平台的玩法亦会随之升级,这将带动拉美社媒市场的扩容。

据《拉丁美洲社会商业市场情报和未来增长动态数据手册》显示,拉美社交电商市场规模在2022年或达到62.05亿美元,2028年预计将达到273.7亿美元,年增长率约为34.4%。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次