货量下降、行业内卷,跨境物流新的机会点在哪里?

短期内,货量下降,价格竞争激烈,成本却刚性上涨;放眼未来,宏观环境、平台端、供应链端等各层面,都在发生前所未有的变化。

同时,我们希望借助优质内容和多年行业沉淀,更深度地服务于关注跨境赛道的更广泛群体。

在2023蓝皮书发布之际,我们同步推出“晓生私享会·2023中国跨境物流蓝皮书专场”,以书为媒介汇聚行业精英人脉,让行业真知灼见在面对面的碰撞中,擦出更多机遇的火花。(私享会详情请见文末海报)

以下是《2023中国跨境电商物流行业蓝皮书》部分内容分享,希望能给大家带来启发:1

透过行业核心数据,掌握市场动向

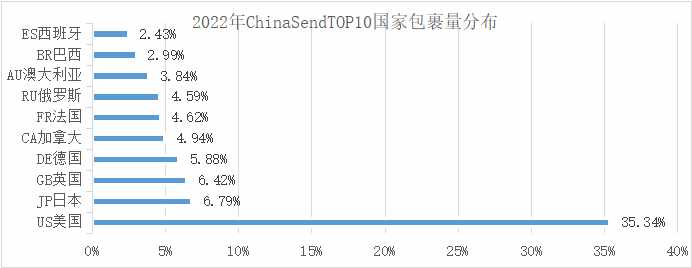

2022年,中国发出包裹量排名前十的国家分别为:美国、日本、英国、德国、加拿大、法国、俄罗斯、澳大利亚、巴西和西班牙。

数据:17TRACK、海关总署,晓生研究院整理制图

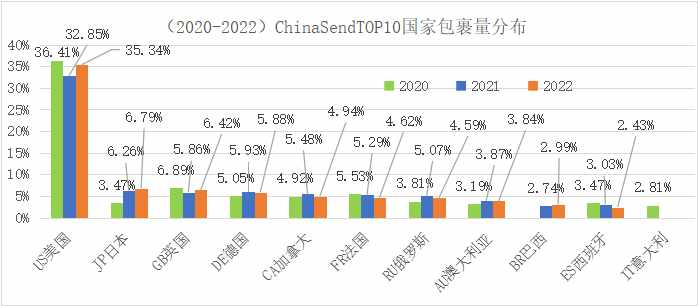

其中,增长最明显的是日本,从2020年的第7位(3.47%)升至2022年的第2位(6.79%)。巴西自2021年挤掉意大利进入ChinaSendTOP10国家之后,连续两年呈增长态势。法国和西班牙份额则持续下滑。

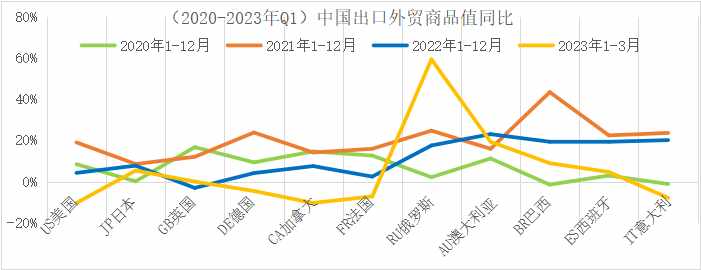

结合中国出口外贸商品值同比数据,ChinaSendTOP10国家中,目前排名较为靠后的几个国家(如:俄罗斯、澳大利亚、巴西等)呈现出了较为明显的增长态势。2

透过“晓生排行榜”,洞察行业格局

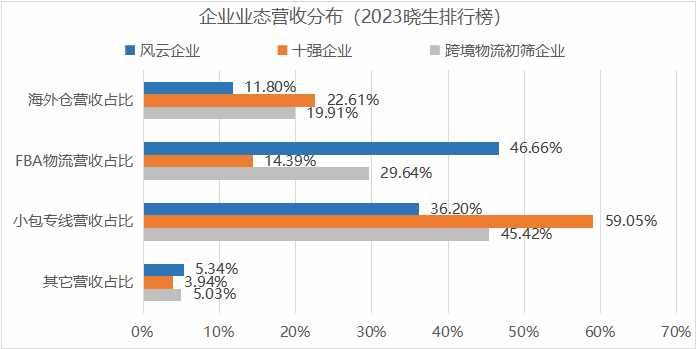

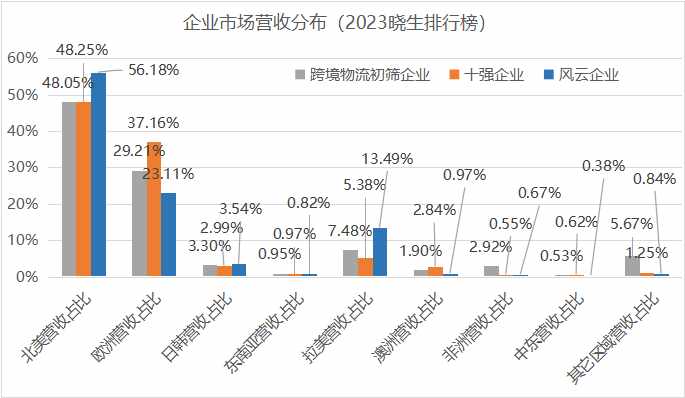

总体来看,小包专线作为强势业态,几乎占据跨境电商物流市场份额的半壁江山,在十强企业中营收占比更是接近60%。

欧美作为强势区域市场,在跨境电商物流全球市场中占据80%左右的份额,在十强企业中营收占比更是达到85.14%。

2023晓生排行榜核心数据

来源:晓生研究院

十强企业作为行业头部力量,整体继续保持着两位数的增长,其中的龙头企业规模持续集中化,在小包专线、海外仓领域及欧美大市场具有明显的竞争壁垒和发展优势。

风云企业作为行业的中流砥柱,单体平均规模超10亿,且分化不明显,仍具有较多发展机会。

其中,FBA物流是风云企业中最为强势的业态,在风云企业整体营收中占比46.66%,但对欧美市场依赖度较高,在业态及市场拓展方面弹性较为有限。小包专线企业的业态综合化进程相对领先,对欧美市场依赖度相对较低,市场多元化空间较大,整体更富有爆发力。海外仓企业基本仍处于深耕欧美市场的阶段,具有较大的不确定性和发展空间。3

透过行业企业调研,提前远瞻布局

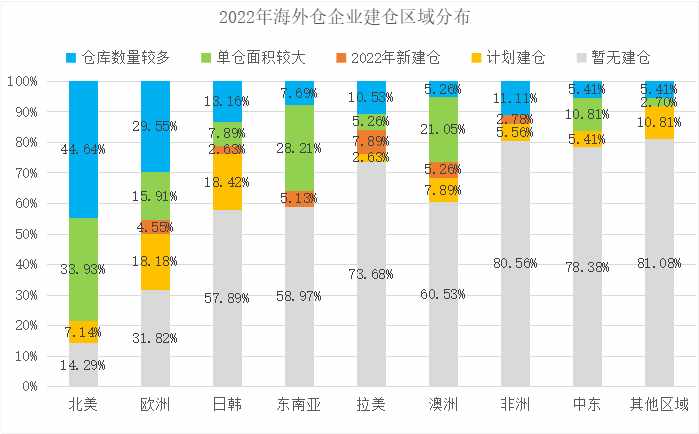

2022年,44.64%的跨境物流企业在北美的仓库数量较多,其次是欧洲、日韩、非洲和拉美,在其余区域建仓较多的跨境物流企业数量占比均低于10%。单仓面积较大的区域主要分布在北美、东南亚和澳洲。

2022年在欧洲、日韩、东南亚、拉美、澳洲、非洲均有企业新建仓,其中新建仓企业占比最高的是拉美。目前,在欧洲和日韩计划建仓的跨境物流企业占比最高。

数据:晓生排行榜初筛调研,晓生研究院整理制图

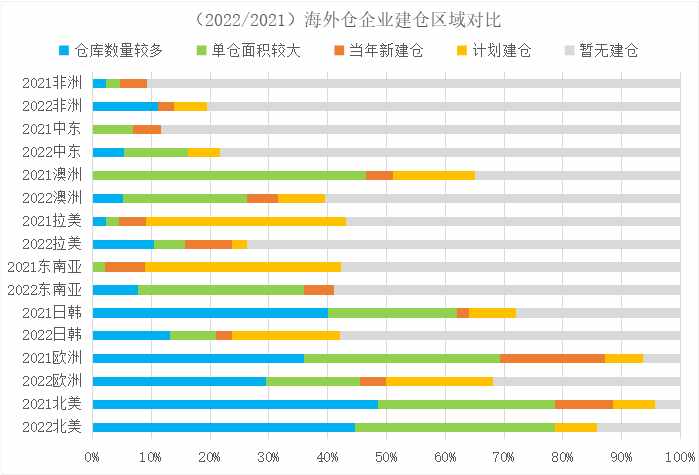

对比2021年的调研结果,2022年在欧美新建仓的企业占比出现回落,在日韩仓库数量较多和单仓面积较大的企业占比也明显回落,在东南亚和拉美仓库数量较多和单仓面积较大的企业占比则明显提升。

2022年初,更多企业计划在拉美、东南亚,包括澳洲建仓;目前(2023年Q1调研),计划在日韩和欧洲建仓的企业占比明显提高,也有一些企业计划在中东和非洲建仓。4

透过大咖宏观视角,把握行业进化先机

美国零售端去库存逐渐告一段落,大型零售商现金偏紧、采购策略偏谨慎,市场接下来总体会呈现出温和反弹的局面。

中式供应链电商平台推动供应链维度竞争升级

图片来源:纵腾集团

同时,中美贸易脱钩、中国外贸转型,叠加地缘政治扰动,区域化供应链将对物流产生更深刻的影响:端到端的需求促动2B和2C物流的融合,对一盘货库存的要求将会提高;海外本土的物流网络需求也将加大,供应链核心区域的迁移也将对整个物流分布及基础设施需求产生重大影响;干线洲际和区域网络也将发生很多变化,如中国到东南亚半成品的货量增长速度,远大于中国到美国成品货量的增长速度,这里面蕴藏着很多机会。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次