3月韩国/越南出口下滑,中国为何意外好转?

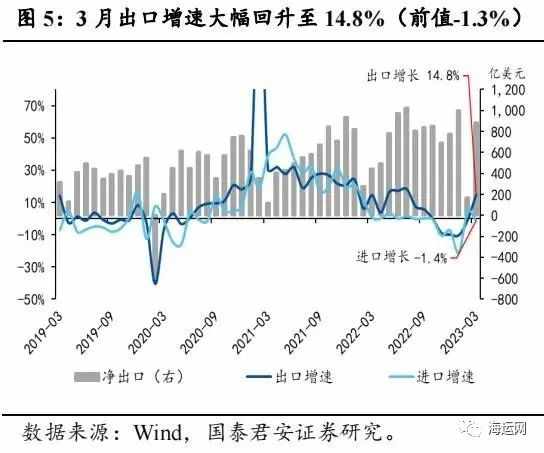

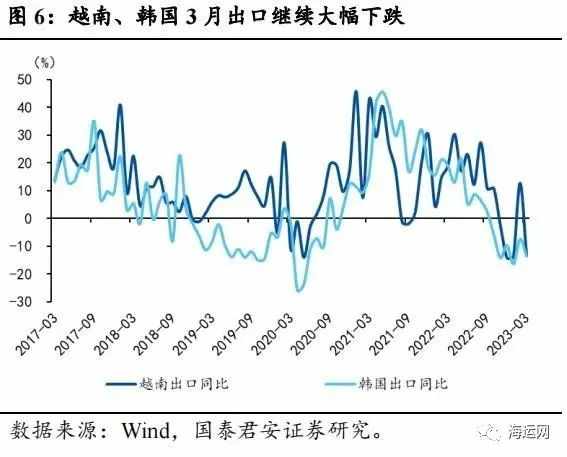

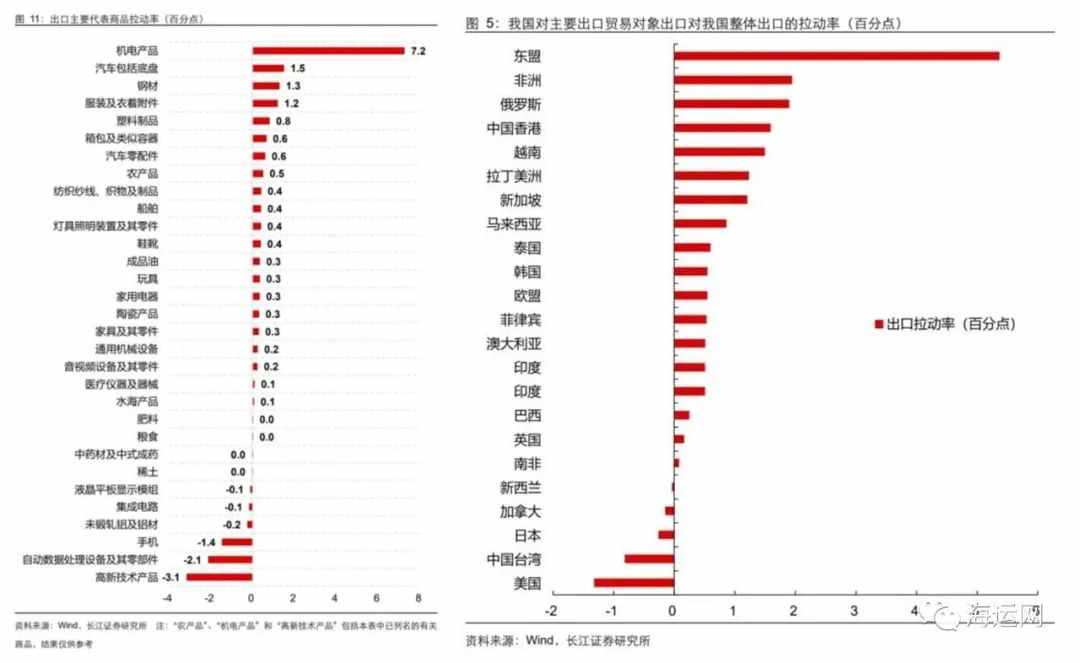

作为长期预测国内出口增速的风向标,韩国、越南3月出口增速分别大幅下降13.6%和13.2%,加上1-2月我国出口增速为-6.8%,市场普遍预测国内出口增速3月将会继续下滑。在去年3月出口同比增速高达14.3%的基数作用下,今年3月出口非但未明显减速,反而逆势反弹。4月13日海关总署公布的数据显示,3月份我国出口同比“逆袭式”增长14.8%,远超市场预期;进口同比下降1.4%,贸易顺差881.9亿美元,创历年3月最高纪录。产品供给能力提升与年初以来国外经济表现好于预期为出口提供了支撑。从出口国别来看:美欧年初衰退预期下降助出口小幅改善,银行业危机尚未传导至实际出口。同时我国对东盟、韩国、非洲与拉美地区的出口迎来爆发式增长,我国对韩国甚至出现罕见的贸易顺差。从出口产品看:汽车呈现超高速增长;主要农产品和大宗商品出口增速收窄;传统机电产品和劳动密集型产品出口份额加大,或与亚非拉地区需求增加有关,技术敏感性的机电产品出口仍受较强制约。

国盛证券首席经济学家熊园认为:可确定的是,3月出口大超预期,一季度GDP增速应也会超预期,预示强刺激政策应不宜期待过高;往后看,倾向于认为,出口承压仍是基准情形。 欧美乏力!

对东盟、韩国、印度、墨西哥出口高增海关数据显示,3月出口集装箱重箱同比增加10.5%,进口货运量增加20.3%。与2022年一季度相比,多了2.5万家企业开展进出口业务。其中,民营企业进出口增速高于整体。 今年1月,受春节假期影响,进出口下降7%。2月“由负转正”,当月增长8%,3月同比增速提升到15.5%,呈现逐月向好态势。中国进出口增速逐月提升。 3月出口超预期、大幅改善的原因何在?红塔证券研报分析,年前出口订单因疫情被搁置,年后部分企业又纷纷出海抢订单,2月PMI新出口订单指数环比提高了6.3个百分点,考虑到从接单到生产再到出口交货需要一定的时间,之前的这些订单也就在3月集中出口了,这是此前积压的订单在3月集中出口。 长江证券指出,节奏上,“供给决定需求”,年后积压订单集中出港或是本月出口增速走高的首要原因。区域上,西边不亮东边亮,以东盟为代表的与亚洲周边经济体贸易延续强势。品类上,劳动密集型产品和机电产品出口表现尤为强劲,汽车、电池和纺服出口是主要拉动。按出口国家和地区来看:(滑动查看)

总体情况

对美国出口降幅收窄,主要源于年初以来美国经济衰退预期减弱。3月我国对美出口436.8亿美元,同比下降7.7%,明显好于1-2月21.8%的降幅。对欧盟出口转为正增长。3月我国对欧盟出口458.9亿美元,同比增长3.4%,为时隔5个月来的首次转正。

对东盟出口保持强势。3月我国对东盟国家出口564.0亿美元,同比大幅增长35.4%,较1-2月8.3%的增速明显提升,也基本保持去年年中时段的高增长区间。

对非洲与拉美出口爆发式增长。3月我国对非洲出口168.5亿美元,同比增长46.5%,远高于近年来的对非出口平均水平。对拉丁美洲出口214.8亿美元,同比增长18.8%,相较去年11月以来的负增长态势明显改善和提速。

对俄罗斯与韩国出口提升,但对日本出口下滑。3月我国对俄罗斯出口同比增长136.4%,对韩国出口同比增长11.3%,但对日本出口仍处在负增长区间。

一季度,中国对欧盟、美国、日本和韩国分别进出口1.34万亿、1.11万亿、5464.1亿和5284.6亿元,合计占进出口总值的35.6%。同期,中国对“一带一路”沿线国家进出口增长16.8%,占进出口总值的34.6%,提升了3.5个百分点。对RCEP其他成员国进出口增长7.3%。一季度,中国对RCEP其他14个成员国出口1.65万亿元,增长20.2%;进口1.43万亿元,下降4.5%。其中,对日本和韩国的进出口规模分别位居中国与RCEP其他成员国进出口的第一、第二位。中国对RCEP其他成员国进出口增长超过一成的达到7个,其中对新加坡、老挝、缅甸进出口增长均超过两成,分别达到45.8%、37.8%、29%。

从国别看,一季度,中国对东盟、拉丁美洲和非洲等新兴市场进出口成为增长亮点,分别增长16.1%、11.7%、14.1%,均高于整体增速。规模合计占比提升2.4个百分点,达到28.4%。与此同时,一季度,中国对韩国、印度和墨西哥等出口增速超过了两位数,也表现不俗。 红塔证券研报分析,东盟是中国的第一大贸易伙。中国与东盟产业优势互补。数据印证,一方面,各国企业在东南亚投资设厂也带动了东盟对中国原材料、配套机械设备等产品进口需求的增加。另一方面,中国与东盟投资和基建项目合作更加深入,带动相关领域出口增多。 欧盟是中国第二大贸易伙伴。海关数据显示,一季度,中国对欧出口8666.7亿元,仅增长0.3%,其中三分之二为机电产品,增长了5.7%。与此同时,中国对欧美等发达国家的出口数据确实是下行了,反映出发达国家需求在逐渐回落。一季度,中国对美国和欧盟的出口金额分别同比下滑17%和7.1%。拆分出口的品类,华创宏观张瑜总结有四个超预期:

从国别看,一季度,中国对东盟、拉丁美洲和非洲等新兴市场进出口成为增长亮点,分别增长16.1%、11.7%、14.1%,均高于整体增速。规模合计占比提升2.4个百分点,达到28.4%。与此同时,一季度,中国对韩国、印度和墨西哥等出口增速超过了两位数,也表现不俗。 红塔证券研报分析,东盟是中国的第一大贸易伙。中国与东盟产业优势互补。数据印证,一方面,各国企业在东南亚投资设厂也带动了东盟对中国原材料、配套机械设备等产品进口需求的增加。另一方面,中国与东盟投资和基建项目合作更加深入,带动相关领域出口增多。 欧盟是中国第二大贸易伙伴。海关数据显示,一季度,中国对欧出口8666.7亿元,仅增长0.3%,其中三分之二为机电产品,增长了5.7%。与此同时,中国对欧美等发达国家的出口数据确实是下行了,反映出发达国家需求在逐渐回落。一季度,中国对美国和欧盟的出口金额分别同比下滑17%和7.1%。拆分出口的品类,华创宏观张瑜总结有四个超预期:

机电产品中生产用中间品增速大幅上行

影响幅度:3月对出口的拉动比1-2月高7.1个百分点。涉及商品类别:机电产品扣掉手机、汽车等15类耐用品。超预期原因:或为转口贸易所致,相关佐证数据是3月对香港地区的出口对出口的拉动比1-2月高3.8个百分点。劳动密集型产品前期积压订单释放

影响幅度:3月对出口的拉动比1-2月高6.7个百分点。涉及商品类别:塑料制品、箱包、纺织纱线、服装、鞋、家具、玩具七个类别。主要逻辑:去年11月-12月疫情扩散及快速过峰影响下,务工人员提前返乡,劳动参与率下降,国内生产承压,我国出口份额快速回落。节后陆续返工,BCI企业招工前瞻指数3月回升至2022年4月以来新高。越南出口偏弱。家电等11类耐用品整体增速上行

影响幅度:3月对出口的拉动比1-2月高3个百分点。涉及商品类别:家电、手机、电脑等(不包括汽车)。超预期原因:或与美国居民耐用品消费依然偏强有关。3月对美出口对出口的拉动比1-2月高2.3个百分点。汽车+“新三样”出口增速上行

影响幅度:3月对出口的拉动比1-2月高1.7个百分点。涉及商品类别:汽车、电动载人汽车、锂电池、太阳能电池。超预期原因:俄罗斯的进口替代,以及中国在新能源、新能源汽车的比较优势偏强,全球新兴市场这部分商品需求旺盛。3月,对俄罗斯、印度的出口对出口的拉动比1-2月高2个百分点。高增长会持续吗?面临哪些有利因素和不利因素塔证券研报分析,发达国家服务业消费需求强劲。以美国为例,从3月通胀数据来看,服装、新车、机票、娱乐行业的价格仍有环比微弱提升,对相关商品消费的需求仍存。对于今年中国出口的走势,出口仍将承压。鉴于美国二季度可能衰退、国内PPI仍未触底,出口下行压力仍大。海关总署新闻发言人、统计分析司司长吕大良表示,当前外部环境依然严峻复杂,全球贸易发展仍将受到多重因素影响,贸易前景依然承压;尤其是外需不振、地缘政治等因素将对中国外贸发展带来更大考验,实现全年外贸促稳提质目标、继续发挥进出口对经济的支撑作用,仍需付出艰苦的努力。不利因素

- 国泰君安宏观分析,虽然4月存在低基数大概率使得出口数据依然好看,但出口超预期并不具有持续性。原因在于疫情缓解后,积压的一部分订单转移至2023年一季度,使得1-2月出口略超季节性,同时春节因素可能在一定程度上延长了订单回补时间,使得3月份出口大超预期。

- 国泰君安宏观也指出,韩国和越南3月出口继续大幅下跌,反映外需仍在持续走弱中,其中韩国出口下跌13.6%,越南出口下跌13.2%,与中国出口明显背离,也在一定程度上说明中国3月出口可能更多地是因为订单回补等内部因素导致。

- 以劳动密集型商品为例,出口金额拉动出口增长大约4%个百分点。长城宏观就指出,这一回升更多是春节前积压的订单得到一次性释放带来的结果,而非外需回暖的拉动,所以往后劳动密集型产品的持续回升的可能性不大。当前看来商品外需并没有回暖的迹象,美国服装零售增速、美国红皮书零售销售同比均处于稳步下行趋势,并且越南服装出口增速也无明显回升,从这个角度看,我国服装等劳动密集产品出口增速仍将持续下行。

- 作为全球经济的金丝雀,韩国半导体出口持续收缩。韩国关税厅数据显示4月前10天韩国出口-8.6%,半导体出口-39.8%。长城宏观认为,这一信号特别值得警惕。

- 华创宏观指出,考虑到美国在今年9-12月陷入衰退的风险较大,根据彭博一致预期欧元区目前也有50%的衰退风险,而美欧出口占我国出口总额约30%,因此在海外终端需求国经济下滑的背景下,出口总量仍有下行压力。

- 国君宏观强调,中长期来看外需才是出口的主导性因素,因此预计3月出口的超预期反弹,在后续并不具有持续性。

有利因素

- 招商宏观分析,历史数据显示PMI新出口订单,往往领先后者大约2-3个月。今年2-3月份制造业PMI和非制造业PMI新出口订单明显回升,这预示着二季度的出口增速依然有一定支撑,但具体增速大概率会低于3月份。

- 长江证券认为出口反弹趋势或难延续,但也不必过度悲观。原因主要是“西边不亮东边亮”,RCEP等多双边和区域经济合作对我国出口的支撑作用已经开始显现,法国、沙特、巴西等国领导人近期密集访华也反映未来我国有望加快推进包括CPTPP在内的与其他国家和经济体的贸易投资合作,我国出口韧性仍然值得期待。

- 兴证宏观段超还指出,贸易框架的变化有可能带来持续动能,东盟进口结构的变化也可能带来内生动力。过去中国作为东盟的最主要上游原材料供应商,中间品出口是核心拉动。而美欧作为东盟最终制成品的主要流向,其终端需求变化也影响中国对东盟出口表现。但是自去年5月份以来,中间品在中国东盟贸易中的重要性逐渐减弱,而消费品和钢铁等初级制品的拉动作用则逐步增强,这可能意味着当地需求而非欧美需求成为核心变量。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次