疫情红利消退?联邦快递运输量降幅最大!亚马逊运输增势停止!

卖方通获悉,来自Pitney Bowes的新美国包裹递送数据概述了主要承运商的货运量下降的程度,以及该行业的前景。美国包裹递送需求在2022年回落,导致联邦快递等顶级承运商争先恐后地削减成本并重新调整其运输网络,以应对不确定的未来运输市场。

Pitney Bowes包裹运输指数周二发布的数据概述了这些数量下降的程度,以及在困难环境中表现最好的交付提供商。以下是基于该数据的五张图表,涵盖了UPS和亚马逊脱钩等趋势、区域承运人的增长以及快递行业的前景。

包裹量下降,但收入增加

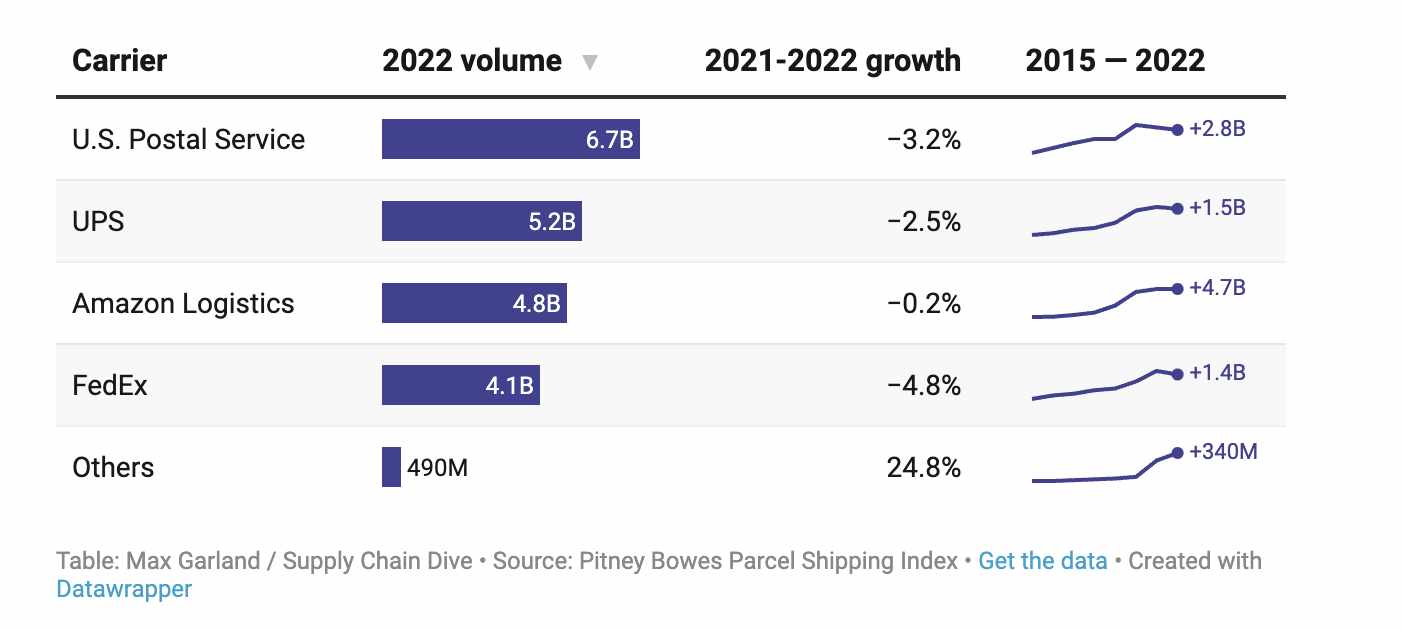

根据该指数,经过多年增长后,美国包裹量从2021年到2022年下降了2.2%。随着电子商务需求在COVID-19病例激增后降温,这些运输巨头的运输量都出现了不同程度的下降。

尽管销量下降,但交付提供商的定价能力仍然坚挺。美国包裹收入同比增长6.5%,Pitney Bowes表示这是受到通货膨胀和燃油附加费上涨的推动。该公司负责上市支持和经验的副总裁Vijay Ramachandran指出了销量和收入之间存在差异的其他原因。

许多具有高消费能力的消费者从城市转移到郊区和远郊地区,这增加了物流商的送货的成本。疫情爆发后订单量激增,不少运输巨头斥巨资扩大运力。现在随着疫情得以控制,他们正在努力收回投资并继续提高利率。

尽管需求下降,物流商收入仍增加。下图是美国包裹市场量和收入同比增长线型图:

亚马逊物流的销量保持平稳,但与这家电子商务巨头的内部配送部门过去六年的迅猛增长相比明显放缓。该公司已经关闭和取消了数十个仓库,以减轻固定成本的负担,同时更好地匹配产能需求。

2015年以来运送的美国包裹量,按承运人分类

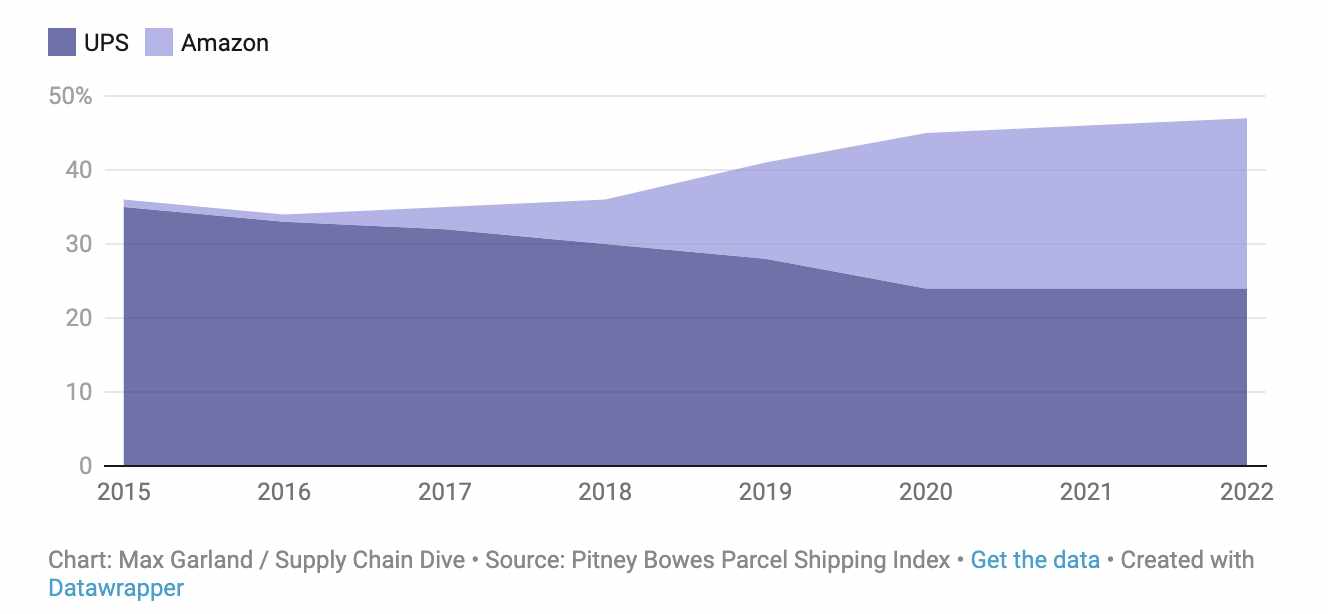

虽然UPS去年在货运量损失方面表现优于竞争对手联邦快递,但自2016年以来,它在承运人中所占的市场份额最多。与此同时,其最大客户亚马逊的市场份额在此期间大幅增长。

UPS优先吸引利润更高的托运人细分市场,而不是像亚马逊这样的客户,后者提供大量货物但利润率较低。与此同时,亚马逊建立了自己的物流能力,可以在内部交付更多客户的订单,减少对第三方承运商的依赖。这种逐渐转变导致许多原本由UPS完成的交付由亚马逊完成。

亚马逊蚕食UPS在包裹领域的份额

美国包裹市场份额(按体积)

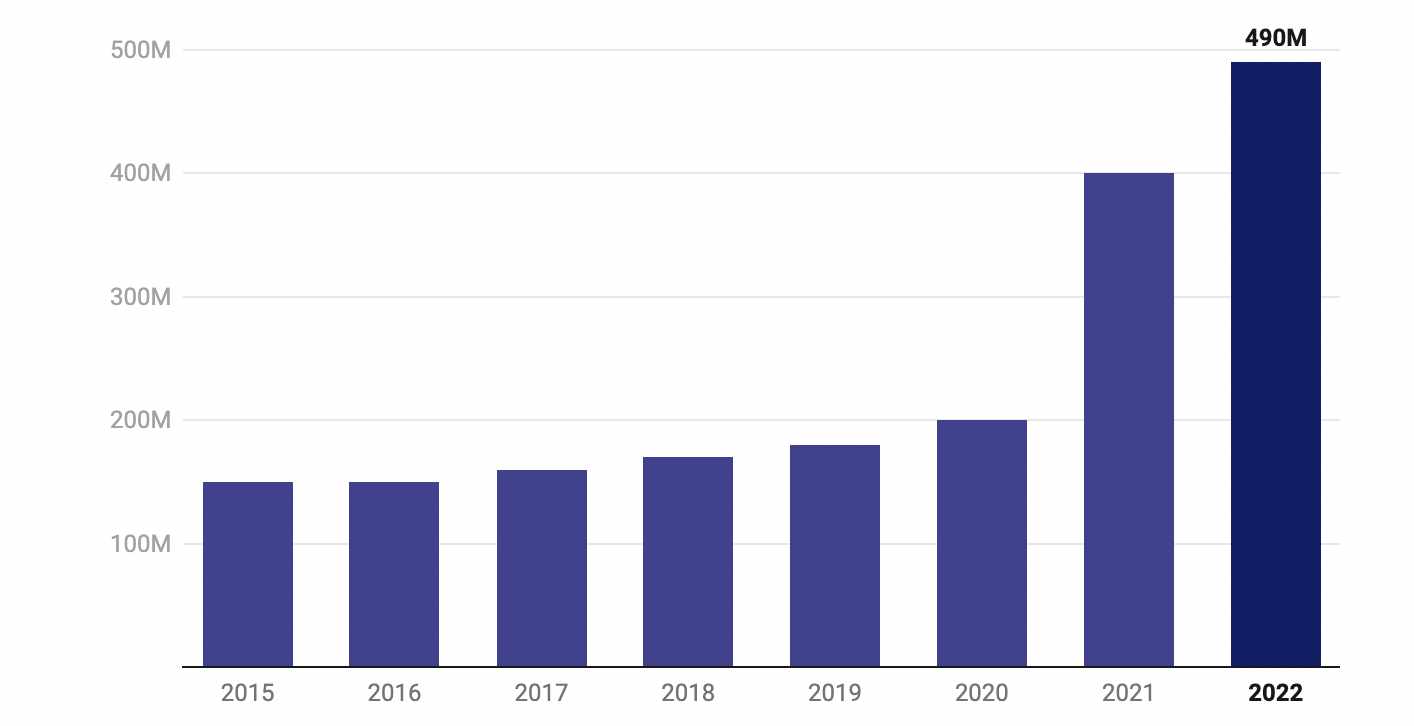

小型航空公司继续保持增长势头

在2021年包裹量几乎翻了一番之后,尽管环境更具挑战性,但小型美国包裹承运商在2022年再次实现了强劲增长。UPS、联邦快递、邮政服务和亚马逊以外的承运商的销量和收入分别同比增长约25%和29%。

托运人对顶级承运人的替代品表现出浓厚的兴趣,他们寻求更低的交付率和针对运力限制的保险。他们还扩大了覆盖范围,并利用与软件提供商和运输平台的合作伙伴关系来扩大客户范围。

这些交付提供商——包括LaserShip/OnTrac、Lone Star Overnight和Spee-Dee Delivery——要与竞争对手FedEx和UPS 相比还有很长的路要走,因为按数量计算,它们去年仅占市场份额的2%。在充满挑战的经济环境中,它们也可能难以吸引客户,因为国家运营商的批量折扣变得更具吸引力。

Pitney Bowes的Ramachandran说:“[运营商]多元化是一种风险缓解策略,但它可能不是一种节省成本的策略。”

交付方式在2022年进一步增长

UPS、联邦快递、邮政服务和亚马逊以外的承运人的美国包裹量

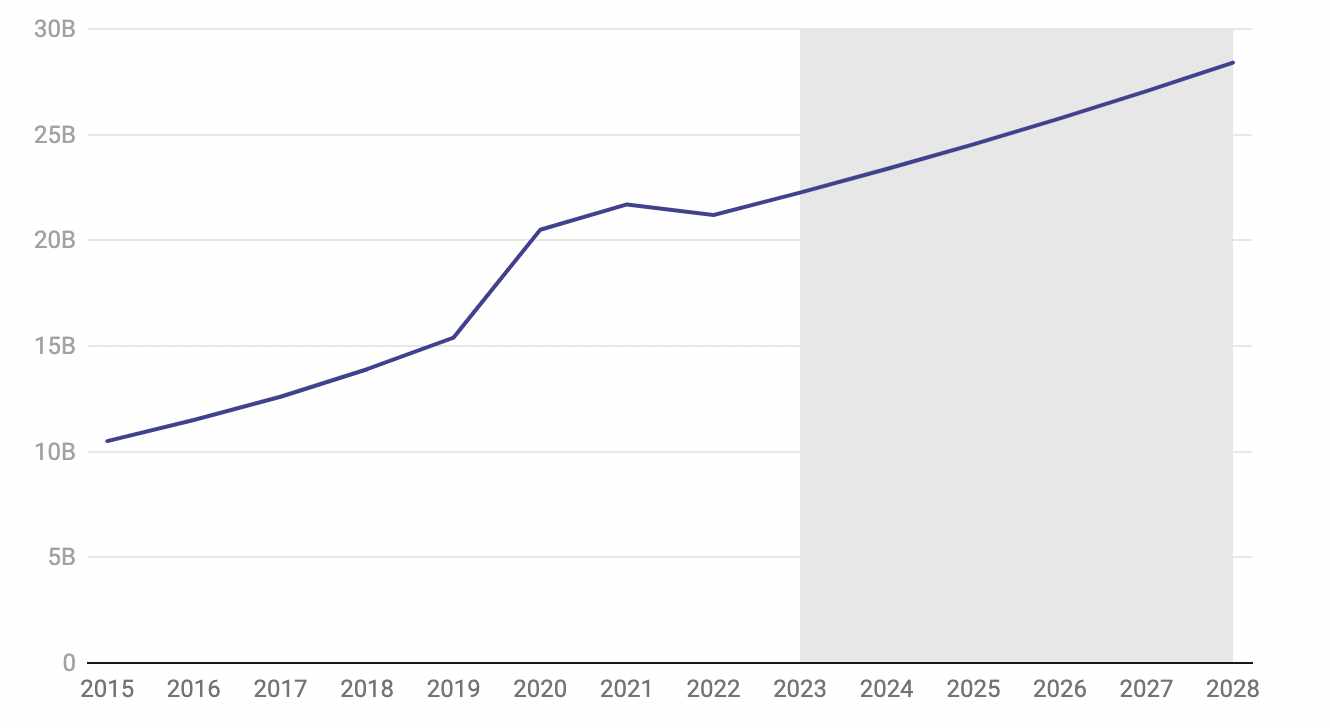

销量增长预计将放缓

根据该指数,宏观经济的不确定性、通胀压力和COVID-19之后的市场正常化都将对未来的美国包裹量增长构成压力。预测2023年至2028年最有可能的复合年增长率为5%,低于2016年至2022年10.8%的复合年增长率。

这一速度预测2028年美国市场上大约有280亿个包裹,尽管该指数预计该数量最终可能低至240亿个或高达320亿个。

预计包裹市场的增长率将下降。下图是自2015年以来运送的美国包裹量。预计2023-2028年的数据基于每年5%的增长。

联邦快递的销量下降幅度最大,亚马逊势头停止

卖方通了解到,联邦快递分别在2021年和2022年的美国包裹运输量增幅最大,整体下降幅度也最大。这一转变凸显了Raj Subramaniam在担任联邦快递首席执行官期间遇到的动荡,需求暴跌促使公司削减成本以减轻其底线压力。在需求疲软的环境下,UPS和美国邮政服务公司在2022年也遇到了运输量下降的情况。

小编✎Estella/卖方通

声明:此文章版权归卖方通所有,未经允许不得转载

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次