2023跨境电商进入一个新的阶段,尤其是智能家电品类越来越受到商家和消费者双方的关注。扫地机器人的火爆更加证实了这一趋势,无论是市场规模、销量、功能开发、品牌份额都在持续快速进化。时刻关注市场是抓住未来营销方向的关键。

以下文章来源于非凡产研 ,作者专注商业创新的

.

「非凡产研」是非凡资本旗下商业创新及发展研究中心,主要关注国内及出海的新营销、新零售和新体验。团队成员来自知名研究咨询公司、私募基金和科技媒体等,是一支具有深入洞察和丰富资源的分析师团队。

目录

01. 概览02. 市场概况

03. 市场解析 - 美国

04. 市场解析 - 德国05. 报告申明

数据说明

本报告数据选取周期为:2023年2月1日-2023年2月28日,数据来源于博鼎国际旗下的adtarg智能营销平台。

adtarg智能营销平台电商部分汇集了欧美多国主力电商的线上线下渠道,如Amazon、北美Bestbuy、Walmart、Target,欧洲Mediamarkt、Fnac,德国Otto等。

概览

1.1 行业发展

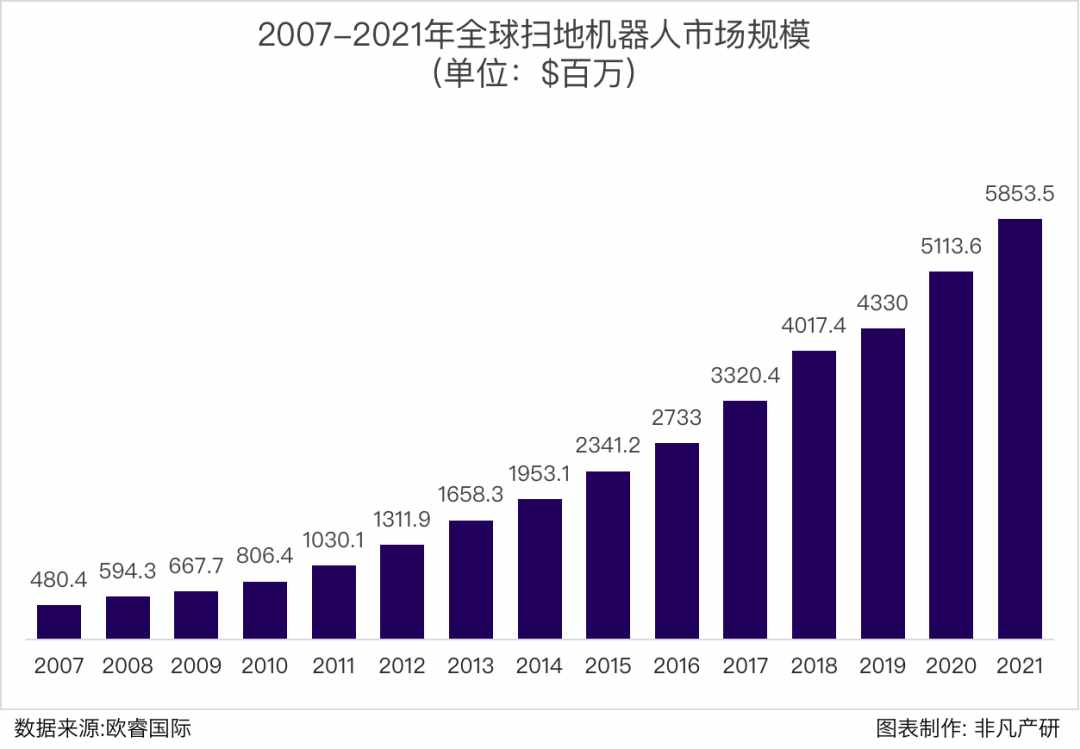

随着城市化发展、居民购买力持续增长、互联网产业发展不断培育用户的消费习惯等因素,消费者对于服务机器人,尤其是适用于家庭场景的智能扫地机器人产品需求会越来越广,整个行业市场有相当大的翻倍空间。扫地机兼具科技与消费属性,故产品力与成本控制能力均为长期核心竞争力。扫地机器人行业发展至今共经历了两次颠覆式创新,分别是由随机碰撞到全局规划的导航技术迭代,以及具备自清洁、自集尘等功能的清洁基站的出现;技术创新促进产品力跃升,进而带领行业进入发展新周期。同时为达到市场规模的扩张的目标,扫地机作为一种消费产品,其价格也将随着技术升级不断上涨,故控制成本也是行业持续放量的重要助力。1.2 市场规模

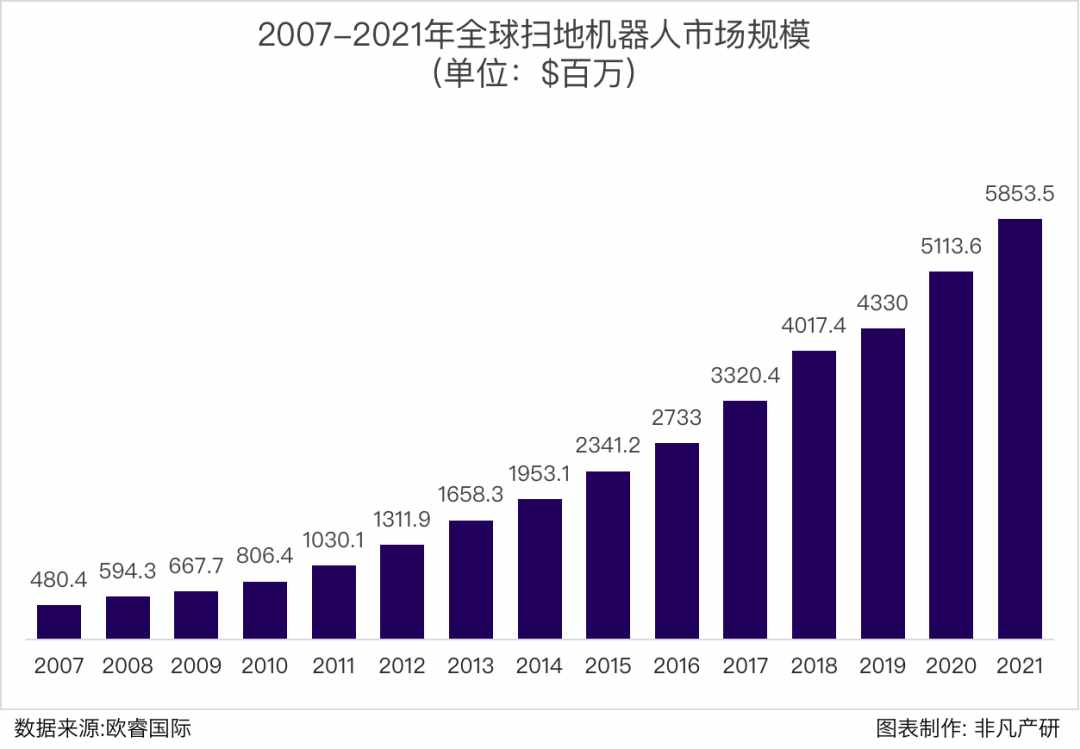

据欧睿国际数据统计,2011-2021年全球扫地机器人市场规模CAGR达18.97%,2021年销售额达58.54亿美元,同比增长14.47%。零售口径下,扫地机器人销量也从2011年的214.21万台,迅速增长至2021年1561.15万台,CAGR达21.97%。根据中研普华研究院预测数据,2025年全球和中国扫地机器人市场规模,将分别达到130亿美元和50亿美元。据iRobot(IRBT.US)公司公告,2014-2020年,全球扫地机市场规模已从9.45亿美元提升至33.94亿美元,复合年增长率为23.75%。其中,中国成为全球最大的扫地机器人市场,行业规模从2017年的44亿元升至2021年的101亿元;以欧洲为主的EMEA地区为第二大市场,过去5年行业增速均保持在20%以上。

而从行业周期来看,扫地机器人目前仍处于成长早期。iRobot公告称,2021年全球主要国家(美国、德国、日本等)扫地机器人渗透率均低于 15%,预计2022-2026年主要国家复合增速在20%以上。国内市场和海外市场相比,起步较晚,渗透率水平远低于欧美:2021年中国扫地机器人渗透率为4.39%,依旧具备广阔的提升空间。

' fill='%23FFFFFF'%3E%3Crect x='249' y='126' width='1' height='1'%3E%3C/rect%3E%3C/g%3E%3C/g%3E%3C/svg%3E)

2022年全球电商销售额达到5.5万亿美元,预计到2025年,这一销售额将超过7万亿美元,占全球消费者支出的近四分之一(23.6%)。

1.3 竞争格局

行业市场容量不断扩大,市场上出现的品牌与厂商也越来越多,近年来涌现出多家新的市场参与者,市场化程度逐渐高。以自主导航作为核心,以及更新换代快的特点,使扫地机器人比传统的小家电拥有更高的技术壁垒。高渗透率的红利空间,以及当前优质产品供需的不平衡,使智能扫地机阵营企业的不断增多。统计显示,目前智能扫地机器人市场的主要参与者包括服务机器人公司、传统家电公司等多领域企业,其中国内市场竞争者就有科沃斯、石头、小米、云鲸、iRobot、美的、海尔等,海外市场还有 iRobot、shark、eufy 等,智能扫地机器人行业品牌头部集中效应较为明显。

长远来看,未来扫地机器人的功能定位不仅仅满足于执行清洁任务。随着5G、物联网、人工智能技术的发展,智能家居体系的构建加速,万物互联趋势成为必然。而扫地机器人作为可移动、智能化的家居设备,适合作为智能家居的入口,将用户与其他智能终端连接在一块,成为海量数据的采集端口,最终形态升格为“管家机器人”。

市场概况

2.1 市场价格现状

前次报告我们主要讲了些欧美Amazon平台的发现,这次我们根据博鼎国际Adtarg平台提供的欧美主力电商平台数据,共享些新的发现和重点内容的跟进:

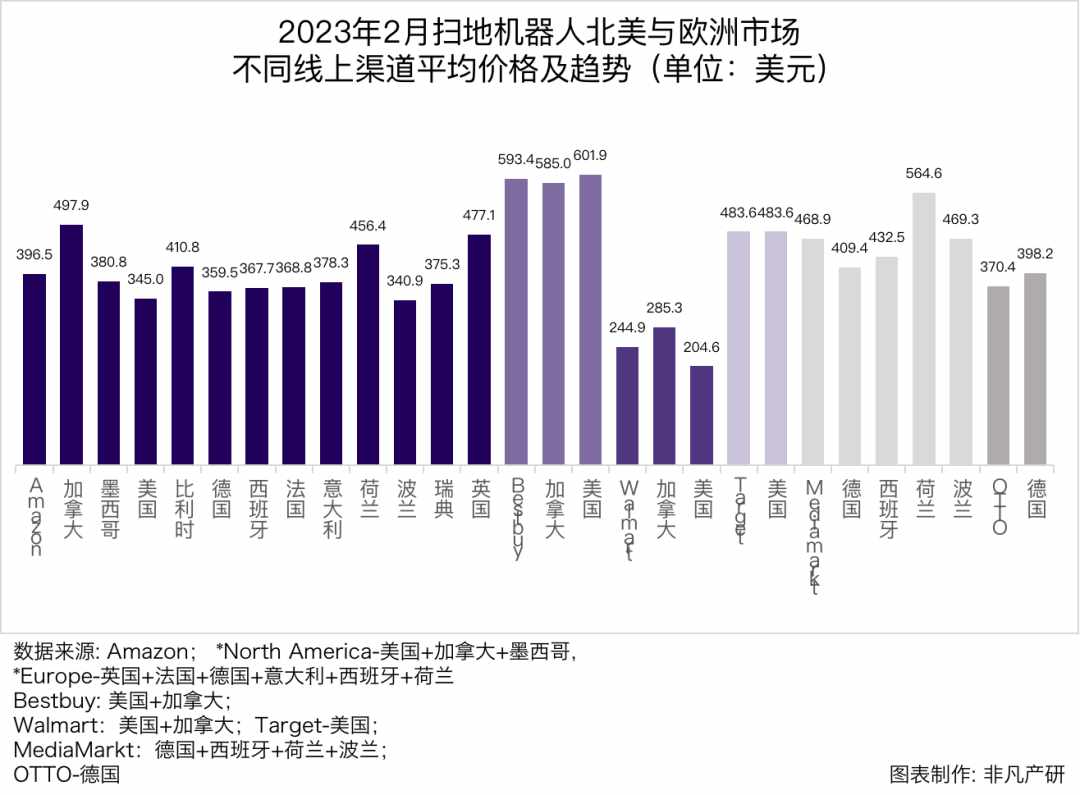

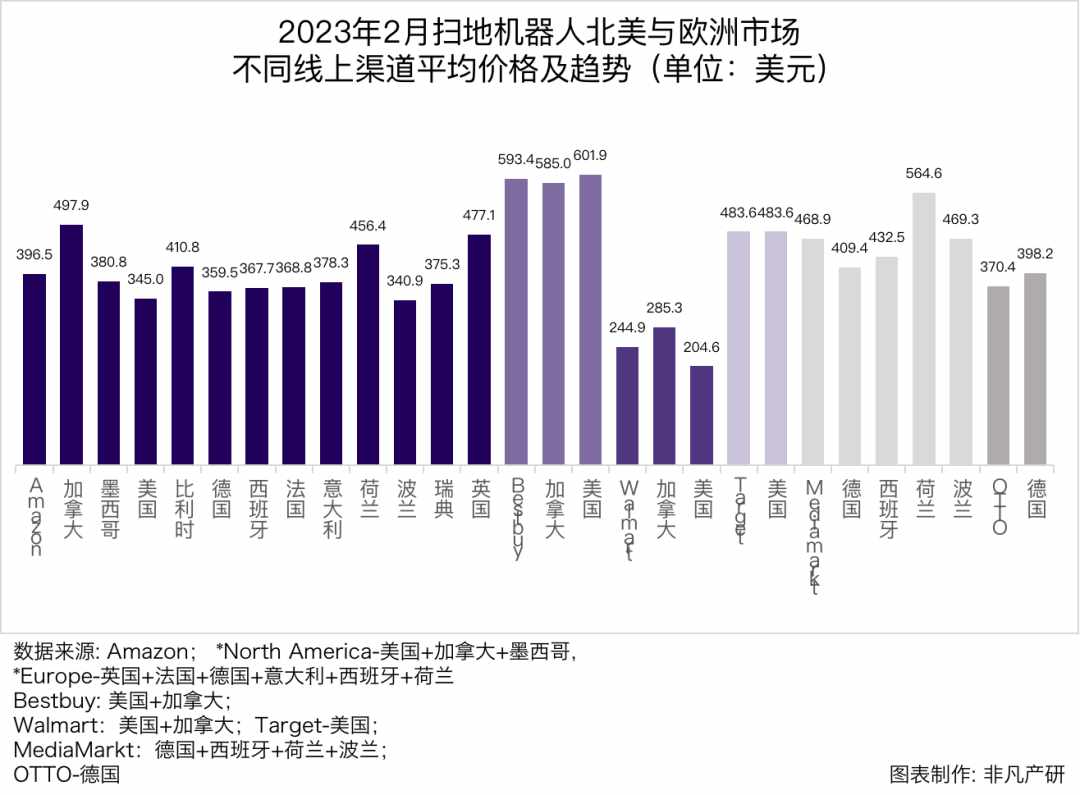

扫地机机器人市场价格方面,Bestbuy以约$593.4高居榜首,产品重点布局中高端产品;其次为Target约 $483.6; Walmart以约$244.9居于末席,产品以中小品牌多,且主力大品牌存在二手机或翻新机情况;而Amazon、MediaMarkt产品线长,价格覆盖面广。

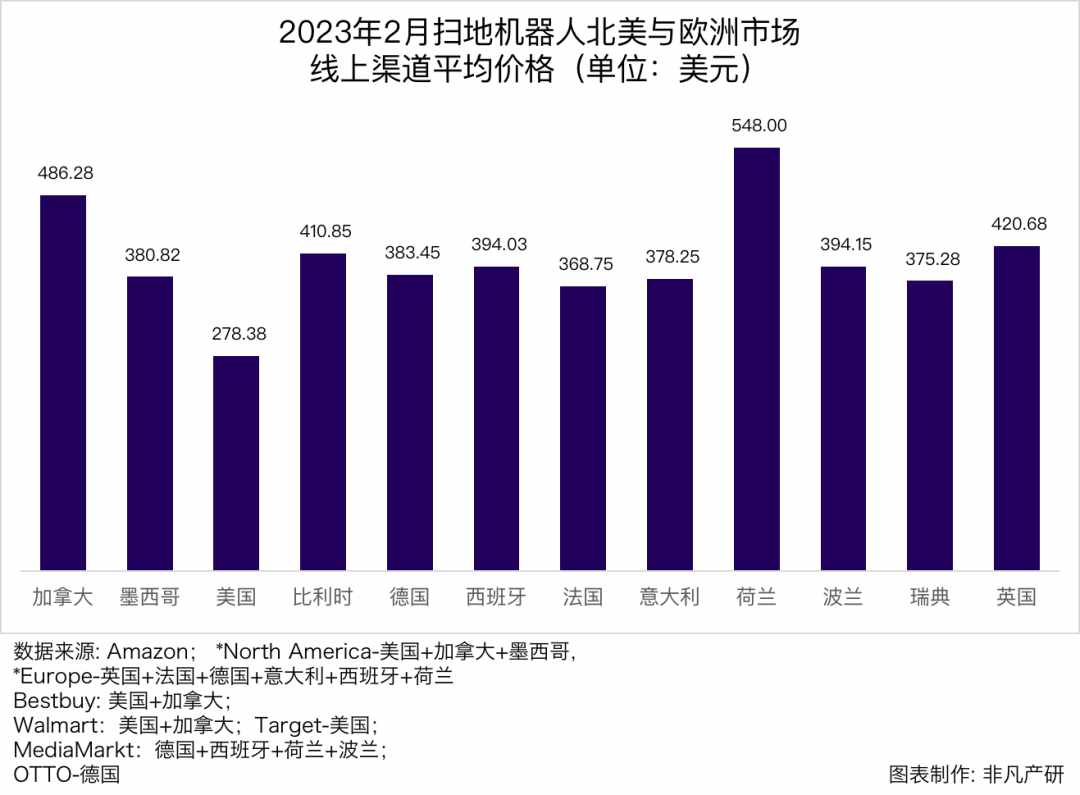

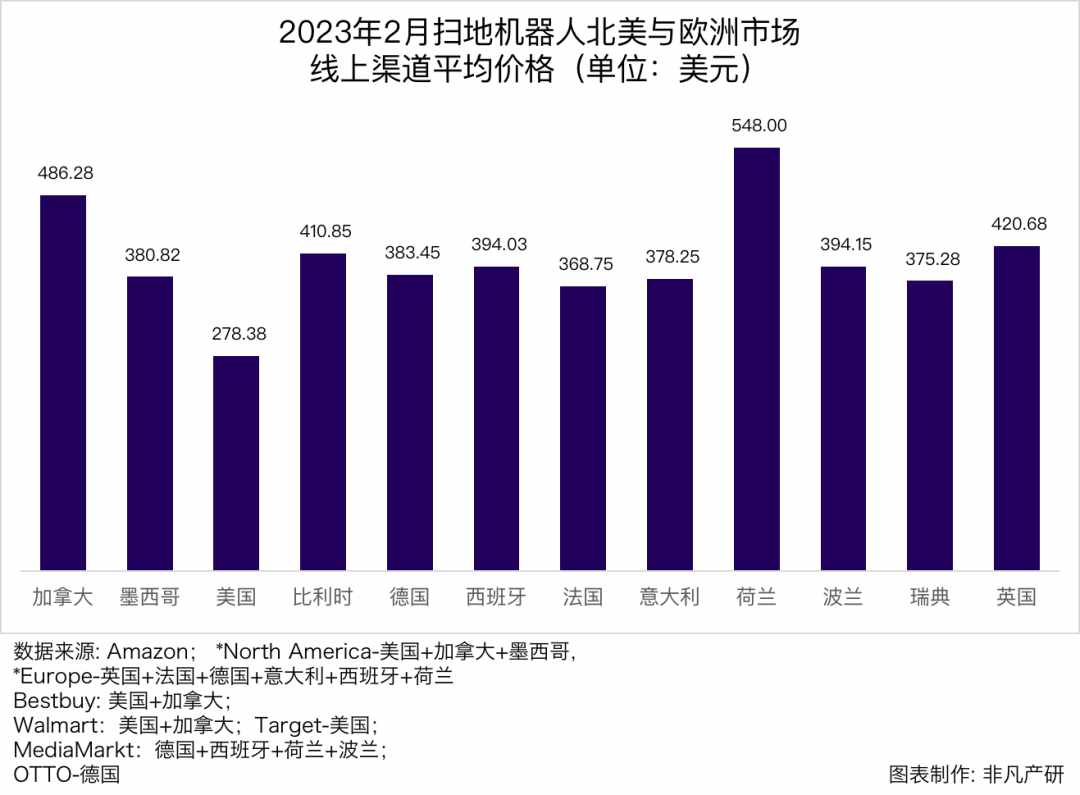

在欧美主力国家中对比扫地机器人的平均价格可以看到,2023年2月各国扫地机器人市场平均价格最高为荷兰$548.00, 最低为美国$278.38。

2.2 市场规模及趋势

持续统计欧美主力国际的扫地机器人Amazon销售数据发现:

持续统计欧美主力国际的扫地机器人Amazon销售数据发现:

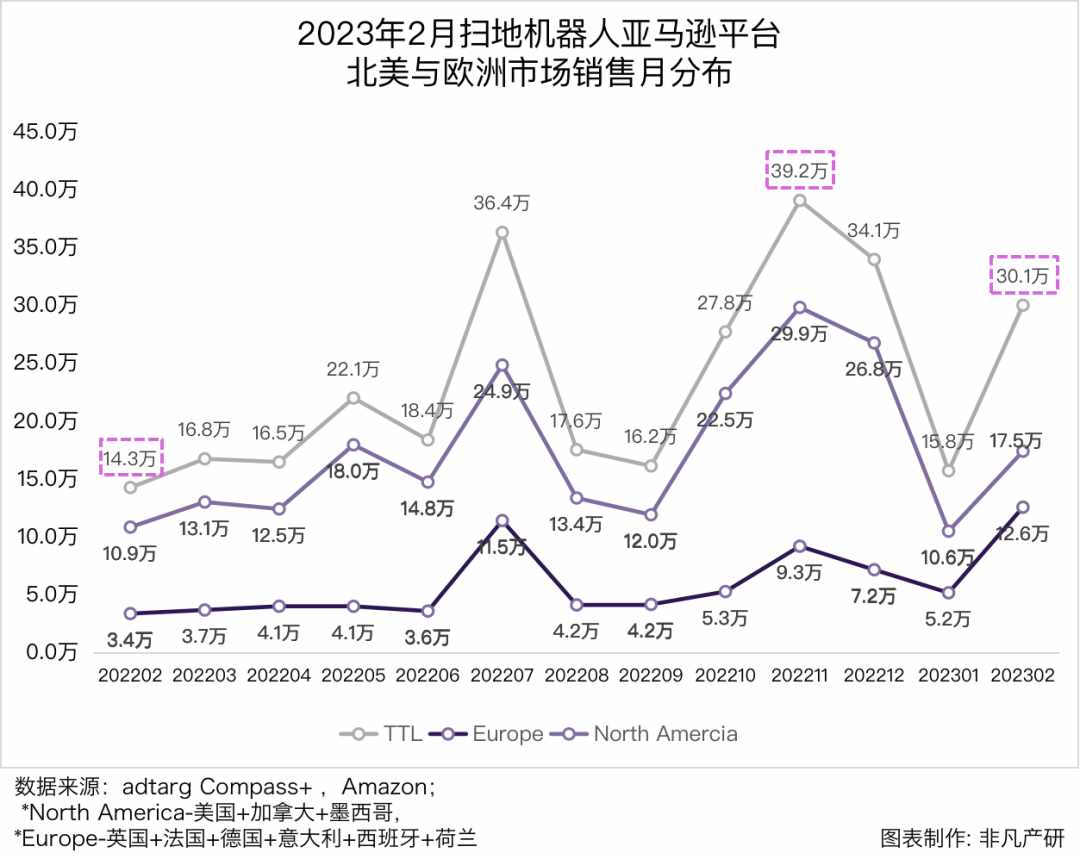

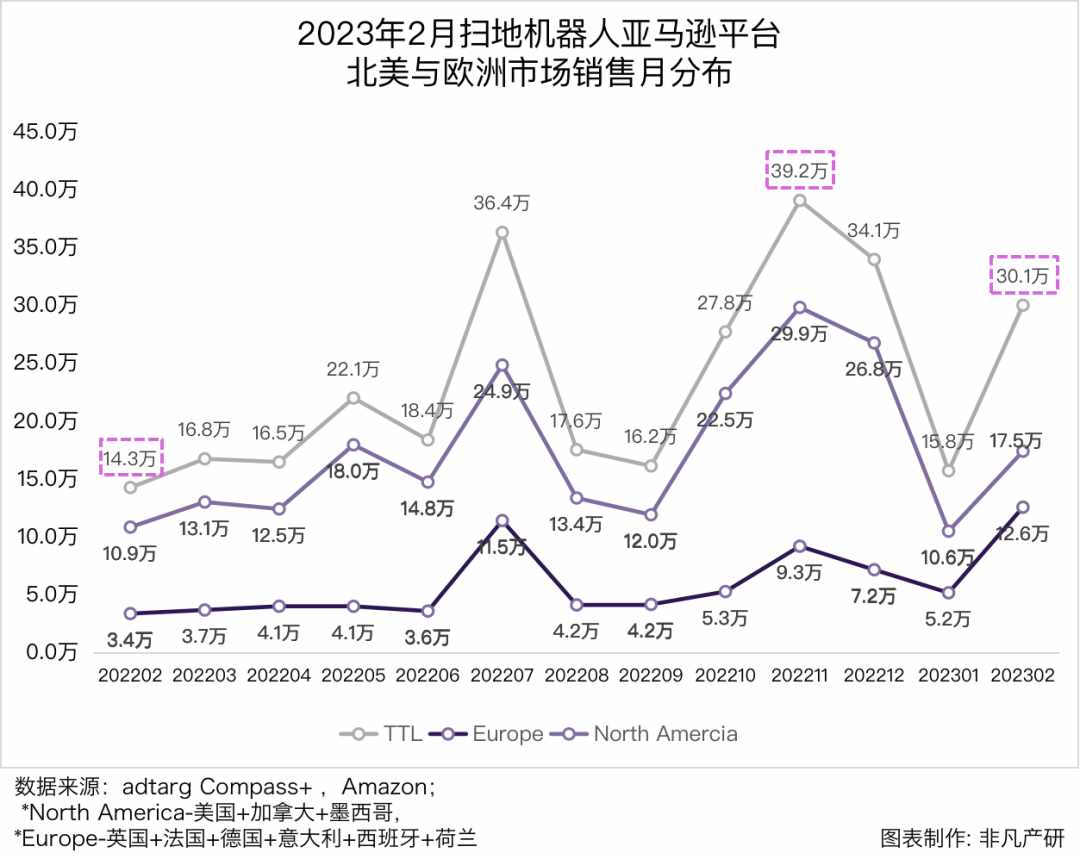

2023年2月,扫地机器人销售规模约30.1万台,环比上涨 90.5% (欧洲 环比上涨141.4% ,同比上涨268.4%)。

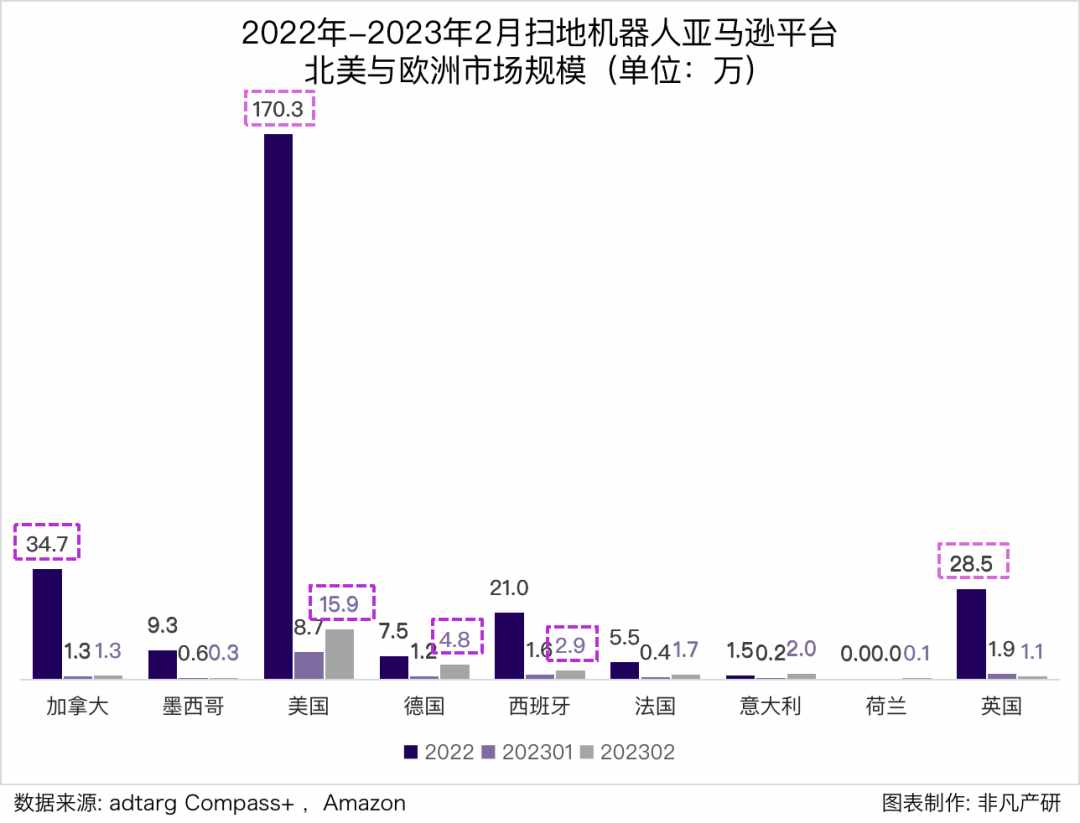

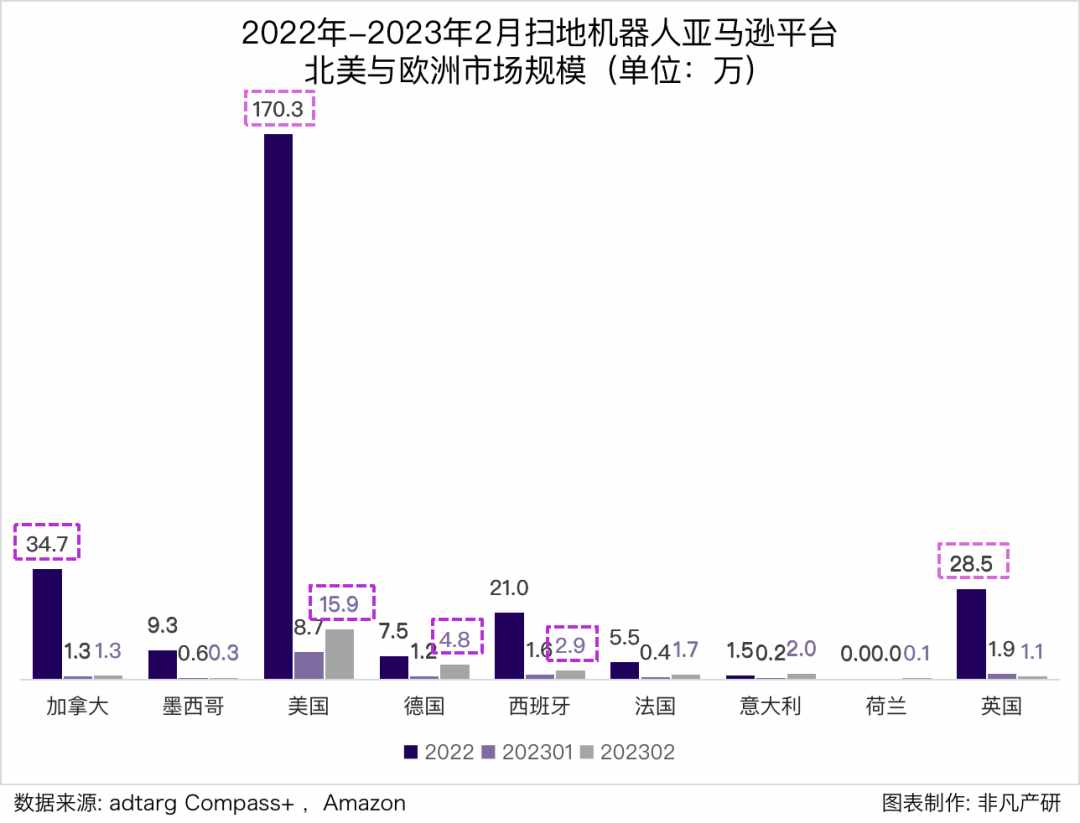

在欧美主力国家的Amazon扫地机器人市场中,2022年市场规模Top3分别为美国约170.3万台,其次加拿大约34.7万台,再次英国约28.5万台;而在2023年2月的市场规模Top3中,德国以约4.8万台跃居第二, 西班牙约2.9万台成为第三,总体欧洲国家的市场规模增长明显。

在欧美主力国家的Amazon扫地机器人市场中,2022年市场规模Top3分别为美国约170.3万台,其次加拿大约34.7万台,再次英国约28.5万台;而在2023年2月的市场规模Top3中,德国以约4.8万台跃居第二, 西班牙约2.9万台成为第三,总体欧洲国家的市场规模增长明显。

2.3 市场份额及Top品牌变化

' fill='%23FFFFFF'%3E%3Crect x='249' y='126' width='1' height='1'%3E%3C/rect%3E%3C/g%3E%3C/g%3E%3C/svg%3E)

亚马逊扫地机器人市场份额中,iRobot始终占据Top1, 但在2月降至历史最低值;2月亚马逊出现众多中小品牌,通过价格优势发力抢占市场份额。

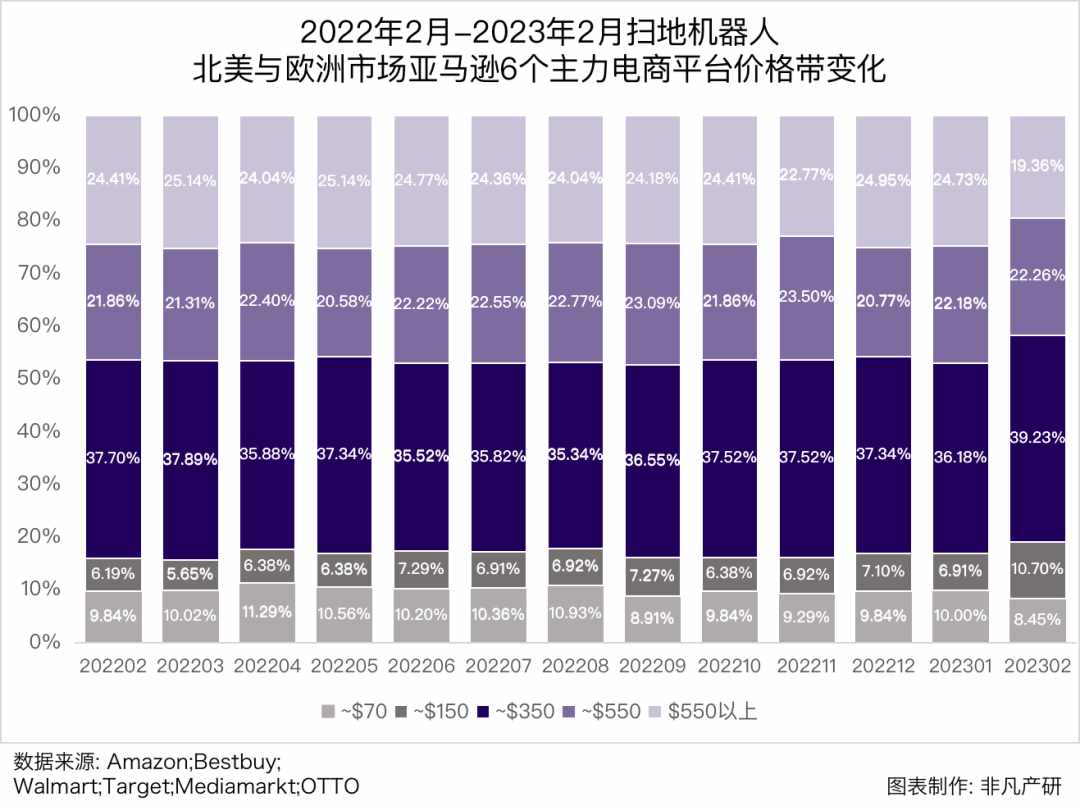

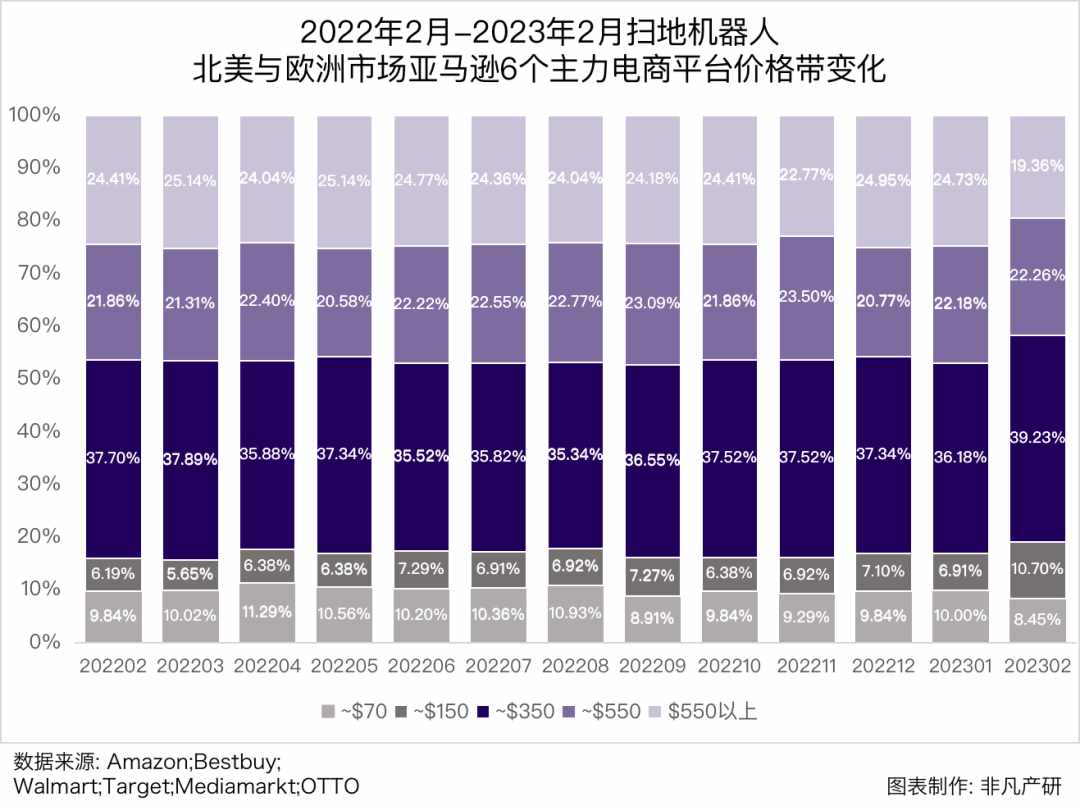

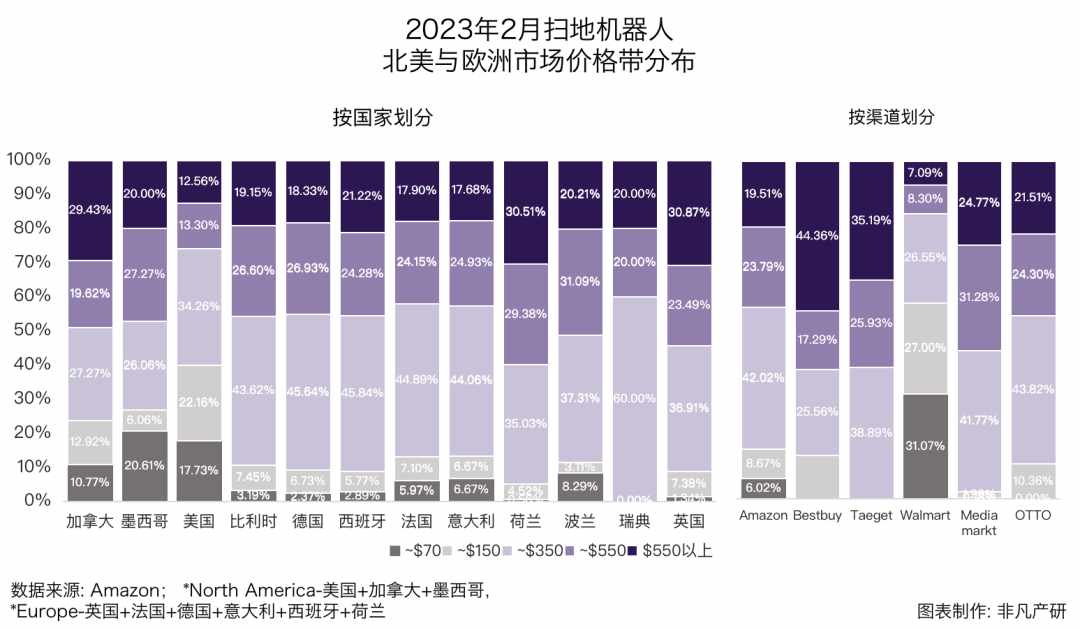

观察欧美12国的扫地机器人标牌价趋势可以看到,在过去13月中,整个上架产品的价格带占比比较稳定,其中$150~ $350区间的产品占比最高,约占四成;$350~ $550及$550以上区间的产品占比相处不大,在20%左右。

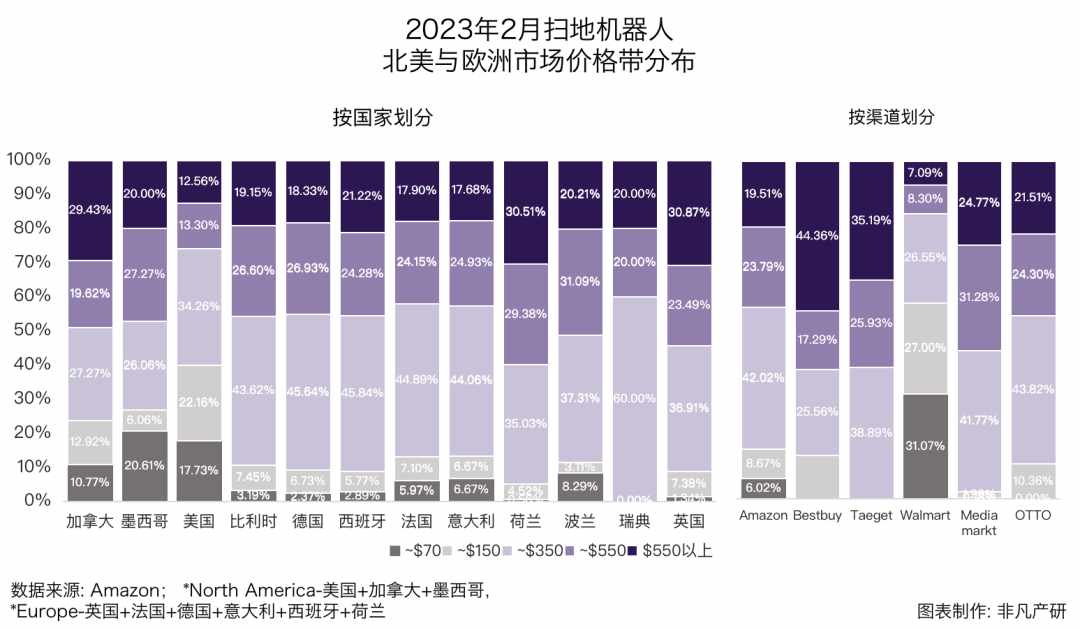

在欧美12国的2月扫地机器人市场中,瑞典没有低于$150的产品上架销售,荷兰没有低于$70的产品上架销售;墨西哥低于$70的产品上架最多,约占20.61%,其次为美国,约占17.73%;

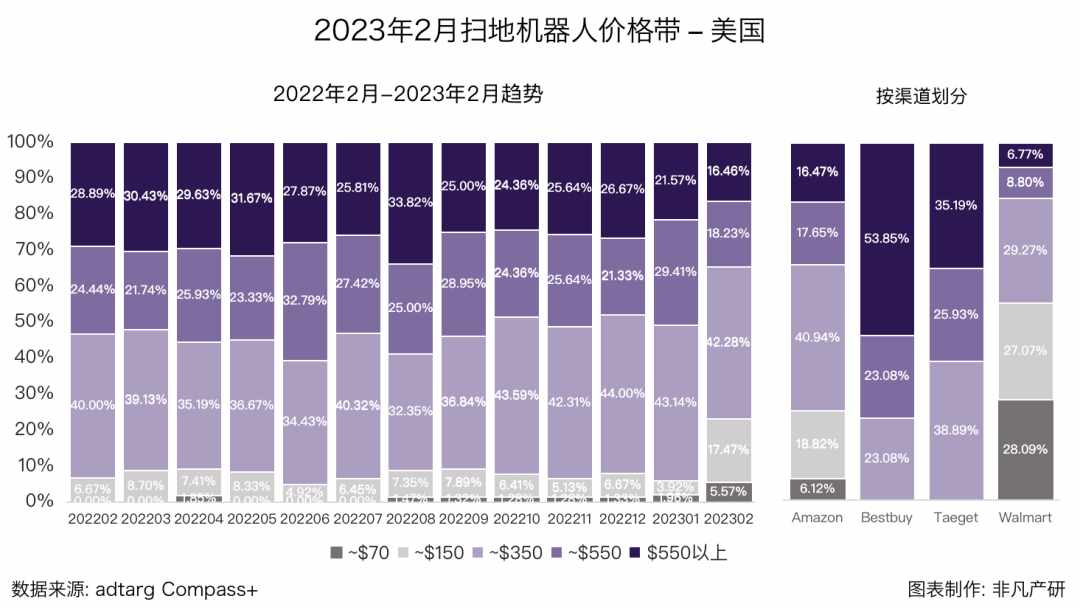

在不同电商平台中,Target没有低于$150的产品上架销售,Bestbuy、Mediamarkt、OTTO没有低于$70的产品上架销售。

重点看畅销型号在不同平台的2月价格发现:同款型号,在Amazon的平均价格通常低于其他平台,在Bestbuy的平均价格会高于其他平台;比如iRobot 的Roomba 694,以及Roborock S7 MaxV Ultra。2.4 重点品牌产品满意度

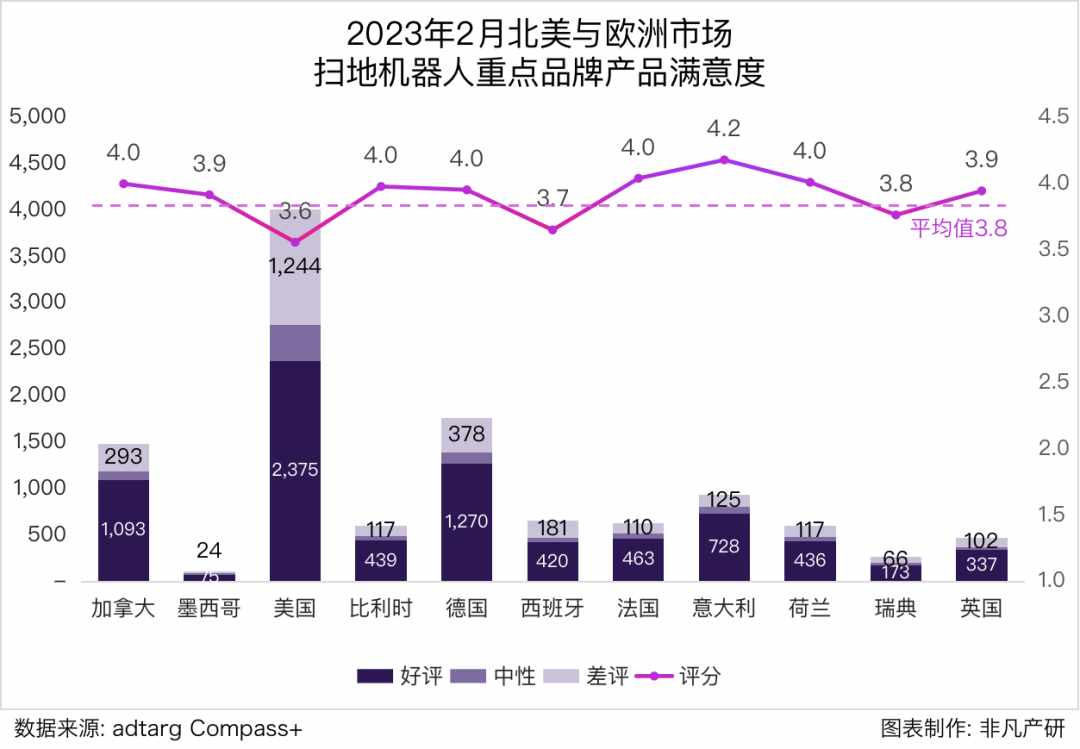

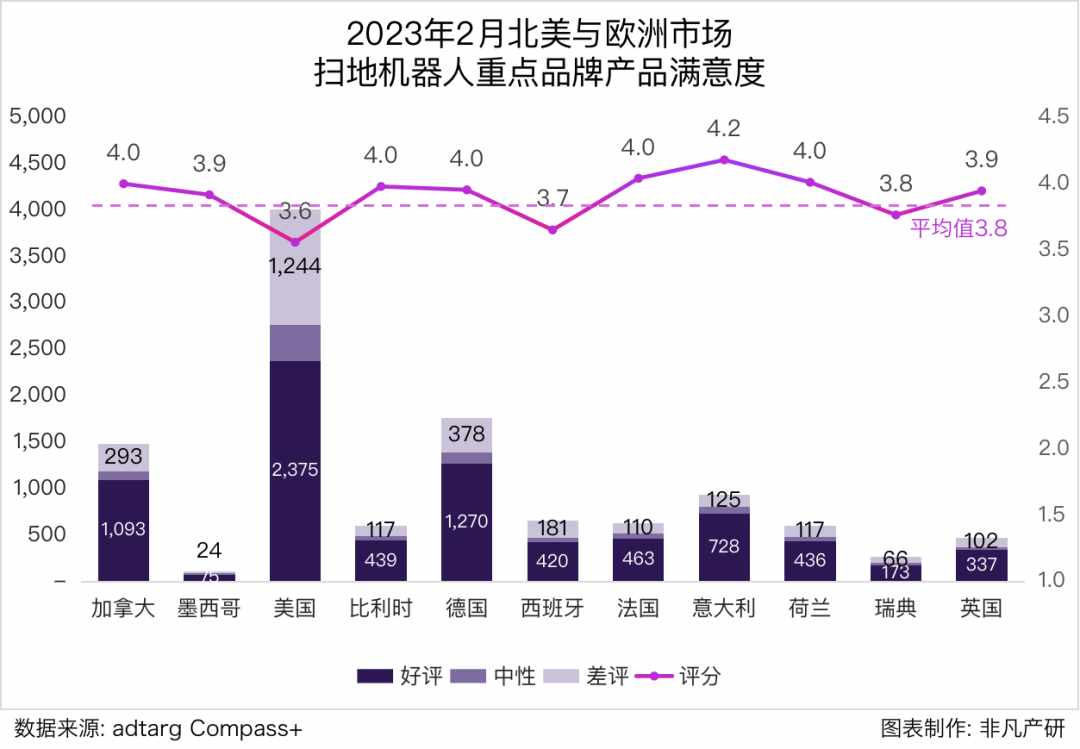

在对欧美11国中产品评论进行汇总分析发现,扫地机器人产品在2023年2月评论中好评约占67.9%,差评占比24.0%;

用户对产品反馈的平均评分为3.8;其中意大利平均评分最高 4.2,加拿大、比利时、德国、法国、荷兰的平均评分最高4.2,美国的平均评分3.6 (差评占比约31.0%);

市场解析 - 美国

3.1 主力品牌市场份额

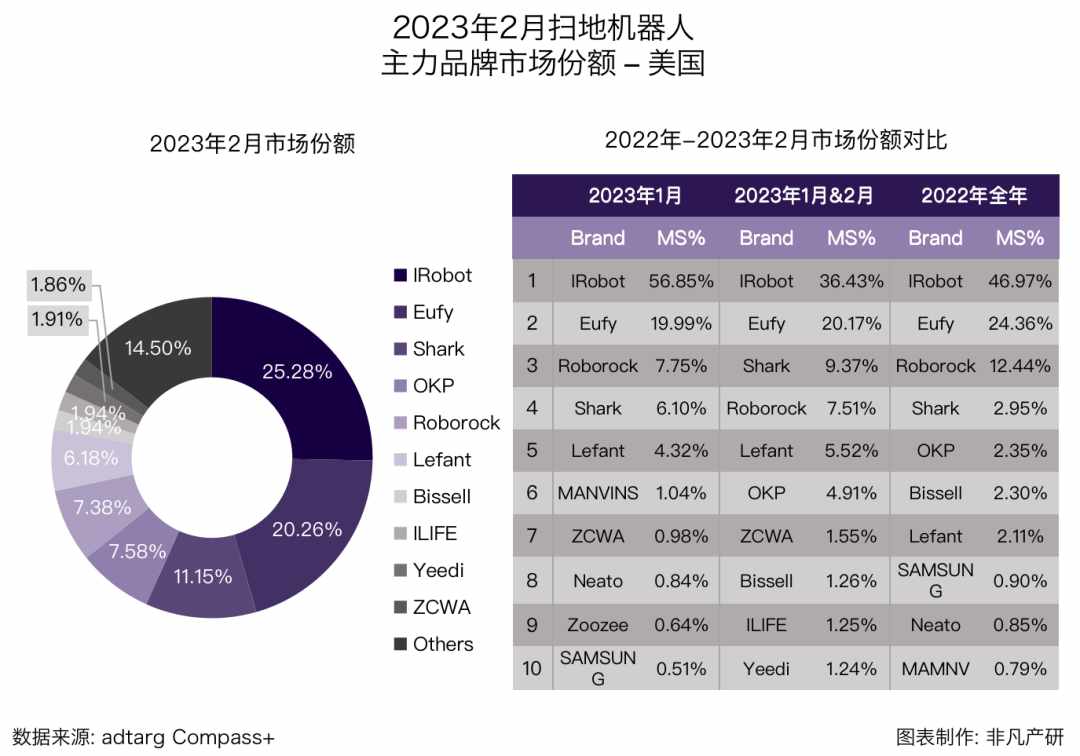

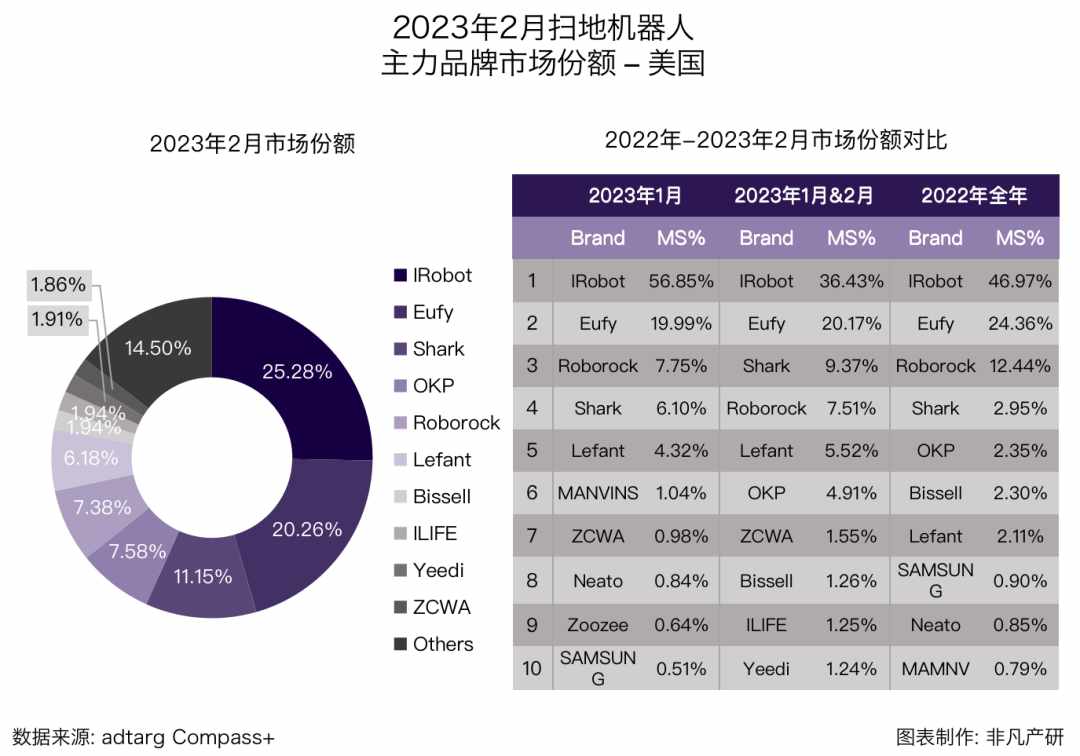

根据adtrag在美国扫地机器人市场统计得出的数据中发现,2月份中小品牌增多,挤占市场份额;Top1 iRobot受冲击影响最大,MS% ↓31.57%,其榜单宣传结束会是其中一个重要因素;其次是Shark增长约 5.05%,占据Top3;新入品牌OKP以7.58%占据第四位,还有Bissell、ILIFE、Yeedi、ZCWA等4位新入品牌,占据7.66%的份额。

3.2 畅销型号及价格带

美国Top10热销型号中,对比2023年2月和1月数据发现, iRobot Top1 被Eufy RoboVac XS取代,但其总计5款型号占据Top10榜单;OKP以1款小于$100的产品强势冲进Top3;1月新进入Top10的Roborock产品2月退出,Shark的AV1002AE取代自己的AV2501AE。

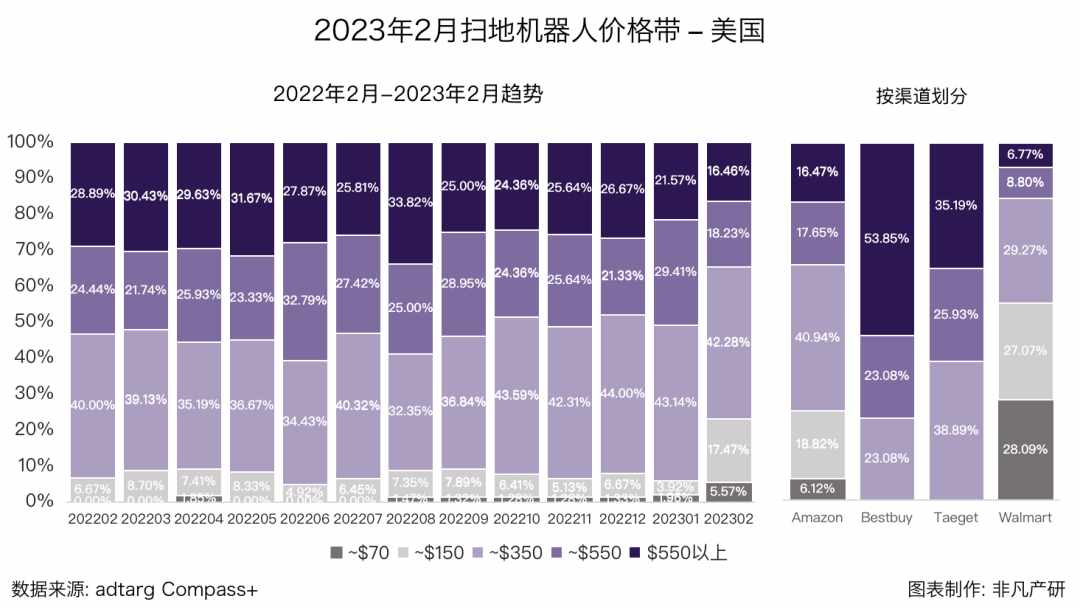

2023年2月,美国扫地机器人$150~$350 价格带比较稳定,新增的中低端型号冲击了高端市场,尤其是新增的OKP型号,将$70~$150 价格带的占比自3.92%→17.47%,增长13.5%。

2023年2月,美国扫地机器人在不同平台的平均价格看:畅销型号中 Walmart的价格最高,如Roomba694的价是Walmart最高$259.99,Target最低$179.99,价格相差$80;iRobot RoomabaJ7+(7550) 的价格是 Walmart最高$799.00,Bestbuy的价格最低$599.00元,相差$200。

3.3 重点品牌功能点及应用场景对比

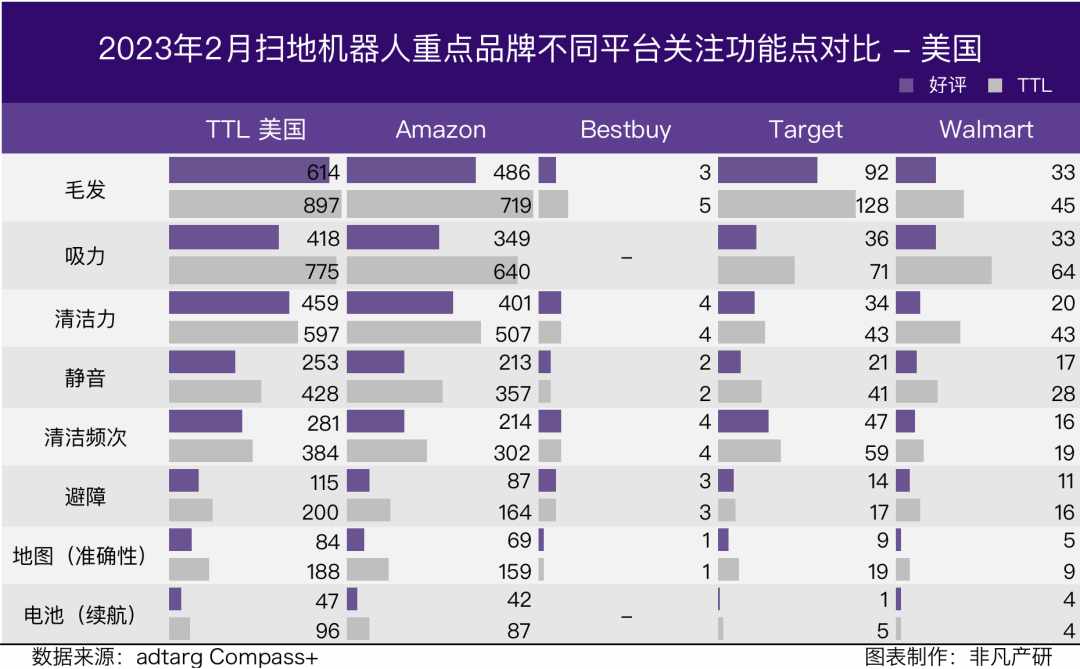

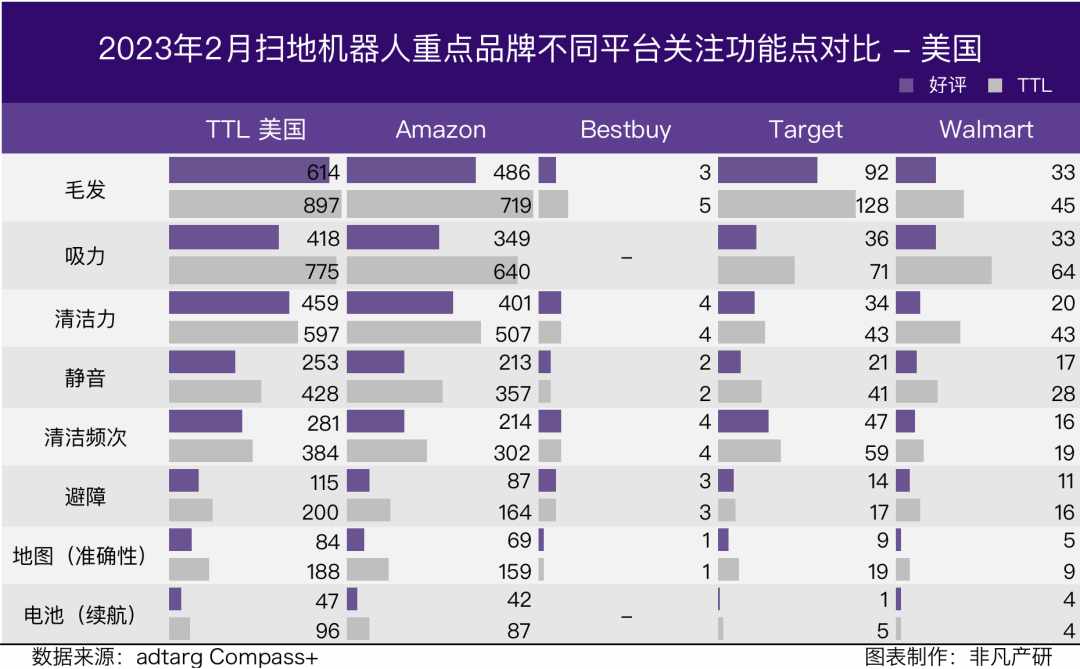

在2023年2月,美国用户关注功能点中,毛发、吸力、清洁力占据Top3;但不同平台的关注功能点有所不同,Amazon用户对清洁力好评占比比较高,对避障的关注超过其他平台;Bestbuy对清洁力和清洁频次关注度高,好评占比比较高;Target清洁频次的关注度高;Walmart对吸力的关注超过其他平台。

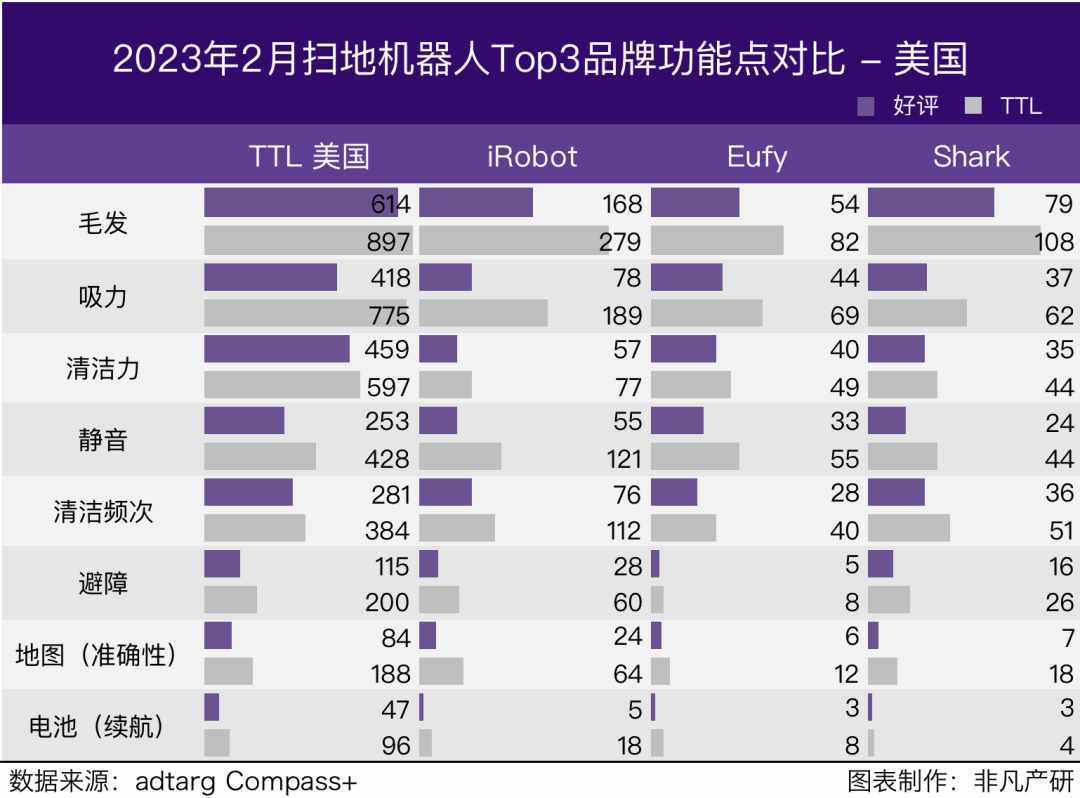

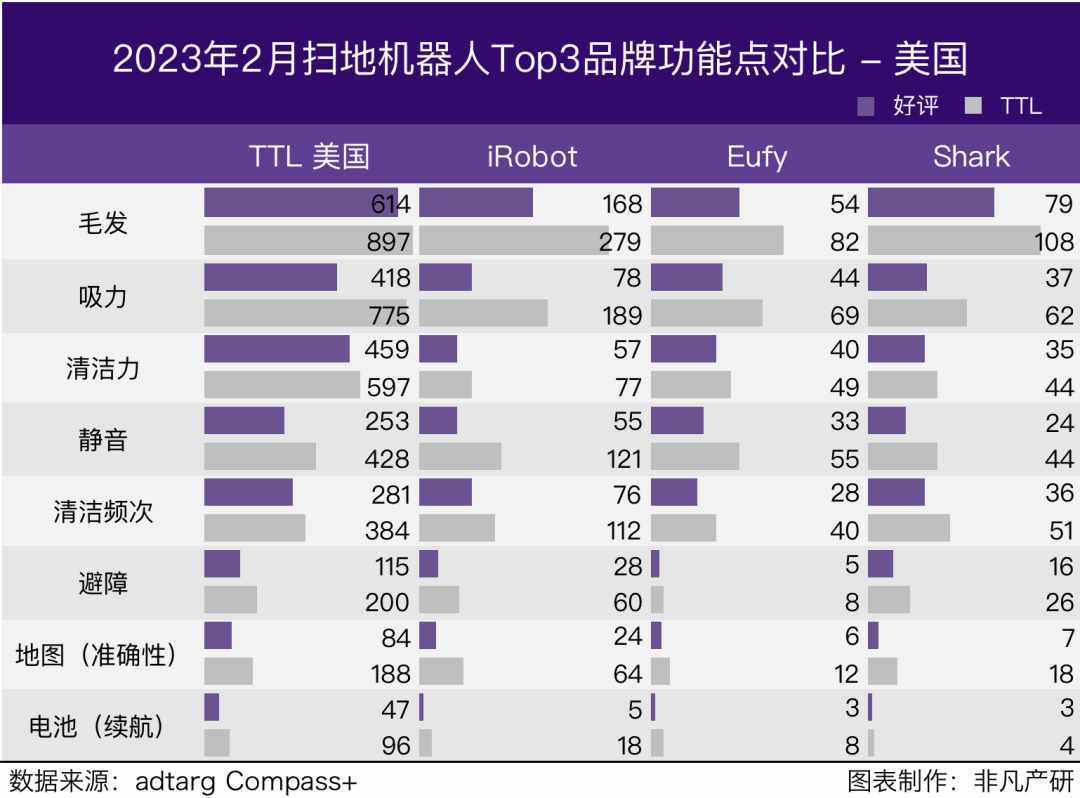

另外在2023年2月,美国Top3品牌的用户关注功能点有所不同,iRobot用户对静音和清洁频次的关注超过整体用户,但用户对毛发和吸力的差评较多;Eufy的用户同样对静音关注超过整体用户,另用户对毛发的好评超过整体用户;Shark用户对其避障功能关注最高,对清洁力的好评超过整体用户。

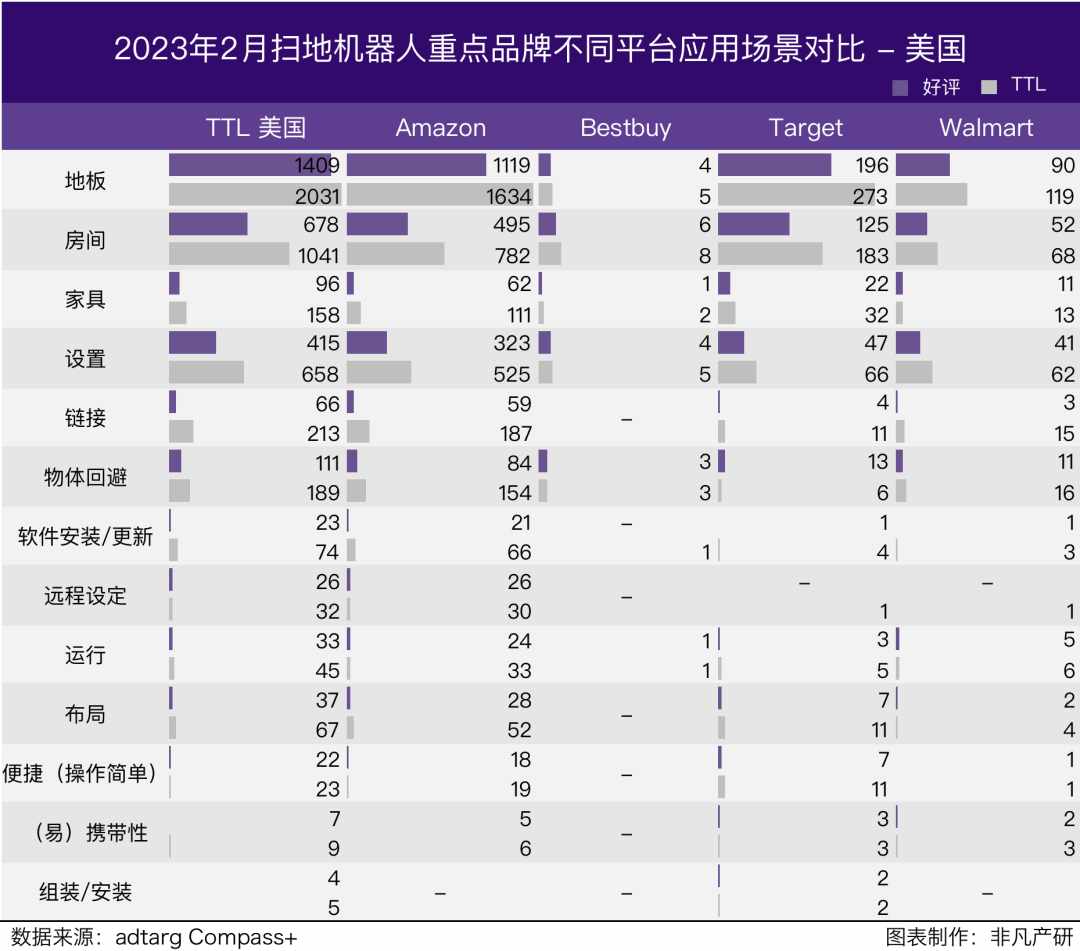

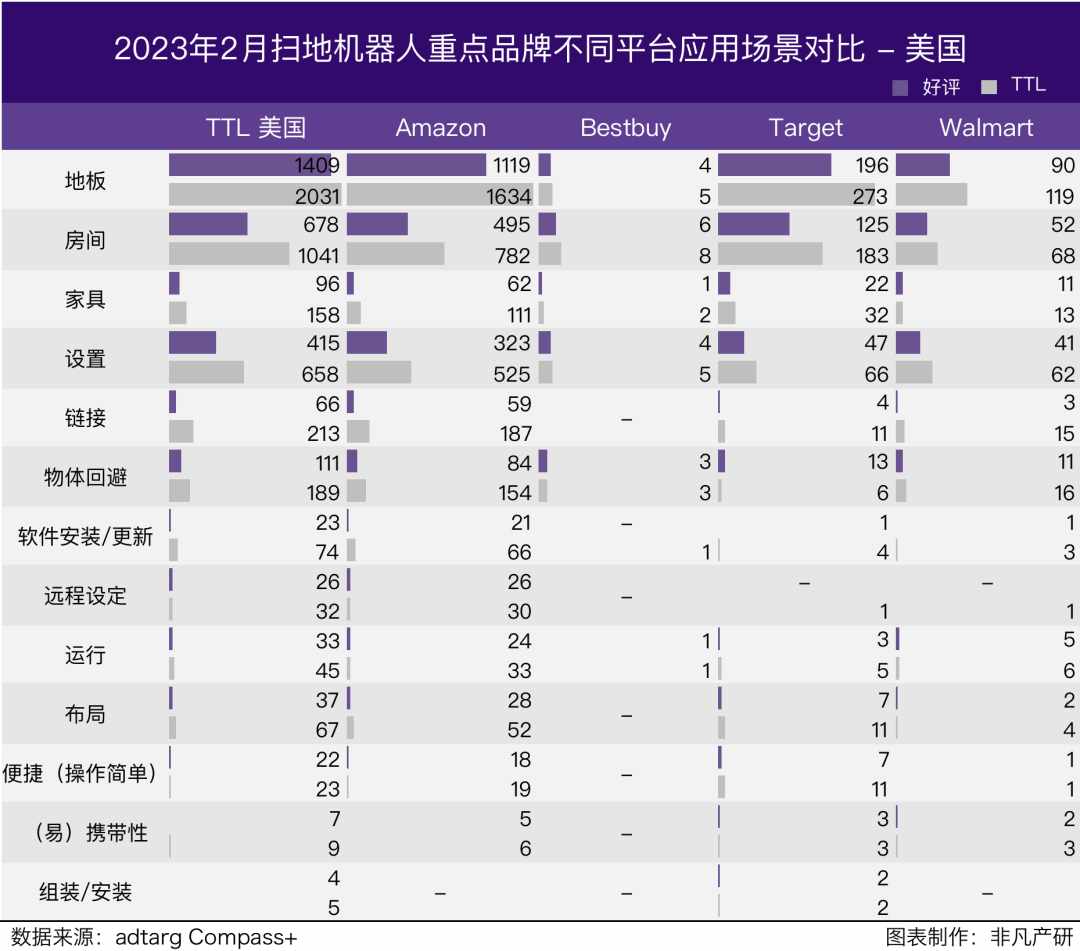

在2023年2月,美国用户关注应用场景中,地板、房间、设置占据Top3;Amazon关注场景同整体雷同,但其设置的好评占比低于整体;Bestbuy用户对房间应用场景关注最高,在物体回避场景上好评100%;Target用户在设置应用场景上的好评占比高于整体用户;Walmart用户在房间应用场景上的好评占比高于整体用户。

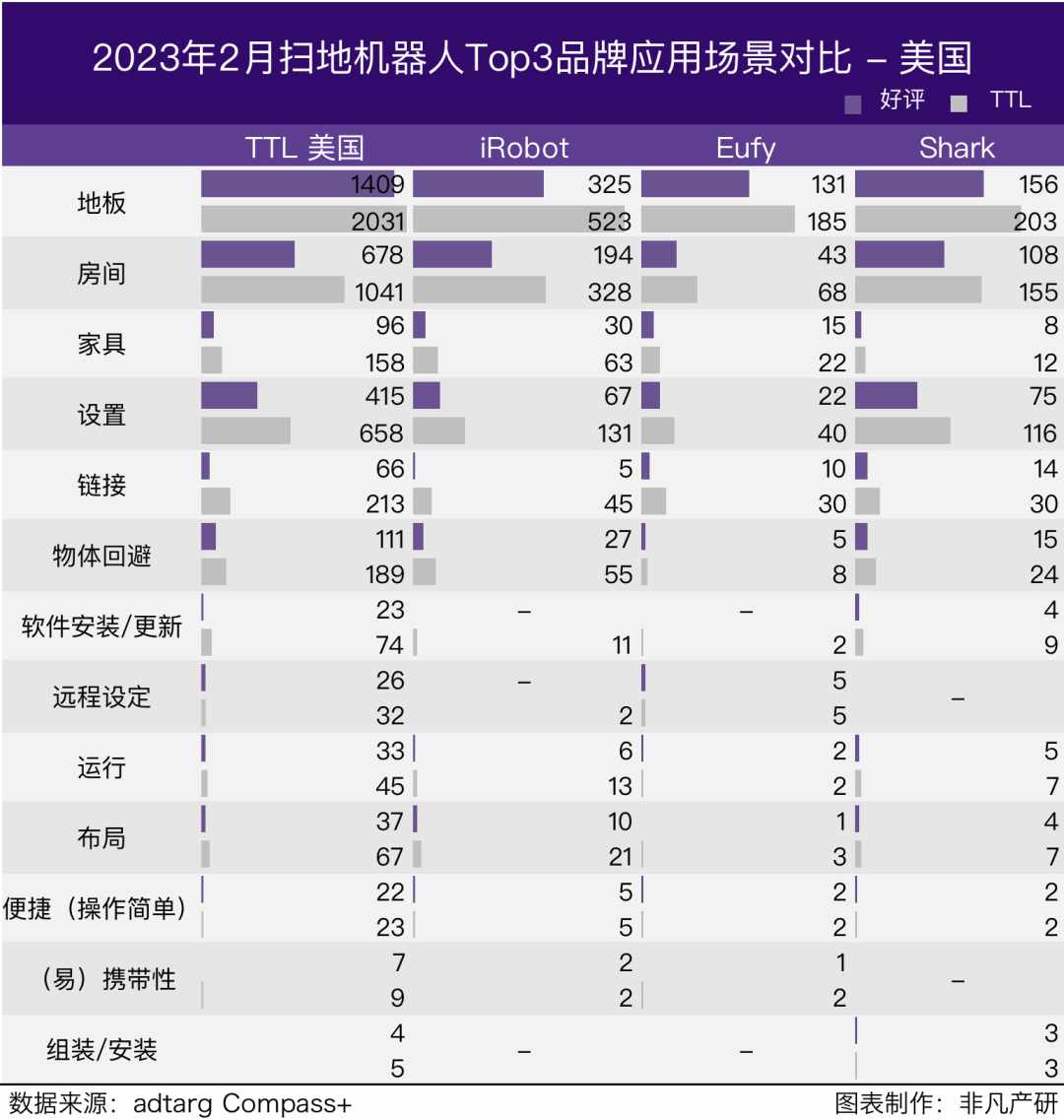

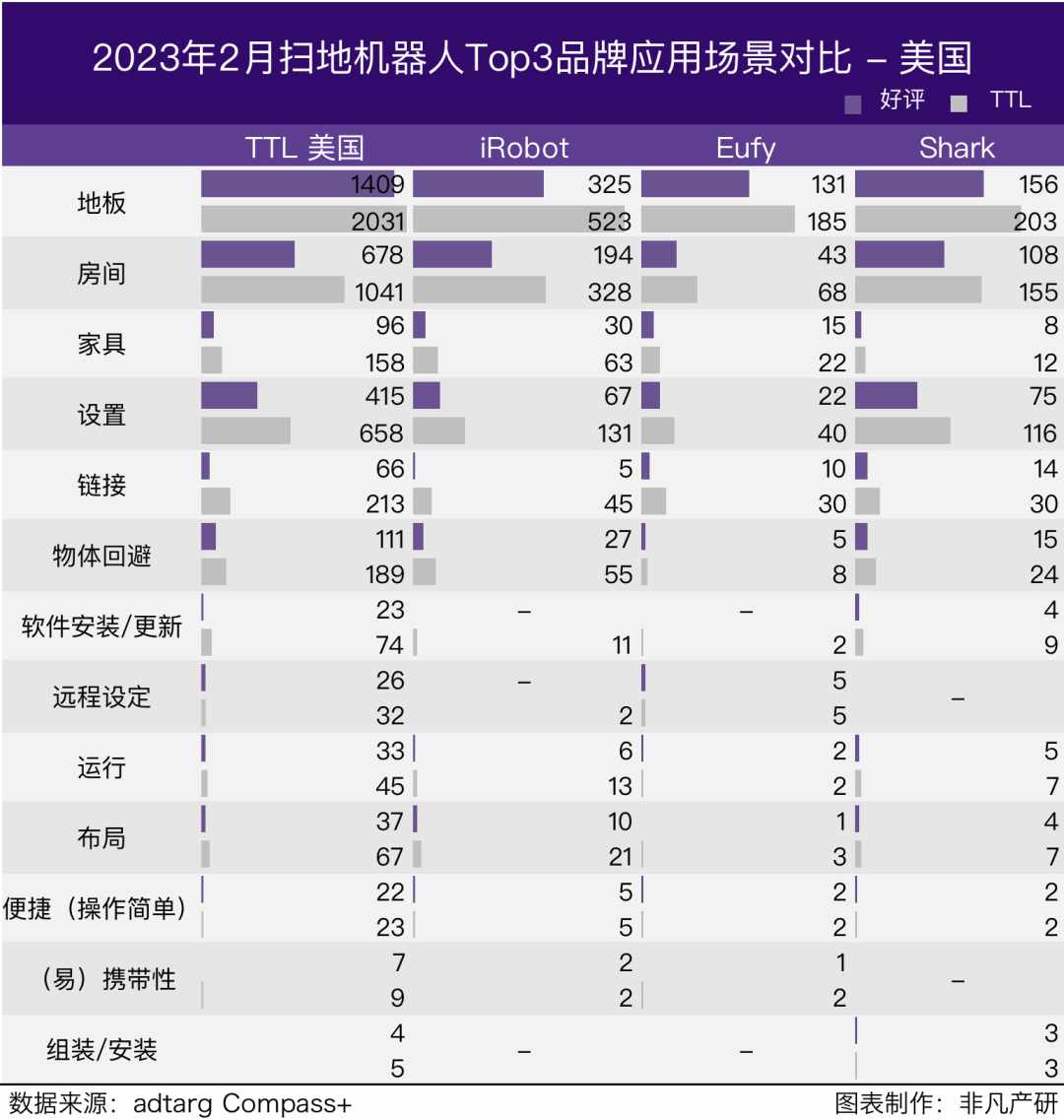

在2023年2月,美国用户关注的应用场景中,Top3品牌部分应用场景较整体比较突出,其中iRobot用户关注度较高的应用场景同整体雷同,但好评占比都低于整体用户;Eufy的地板和家居应用场景突出,高于整体用户;Shark的地板和房间应用场景较为突出。

3.4 重点品牌产品满意度

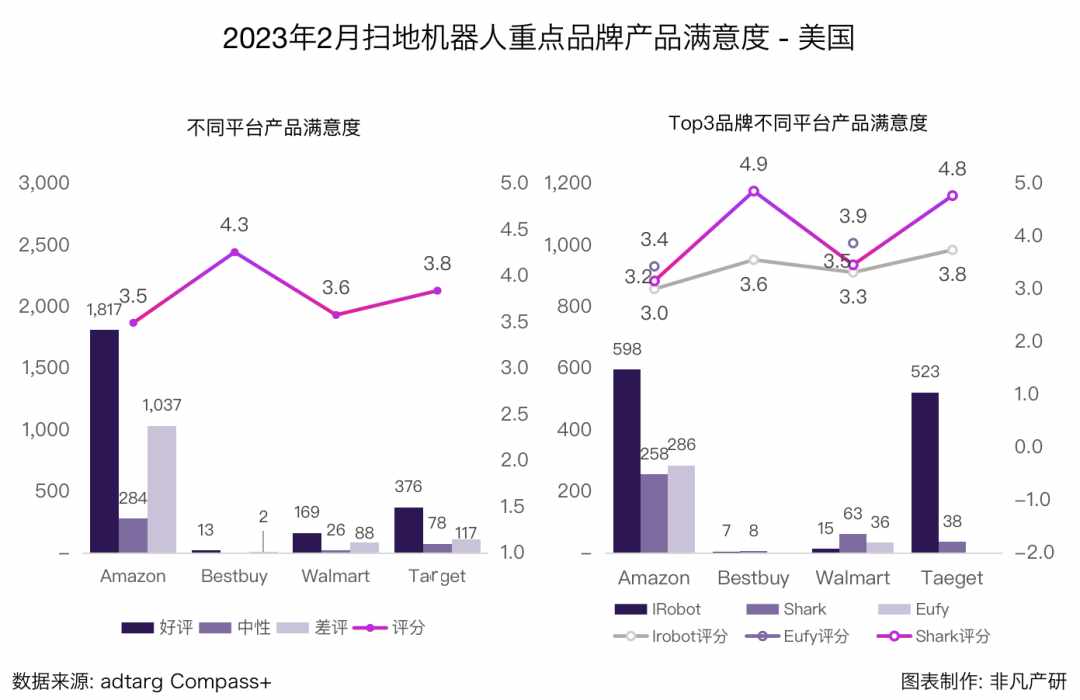

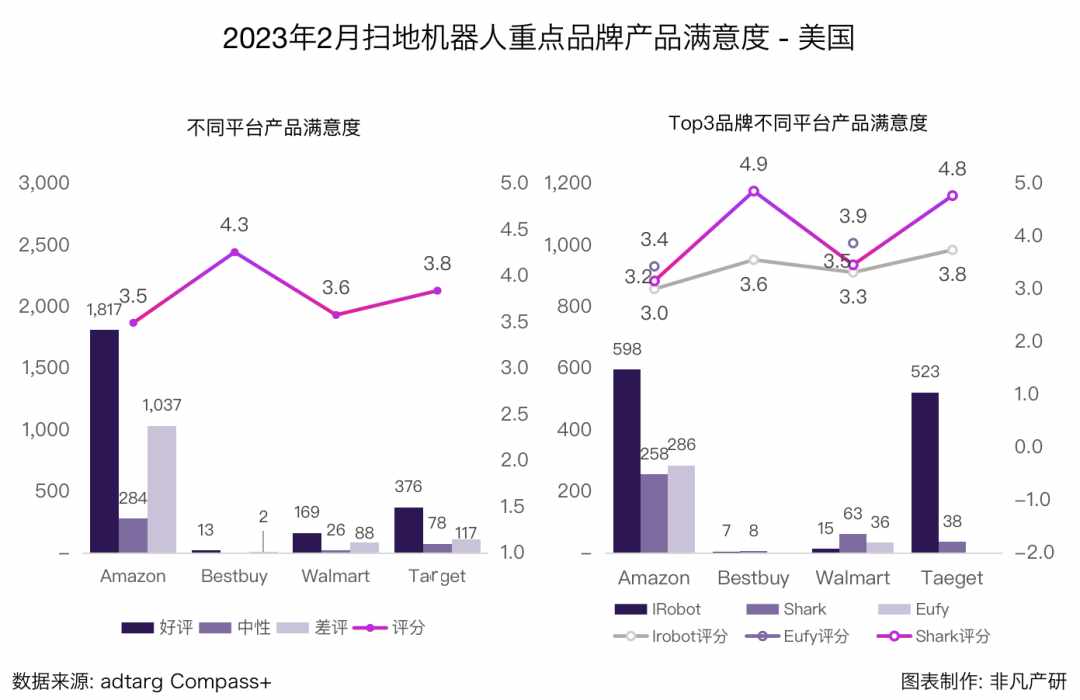

重点看美国各电商平台的用户反馈,2023年2月中,Bestbuy最高,平均评分4.3,Amazon最低,平均评分3.5;

重点看美国Top3品牌的用户反馈,2023年2月中,iRobot平均分最低,其中又以Amazon最低;Target的平均得分都高出其他平台不少。

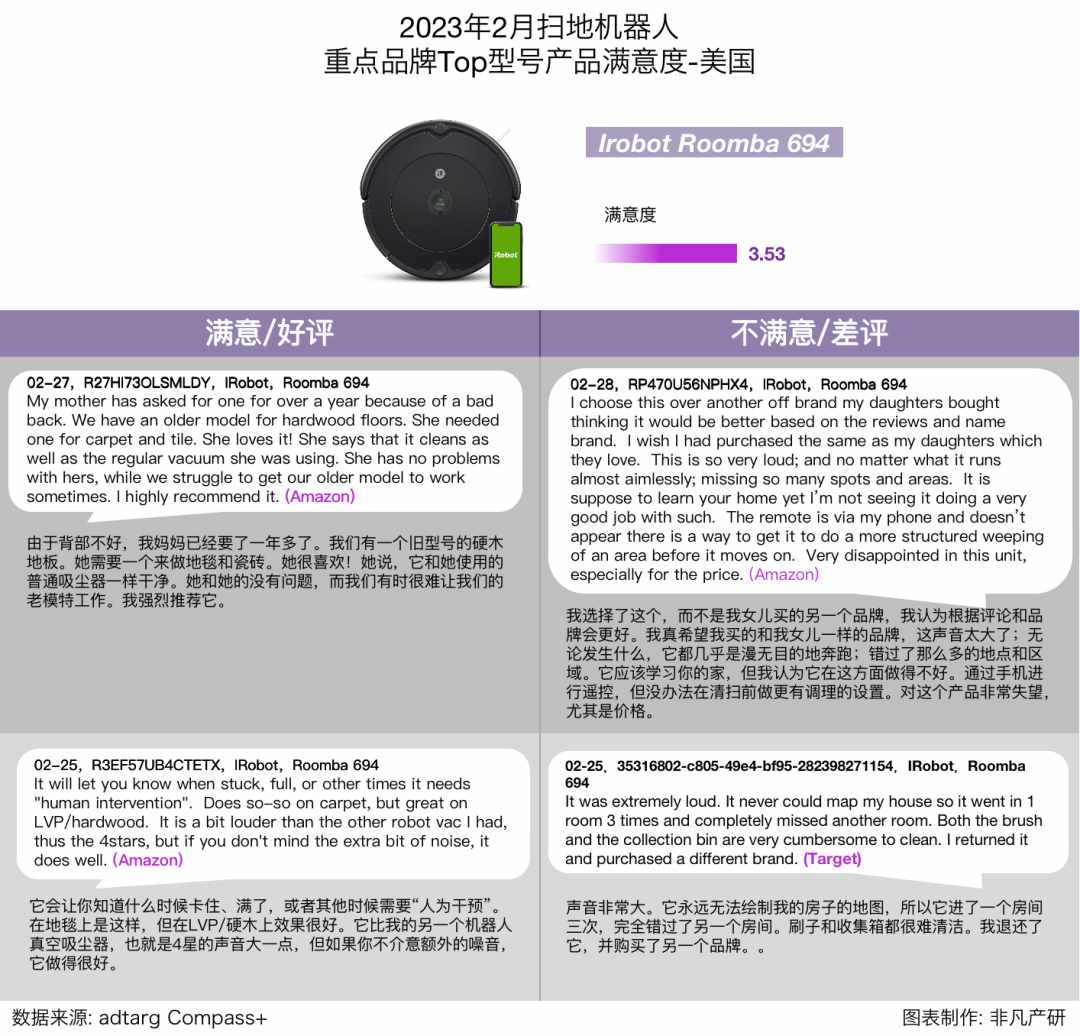

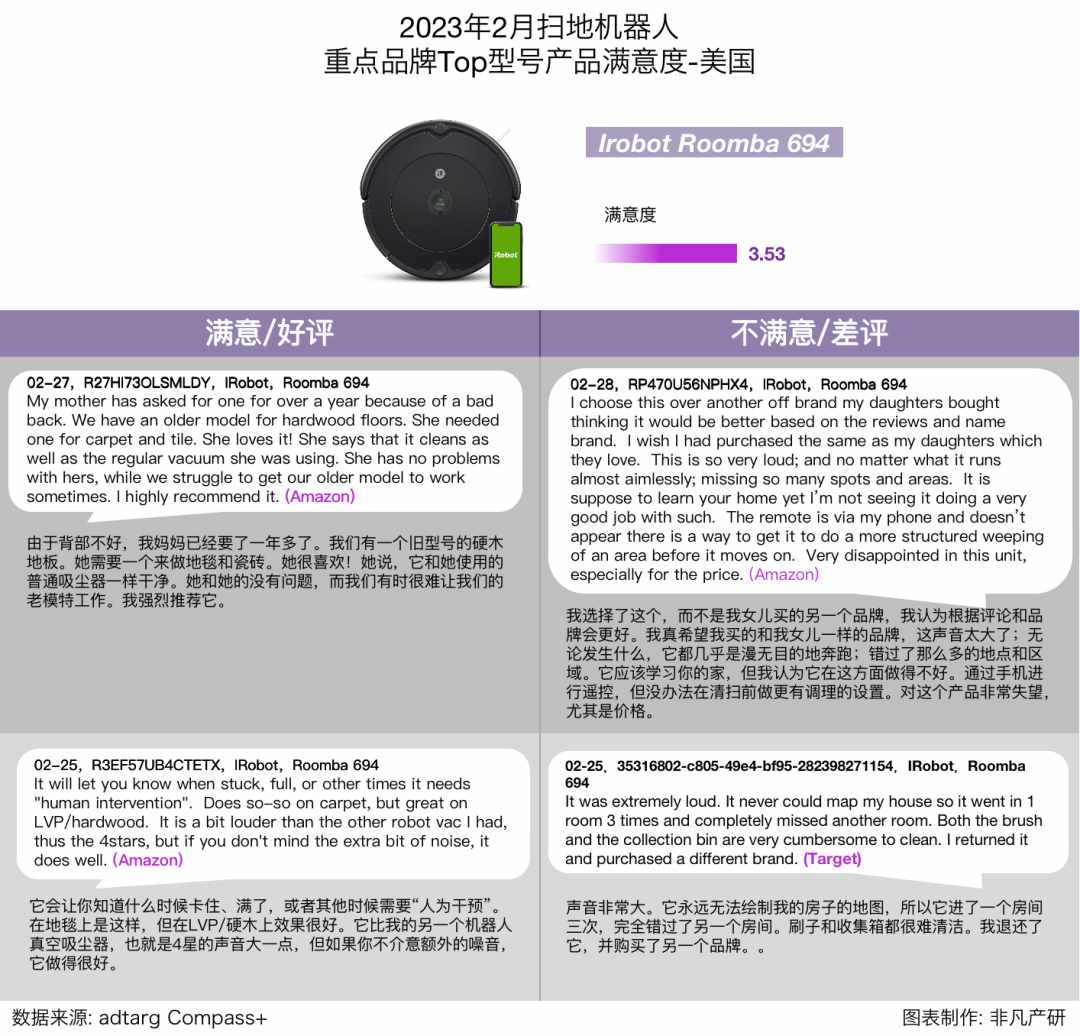

iRobot的用户评论Top1型号Roomba 694,用户满意度平均得分约3.53;差评集中在它的静音和地图功能上,以及在房间及家具应用场景上;好评主要是对它的清洁力功能以及在硬地板应用场景上。

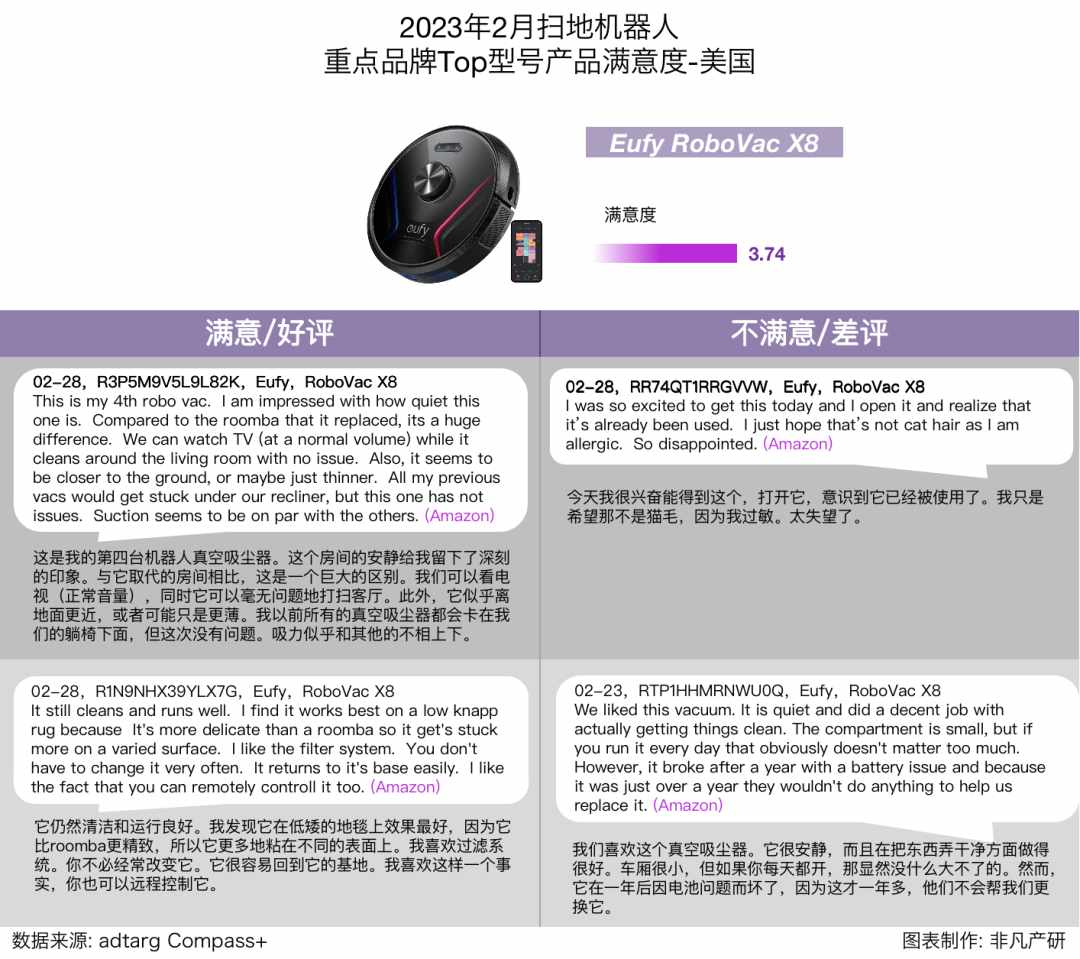

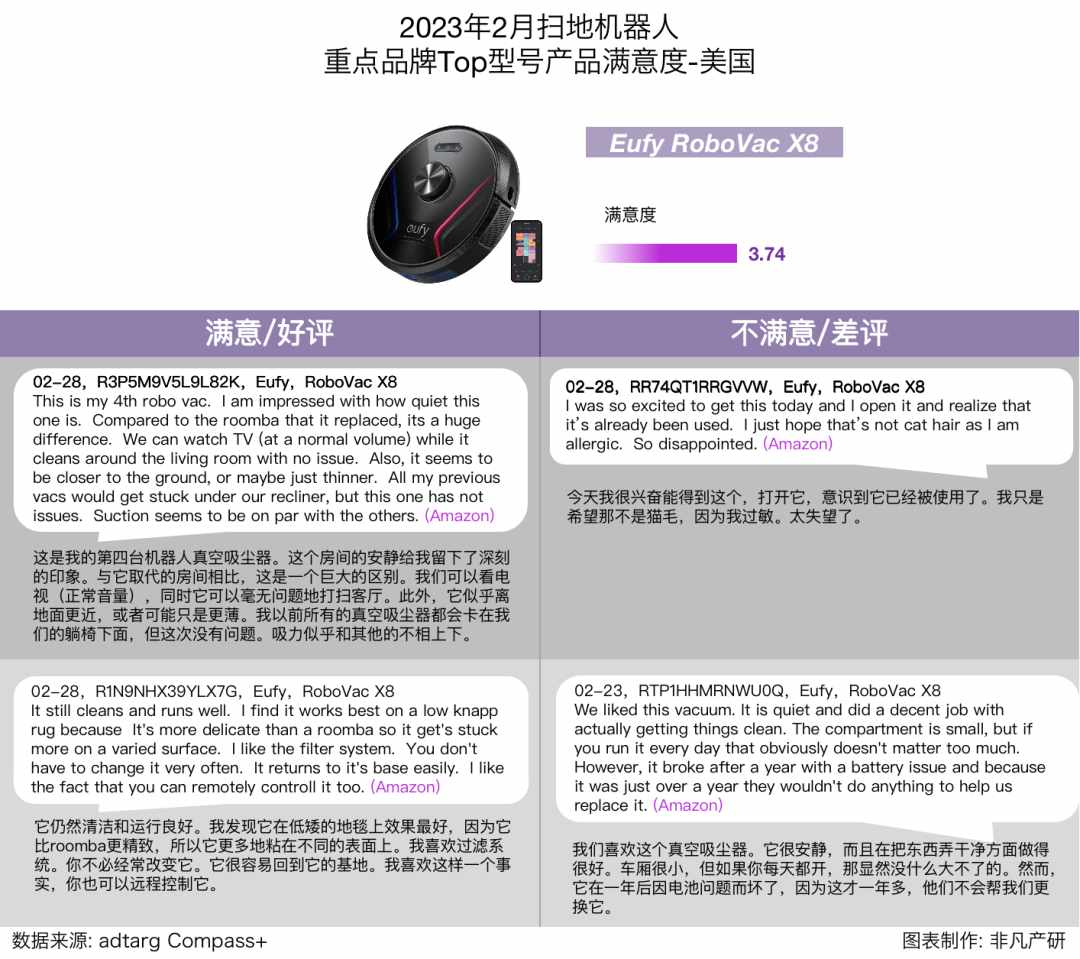

重点看Eufy的用户评论Top1型号RoboVac X8:用户关注的好评是集中在静音、清洁力、尺寸上,能够很好地进行房间打扫;差评则主要体现在发货和售后上,比如发了个二手货、售后1年未更换配件等。

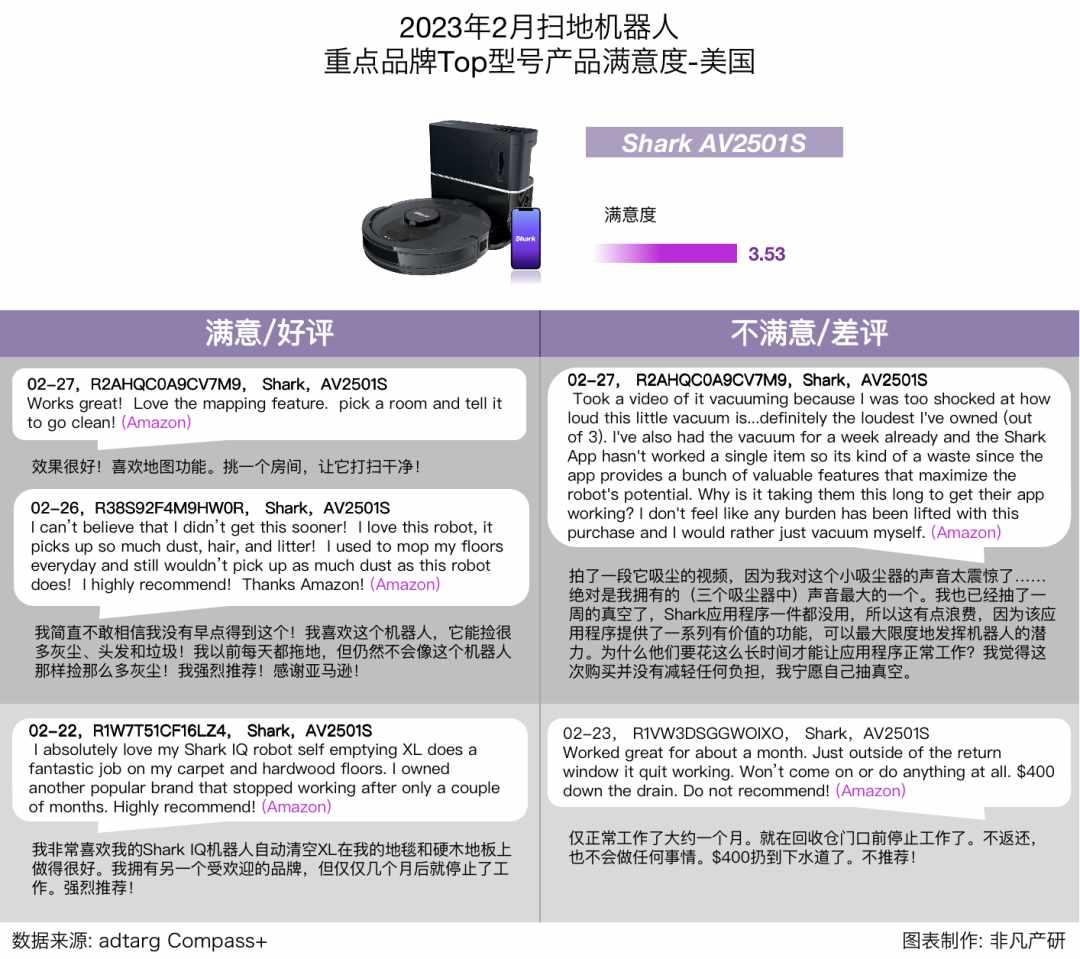

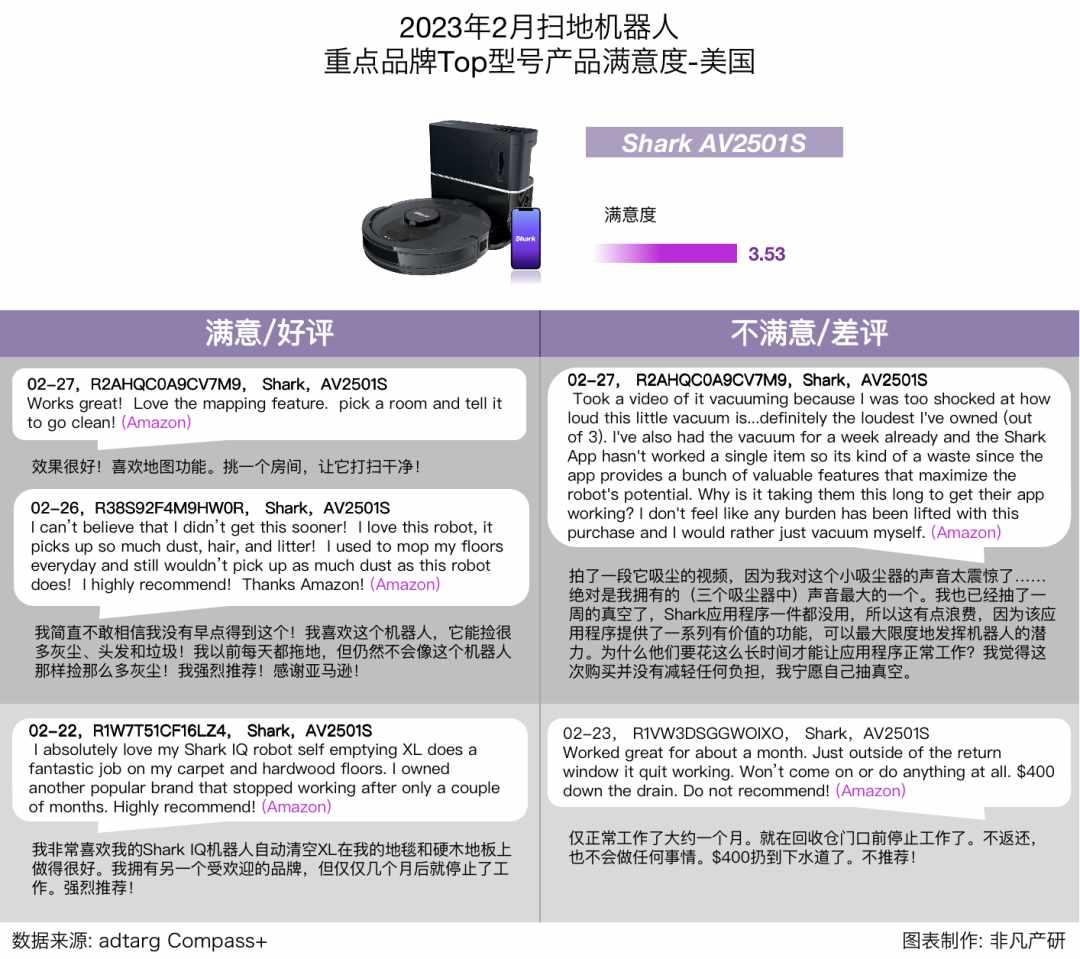

重点看Shark的用户评论Top1型号 AV2501S:用户好评集中于地图、清洁力以及毛发功能上,特别是在地毯和地板的应用场景下;差评集中于静音功能、自动回收功能上。

市场解析 - 德国

4.1 主力品牌市场份额

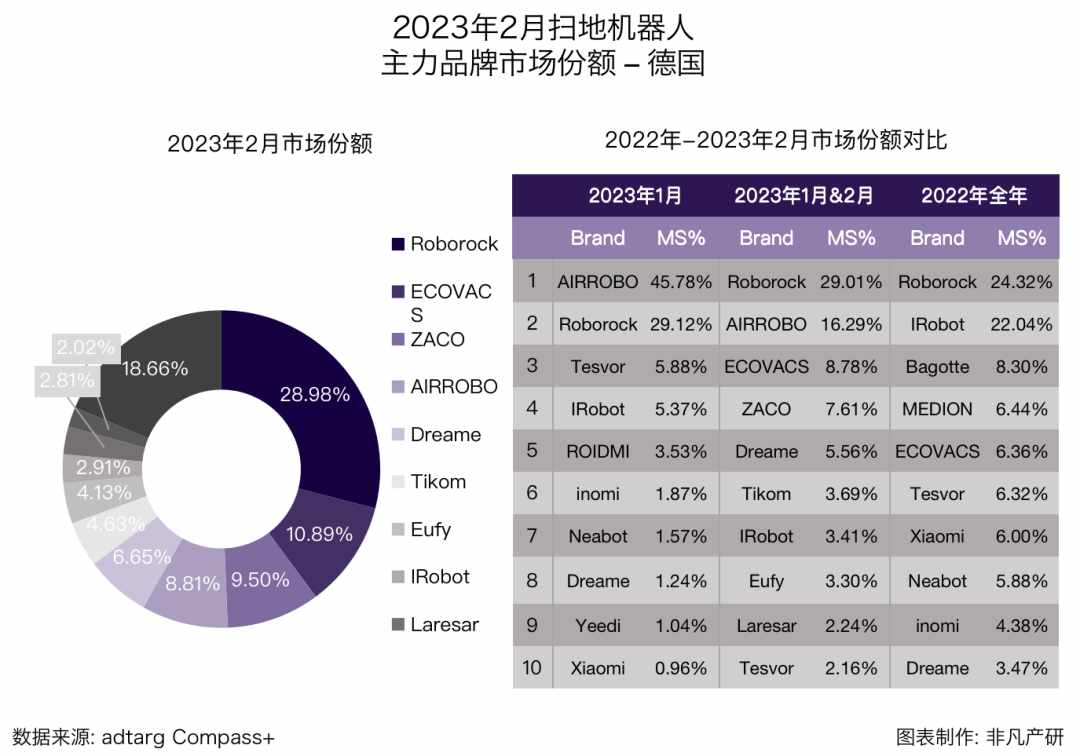

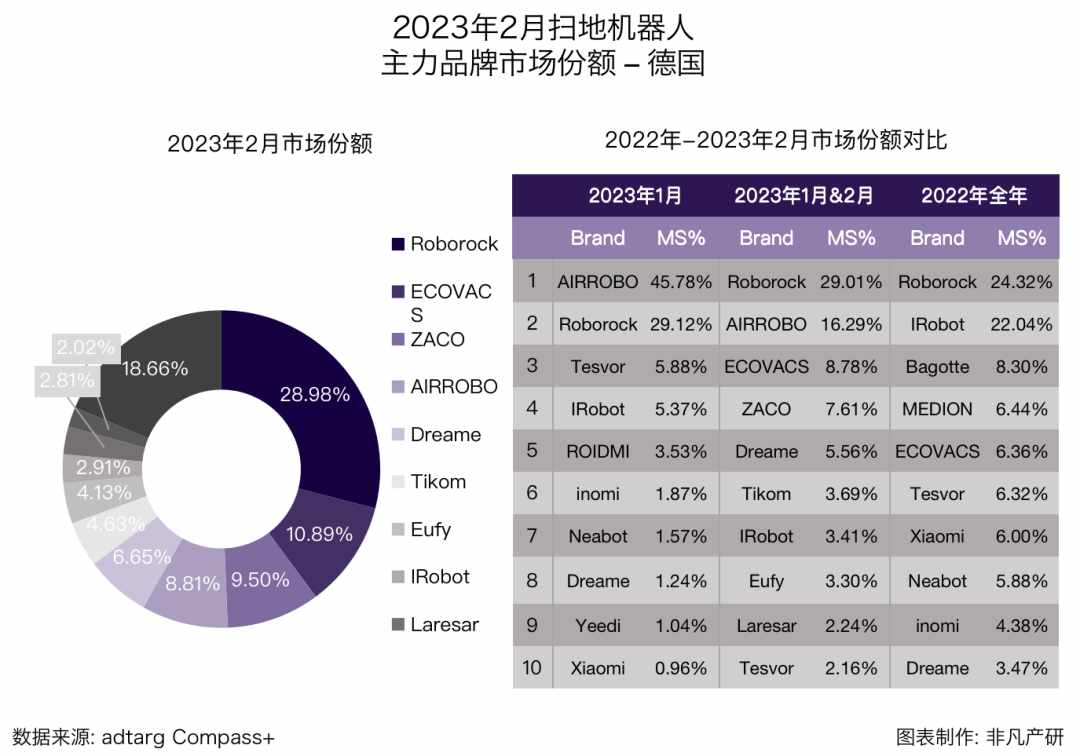

重点看德国扫地机器人市场的竞争情况发现:23年2月较1月Top3品牌变化大,仅Roborock仍保持Top地位,1月的Top1AIRROBO跌为Top4,↓36.28%、Top3 Tesvor已跌出前十;新增ZACO进入Top3,Eufy、Laresar 2月在德国区域开始售卖就进入前十,分列Top7、Top9。

4.2 畅销型号及价格带

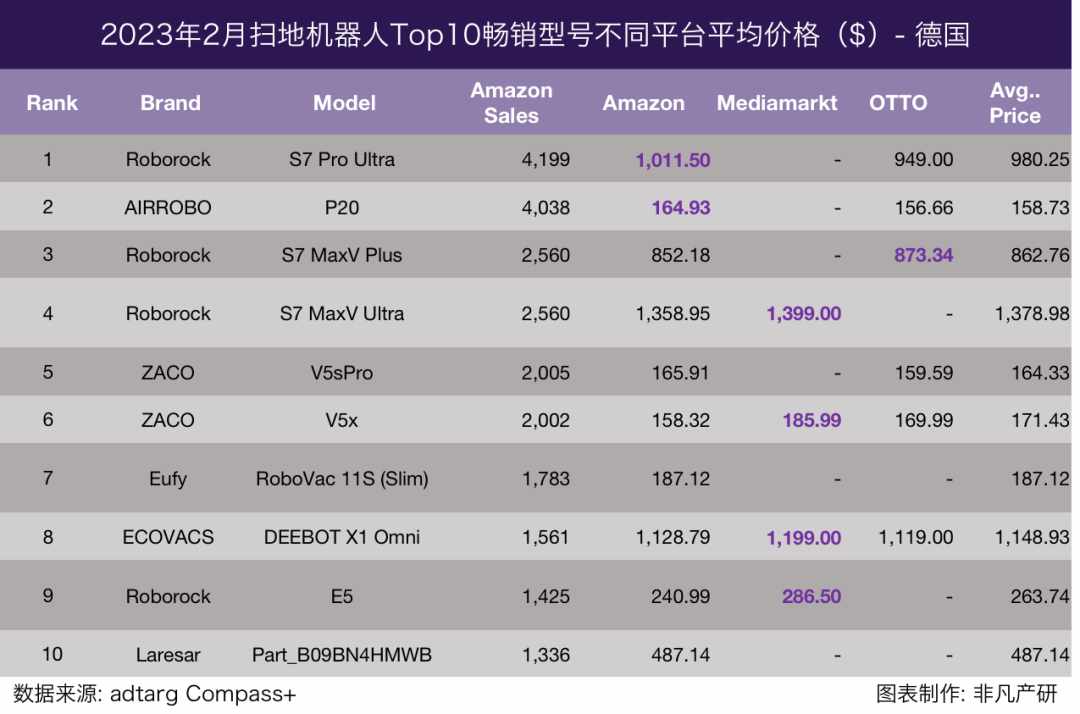

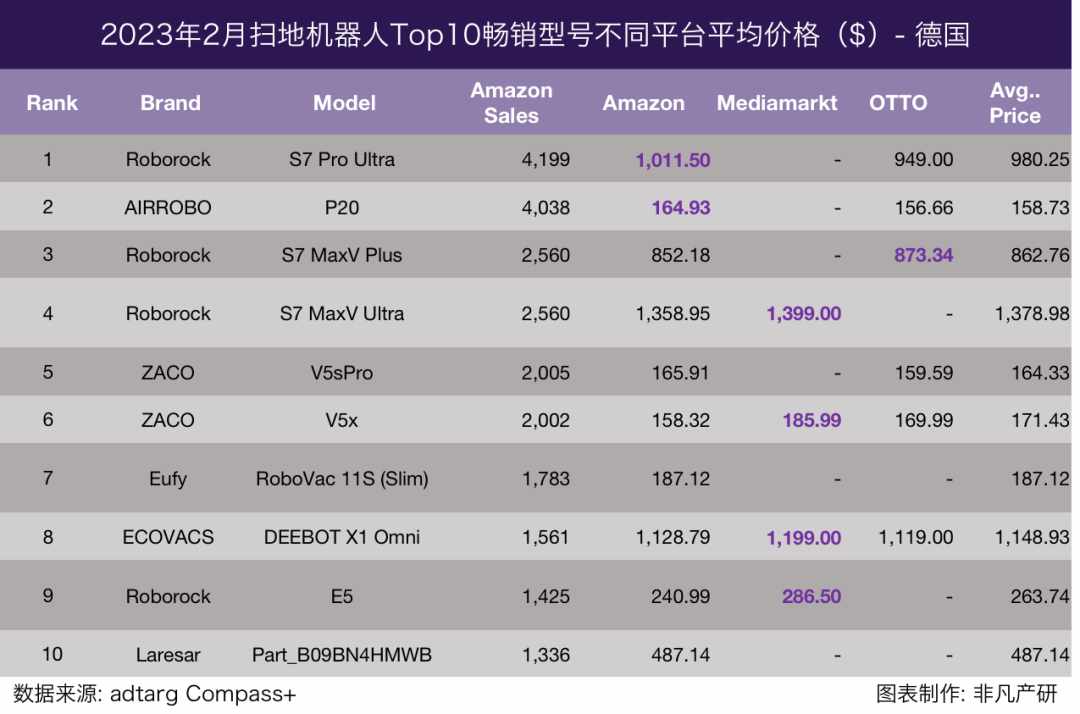

德国Top10热销型号中,2023年2月进行了大洗牌;除原有Top1型号AIRROBO P20保留Top2的席位外,其他9款型号全部被替代;Roborock有4款型号入榜,新在德国销售Eufy、Laresar分别有1款型号进入前十;另中低端品牌ZACO以价格优势,2款型号分列Top56。

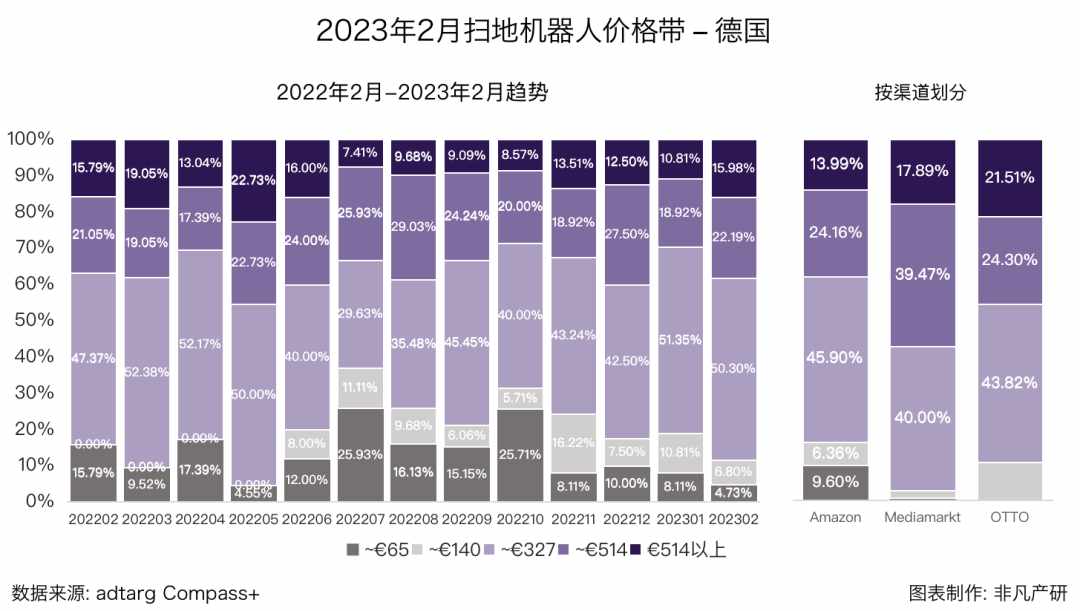

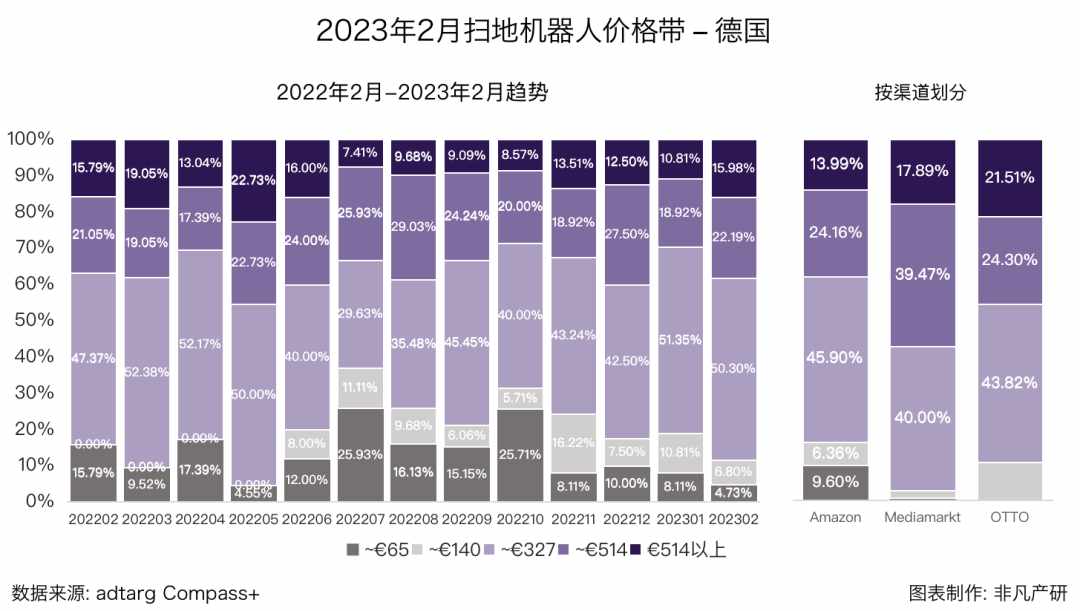

2023年2月,德国扫地机器人价格带集中于 €140~ €514之间,占比约72.49%,较1月增长2.21%;

纵览连续价格带数据发现,德国扫地机器人市场的价格带在2022年Q4季度开始,低端价格带占比趋向减少, 小于€140的产品占比在2月约为11.53%。

2023年2月,德国扫地机器人在不同平台的平均价格看:畅销型号中 MediaMarket 的价格是各平台中最高的,高出$50左右;另部分是Amazon价格高于Target,如Roborock的S7 Pro Ultra、AIRROBO P20、ZACO V5sPro。4.3 重点品牌功能点及应用场景对比

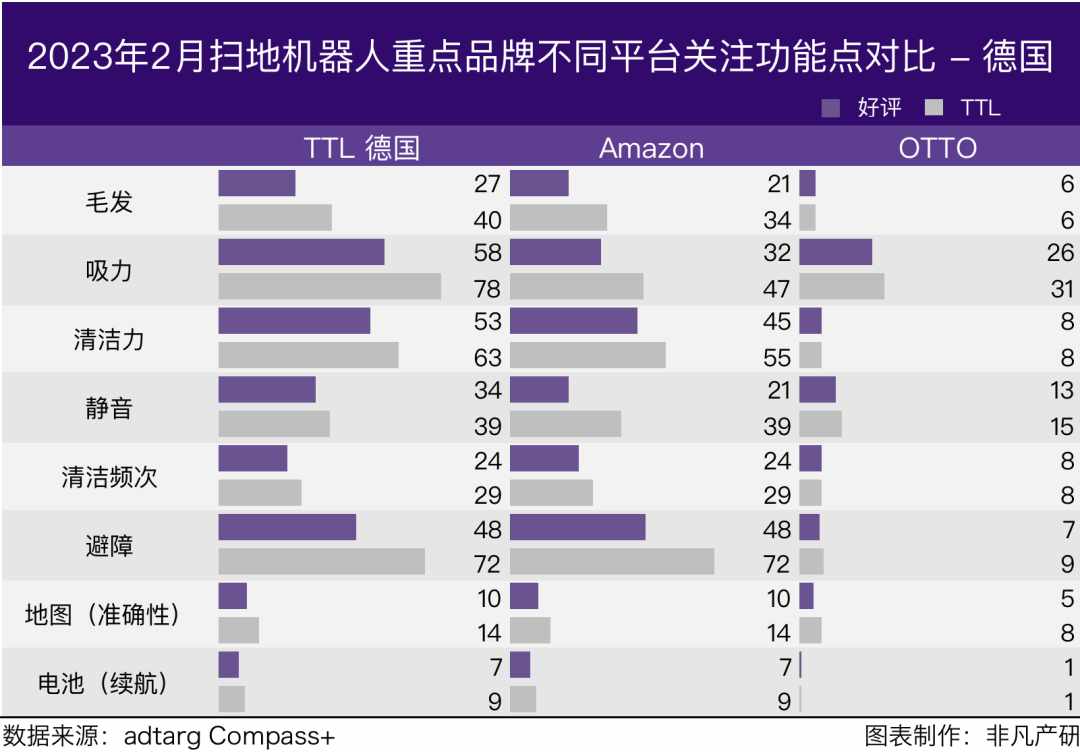

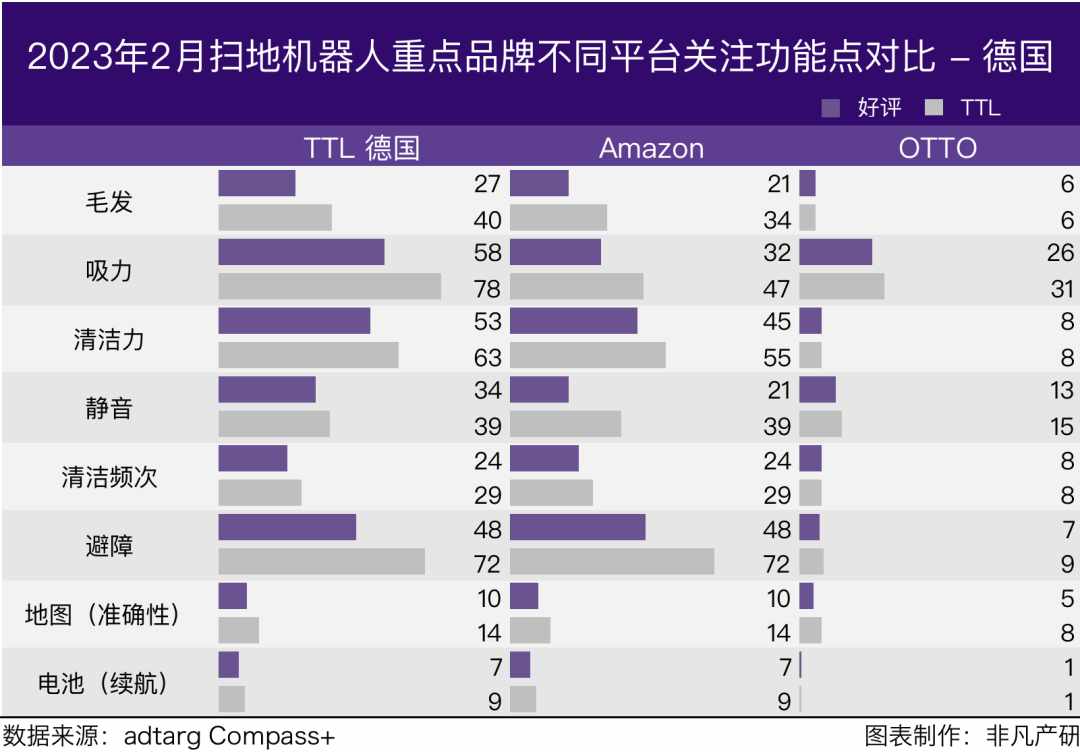

在2023年2月,德国用户关注功能点中,吸力、避障、清洁力占据Top3;其中Amazon用户对清洁力关注占比高于整体用户,而OTTO用户更关注静音功能;另OTTO用户对毛发、清洁力、清洁频次等功能的好评占比高于整体用户好评占比。

另外在2023年2月,德国Top3品牌的用户关注功能点有所不同,iRobot用户关注好评集中于吸力功能;Ecovacs用户集中于清洁频次的功能;ZACO用户关注产品的静音功能。

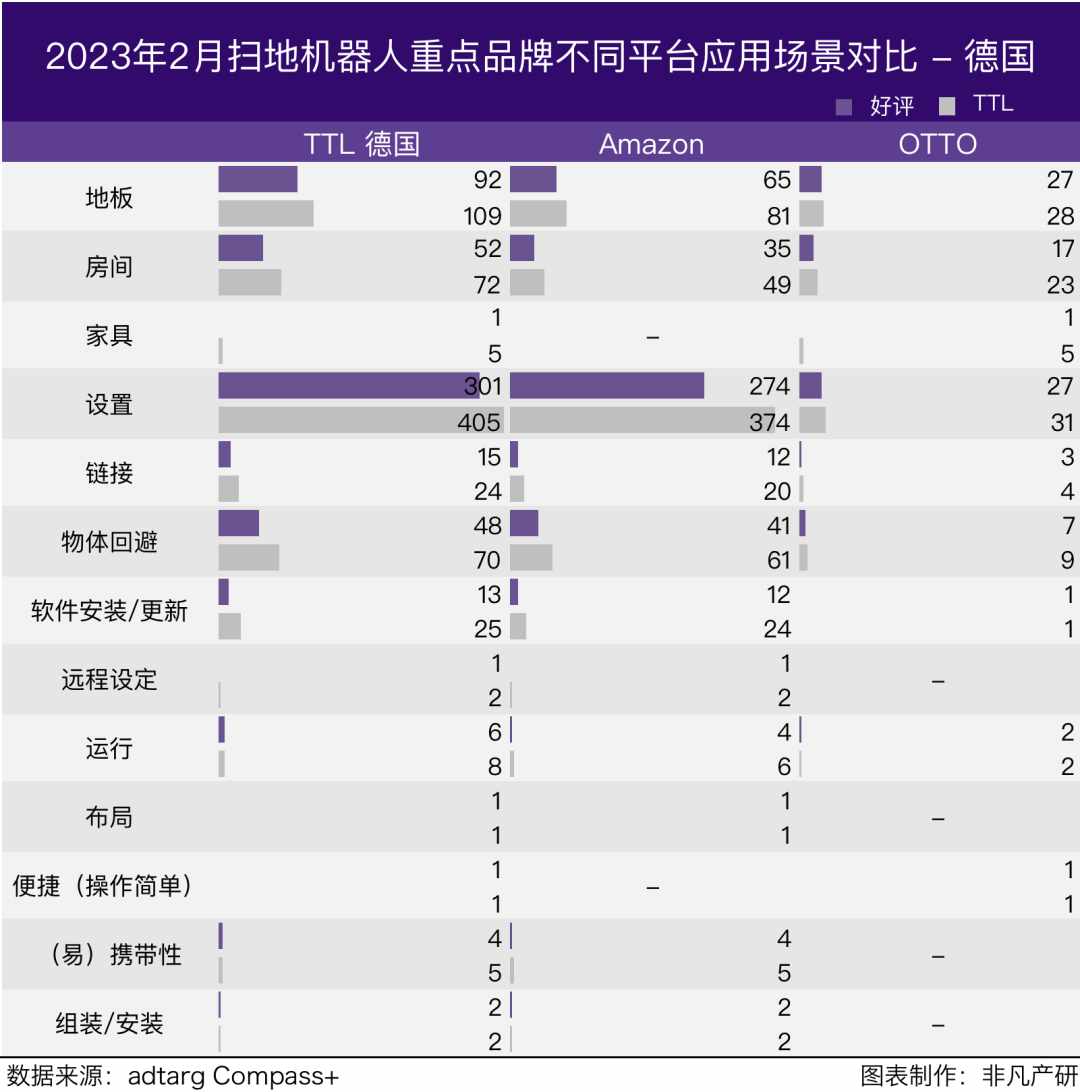

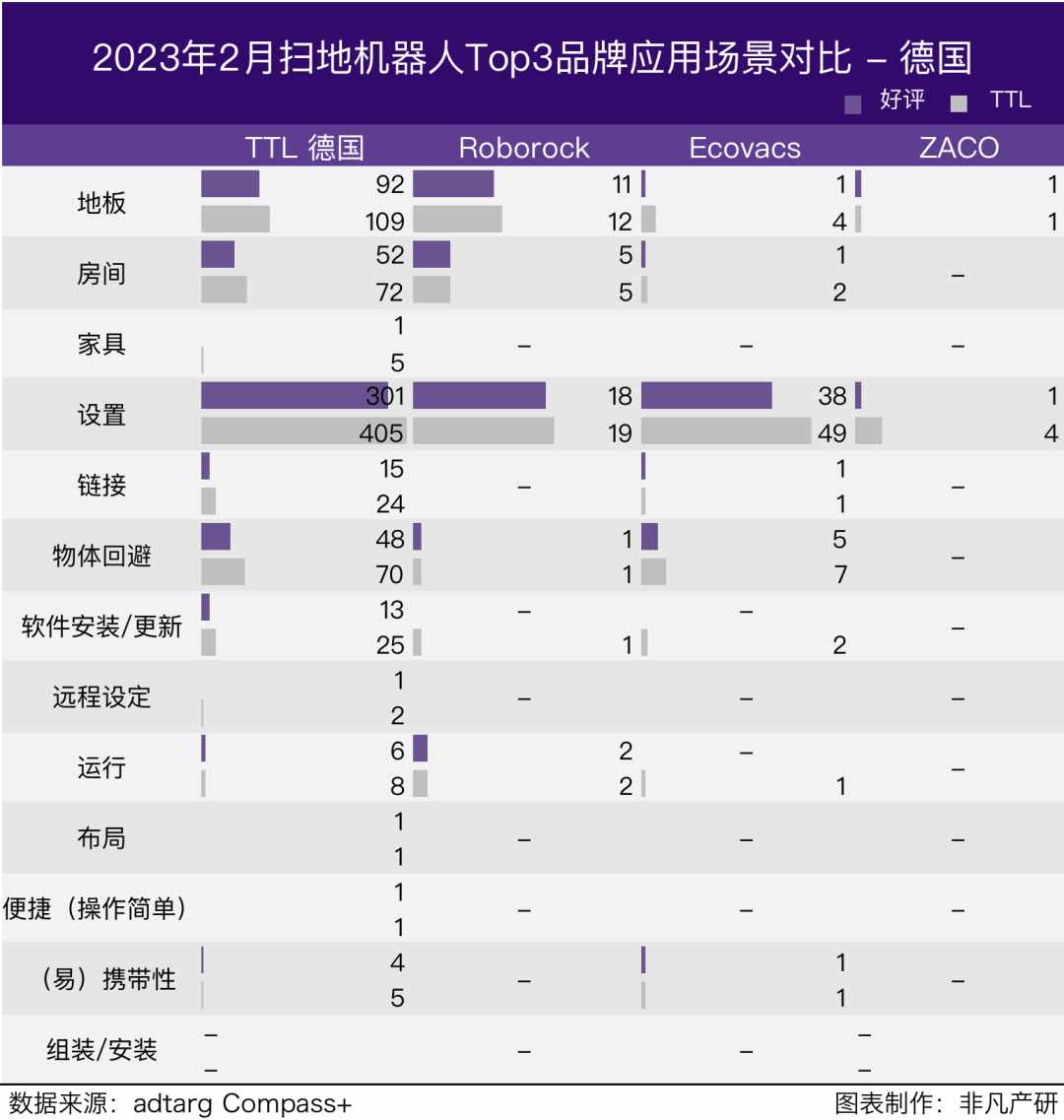

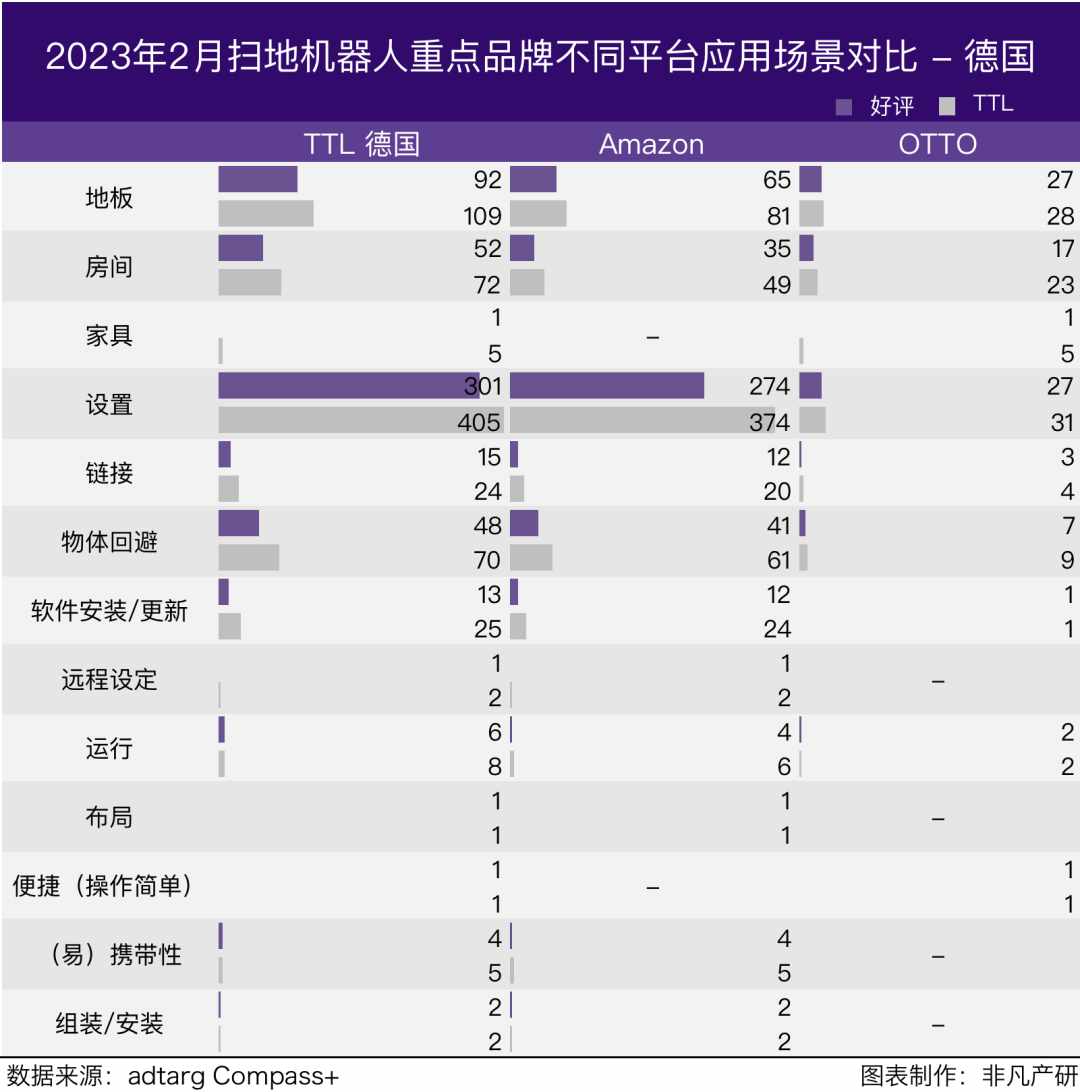

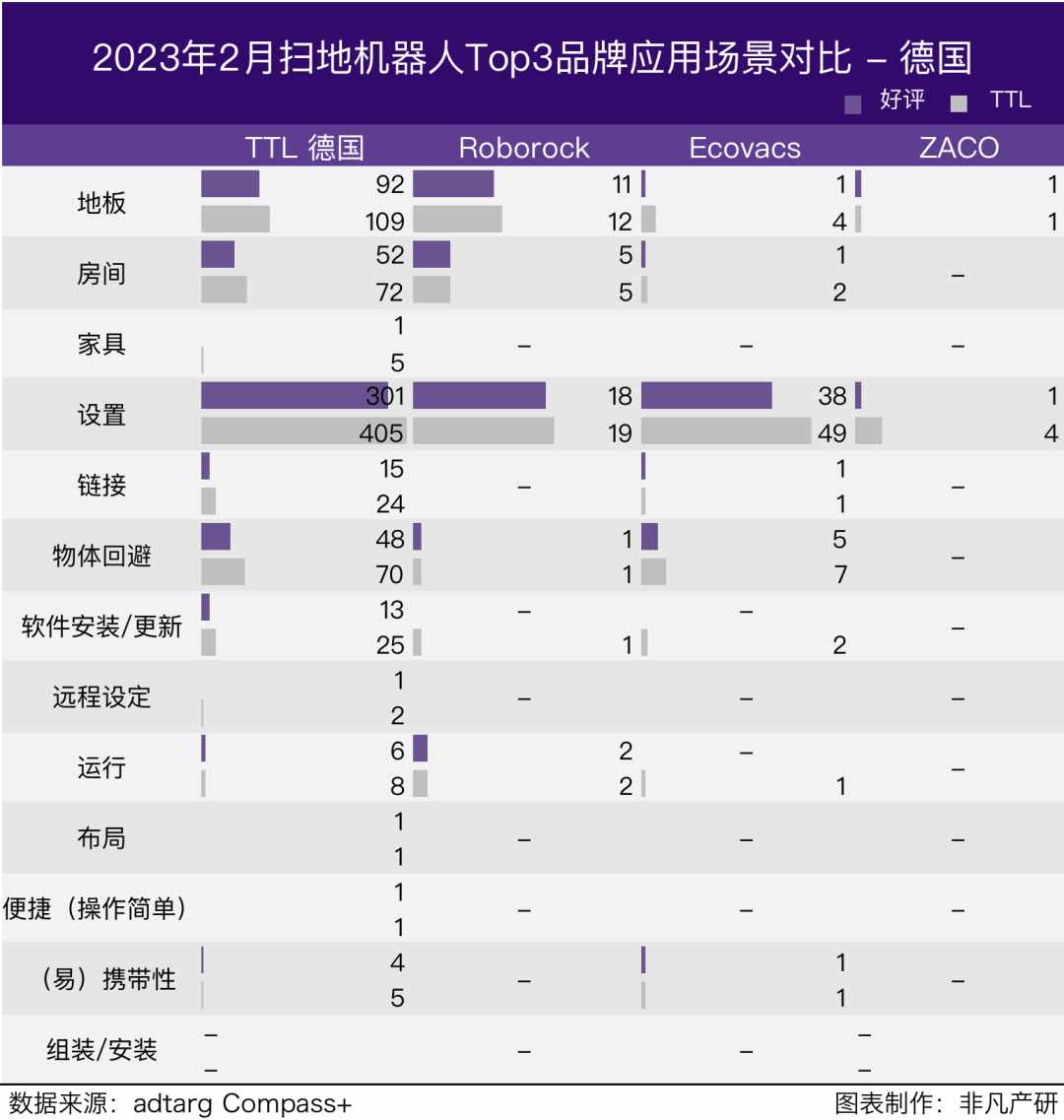

在2023年2月,德国用户关注应用场景中,设置、地板、房间占据Top3;Amazon用户关注的物体回避场景超过房间应用场景,OTTO用户对设置和地板应用场景的关注度相差不大。

在2023年2月,德国用户关注的应用场景中,Roborock用户在房间的应用场景关注度突出并好评100%;Ecovcas用户更关注物体回避应用场景,并满意度不高;ZACO用户最关注产品设置但不满意识最多的。4.4 重点品牌产品满意度

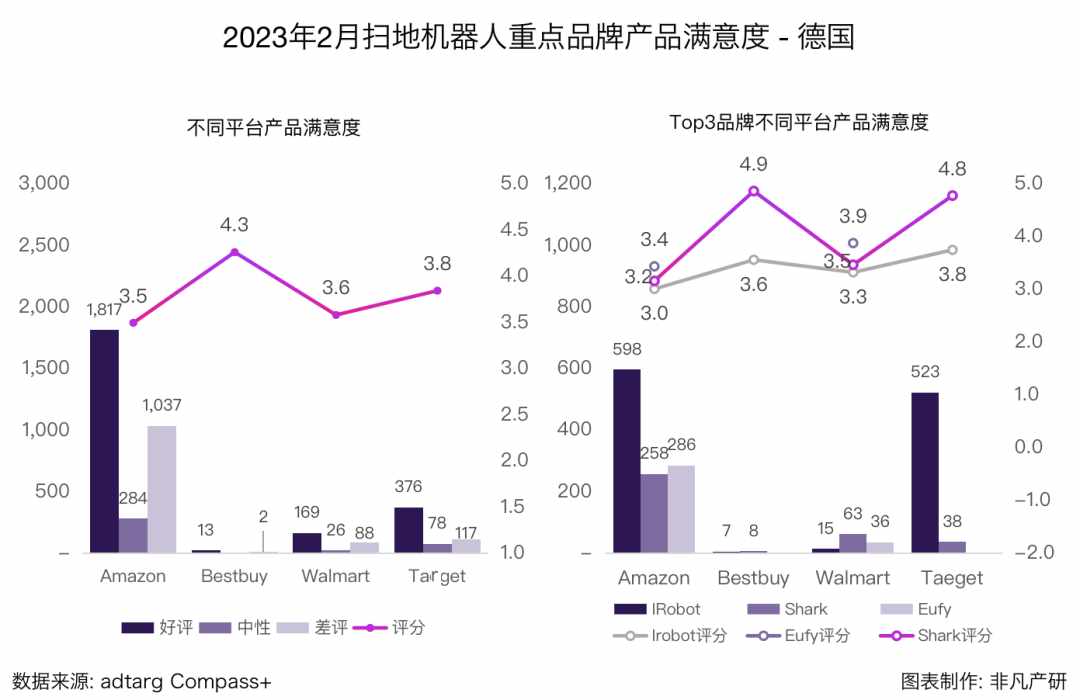

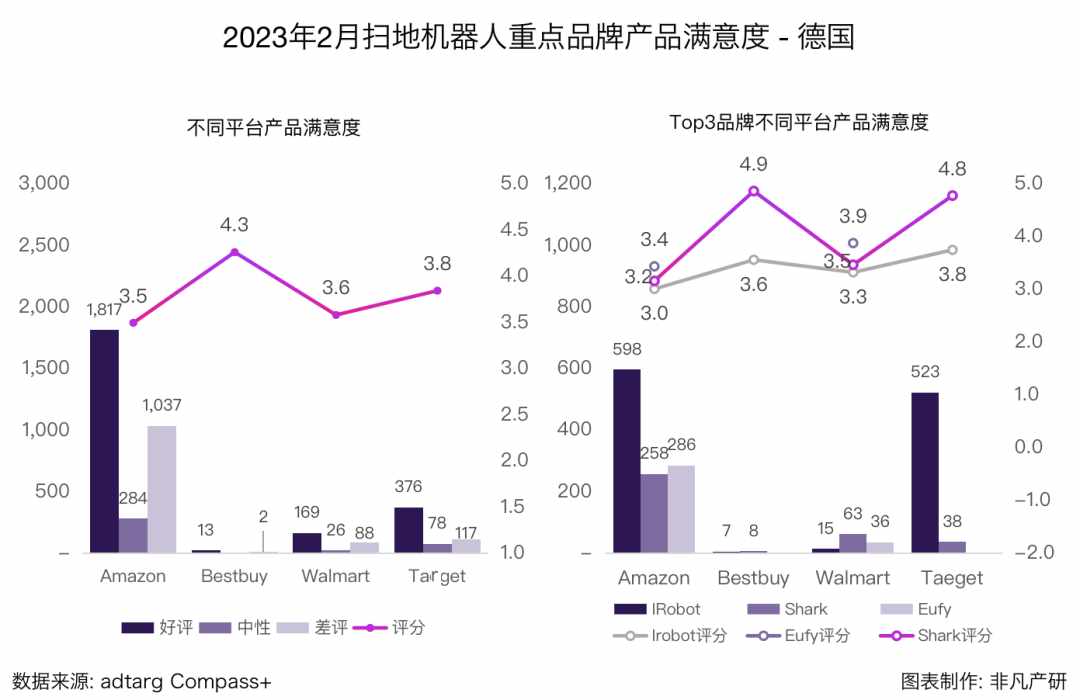

重点看德国各电商平台的用户反馈,2023年2月中,OTTO的用户平均得分4.2,高于Amazon ;

德国Top3品牌的用户反馈中,2023年2月中,ZACO平均分最低3.7,其中在OTTO中为3.6。

重点看Roborock的用户评论Top1型号S7 Pro Ultra:OTTO好评远超Amazon;用户好评集中于毛发、清洁力功能,以及远程控制、程序设置等应用场景;差评都是关于售后解决的,无法快速有效解决“程序错误、堵塞”问题。

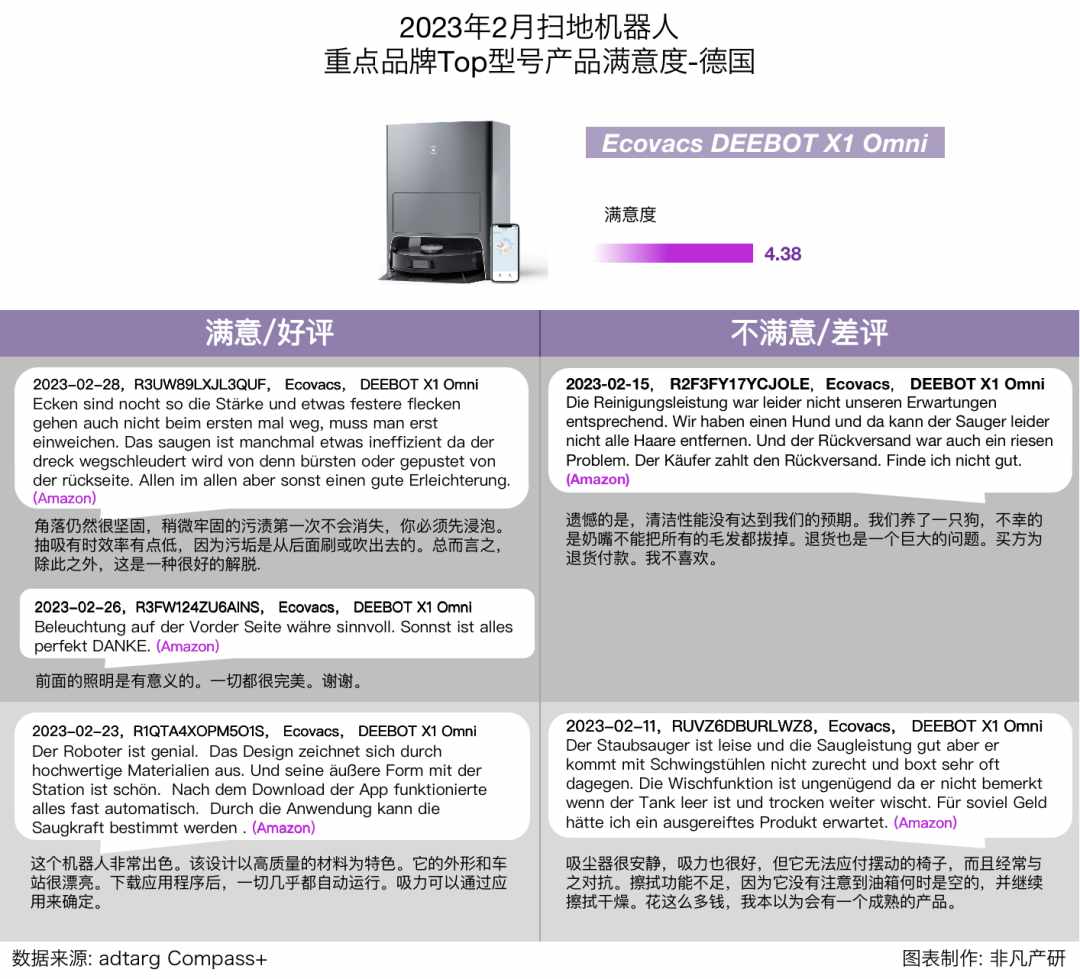

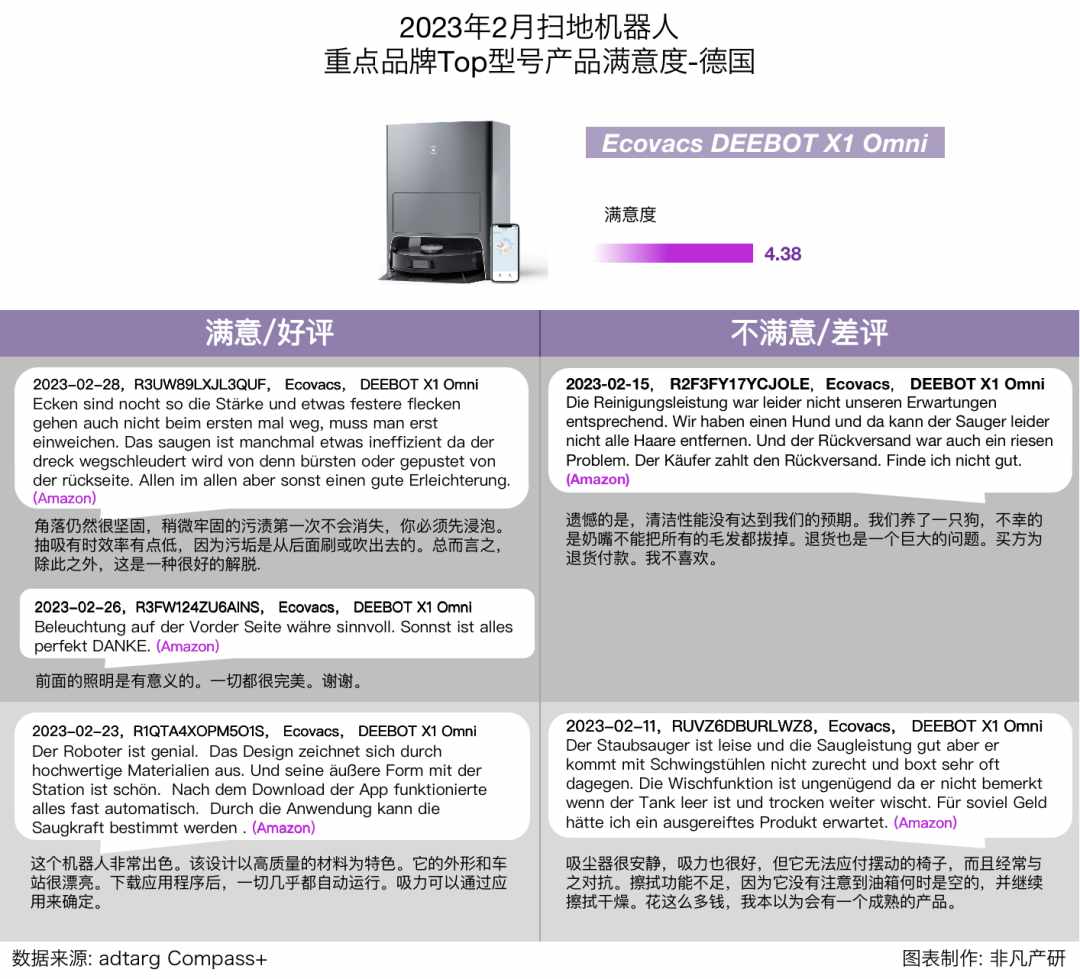

Ecovacs的用户评论Top1型号DEEBOT X1 Omni:评论几乎都是来自Amazon;用户对产品的吸力、清洁力功能,程序设置应用场景以及照明设计比较满意,对毛发清洁及邮箱报警功能不满意。

重点看ZACO的用户评论Top1型号 V5sPro:OTTO用户评论简洁;用户对产品的吸力功能、毛发应用场景比较满意,价位同产品质量相符;差评主要是运行控制场景、静音功能以及售后维修部分。

报告申明

5.1 团队介绍

非凡产研是非凡资本旗下专业的新商业创新及发展研究中心。非凡产研专注于商业场景下国内及出海企业服务生态领域的研究,涉及方向包括:新营销、新零售、新体验等,来帮助品牌和商家在全球化和数字化的时代获得先机和提升竞争力,同时,非凡产研致力于将数据技术、人工智能和自动化等新技术与不同领域传统产业相结合,包括:消费零售、本地生活、医疗健康等,助力企业插上数智化的翅膀。团队成员来自知名研究咨询公司、私募基金和科技媒体等,是一支具有深入洞察、专业知识和丰富资源的分析师团队。

5.2 数据说明

博鼎国际是世界领先的品牌全球化智能服务商,利用大数据和人工智能技术,为全球跨境企业提供用户、渠道、市场、品牌等方面专业服务。adtarg是博鼎国际专为跨境企业打造的智能营销平台,以既有大数据能力为基础,成功聚合欧美电商平台数据,形成“Compass”罗盘系统,覆盖欧美主力电商平台;同时推出“adtarg Compass+”商业模式,集合全球大数据、营销、战略、品牌等领域专家,并构建成熟产品的垂直标签体系;整合多国销售、用户评价、媒体评价等数据,协助跨境企业看清区域市场机会,建立本土化的管理基准。受研究方法和数据获取资源的限制,本报告只提供给用户作为市场参考资料,本公司对该报告的数据和观点不承担法律责任。

5.3 免责声明

本报告由非凡产研发布,本报告版权归非凡产研所有。任何中文转载或引用,需注明报告来源,国外机构如需转载引用,请提前联系授权。本报告为非凡产研作为第三方机构的独立原创分析,报告内容不代表任何企业的立场,且均不构成对任何人的投资建议。因此投资者务必注意,因据此做出的任何投资决策与非凡产研及其员工或者关联机构无关。在法律许可的情况下,非凡产研及其关联机构可能持有报告中提到的公司的股权,或为其提供或争取提供筹资或财务顾问等相关服务,其员工可能担任报告中所提及公司的董事。

持续统计欧美主力国际的扫地机器人Amazon销售数据发现:

持续统计欧美主力国际的扫地机器人Amazon销售数据发现: 在欧美主力国家的Amazon扫地机器人市场中,2022年市场规模Top3分别为美国约170.3万台,其次加拿大约34.7万台,再次英国约28.5万台;而在2023年2月的市场规模Top3中,德国以约4.8万台跃居第二, 西班牙约2.9万台成为第三,总体欧洲国家的市场规模增长明显。

在欧美主力国家的Amazon扫地机器人市场中,2022年市场规模Top3分别为美国约170.3万台,其次加拿大约34.7万台,再次英国约28.5万台;而在2023年2月的市场规模Top3中,德国以约4.8万台跃居第二, 西班牙约2.9万台成为第三,总体欧洲国家的市场规模增长明显。

' fill='%23FFFFFF'%3E%3Crect x='249' y='126' width='1' height='1'%3E%3C/rect%3E%3C/g%3E%3C/g%3E%3C/svg%3E)