巨变的开始:最新中国美线货代排名

美线货代市场变化虽不及如此波澜壮阔,但也不是波澜不惊。三年疫情期间,美线货量急剧增长,也带动了货代市场的蓬勃发展。做美线似乎很容易,赚钱就更容易了。专业性不重要,有舱位就行。一家刚开的货代和一家做了20年的老店被拉到同一条竞争线上:你能搞定舱位伐?然而,这样的非理性繁荣终归是不持久的。当大潮退去,市场回归正常,美线的风险和挑战也回来了,更何况这次退潮的速度快得超出所有人的预料。当市场货量震荡回调,货代利润空间一夜回到解放前,旺季似乎遥遥无期,接下来的路要怎么走?还要不要继续往前走?对于中大型货代来说,今年的市场挑战巨大。前几年的飞速发展“迫使”公司增加了很多人手,货量和利润双增长的市场完全可以支撑增加的人力成本。除了增加人手,美国连续几年的高通胀和高就业导致企业不得不给员工加薪,否则面临人员流失。同样,加薪容易减薪难。人员增加,薪酬提高后,然后市场来了个急转身,货量激降,利润变薄,如何支撑庞大的G&A成本?

除了货代本身的成本增加外,市场格局也变了。前几年船司尽享卖方市场的优势,无法满足所有货主的所有需要,很多货主(尤其是中大型货主)主动寻求货代合作。如今市场来了个一百八十度的转弯后,那些货主重新投入船司温暖的怀抱中,留下怅然若失的货代。原先受益最大的头部货代如今也受伤最深(看一下头部货代货量跌幅就知道了),客户忠诚度最终敌不过实实在在的利益。市场的红利没了,我们回归问题的本质:直客为什么会选择货代?为什么会选择你,而不是别家?当舱位不再是问题,各家货代的价差也不再明显,你能给直客带来什么价值?如今市场惨淡,心灰者众。不过,笔者最近跟很多优秀的物流公司老总们交流,总的感觉是强者恒强。在一个普遍不被看好的市场,这些优秀的货代们定下了20%以上的增长目标,从他们透露的信息来看, 这不是拍脑袋决定的,而是确实可行的目标。市场的激变中,有人看到危险,有人嗅到机会。今明两年是市场向“后疫情时代”转变的不稳定时期,各家货代的情境不同,竞争策略的差异性将会被淋漓尽致地体现出来。货量排名虽然不能100%体现一家公司的实力,却是最直接的表现形式。货量意味着话语权,特别是当总体货量下降,保持并设法增长自身货量是今年很多公司的目标,货量目标优先于利润目标。只不过,市场总量在下降,有人赢,就有人输。

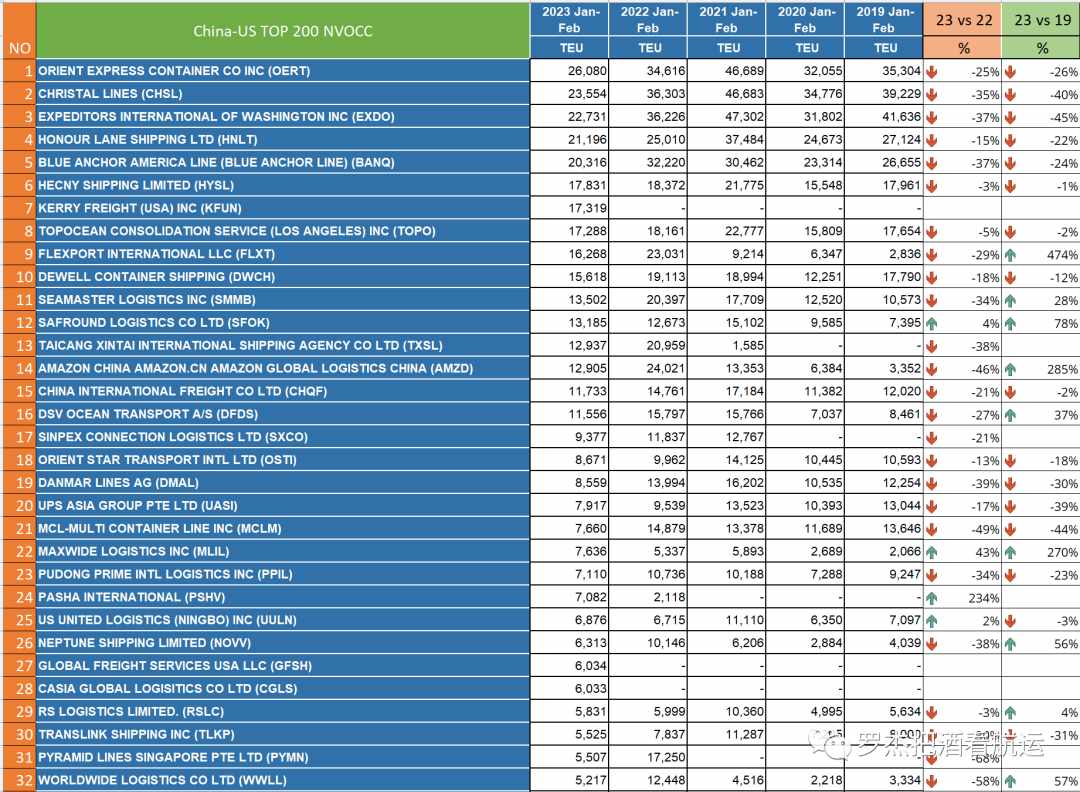

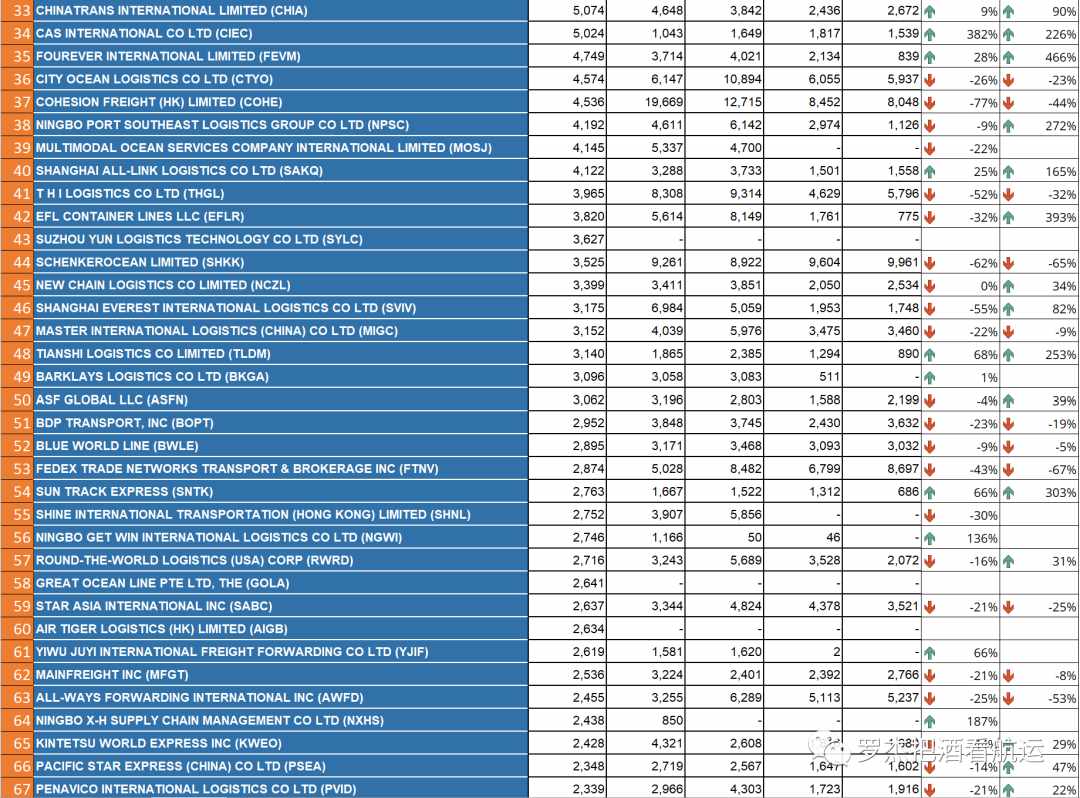

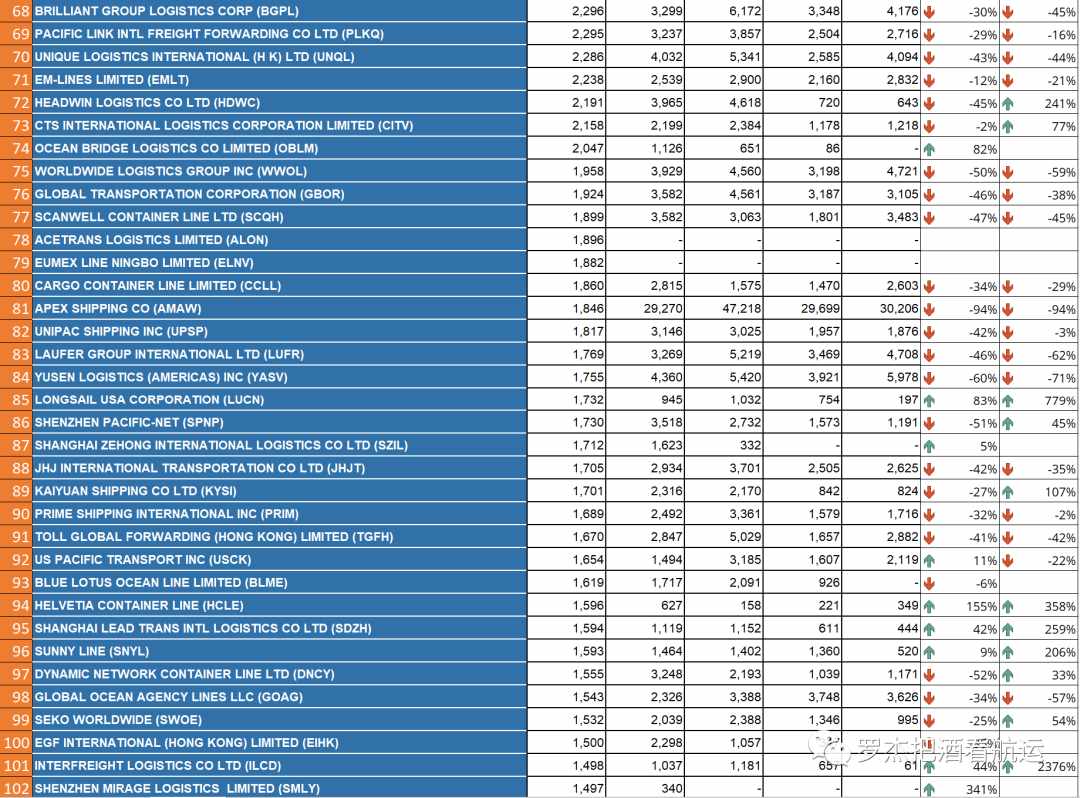

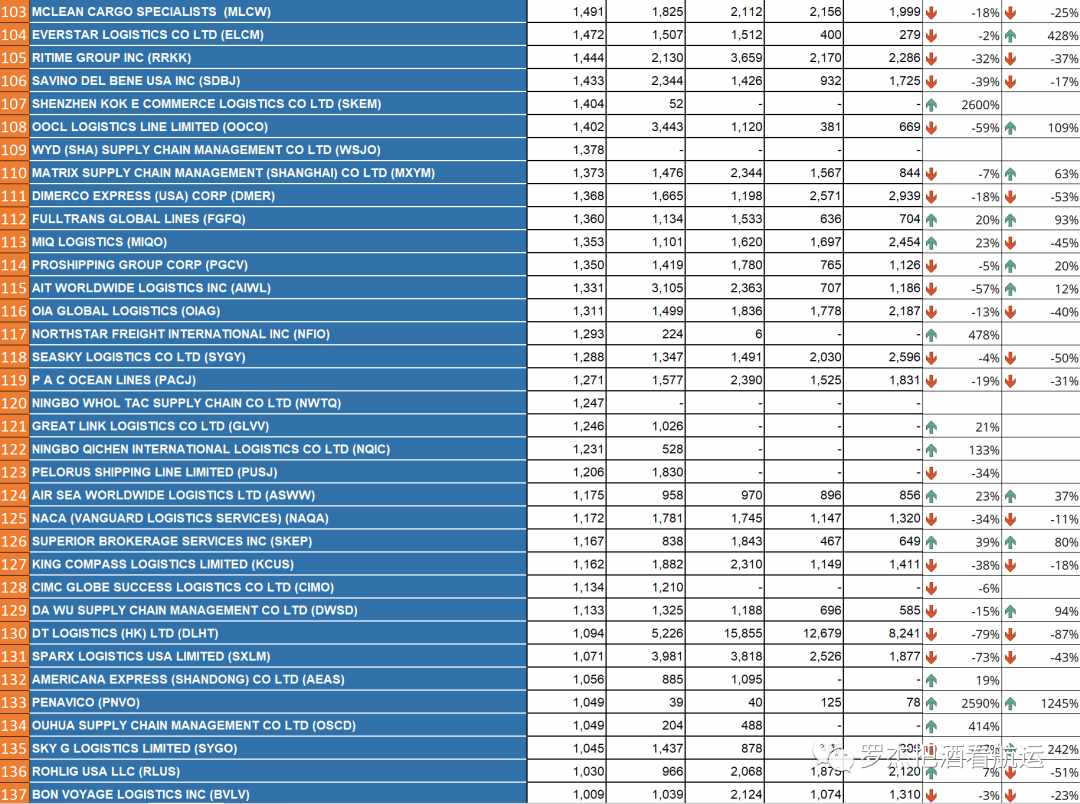

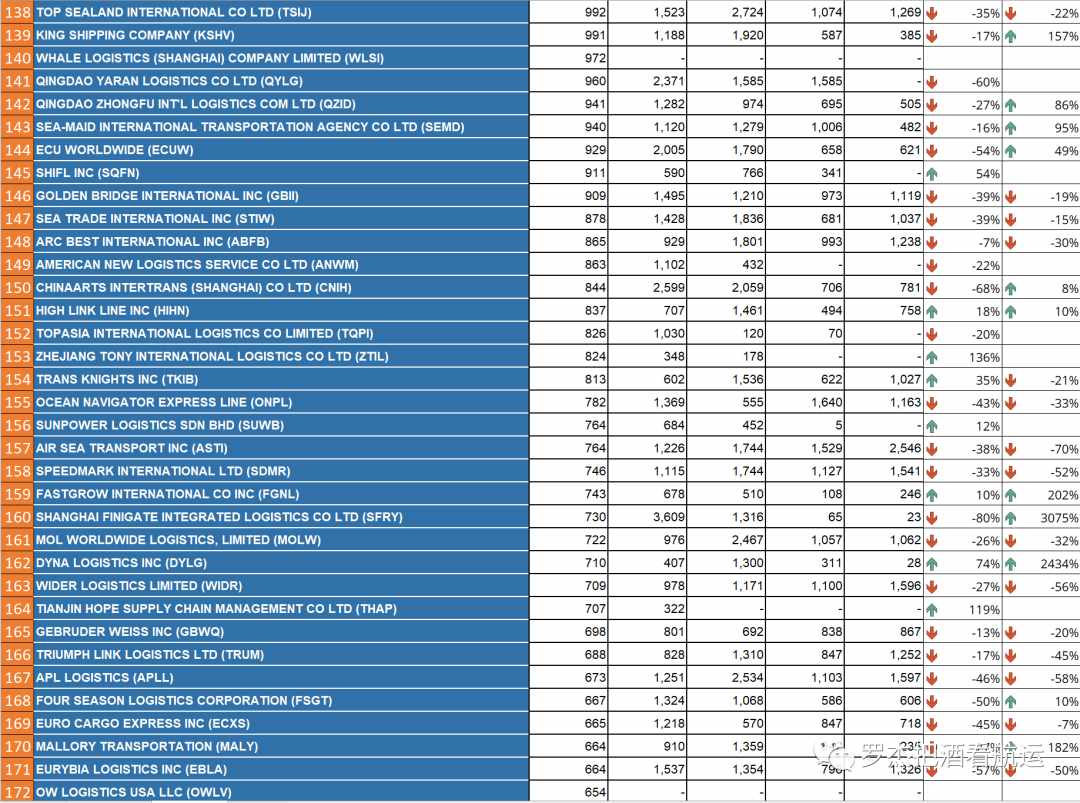

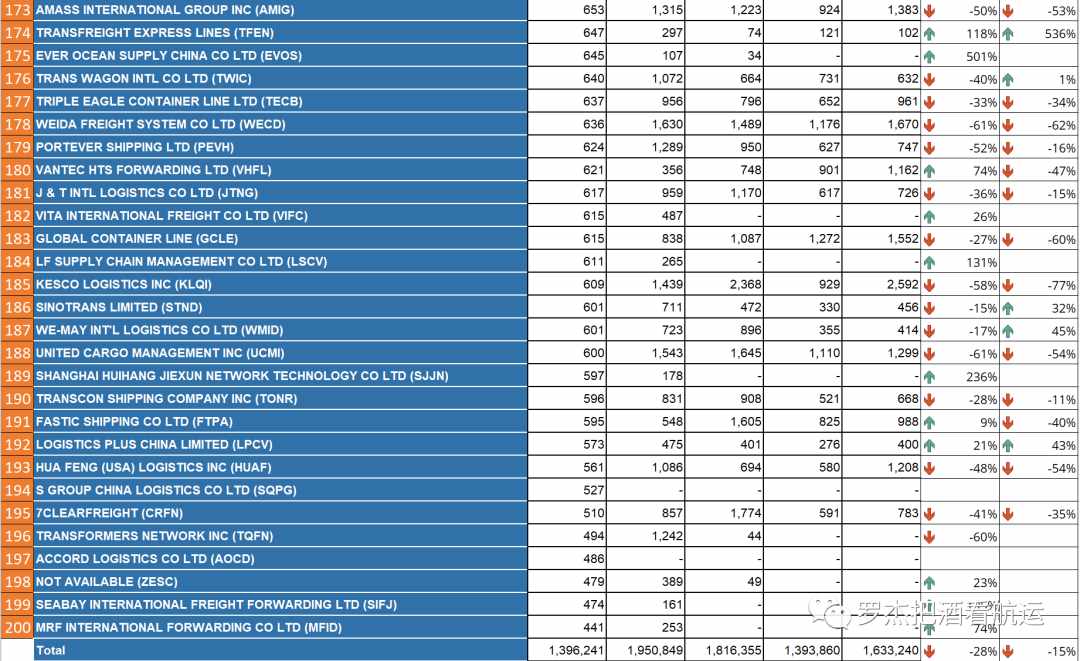

以下是中国到美国前200名货代排名,数据的时间是2019年到2023年的前2个月,以ETA美国时间为准。1-2月的数据会因为每年过年时间的不同导致出货节点不同,货量也有可能不同。为了比较方便,我们先忽略这个因素的影响,况且每年过年时间差在两周左右,不会带来质的不同。今年前两个月货量同比下降28%,跟2019年(被普遍认为是“正常”的年份)同期相比则下跌15%。大家如果还记得的话,2022年的年头基本延续了2021年疯狂出货的节奏,同比似乎有点不公平。也正因为如此,那些今年1-2月同比保持正增长的货代(虽然不多)值得给个大大的赞!

如果说跟2022年比较显得不公平的话,那么跟“正常”年份2019年相比又如何呢?从下图可以看出,也不是所有的货代都有增长,很多头部货代下跌的幅度明显,他们的经营压力可想而知。同时也有很多货代取得数倍于2019年的增长,此消彼长的趋势明显。以各个公司的发展轨迹来看,今年前10的货代中将会出现新名字。五年的时间,市场有很大的变化。2023年前200名货代中, 有多达52家在2019年是没有任何数据的, 要不是原有的公司启用新的SCAC,更多的是后来才成立的新公司。五年之后,这些新公司又如何呢?

特别说明:前文说过,Apex Maritime/TOPOCEAN 已经启用新的SCAC(KFUN)。目前排名中还有三家公司的名字,如果把三家的货量全部加起来,Kerry Freight 是毫无争议的美线No. 1 NVO。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次