四面楚歌的亚马逊该如何破局?

01

宏观经济状况恶化

通胀正在抬头,市场和美联储在中短期内陷入两难境地。如果美联储想要达到2%的通胀目标,那么在不久的将来(至少一两年),它就承担不起鸽派的代价。

与此同时,如果终端利率超过预期的6%,将使市场陷入混乱。我完全预料到,如果市场暴跌,美联储将面临压力。

硅谷银行倒闭等消息也有影响,尽管亚马逊不太可能有任何有意义的风险敞口。然而,这是流动性收紧的另一个明显迹象,不管你信不信,这甚至影响了亚马逊,其债务自 2020 年以来增加了一倍多。

该股票的贝塔系数现在几乎与市场一致,为1.25。但这仍然意味着,对于1%的市场抛售,亚马逊预计将损失1.25%,在大幅抛售期间,这一损失可能会迅速加速。

02

商业环境恶化

与此同时,在零售领域,沃尔玛(NYSE:WMT)继续蚕食亚马逊,现在开始攻击可能对亚马逊造成最大伤害的地方(吸引富有的购物者)。沃尔玛长期以来一直被视为亚马逊Prime的廉价替代品,但现在开始吸引家庭收入比过去更高的年轻客户。

虽然像HQ2暂停这样的消息表面上看起来是积极的(资本支出削减),但这是该公司含蓄地承认,它预计艰难时期将持续更长时间。像Zoox这样的新项目也面临着阻力。

所有这些弱点都没有被忽视,因为每股收益预期一直在稳步下降,如下所示。把这些数据放在大背景下看,当前季度的估值在过去90天里下降了近30%。

AMZN估值(雅虎财经)

AMZN估值(雅虎财经) 03

股市技术面恶化

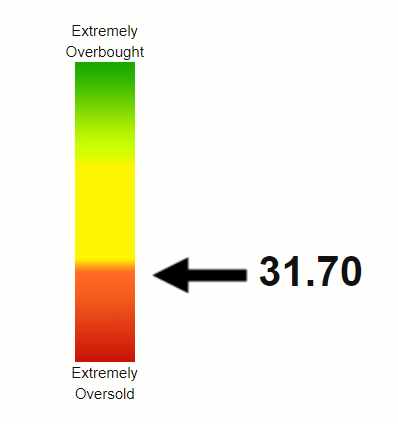

相对强弱指数(“RSI”)评级为32,表明该股即将进入超卖区域(<30)。然而,就像过度乐观一样,悲观情绪往往也会变得令人沮丧,这意味着如果当前的宏观状况将持续或变得更糟。

AMZN Moving Avgs (Barchart.com)

AMZN Moving Avgs (Barchart.com)  AMZN RSI (Stockrsi.com)

AMZN RSI (Stockrsi.com) 04

潜在的交易

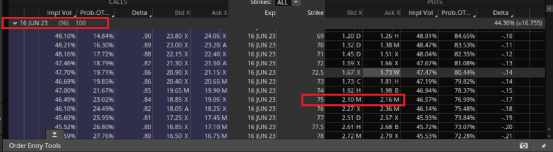

AMZN Chain (Think or Swim)

AMZN Chain (Think or Swim) 一般来说,卖出看跌期权存在一些风险。当市场剧烈抛售时,你的执行价格可能会比预期更快达到。

因此,在执行此交易或任何类似性质的交易之前,请确保您愿意以该价格持有标的股票,而不考虑短期噪音。

此外,亚马逊预计将在4月28日左右发布收益报告。虽然期权链在此之后一个半月到期,但请注意,如果数字令人失望,股票可能会比你的反应更快地跌破执行价。

以2024年每股2.51美元的估值计算,亚马逊每股75美元的预期市盈率将不到30倍。考虑到目前市场的平均市盈率接近21倍,相对于亚马逊的影响力,这是一个合理的溢价。

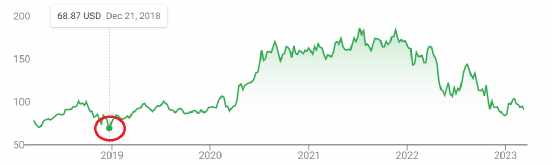

每股75美元,亚马逊的交易价格将达到2018年12月以来的最低水平,如下图所示,几乎是5年来的最低点。

当前的市场低迷(自1月底以来)在很大程度上与通胀和美联储政策有关,就像2018年12月和2021年12月一样。然而,这次略有不同,因为我们现在比2018年或2021年的任何时候都更接近终端利率。

美联储要达到2%的通胀目标还有很长的路要走,但不管最近的通胀报告怎么说,对投资者来说,大部分坏消息都已经过去了。

AMZN图表(谷歌财经)

AMZN图表(谷歌财经) 尽管增长“放缓”,但AWS仍在增长,收入有望在2023财年达到940亿美元,2024财年达到1100亿美元。

以每股75美元计算,亚马逊的市值将达到约7800亿美元。将这两个数字加在一起,即每股75美元,按照AWS 2024年的收入计算,亚马逊的股价相当于AWS销售额的7倍。如果你认为这个数字被高估了,考虑一下下面的数字。

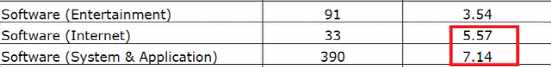

虽然亚马逊仍被归为“非必需消费品”,主要是由于其电子商务历史,但它是一个技术颠覆者。根据纽约斯特恩大学最近的一项研究,互联网和系统/应用软件股票的平均收入倍数(截至2023年1月)为6.3倍。亚马逊肯定比“一般”股票好吧?

作为外部对比,英伟达(NASDAQ:NVDA)目前的市盈率接近20倍,基于2024年的收入。

AWS收入(由作者编制,数据来自Statista.com)

AWS收入(由作者编制,数据来自Statista.com)  2023年1月收入按行业增长(pages.stern.nyu.edu/)

2023年1月收入按行业增长(pages.stern.nyu.edu/) 除了AWS(这几乎使亚马逊的价值被低估到75美元),从长远来看,亚马逊在其他领域的收入应该是有意义的。

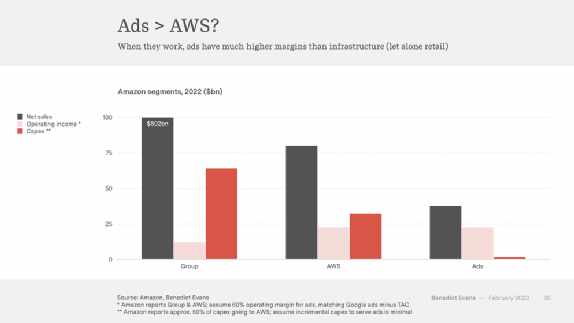

具体来说,亚马逊的广告业务正以如此炙热的速度增长,2022年的收入可能已经超过亚马逊Prime的380亿美元。

据报道,这部分业务的利润率可能已经超过AWS,达到50%。亚马逊的综合生态系统使得按部门计算单个盈利能力变得更加困难,但认为广告业务的盈利能力已经与AWS相当并非不可能,原因如下:

- 广告的资本支出要低得多,这提高了利润率

- 广告可以而且确实促进了亚马逊业务的各个方面

AD vs AWS (www.ben-evans.com)

AD vs AWS (www.ben-evans.com) 05

结论

从长期来看,基于上述优势,分析师认为以75美元或90美元的价格买入可能会给股东带来回报。

END

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次