欧美电商市场疲软不堪!2023是大洗盘的一年?

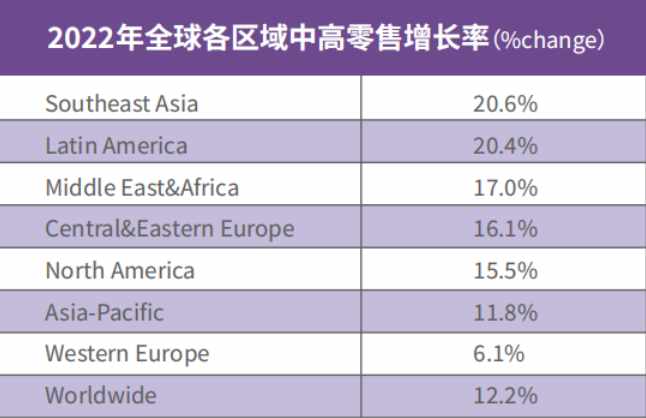

据eMarketer最新预测,2022全球电商销售额的年增幅预计为12.2%,同比下降4.1%。各国家和地区电商增速差异较大,目前基本态势为:欧美发达地区市场逐步饱和,东南亚、拉美地区保持高速增长;而中东、非洲地区国家,仍具有较大增长潜力。

本期先讲欧美电商市场情况及变化,更多内容请关注留意紫鸟浏览器。

-1-

疫情红利消失

美国消费者在高通胀下消费热情不减!

根据数据,美国电商增速在2022年急速下滑,进入下降盘整阶段,回归到2019及以前的电商增速水平。

但亚马逊美国站Prime Day、黑五、网一等线上大促的数据却呈现出不同程度的增长面貌,美国消费者在高通胀的影响下消费热情依然不减。据Numerator数据,亚马逊2022年Prime Day活动中,美国家庭平均购物花费了116.58美元,比去年的92.09美元上涨了26.6%。

随着近期美联储大幅度加息,美国经济指数有所好转,通胀及就业数据也在逐步恢复。

沃尔玛表示,今年年初美国消费者支出强劲,但预计全年家庭支出将放缓,导致2024财年美国销售增长疲软,仅为2%至2.5%。

家得宝认为,消费者支出仍在增长,但预计全年销售增长将持平,利润将下降。

不难看出,虽然上半年美国电商市场将有短暂的繁荣,但整体衰退之势不可避免。寻求新增长的卖家可往细分品类赛道中多加挖掘,或是尝试布局多平台多站点分摊风险。

-2-

欧洲增速全球垫底

供应链卖家优势反而更大?

自从2021年欧盟VAT税改开始,欧洲市场的利润率就在大幅下滑,在俄乌冲突下订单量再遭遇“滑铁卢”,加上高涨的FBA费用,愈演愈烈的罢工事件和翻倍的退货率,这些无一不让欧洲卖家雪上加霜。不少卖家早在年前就将其在欧洲市场的份额大砍30%-50%,甚至放弃了欧洲市场,进行其他市场的开拓。

至于在去年“昙花一现”大爆猛捞一笔的取暖类和部分服装类卖家,在经历了天气突然回暖和天然气价格下调后也是逐渐不抱希望了。

而今年,在消费力下降和物价上涨的双重挤压下,欧洲消费者可能会更偏向高性价比的产品。同时,Temu即将开放欧盟和英国的站点,其低价模式或将借此收割不少欧洲消费者,对有供应链优势的卖家来说也是一个机会。

虽然欧美电商市场增速已不容乐观,但其庞大成熟的线上消费群体仍让跨境卖家眷恋不已。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次