全年数据总结!从《2022手游出海买量白皮书》掌握2023手游出海趋势 | 橙报告分享

随着国门的开放,全球经济的好转,2023年中国手游的出海征程到底会是怎样态势?我们无法断定,但我们可以从去年整个年度手游出海的数据看,从而掌握2023手游市场趋势!

其实回看2022 年上半年,游戏版号的重启是为国内手游市场带来了一次“小春天”,尽管疫情以及未成年人防沉迷政策等因素带来的不确定性并未消散,但手游出海的浪潮仍在继续。越来越多的厂商也陆续加入出海逐浪的队伍,将产品发行到海外,作为填补国内不足的重要手段。

01

海外手游买量大盘

对于手游出海来说,每个国家每个地区的市场情况都不同,用户获取成本也颇有差异。

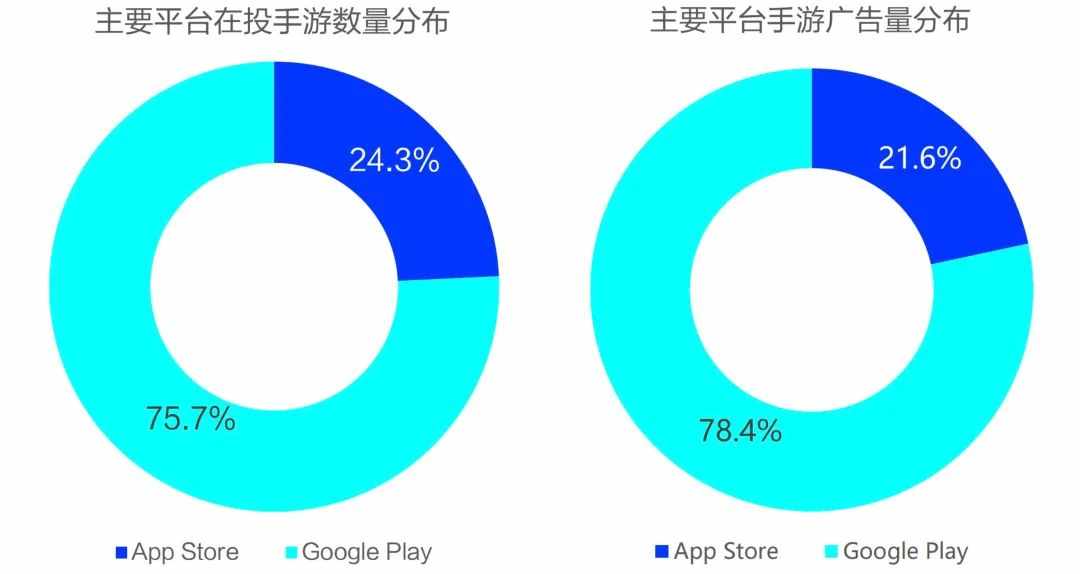

对 2022 年的海外在投手游及手游移动广告所对应的平台进行统计。无论是从手游数量还是广告量的维度,App Store 的占比都在 20%~25% 左右。相应的,Google Play 的占比约为75%~80%。

作为两大海外手游发行主要平台,App Store 与 Google Play 端手游及广告量的分布一定程度上对应着 iOS和Android设备的市场占比。Android 系统的全球份额高于 iOS 系统,在部分T2、T3 市场更是具有统治性地位,同时 iOS 的隐私保护政策一定程度上影响了广告投放的效果。因此厂商普遍将买量投放重心放在Google Play 端。

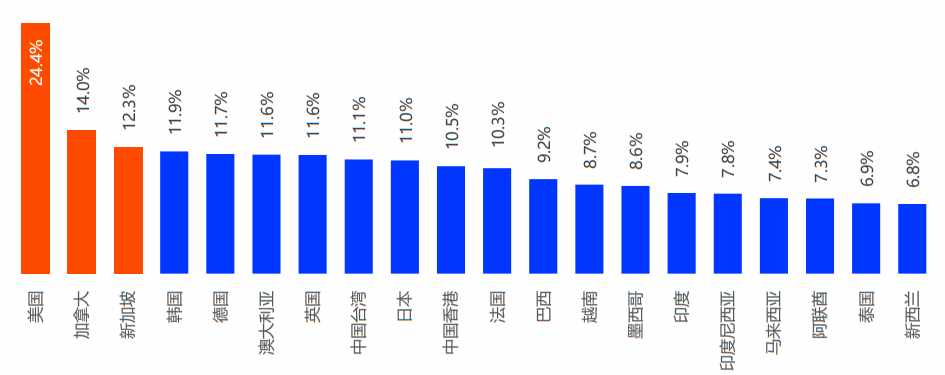

2022 年手游广告量最高的 20 个地区中,前十的地区多数为公认的 T1 地 区,部分为优质的 T2 地区。这些地区通常市场大盘够大,有成熟的游戏文化和较强的付费能力。

其中最具代表性的美国市场统治力依旧明显,约 24.4% 的手游广告会覆盖美国地区,比第二位同属北美市场的加拿大多出 10.4%。成熟的移动互联网基建、单纯的语言环境、包容的游戏文化令北美市场成为全球游戏厂商竞相追逐的第一市场。

十一名之后,拉美、中东、两印等新兴市场中的代表地区开始出现。尽管这些市场仍处于培育和发展过程中,但更低的买量成本和获客难度仍然吸引了越来越多厂商的目光。

▍重点社交媒体热投手游类别

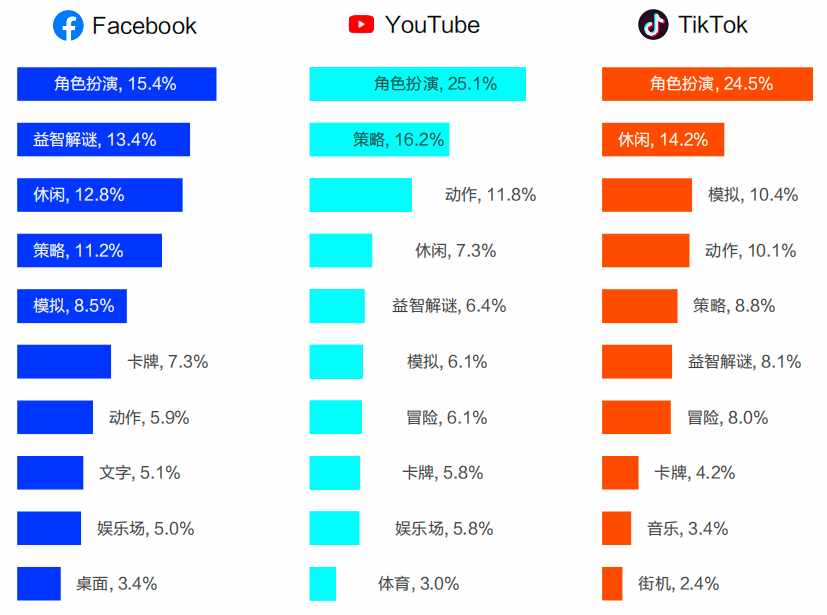

报告分别统计三个代表性的海外社交媒体平台 2022 年广告量最高的 10 个手游类别。可以看到,三个社交平台上广告量最高的游戏类别均为角色扮演类。

对于角色扮演或类似的重度产品来说,买量活动往往需要与社群及内容营销相结合。Facebook 是开展社群运营的重要渠道,而 YouTube 和 TikTok作为海外代表性的视频平台,具备更强的内容属性。

中国出海手游买量盘点

海外市场广袤,每个地区的用户习惯、文化传统都不一样,手游出海营销想要成功着陆,需要对各市场逐一分析研究。

而中国游戏厂商累积多年的出海经验,对海外用户也越发了解。对此,我们可以从过往数据找到出海趋势。

▍中国出海手游主要类别

2022 年中国手游出海大潮中,低门槛的休闲类游戏仍然是产品数量最多的赛道,占比约为 20.3%,略低于海外整体市场的 20.8%,但差距不明显。

值得注意的是角色扮演与策略两个类别,二者在中国出海手游产品中的数量占比分别为 16.7% 和 9.5%,明显高出海外大盘的平均水平。

同时,这两个类别也是中国出海厂商投放广告最多的类别,广告量占比分别达到 21.3% 和 22.2%。数量占比与广告量占比双高的背后,是中国厂商对于 RPG、SLG 等传统重度品类的高度热情和大手笔投入。

▍中国出海手游主要目的地

2022 年中国手游厂商在海外市场上 投出的广告有 28.2% 会覆盖北美市场, 这通常是顺应全球市场大趋势的选择, 对于有意进入英语世界的手游厂商, 北美是绕不开的一块市场。

排在第二、三、四位的地区分别为东南亚(25.4%)、中国港澳台(17.7%) 和日韩(17.0%),均是处于中国文化辐射范围内的地区。相似的文化背景使得这些市场成为了中国厂商出海的首选。

而在海外大盘趋势中表现出强劲增长势头的拉美、中东市场在 2022 年并未受到中国手游出海厂商的过多青睐,广告量占比仅为 10.1% 和 4.8%。

▍中国出海手游广告投放榜

▍中国出海手游厂商海外广告投放榜

03

重点品类买量竞争观察

从代入感超强的硬核游戏到轻松的超休闲游戏,玩家的口味日益多样化,各类游戏发展蒸蒸日上的同时,也给游戏出海营销人带来了挑战!如何能够洞悉玩家心态,吸引新老玩家,为玩家做出更好的游戏?成为亟需解决的难题。

▍策略类手游买量竞争观察

从多人竞技对战到战术作战游戏,再到4X策略游戏,策略游戏的子类别林林总总。此类游戏玩家多为较年轻的男性,他们将玩手游看作一种社交活动,更喜欢能让他们开展社交互动的游戏功能。由于对游戏的参与度高,策略游戏玩家比其他手游玩家更可能自认为是“玩家”。通常此类玩家大都为了从游戏中缓解压力并从中获得成就感。

作为研发、获客成本都相对较高的一个品类,海外策略类手游的月均在投产品数量仅为 1100 左右,且全年无明显波动。但是策略手游高投入高回报的特点受到了中国厂商的追捧,作为中国出海手游的主战场,投放量最高的 1000 款策略类游戏中,有 397 款来自中国厂商,并且这一比例远远超过了第二名越南的 6.5% 和第三名俄罗斯的 3.5%。

▍策略类手游广告投放榜

▍休闲类手游买量竞争观察

按月统计 2022 年在海外市场有买量投放活动的休闲类手游,可以看到休闲类在投手游数量整体呈波动上升趋势,上半年平均单月有约 3900 款休闲手游投放广告,而在下半年这一数字增长到 4500 左右。

海外休闲类手游的三大主要来源地区为中国内地、土耳其和越南,相对较低的研运门槛使得休闲赛道成为海量中小团队乐于尝试的赛道。

▍休闲类手游广告投放榜

▍动作类手游买量竞争观察

动作类每月在投手游数量在 1700~2000 范围内波动,不到休闲类的一半。而在广告投放量最高的 1000 款动作类手游中,来自中国内地厂商的产品占到了 16.0%。动作类是一个覆盖广泛的大品类,除了传统印象中需要手眼配合、强调操作性的动作游戏,随着近年来休闲化的趋势,一些诸如休闲跑酷玩法的轻度产品也会带上动作标签。射击、吃鸡、MOBA 这样传统意义上的重度赛道中,也出现了《Sniper 3D》《Brawl Stars》《Zooba》这样的轻量化产品。

▍动作类手游广告投放榜

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次