物流成本将上涨,多数海运承运商将增加25%的燃油附加费!

中国服饰跨境电商行业处于高速发展期。供应链的快反能力、规模与成本优势是品牌出海的核心,通过极致性价比与需求的快速响应,实现对全球竞争对手的降维打击。物流与营销能力支撑供应链优势在全球市场的落地。欧美市场发展成熟,东南亚、中东、拉美市场潜力可期。

全球竞争要素:围绕供应链、营销、交付等核心环节打造竞争力。短期看营销,中期关注物流、渠道扩张情况,供应链能力决定长期发展。

1)供应:供应链能力奠定品牌基础。通过“小单快反”的柔性供应链模式,依靠数字化设计精准、足量上新,生产端快速上架/补单,进而不断缩减产品库存周期,提高产品正价销售率,为跨境消费者提供多快好省的优质时尚产品。

2)营销:社媒营销和本地化运营是获客关键。Deloitte 研究显示,社媒营销已成为美国市场 DTC 品牌最优流量来源,已积累大量社媒粉丝的服饰网站在营销上具有先发优势与流量壁垒。本地化运营帮助品牌进一步拓展新区域市场。

3)物流:交付时效影响用户体验。本地集中仓储+国内直发/海外前置仓储+当地配送为两大主流模式,后者相较于前者交付时效较快,但仓储环节长,库存压力大,强调供应链环节高度集中的快反供应链或与海外前置仓难相兼顾。

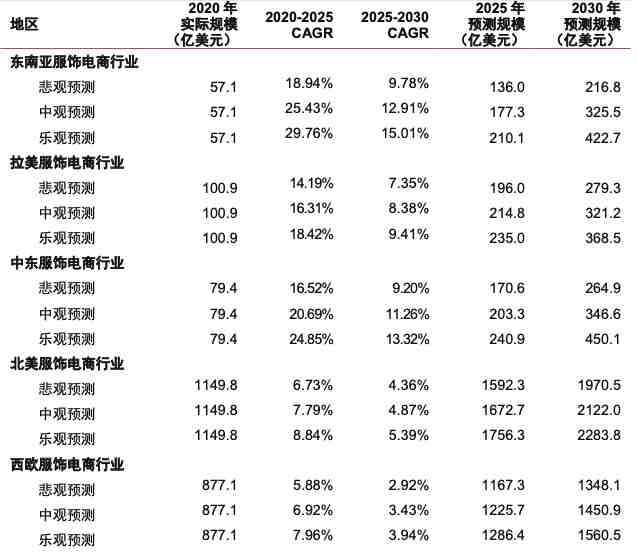

全球市场概况:新兴市场未来可期,供需合力决定市场潜力与发展增速。

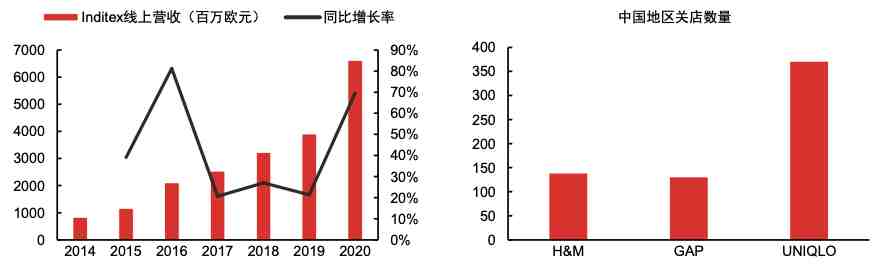

欧美地区发展成熟,新兴区域增长迅猛。北美/西欧地区服装电商渗透率达 37%/30%,占全球服装电商规模 28%/21%。中东/东南亚/拉美地区服装电商市场规模近十年 CAGR 为 31%/36%/39%。全球服装电商需求增长旺盛,海外服饰供需缺口赋予国内优势供应链借电商渠道出海机遇。

市场规模预测:预计未来十年或有 1700 亿增长空间。考虑到经济发展、人口要素、服装电商渗透率等因素,新兴/成熟市场未来或有 900/800 亿成长空间。

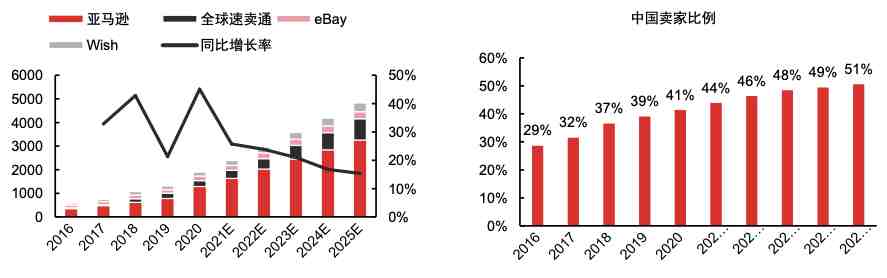

从电商平台的角度看:1)亚马逊为全球最大跨境电商平台。Statista 的统计数据显示,26%的全球消费者首选的跨境电商平台为 Amazon,19%的消费者选择阿里巴巴旗下的 AliExpress,11%的消费者选择 eBay。在美国电商市场上,75%的消费者直接选择Amazon 平台进行购物,2/3 的消费者选择该平台作为产品搜索的第一站。2)按 GMV 计,中国卖家占主流。2020 年中国卖家所创造的 GMV 占全球主要电商平台(包括亚马逊、Wish、eBay、速卖通)卖家GMV 的 41%,为电商平台市场中最为重要的参与者之一。

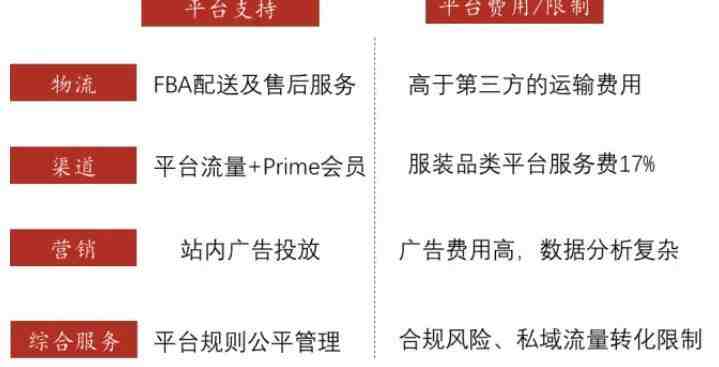

从卖家与平台的合作模式来看,双方在物流/渠道/营销等多方面展开合作,大卖家在现有流量分发机制下占据优势。平台与卖家多方面展开合作,以 Amazon 为例:

从卖家与平台的合作模式来看,双方在物流/渠道/营销等多方面展开合作,大卖家在现有流量分发机制下占据优势。平台与卖家多方面展开合作,以 Amazon 为例:

卖家与亚马逊的合作模式

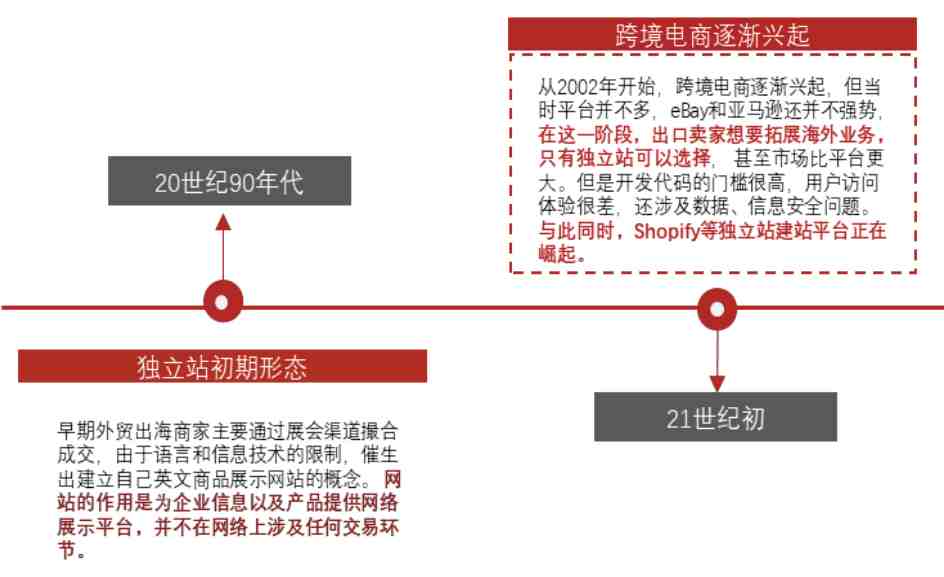

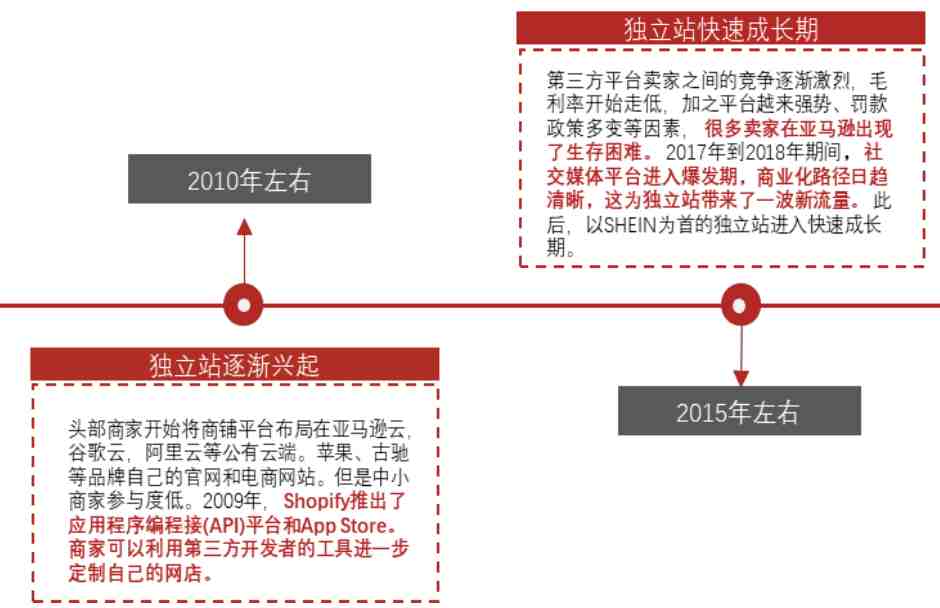

卖家与亚马逊的合作模式时尚服饰独立站:流量红利期孕育 DTC 独立站平台崛起

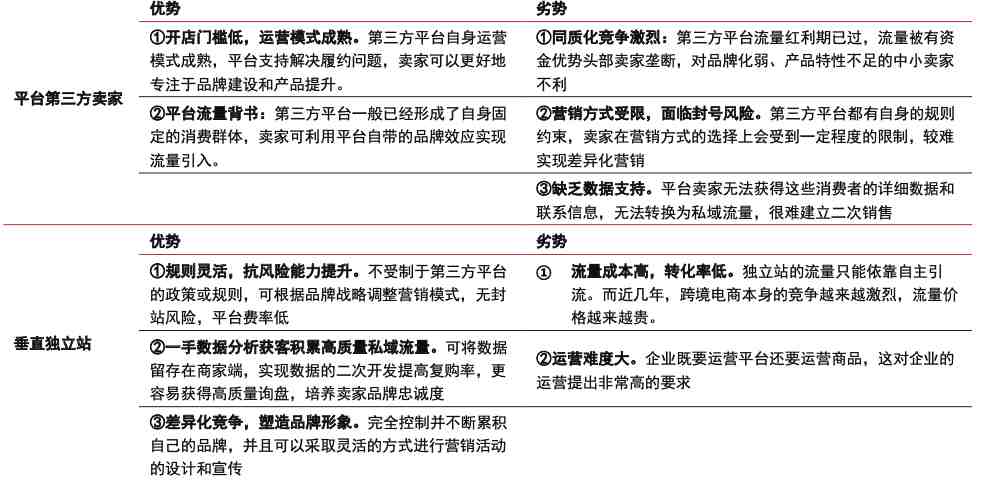

从站点类型来看:品牌垂直独立站增长亮眼。主流的服装电商独立站有两种类型:

铺货式站群型:重视渠道建设,以站群模式铺货抢夺流量,近年来面临监管风险。铺货型商家主要采取采购为主的供应链模式,通过不断增加店铺个数、网站数量形成站群,提升网站关键词排名,抢占搜索引擎端流量红利。站群面临着极高的监管风险,近年来谷歌、Facebook 等平台在内,已经对不合规的站群推广进行了相应的处罚。

DTC 品牌垂直独立站:重视供应链建设,提升消费者体验。以SHEIN 为例,通过柔性供应链的建设实现“小单快反”模式,利用大数据预测销量,确定产量。同时通过互动式营销与用户建立联系,提升复购。

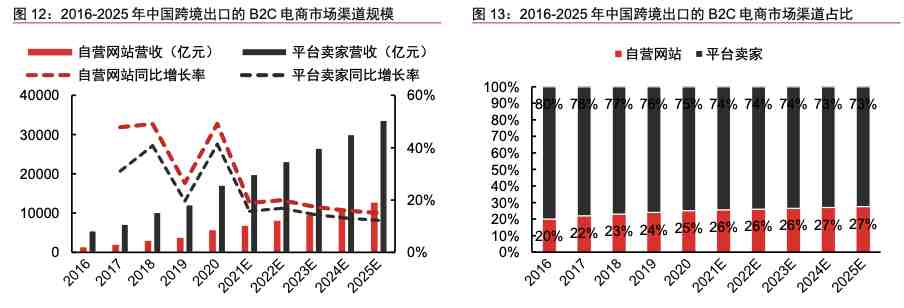

小结:第三方平台卖家与独立站表现抢眼,未来有望保持高速成长

从营收角度来看:第三方卖家占比最高,自营独立站增长略快于卖家。Frost & Sullivan 的数据显示,2020 年中国跨境电商平台卖家/自营独立站市场规模为 1.72/0.57 万亿元,2016-2020 年 CAGR 为 32.9%/42.8%。根据 Frost & Sullivan 的预测,平台卖家/独立站跨境服装电商未来有望保持年均 12/15%以上的高速增长。

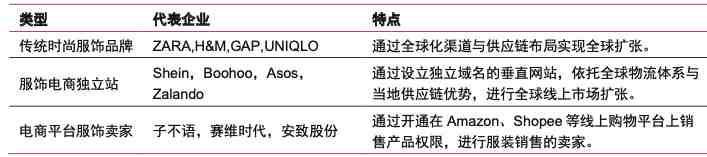

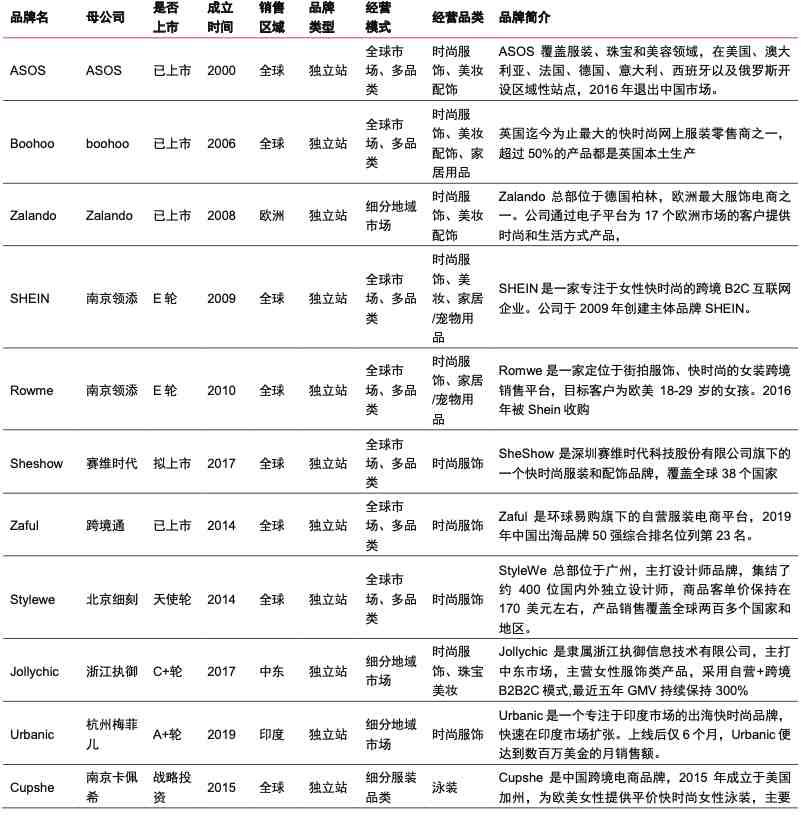

全球部分跨境服饰品牌汇总

本报告原始内容及图片来源于中信证券研报,如有侵权可联系删除。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次