美妆行业网红营销全面解析:2022Q3美妆品牌KOL营销数据报告

章节一:美妆出海营销趋势洞察

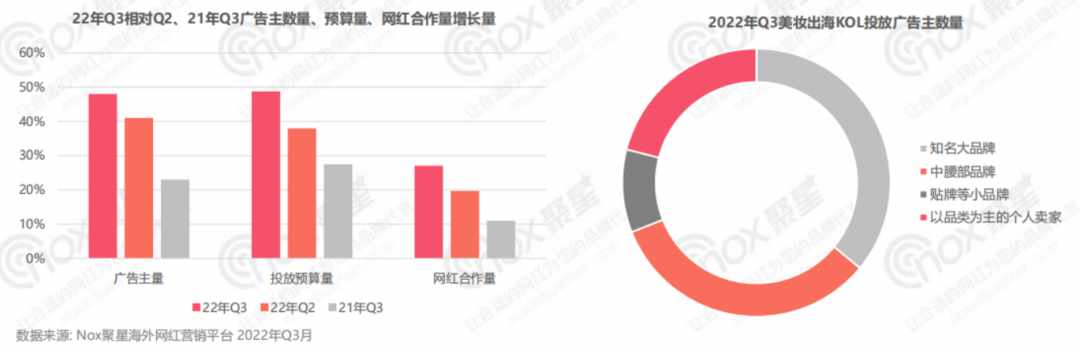

网红营销特征:以品类为主的个人卖家、中腰部品牌加速进入,抢占先机2022年Q3美妆出海网红投放显现出显著增加的趋势,广告主数量、网红营销预算量、合作网红数量均呈阶梯式增幅。其中广告主数量同比增加108.6%、合作网红数量环比增长37.3%、投放预算环比增长28.43%。

网红营销特征:以品类为主的个人卖家、中腰部品牌加速进入,抢占先机2022年Q3美妆出海网红投放显现出显著增加的趋势,广告主数量、网红营销预算量、合作网红数量均呈阶梯式增幅。其中广告主数量同比增加108.6%、合作网红数量环比增长37.3%、投放预算环比增长28.43%。越来越多的中腰部品牌开始加入网红营销阵营,并不断加大网红营销预算以及合作力度,有力印证了网红营销在美妆出海行业的助力之大。

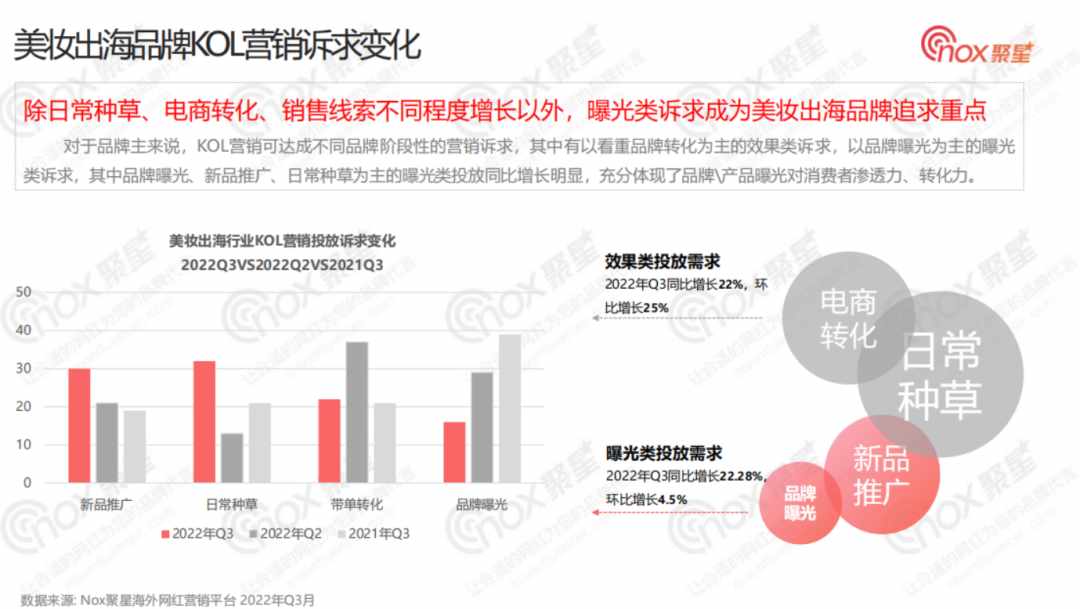

营销诉求变化:曝光类诉求成为美妆出海品牌追求重点网红营销能够满足品牌不同阶段所产生的营销诉求。据数据显示,Q3季度中品牌曝光、新品推广、日常种草等曝光类投放同比增长明显,充分体现了品牌或产品曝光对消费者的渗透力、转化力。

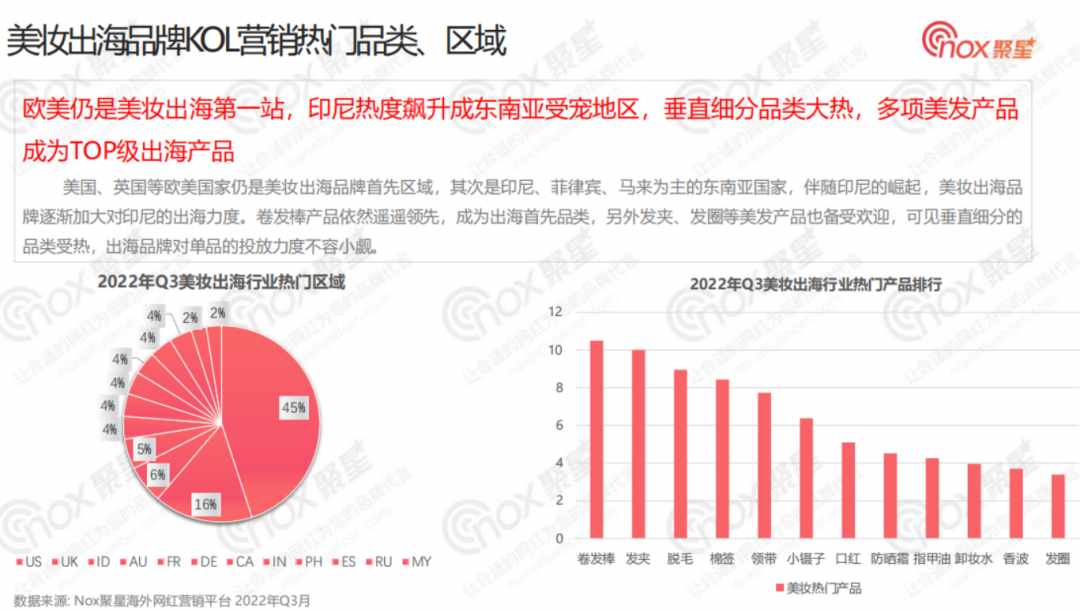

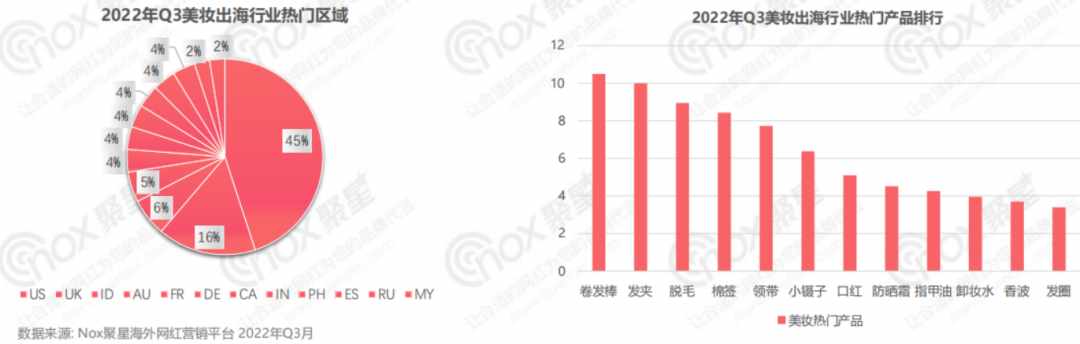

营销诉求变化:曝光类诉求成为美妆出海品牌追求重点网红营销能够满足品牌不同阶段所产生的营销诉求。据数据显示,Q3季度中品牌曝光、新品推广、日常种草等曝光类投放同比增长明显,充分体现了品牌或产品曝光对消费者的渗透力、转化力。 热门区域&品类:印尼热度飙升成东南亚热门地区,垂直细分品类大热Q3季度,欧美地区仍是美妆出海的首选区域。紧随其后的是印尼、菲律宾、马来西亚等东南亚国家。卷发棒品类成为出海热门产品,与此同时发夹、发圈等发饰产品也大受海外消费者欢迎。由此可见垂直细分品类大热,出海品牌对单品投放力度不容小觑。

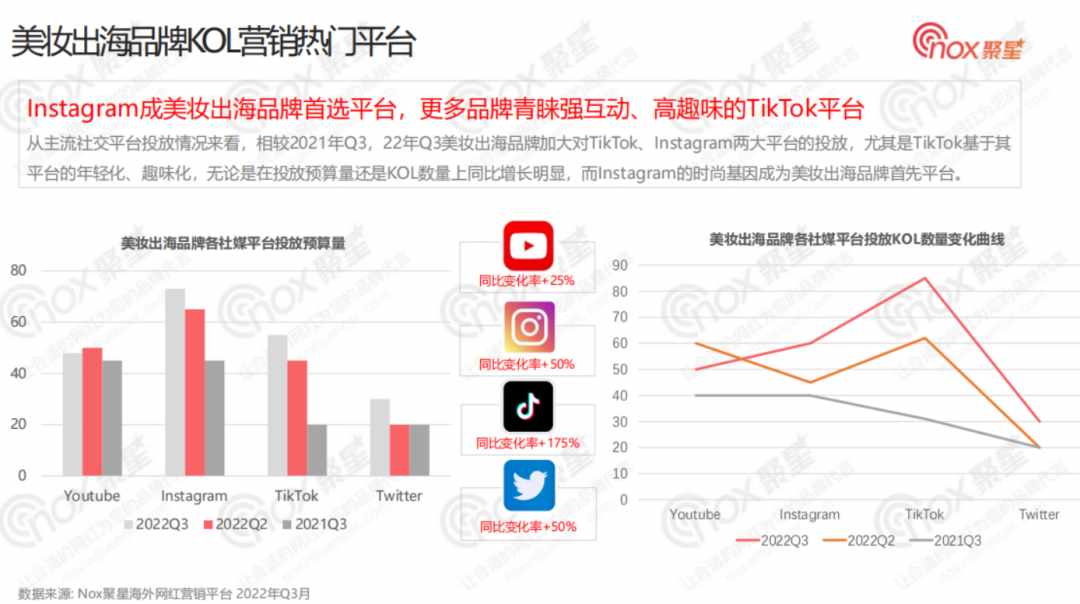

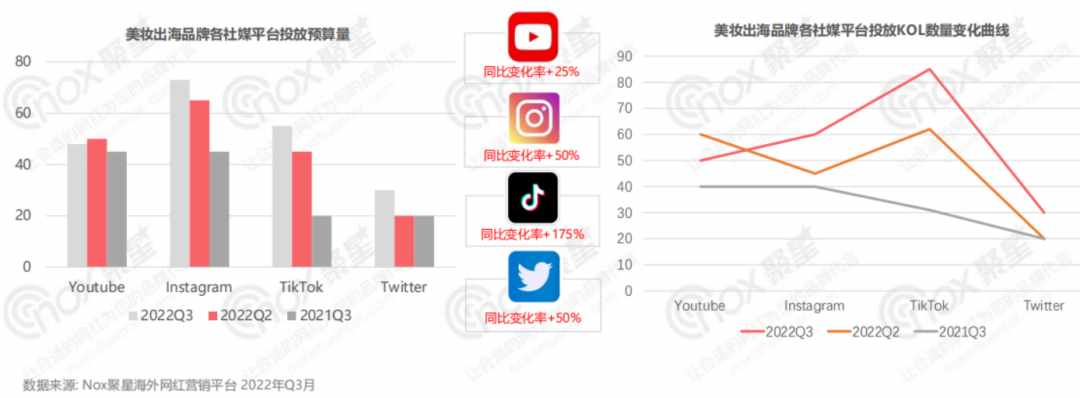

热门区域&品类:印尼热度飙升成东南亚热门地区,垂直细分品类大热Q3季度,欧美地区仍是美妆出海的首选区域。紧随其后的是印尼、菲律宾、马来西亚等东南亚国家。卷发棒品类成为出海热门产品,与此同时发夹、发圈等发饰产品也大受海外消费者欢迎。由此可见垂直细分品类大热,出海品牌对单品投放力度不容小觑。 营销热门平台:Instagram成为美妆出海首选平台,TikTok投放涨幅明显2022年Q3季度,美妆出海品牌加大了对TikTok、Instagram两大主要社媒平台的投放力度。其中,强调视觉效应、具有时尚气息的Instagram成为美妆出海品牌的首选投放平台。而TikTok因其平台的年轻化、趣味化,在投放预算以及合作网红数量上的同比增长明显。

营销热门平台:Instagram成为美妆出海首选平台,TikTok投放涨幅明显2022年Q3季度,美妆出海品牌加大了对TikTok、Instagram两大主要社媒平台的投放力度。其中,强调视觉效应、具有时尚气息的Instagram成为美妆出海品牌的首选投放平台。而TikTok因其平台的年轻化、趣味化,在投放预算以及合作网红数量上的同比增长明显。 热门网红类型:种草类网红、量大低价去中心化KOC成为美妆出海品牌首选人物网志(people&Blogs)、种草类(Howto&Style)、娱乐类网红远超其他类型,成为美妆出海品牌KOL投放热衷类型。

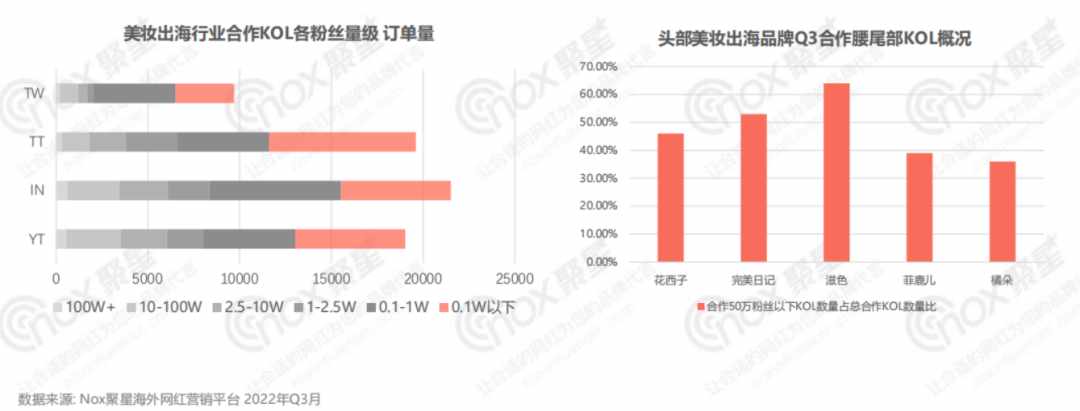

热门网红类型:种草类网红、量大低价去中心化KOC成为美妆出海品牌首选人物网志(people&Blogs)、种草类(Howto&Style)、娱乐类网红远超其他类型,成为美妆出海品牌KOL投放热衷类型。 2022年Q3,美妆出海品牌在KOC(1W+粉丝以下)投入加大,尤其是在TikTok平台KOC订单量远超其他三个平台。

2022年Q3,美妆出海品牌在KOC(1W+粉丝以下)投入加大,尤其是在TikTok平台KOC订单量远超其他三个平台。

章节二:美妆网红洞察

(左右滑动查看更多)

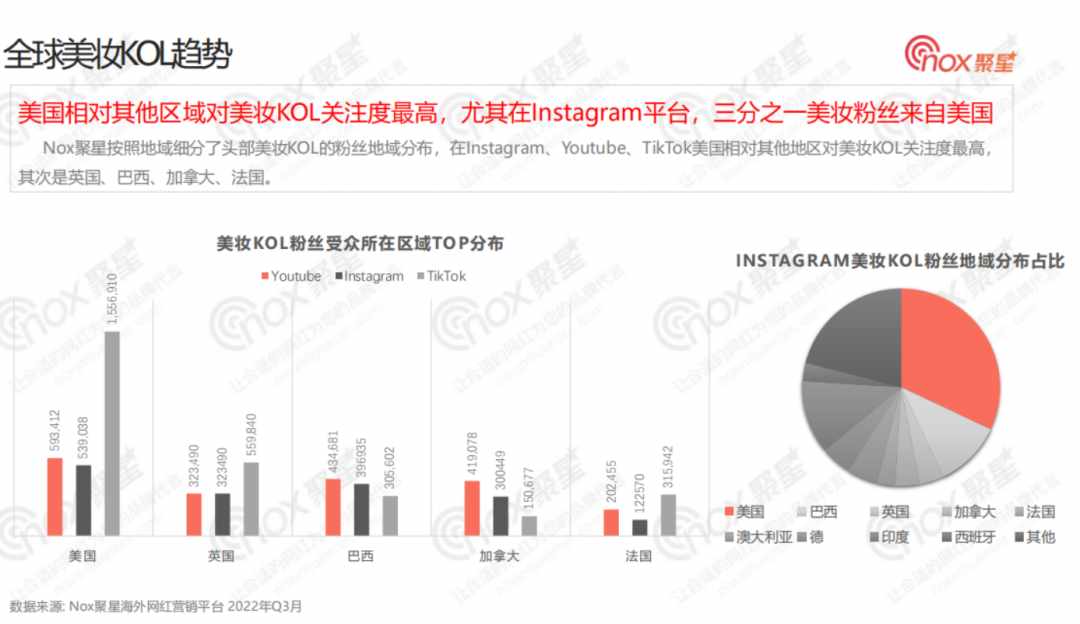

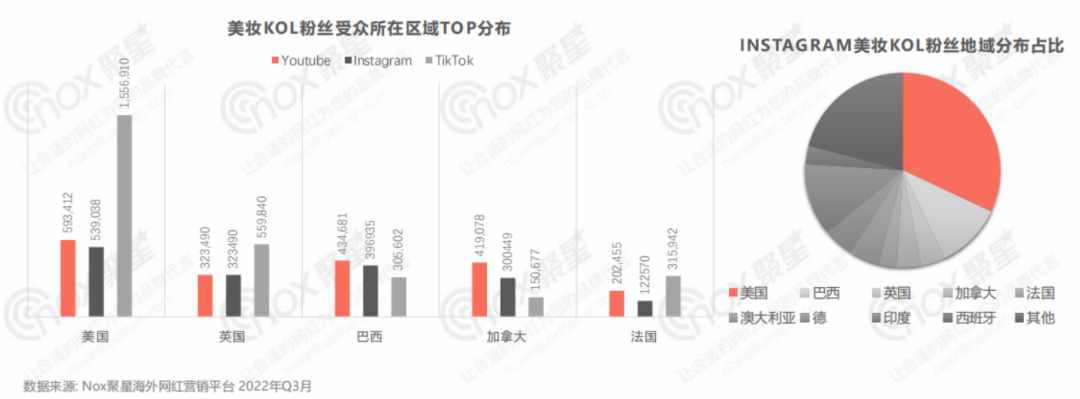

美国地区对美妆类网红关注度最高在Instagram、Youtube、TikTok美国相对其他地区对美妆KOL关注度最高,其次是英国、巴西、加拿大、法国。

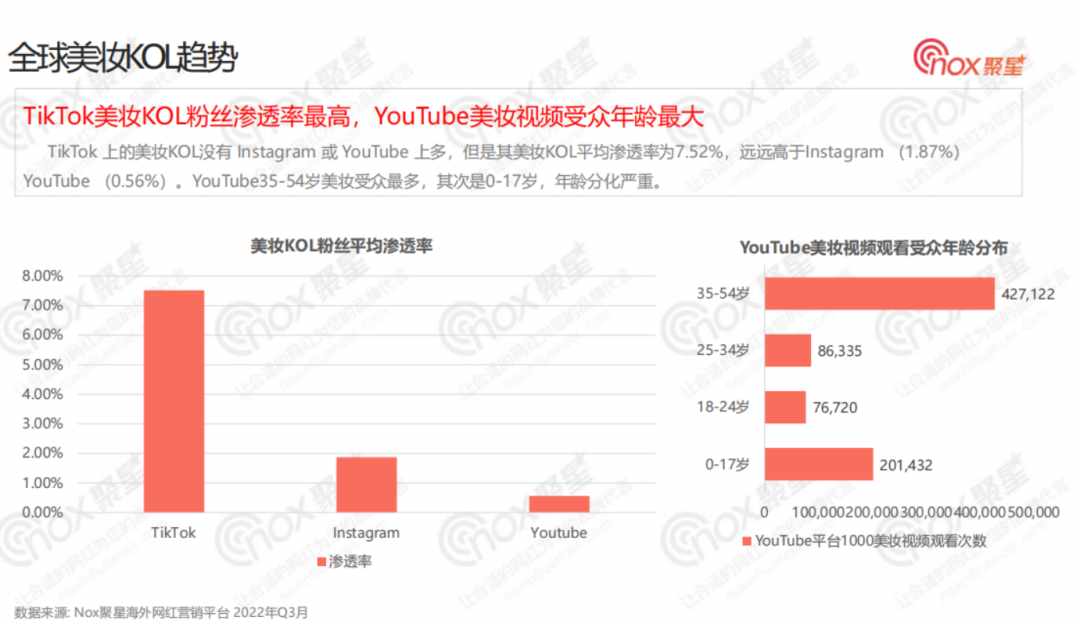

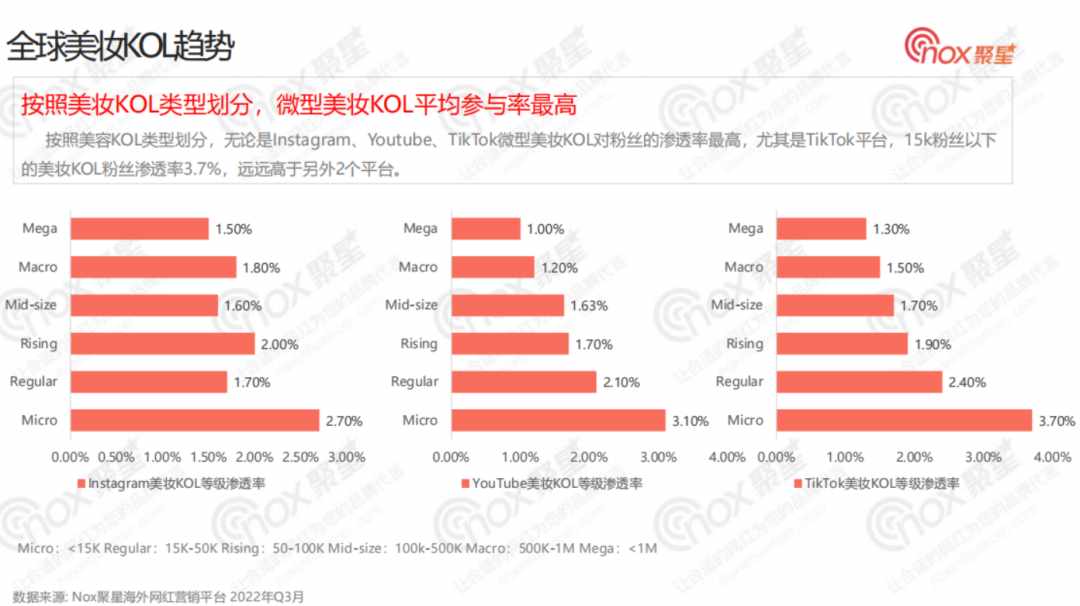

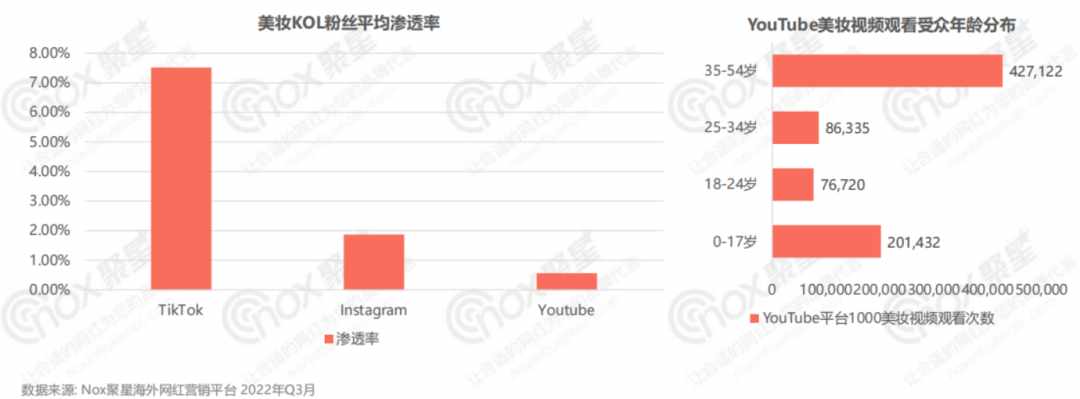

美国地区对美妆类网红关注度最高在Instagram、Youtube、TikTok美国相对其他地区对美妆KOL关注度最高,其次是英国、巴西、加拿大、法国。 TikTok美妆网红粉丝渗透率最高TikTok上的美妆KOL没有 Instagram 或 YouTube 上多,但是其美妆KOL平均渗透率为7.52%,远远高于Instagram、YouTube。

TikTok美妆网红粉丝渗透率最高TikTok上的美妆KOL没有 Instagram 或 YouTube 上多,但是其美妆KOL平均渗透率为7.52%,远远高于Instagram、YouTube。 #makeup是美妆KOL最喜爱的标签,hair是美妆KOL使用最多的关键词#makeup 在 Instagram 和 YouTube 上名列前茅,在 TikTok 上排名第三。更通用的#foryoupage以及#beauty在TikTok位列前两位。Hair是美妆KOL在Instagram、YouTube 使用最多的关键词。

#makeup是美妆KOL最喜爱的标签,hair是美妆KOL使用最多的关键词#makeup 在 Instagram 和 YouTube 上名列前茅,在 TikTok 上排名第三。更通用的#foryoupage以及#beauty在TikTok位列前两位。Hair是美妆KOL在Instagram、YouTube 使用最多的关键词。

章节三:品牌出海案例洞察

(左右滑动查看更多)

【中国美妆品牌】Florasis(花西子):100k以下是其主要合作网红量级,日本成为近期主力市场

近1年花西子合作中小网红为主,其中100K以下网红合作比例在37%,日本、美国是其主力市场,近1年来对日本投入加大,倾斜了25%的KOL合作资源,Howto & Style、People&Blog是其最喜欢合作的网红类型。

【中国美妆品牌】zeesea(滋色):青睐中小网红

近1年zeesra合作的网红中88%为500K以下的中小网红,尤其是100k以下的小网红是其合作的主要对象,日本、美国、德国是其前三市场,#Beauty是其近1年最常用的网红标签。

【海外美妆品牌】Manscaped:喜欢与头部网红合作,进行大规模品牌曝光

近1年Manscaped在网红营销中投入力度较大,合作了688个KOL,其中20%为1M+以上的大网红,另外Manscaped在区域选择上以美国为主,94%的KOL均为美国区域的KOL,Howto & Style、People&Blog类KOL也是其首选KOL类型。

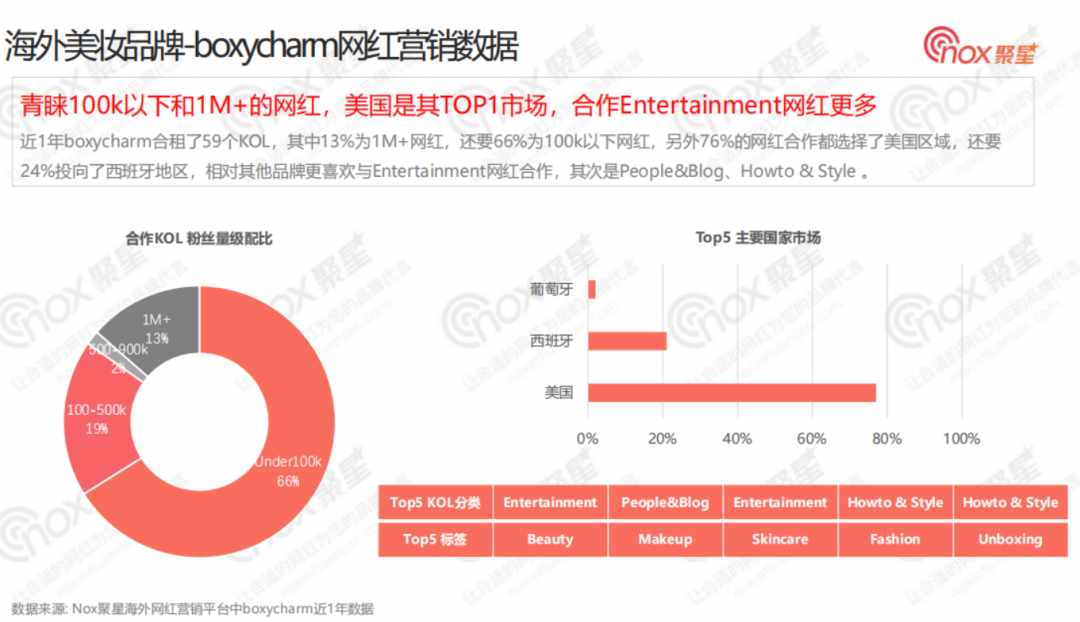

【海外美妆品牌】boxycharm:青睐100k以下和1M+的网红,美国为其主要市场

近1年boxycharm合租了59个KOL,其中13%为1M+网红,还有66%为100k以下网红,另外76%的网红合作都选择了美国地区,还有24%投向了西班牙地区,相对其他品牌更喜欢与Entertainment网红合作。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次