【跨境电商品类观察】2022年欧洲3C消费电子品类报告

过去两年的疫情推动了欧洲3C消费电子产品市场的增长,而地缘政治、英国脱欧等因素对这一市场的影响也已发生。由于疫情影响了人们的生活习惯,消费者在3C消费电子产品上的购买行为也发生了转变。

过去两年的疫情推动了欧洲3C消费电子产品市场的增长,而地缘政治、英国脱欧等因素对这一市场的影响也已发生。由于疫情影响了人们的生活习惯,消费者在3C消费电子产品上的购买行为也发生了转变。

RetailX发布的《2022年欧洲3C消费电子品类报告》,基于欧洲3C消费电子产品的销售数据、品类热度、区域概况、供应链情况等维度,对当下欧洲3C消费电子产品市场进行了拆解和洞察。

一、市场概况

销售数据

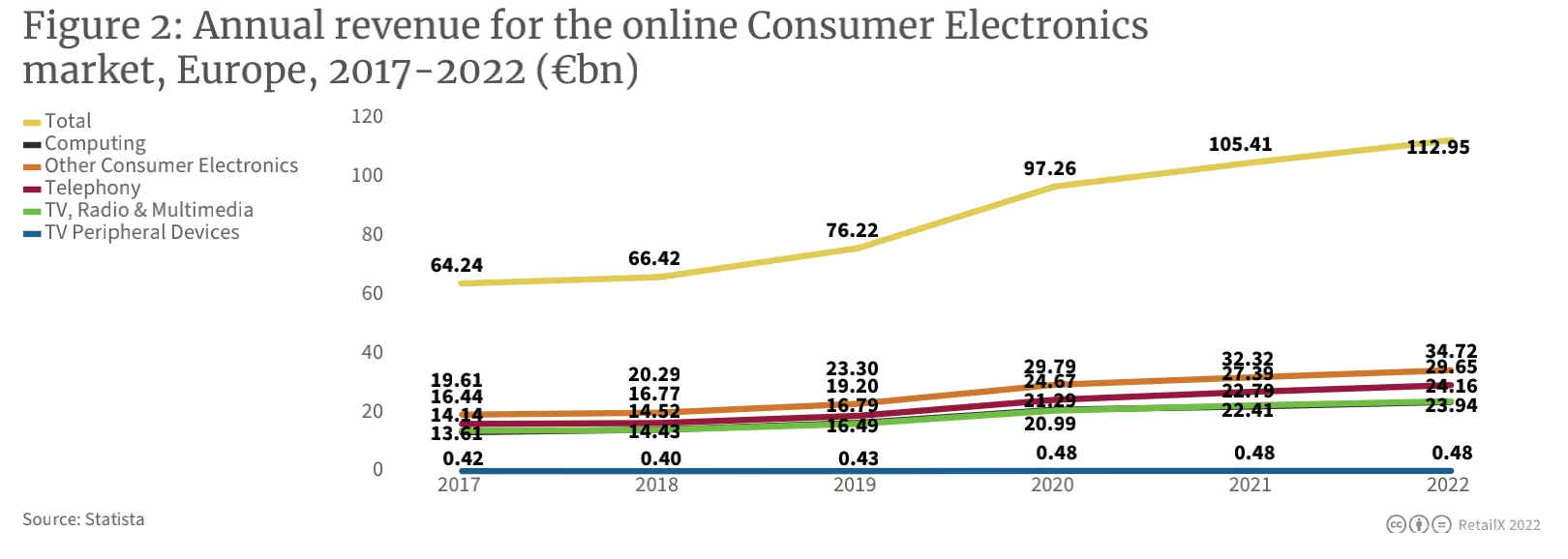

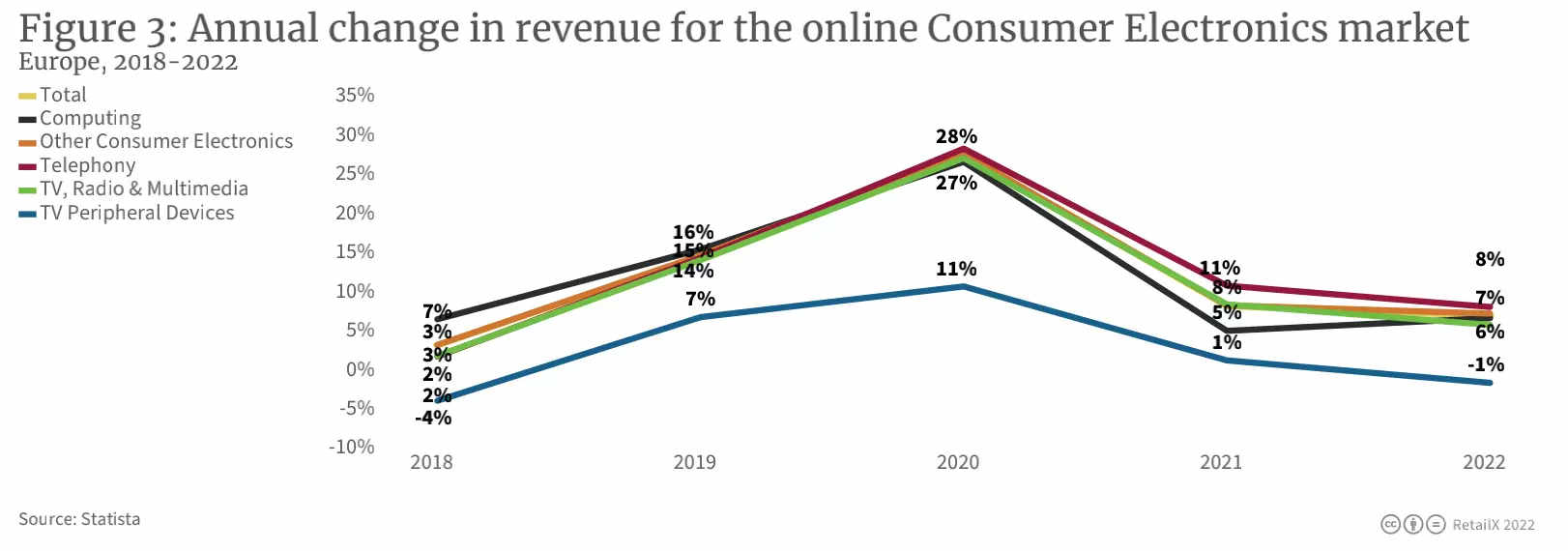

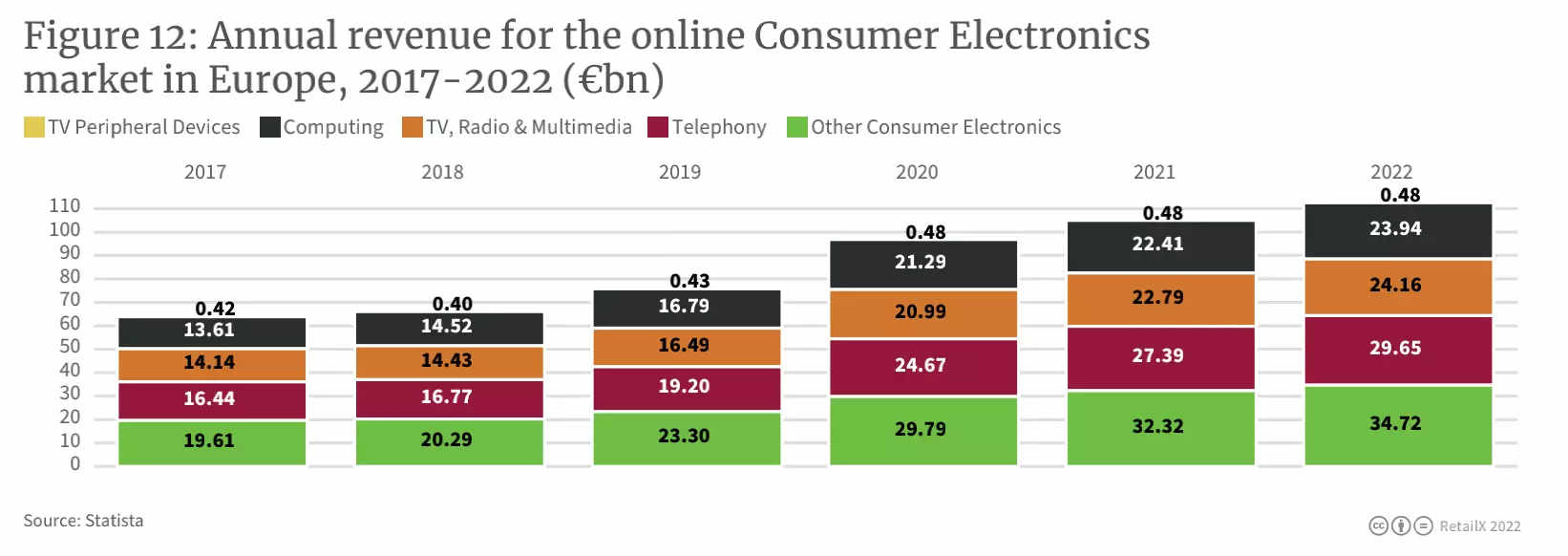

欧洲线上消费电子产品市场在2017年至2022年期间增长较为明显。在疫情的推动下,越来越多消费者的需求转向娱乐,消费电子产品的总销售额在2019年和2020年之间呈现阶梯式增长(见figure2),仅电视外接设备出现跌幅(见figure3)。

(figure2:2017-2022年欧洲线上消费电子产品收入变化,单位:十亿欧元)

(figure3:2018-2022年欧洲线上消费电子产品收入增降幅情况)

在欧洲,整个疫情期间3C消费电子品类是电商领域内增长最快速的品类之一,与2019年相比增长了24%,仅次于书籍、音乐、电视和电影(涨幅为25%),家庭和园艺(涨幅为27%)和杂货(涨幅为30%)(见figure4)。

(figure4:2020年疫情期间对比2019年同期各品类线上流量增降幅情况)

由于疫情推动了“宅经济”的发展,民众居家娱乐需求大涨,外卖、室内装修、庭院改建以及家庭娱乐相关的产业在疫情期间出现了惊人的增长,尤其智能电视、智能手机以及电脑销量等设备。

此外,由于大多数居民开启远程办公、远程授课模式,许多相关的消费电子产品呈现出现象级的爆火,尤其是电脑、智能手机、数码相机和照明设备。

全球范围内,高级消费电子产品销售额平均增长43%,普通消费电子产品的销售额增幅为17%。拉丁美洲增长最为强劲,上述两者数据分别为53%和30%。相比之下,欧洲、中东和非洲地区的增长较弱,仅为30%和17%。

而产生这些差异的主要原因是,各地区市场高端和普通消费电子产品渗透率不一。在西欧和北欧的推动下,欧洲在疫情之前就保持相对较高的消费电子产品渗透率。因此,欧洲市场增势缓于拉美也不足为奇。

消费电子产品是疫情推动欧洲众多品类增长的其中之一,其在2021年爆发出强劲增长力,预计2022年以及往后的十年时间都将持续增长,尽管增长速度可能有所放缓。

市场竞争格局

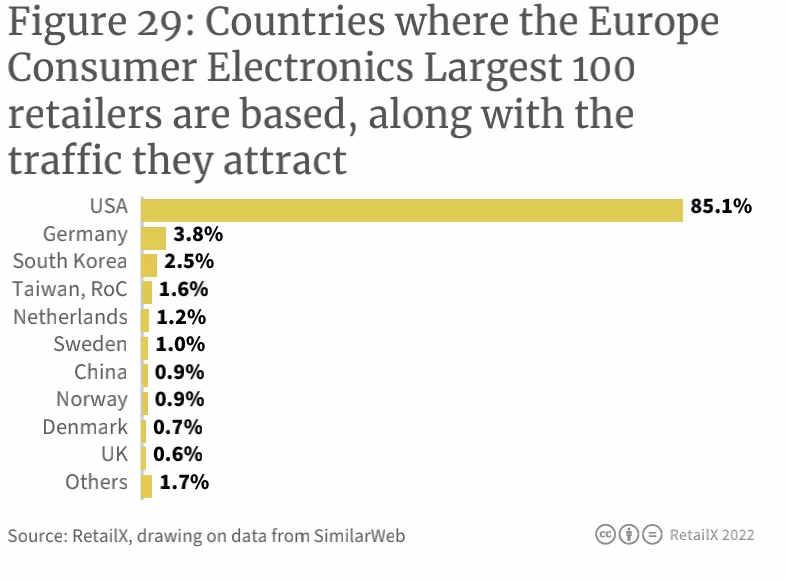

欧洲消费电子市场的主要参与者众多,欧洲前十大消费电子品牌来自全球各国,有从欧洲国内品牌到美国知名品牌,以及来自韩国和中国的品牌。

其中美国品牌占据主要地位,85%的欧洲消费电子产品的流量流向了这些美国零售商和品牌,包括戴尔、惠普、微软、苹果、谷歌、Meta等公司。事实上,尽管这些公司都是美国“血统”,但它们在全球绝大多数市场都设有分支机构且占据了绝大多数的市场份额。

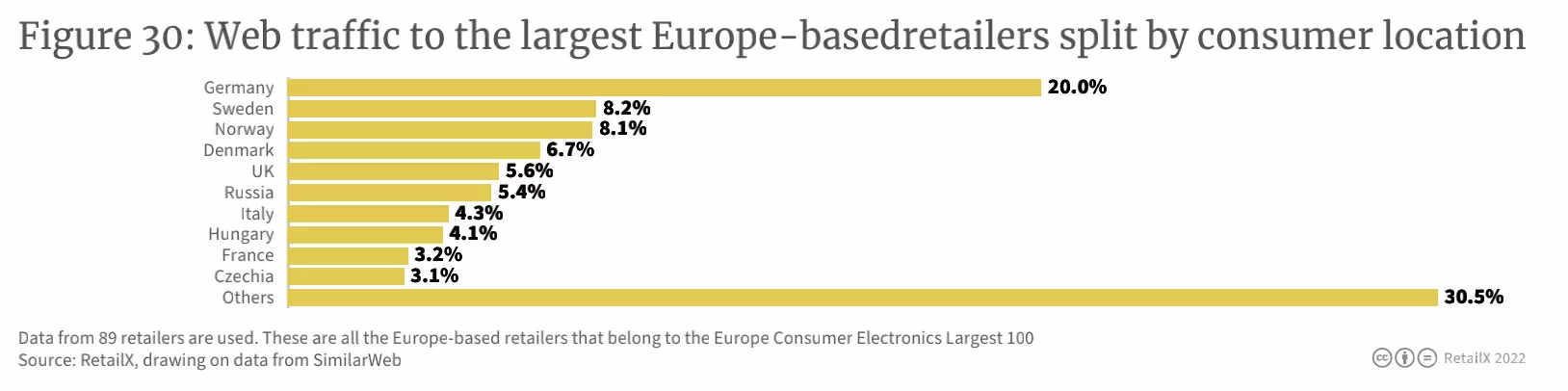

而在竞争程度上,德国市场竞争相对激烈。欧洲前十大消费电子品牌中,20%的流量来自德国。北欧和东欧在消费电子消费增长和高端商品需求的推动下占据主导地位。匈牙利、意大利和切希亚等国家也是这些品牌相对较高的流量来源。

市场进入门槛

英国脱欧对许多零售行业造成了影响,但消费电子产品领域却是影响最深远的领域之一。从2021年1月1日起,除了欧盟要求的对电子产品销售的CE认证,在英国销售的消费电子产品还必须通过英国UKCA认证标志。

虽然技术规格保持不变,但货物必须通过英国政府制定的标准,才能达到UKCA标志。这一过程将减缓商品进入市场的速度,并为在英国和欧盟销售消费电子产品的卖家增加了监管复杂性。

二、品类概况

重点品类数据

过去的20年里,欧洲消费电子产品市场发生了翻天覆地的变化,原先占主导地位的电视以及广播如今已被其他电子设备所取代,不过仍占有不小的市场份额(见figure12)。

(figure12:2017年-2022年欧洲地区各品类线上年收入变化。标签从左到右分别是电视外接设备、电脑、电视&广播&多媒体设备、手机、其他。单位:十亿欧元)

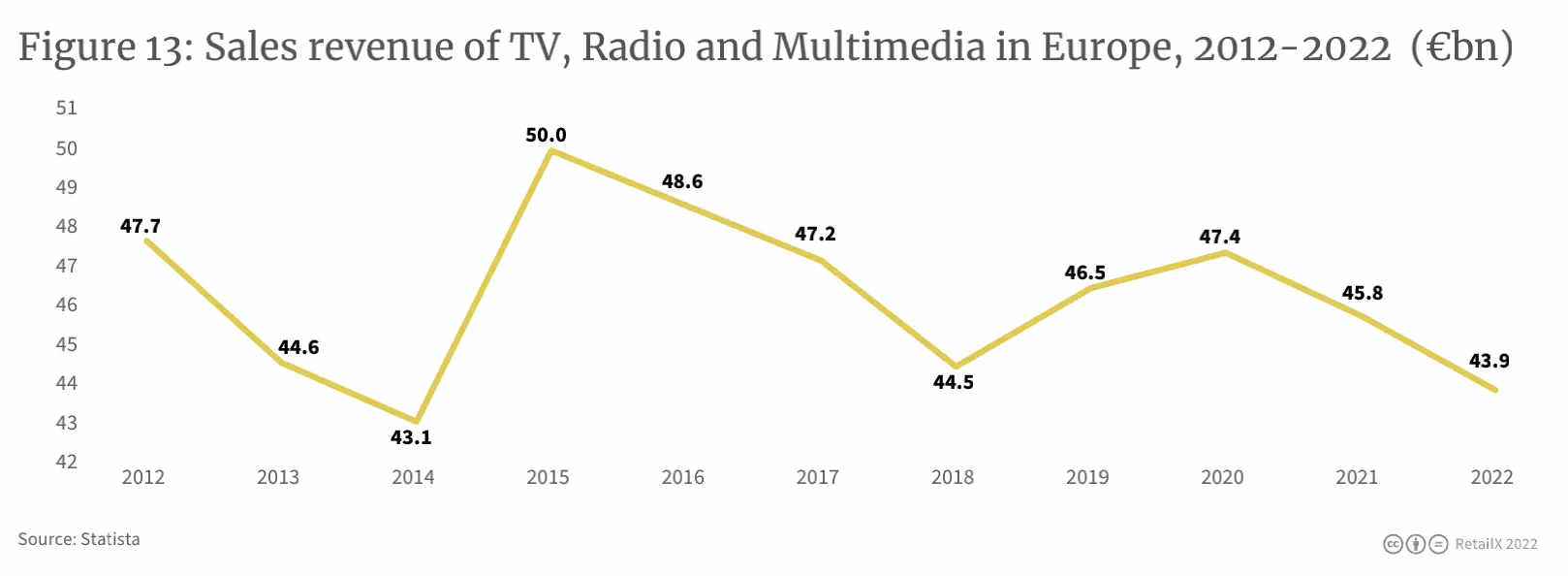

1、电视、广播和多媒体设备

近年来,电视(包括支持网络的智能电视)的收入仅有小幅增长。驱动这一品类增长的主要因素是产品的革新,过去十年里,在2015年高清和智能电视的引入、以及2020年超高清和4K画质的出现时,电视产品实现了增长高峰,但市场总体进入衰退期。

取代电视的,是台式电脑、笔记本电脑、平板电脑以及智能手机,它们的出现正在占据消费者更多的时间和注意力。而YouTube等视频门户的兴起,以及直播和电竞快速发展,也正在重塑消费者的内容取向。

(figure13:2012-2022年欧洲电视、广播和多媒体设备销售收入变化;单位:十亿欧元)

2、手机

2007年之前手机只占到消费电子市场的很小一部分,iPhone的问世极大地推动了消费者对智能手机的需求,2014年手机的销售收入实现了“阶级跨越”(见figure14,下图)。

智能手机及周边技术的进步也将推动这一品类的增长。到2025年,将近70%的智能手机将支持5G,实现超高速网络冲浪后手机将实现更多功能的操作。6G的推出,将使智能手机走向另一个销售高峰。

(figure14:2012-2022年手机销售收入变化;单位:十亿欧元)

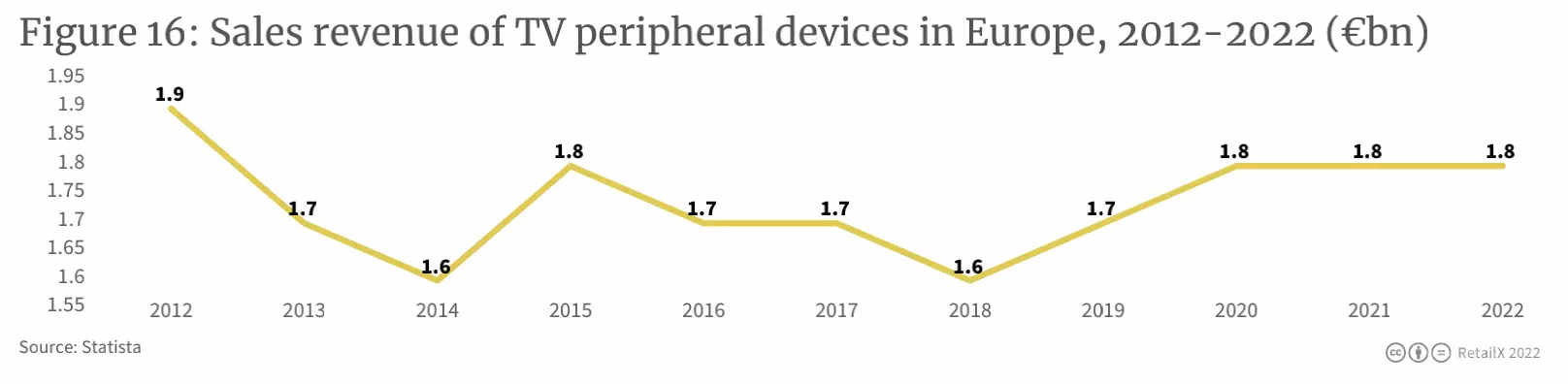

3、电视外接设备

电视外接设备包括键盘、3D眼镜、扬声器、适配器、充电器等等,其在近几年的发展主要受技术变化的影响。2010年代初,由于更多的网络电视上市,这一品类增长出现放缓。2015年增长反弹,但随着市场的迅速饱和,销售再次下滑。

不过疫情给予了电视外接设备二次生命,不少欧洲消费者为电视接入互联网,配备了类似家庭娱乐中心的功能刺激了这类产品的销量。随着互联网在家庭中的作用越来越大,这些电视外接设备是使电视融入互联网大家庭的关键配件。

从下图可以看出,2020年至2022年期间销售收入再次回归平缓。

(figure16:2012-2022年欧洲电视外接设备销售收入变化;单位:十亿欧元)

预计从2022年到2026年,增长趋势将维持目前的不温不火的状态,英国是欧洲最大的电视消费国,年复合增长预计为5.6%,届时销量将达到近1000万件,总额约3.99亿美元。相比之下,美国将在同一时期产生近30亿美元的收入。

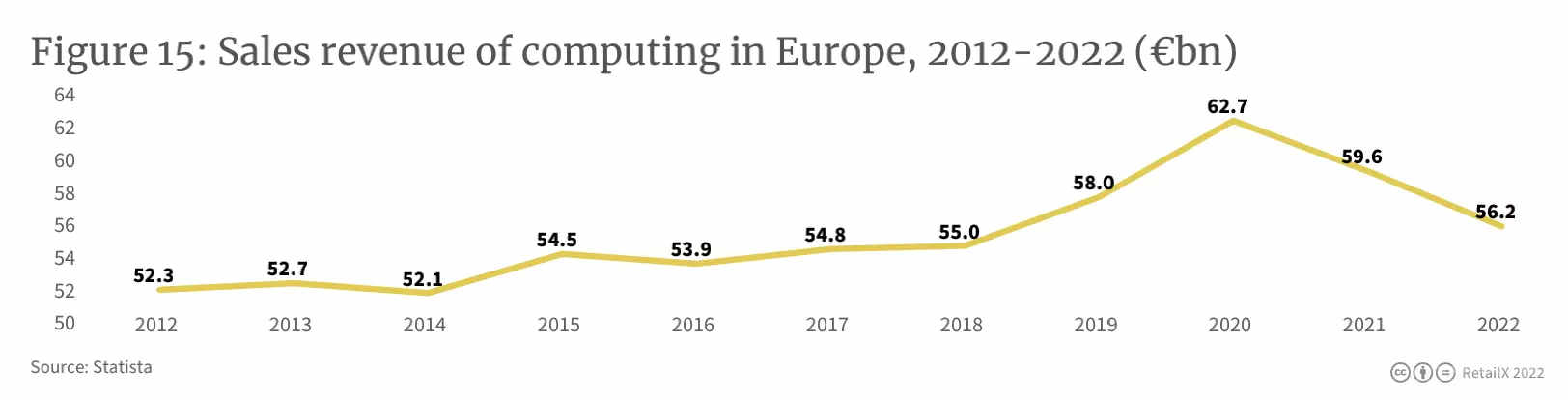

4、电脑

自2012年以来,欧洲电脑销售收入保持持续增长,据估计,87%的欧洲家庭有一台电脑。而疫情爆发后居家办公、远程授课极大的刺激了电脑的销量,在2020年出现销量高峰。此后尽管市场需求依旧旺盛,但增长逐渐放缓。

(figure15:2012-2022年欧洲电脑销售收入变化;单位:十亿欧元)

5、二手设备

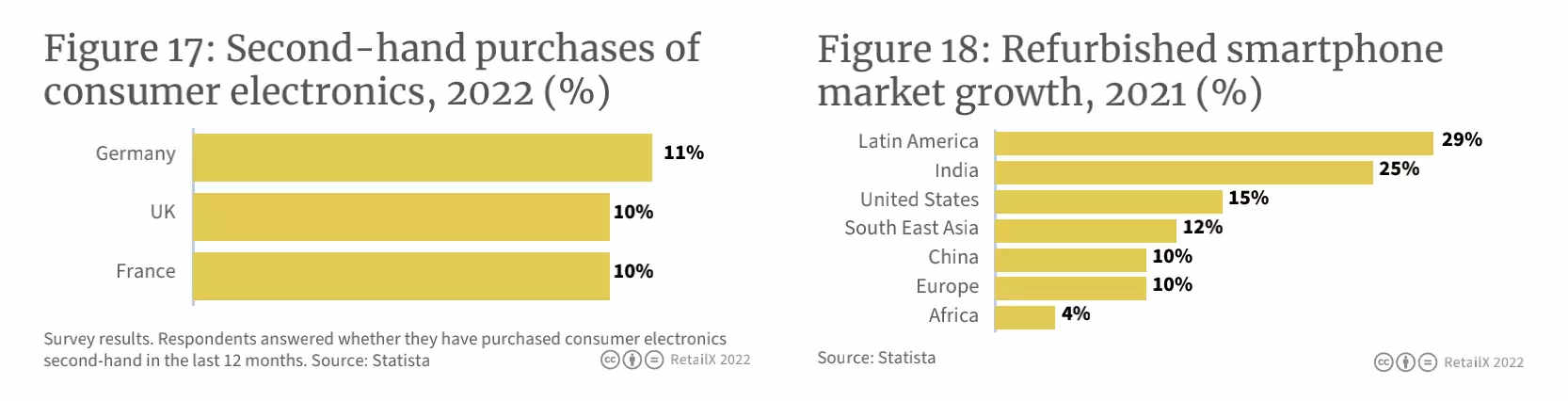

报告显示,疫情后消费者更加重视可持续发展,叠加近期高通胀下生活开支上的窘迫,二手和翻新消费电子产品的市场呈现出增长的趋势。在德国、英国和法国,大约10%的消费电子产品销售额来自于二手产品(见figure17)。

全球范围内翻新的智能手机市场势头也很猛(见figure18)。在欧洲,增幅虽然不大,约为10%,但仍是一个相当大的市场。在发展中国家及地区,比如拉丁美洲,涨幅为29%,在印度,这一比例为25%。仅非洲增长缓慢,为4%,但随着智能手机的普及,预计未来几年会有很大的上升空间。

(figure17:2022年各国二手消费电子产品购买占比;figure18:2021年各国翻新智能手机市场占比)

热销品类趋势

1、无人机

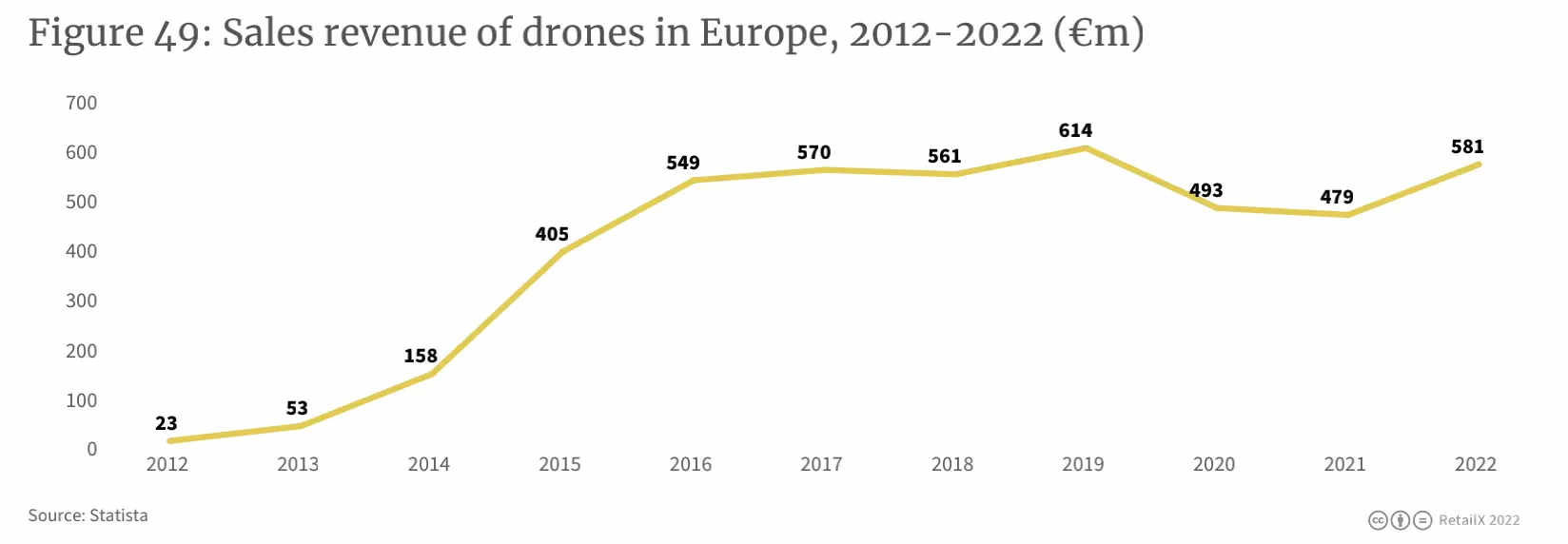

无人机已成为欧洲消费电子产品中增长速度最快的细分品类。2015年起销售收入直线上升,到2019年达到6.14亿欧元的峰值。近期虽有所下滑,但仍然保持着强劲的涨势。在全球范围内,无人机预计将以约5-10%的年复合增长率增长,无人机的商业用途也将持续拓宽,比如道路交通侦查、外卖配送等等。

(figure49:20212-2022年欧洲无人机销售收入;单位:百万欧元)

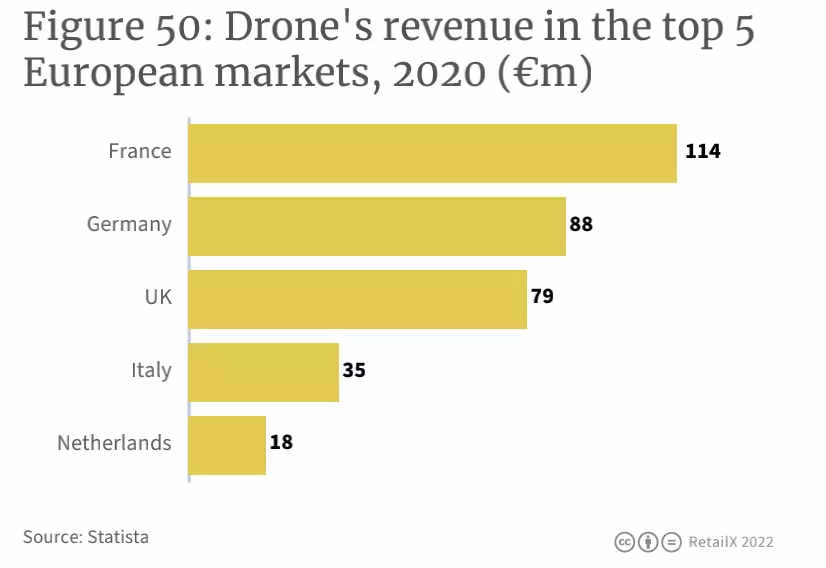

2020年,中国是无人机增长最快的市场,超过了自2018年以来一直处于领先地位的美国。在欧洲,法国是最大的无人机市场,在2020年实现1.14亿欧元的收入。

(figure50:2020年欧洲无人机销售收入排名前5的国家)

2、可穿戴设备

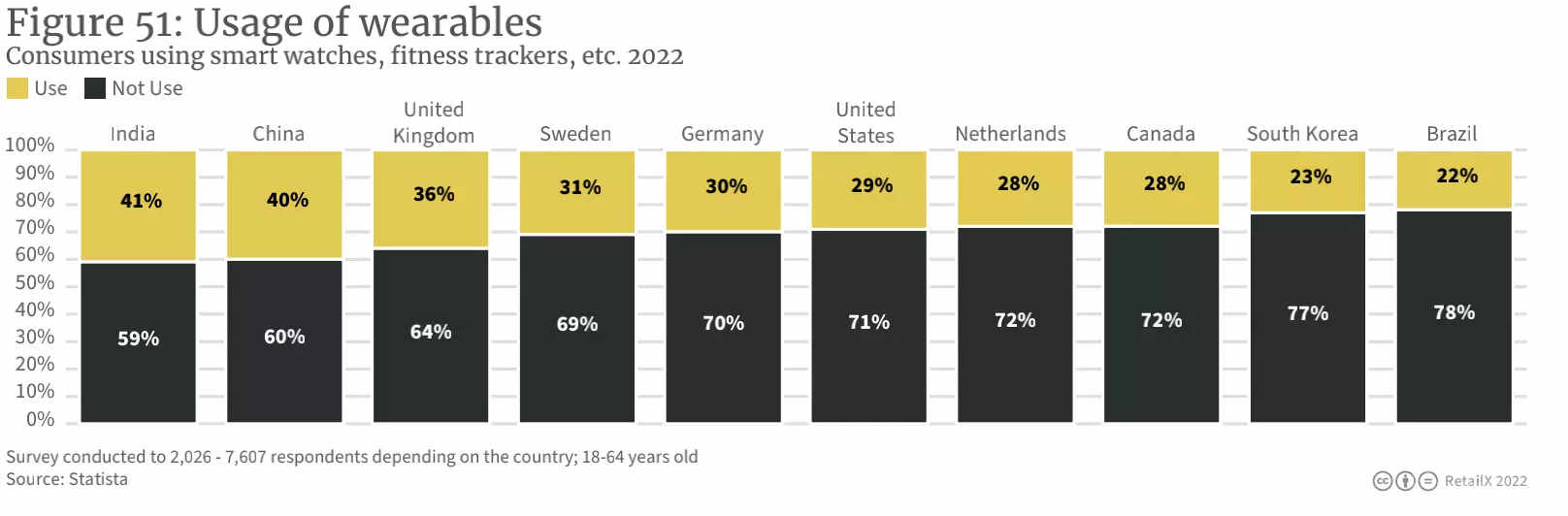

可穿戴设备包括智能手表、健身追踪器、智能眼镜和追踪器,也包括融合人工智能技术的助听器、智能服装和医疗状况监测器。在英国、瑞典、德国和荷兰,约有三分之一已在使用这些产品。印度和中国的普及率甚至更高,分别为41%和40%。

(figure51:2022年各国可穿戴设备使用情况)

3、AR、VR设备

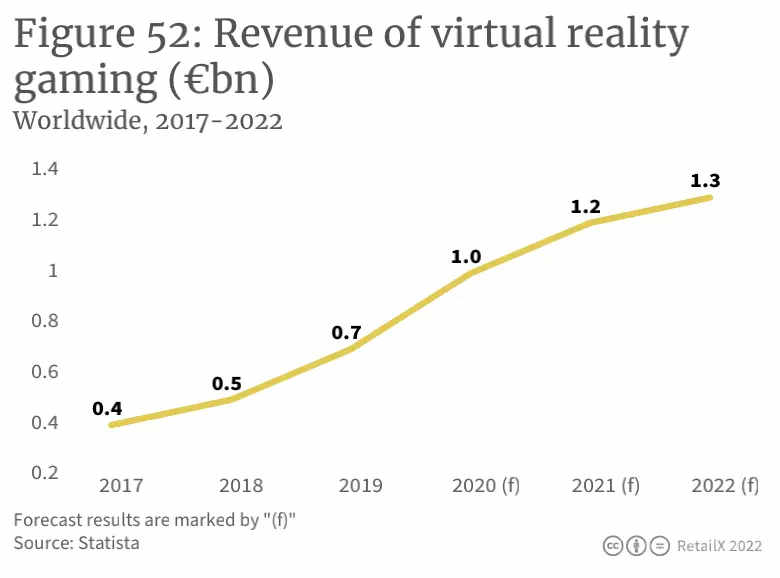

虚拟现实(VR)与增强现实(AR)不同,目前,VR头盔主要被游戏玩家用来创造沉浸式游戏体验,这些设备的全球出货量在全球范围内创造了约13亿欧元的收入。

(figure52:2017-2022年全球VR游戏收入情况;单位:十亿欧元)

其他热门的消费电子产品还包括智能家居产品、搭载5g技术的设备等等。

三、区域概况

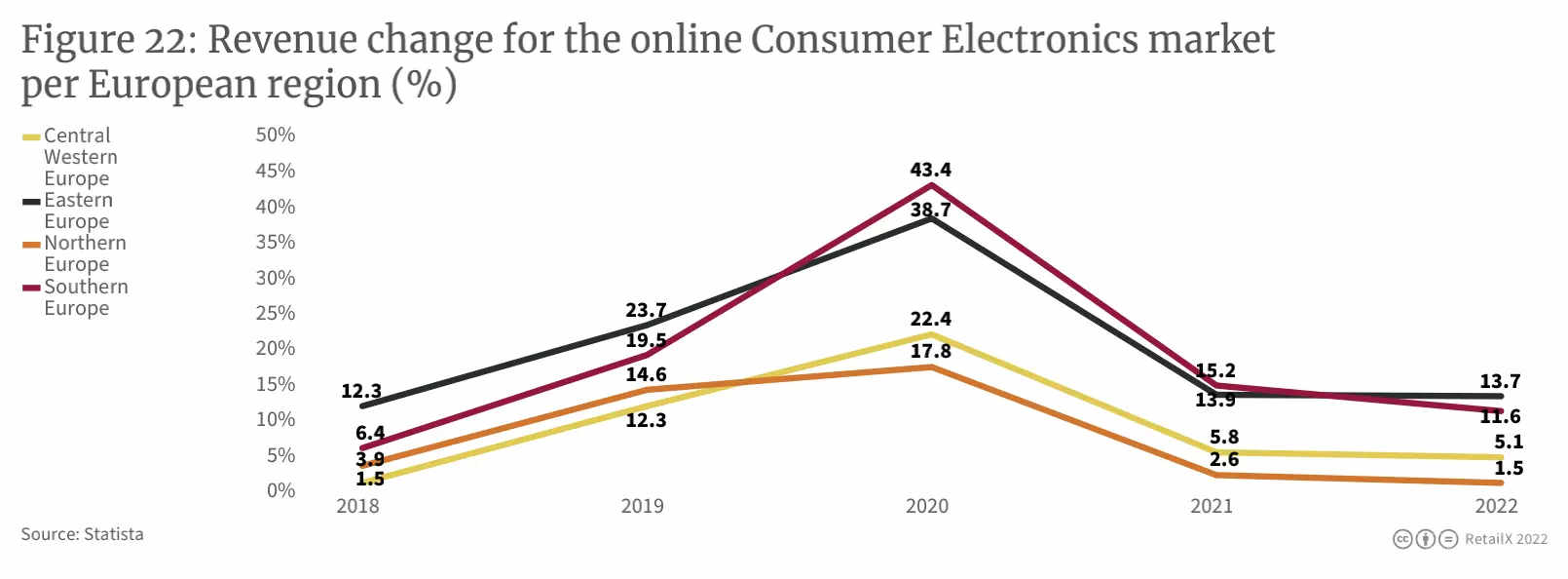

疫情对欧洲各国的消费电子市场影响不一。在东欧,消费电子产品的销售涨幅在疫情前就已经高于欧洲其他地区,2020年更是录得38.7%的涨幅。不过在疫情期间,南欧消费电子产品的涨幅在2020年录得43.4%的涨幅,超过东欧及所有其他欧洲国家。

西欧和北欧的涨幅分别为22.4%和17.8%,这两个地区的消费者在疫情前已经持有一定数量的消费电子产品,因此涨幅自然不敌经济较为欠发达且互联网普及率较低的地区。

(figure22:欧洲各地区消费电子产品市场占比)

1、西欧

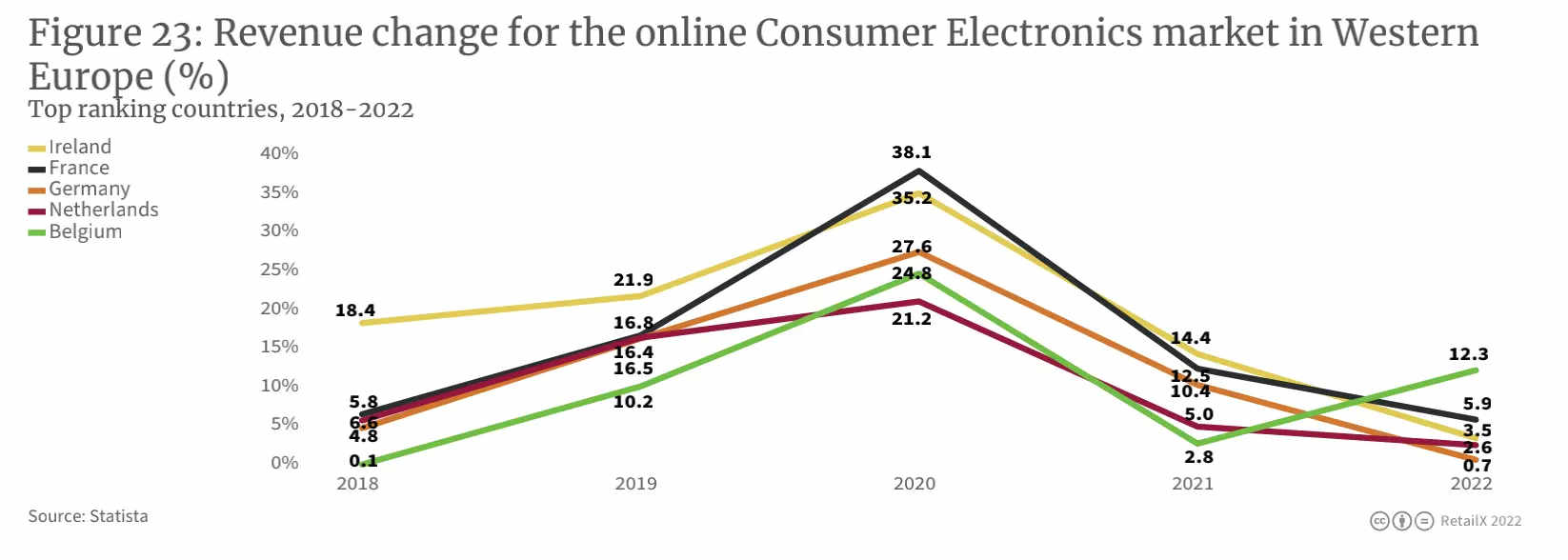

疫情以前,西欧是消费电子产品收入增长最低的地区之一,在2020年的涨幅为22.4%。不过西欧本就是欧洲最大的消费电子市场之一,2022年的销售收入预计将达到约790亿美元,该地区的消费电子设备的渗透率超过50%,到2025年将升至60%,ARPU(每用户平均收入,运营商用来测定其取自每个最终用户的收入的一个指标。但并不反映最终的利润率)值预计约为464美元,手机和电脑仍将是消费者购买最多的产品。

西欧收入增长的前五个国家是爱尔兰、法国、德国、荷兰和比利时。最大的市场是德国和英国,但英国的增长低于这前五个国家,渗透率较高是增长放缓的主要原因。

(figure23:2018-2022年西欧各国销售收入占比)

2、北欧

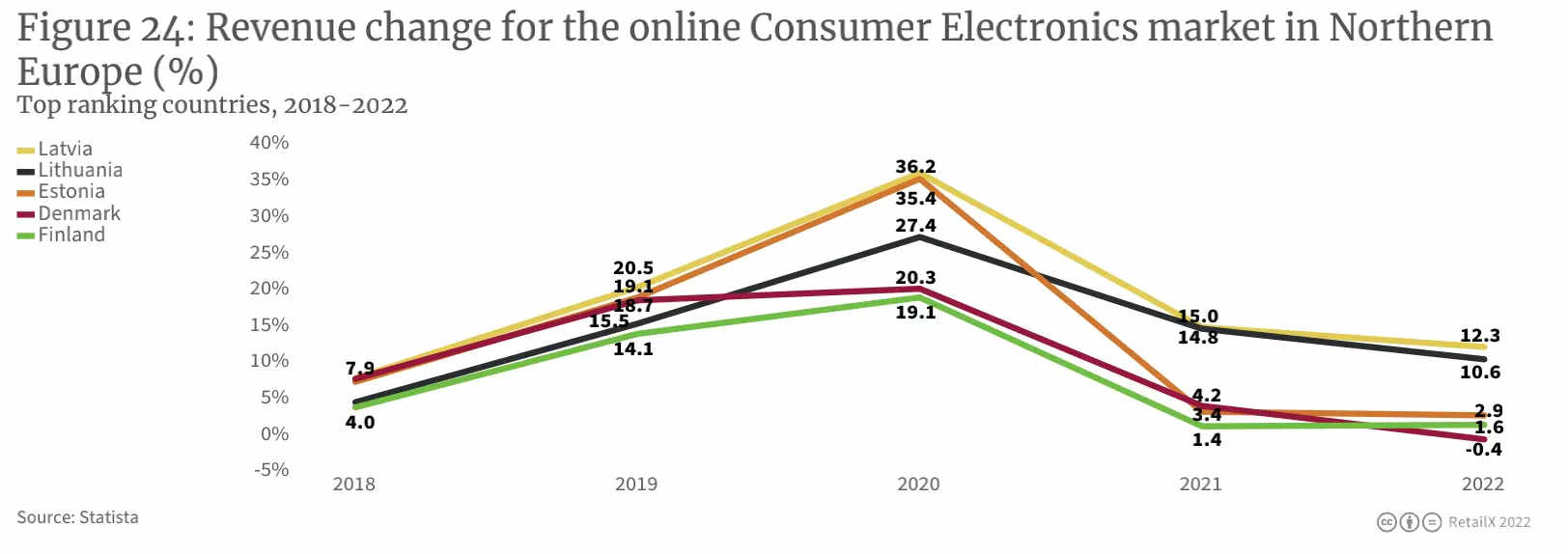

北欧的情况与西欧类似,2018年-2022年间,消费电子产品的销售收入只有小幅增长。截至2022年初,挪威、丹麦和瑞典等斯堪的纳维亚国家的互联网渗透率平均为97%,手机的渗透率为94%。北欧是欧洲最成熟的消费市场之一,基数高导致涨幅较低的情况下销售收入依旧可观。

(figure24:2018-2022年北欧各国销售收入占比)

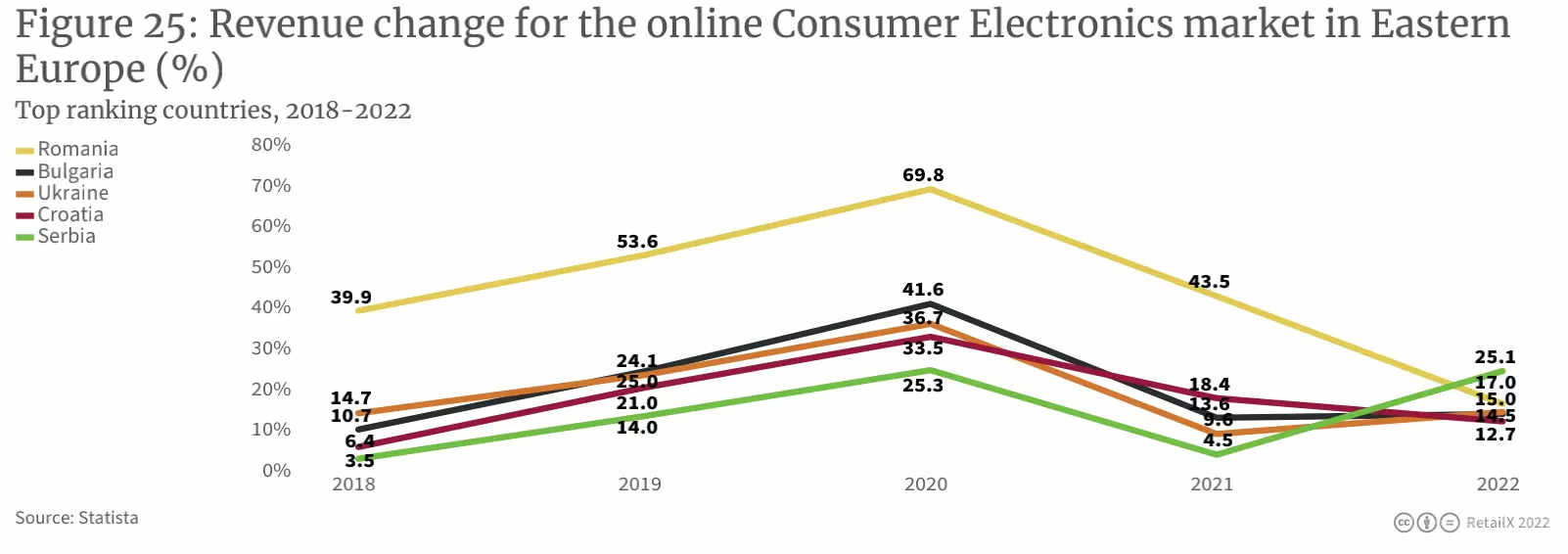

3、东欧

东欧是欧洲消费电子产品涨势最为突出的地区之一,疫情前后都经历过高位涨幅。罗马尼亚在2018年至2021年期间持续保有40%及以上的涨幅,领先于保加利亚、克罗地亚、塞尔维亚和乌克兰。

罗马尼亚是欧洲第14大经济体,其工资高于该地区的平均水平,并有来自欧盟以外的大量外来投资。这使得它的生活水平相对于许多邻国来说有了很大的提高,民众也愈发有底气购买一些非生活必需的电子产品。比如智能电视,智能电视在2020年占到罗马尼亚消费电子产品总销售额的近1/3。相比之下,东欧其他地区由于平均收入和可支配收入较低,互联网渗透率较低,涨幅在疫情后期已经展现出后劲不足的迹象。

例如,在保加利亚,2021年和2022年的增长已经回落到疫情前的水平,ARPU预计将保持在173美元左右,几乎只有西欧的1/3。

(figure25:2018-2022年东欧各国销售收入占比)

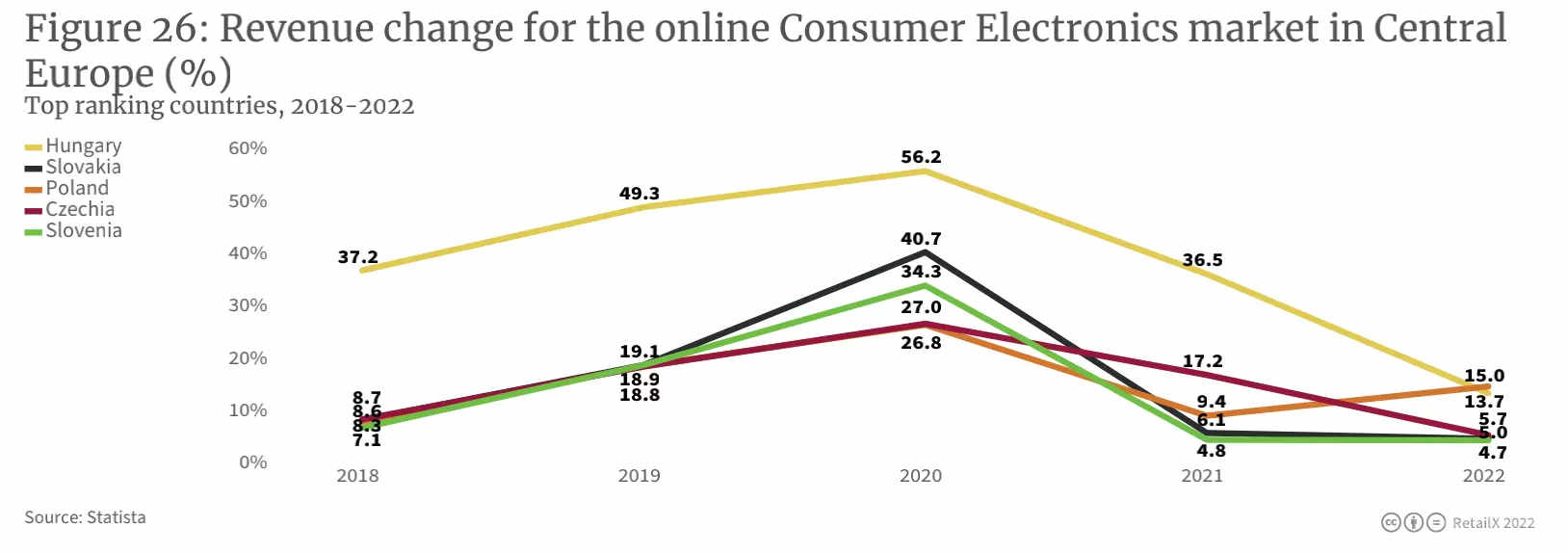

4、中欧

中欧前后的几年里也有强劲的增长,匈牙利、斯洛伐克和斯洛文尼亚的涨幅居欧洲前列。匈牙利近年逐步加大对宽带和移动互联网的投资,2021年,匈牙利的互联网渗透率为83%,并以每年约5%的速度增长,使其成为该地区互联网普及率最高的国家之一。推动了消费电子产品销售收入的增长。截至2022年,匈牙利消费电子产品总收入的12%来自于线上。

斯洛伐克的互联网普及率在这一时期也迅速提高,目前约为85%,电脑以及电脑外接设备是该国最热销的电子产品之一;波兰是该地区最成熟的消费市场,收入以及增长都相对平缓。近来,智能电视的热度逐渐为电脑所取代。

(figure26:2018-2022年中欧各国销售收入占比)

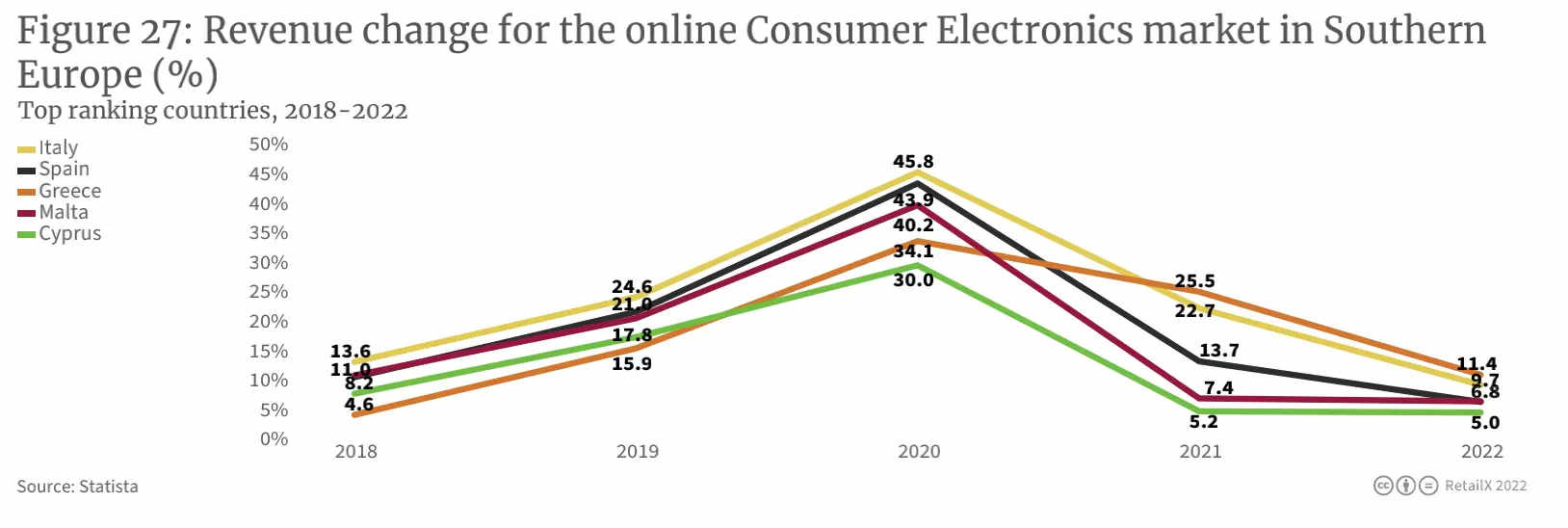

5、南欧

意大利、西班牙和希腊是疫情期间欧洲消费电子产品销售收入涨跌最为剧烈的地区。南欧与中欧、东欧有类似的地方,就是在文化上更倾向于面对面的沟通和社交。这些国家的互联网普及率也相对较低,意大利和希腊的互联网普及率低于80%,前者为76%,后者为78%,而西班牙、马耳他和塞浦路斯的互联网普及率均低于欧洲平均水平92%。疫情拔高了这些地区的互联网普及率,但很难达到长远的影响。除希腊以外的国家2022年的销售收入均已回落至个位数。

(figure27:2018-2022年南欧各国销售收入占比)

四、消费者报告

消费者画像

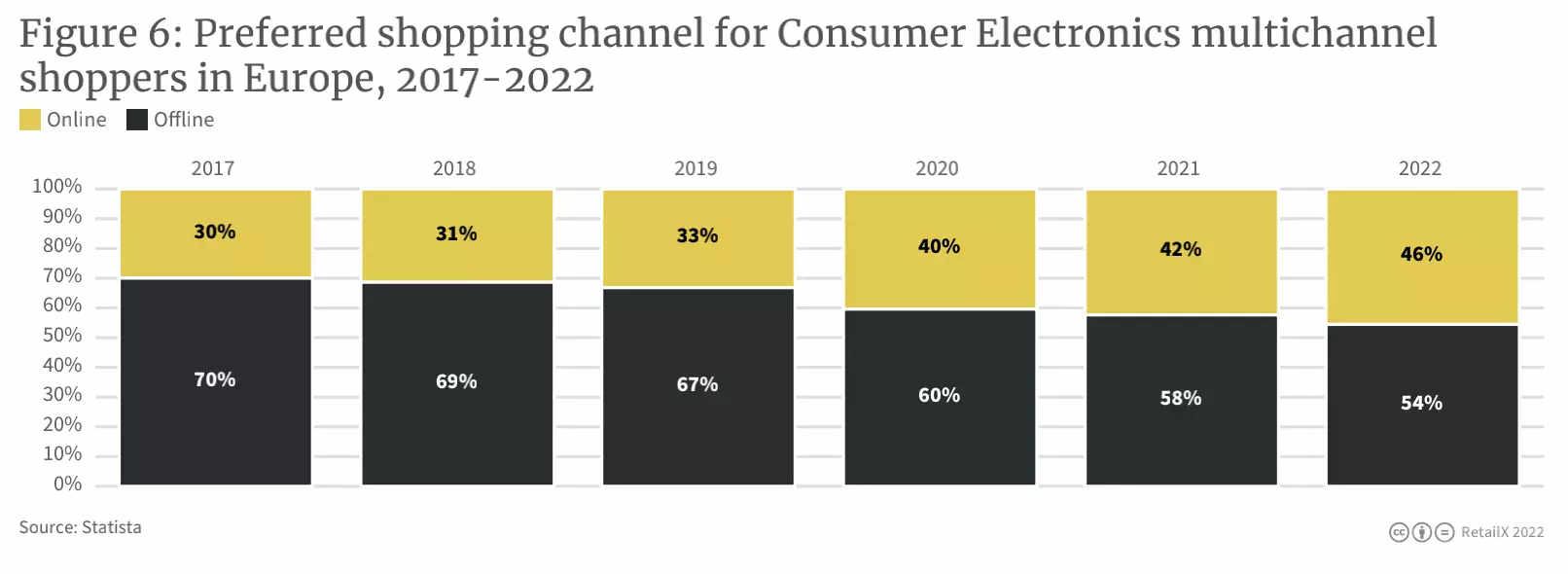

尽管欧洲的消费电子产品需求量较高,但无论从整体还是就消费电子产品这个品类来看,网购渗透率都处于较低水平。在疫情前,约有1/3的人网购,疫情后这一比例跃升到42%(见figure6)。其中,绝大多数人购买的智能手机和电脑,分别占受访消费者的33%和29%。电视、广播&多媒体设备在某种程度上甚至没有达到市场平均电商渗透,两者的电商渗透率分别为16%和12%。

(figure6:2017-2022年欧洲消费电子产品购买方式意向调查)

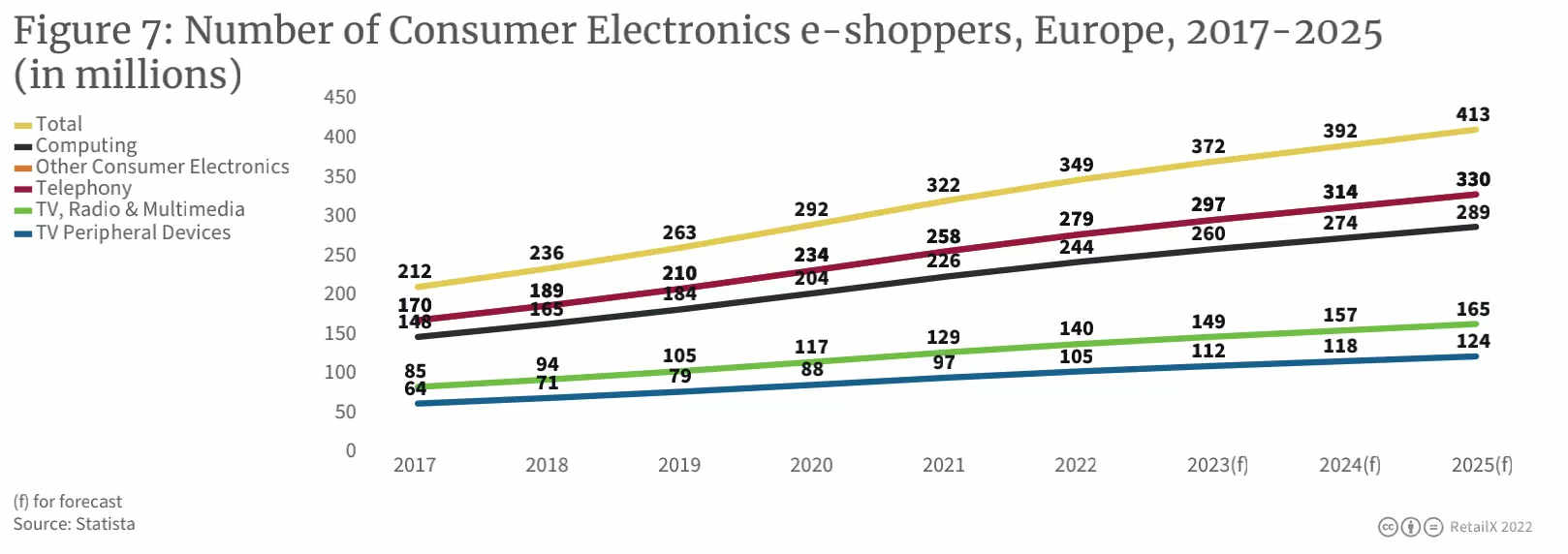

预计到2025年,欧洲的电商渗透率将保持稳步上升(见figure7),每个细分品类的电商渗透率基本不会与2022年相差太大。

(figure7:2017-2025年欧洲网购各种类消费电子产品人数,单位:百万)

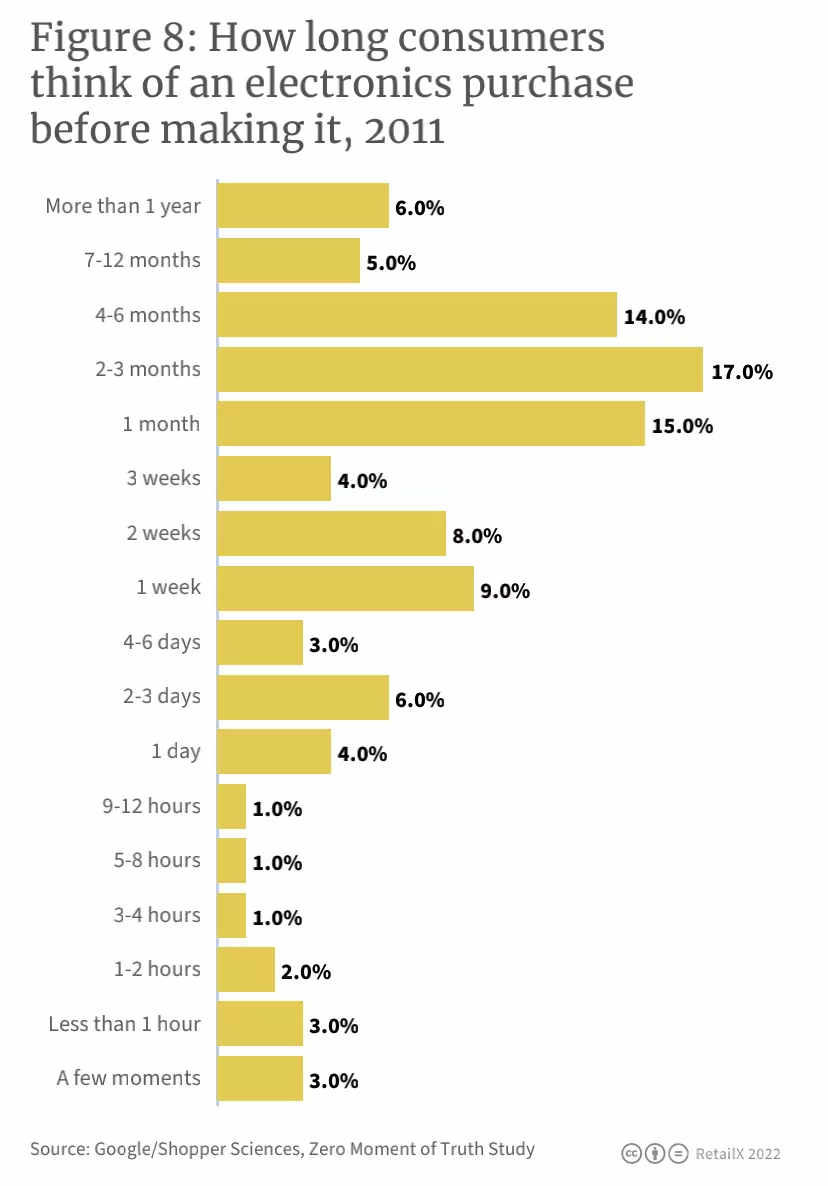

电商渗透率较低的原因是,消费者在购买消费电子产品通常需要经过长时间的思考,有些人甚至需要花1个月到1年的时间来选择所要购买的消费电子产品(见figure8)。平均而言,46%的消费者在购买消费电子产品之前需要考虑1到6个月的时间,如果把考虑时间不超过1年时间的消费者计算在内,这个比例就会上升到50%以上。

(figure8:2021年消费者购买消费电子产品前犹豫周期调查,从产品购买想法到购买耗费数个月的受访者占到3%,以此类推)

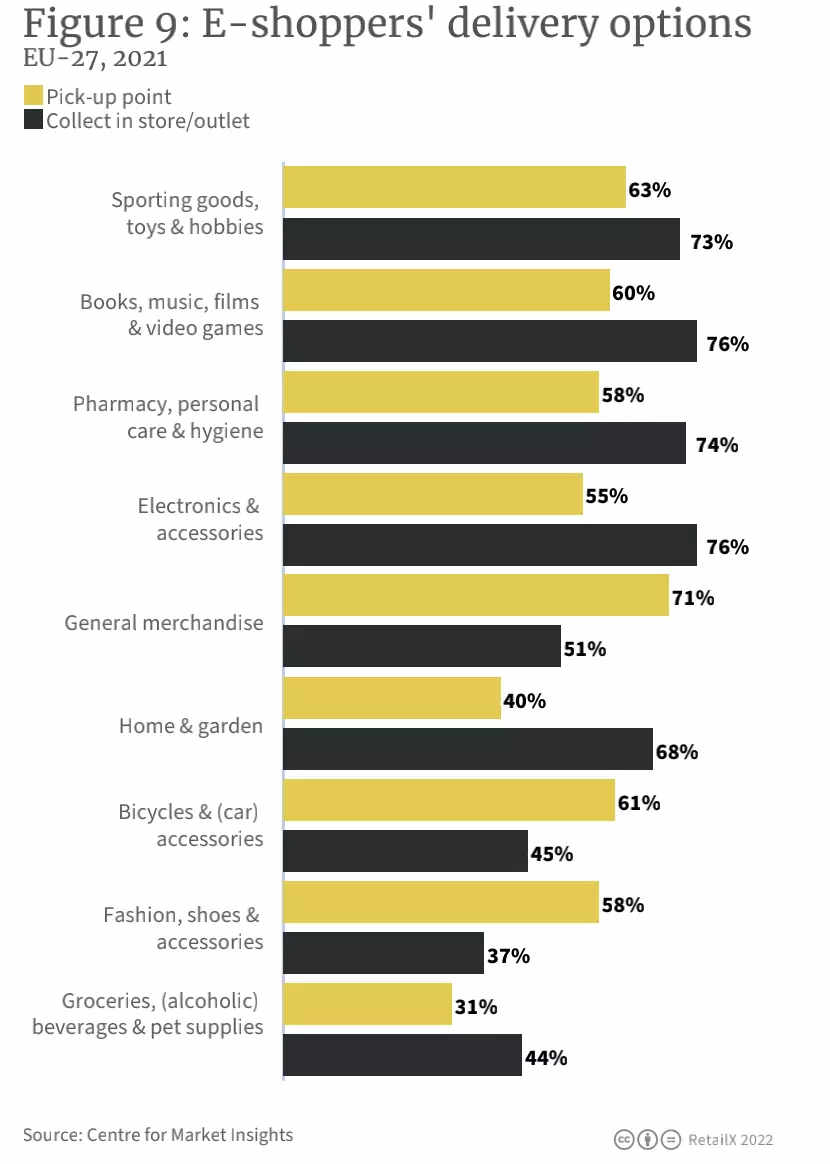

在这期间,这部分消费者会线上平台、线下门店之间来回切换,在实体店消费者能实地感受、触摸和试用商品,还能与同类产品进行对比,最终在实体店付款的比重较大为76%,高于除视频、游戏和媒体之外的所有其他品类(见figure9)。另外,高端消费电子产品的购买场景也大多在实体店。

(figure9:2021年欧洲27国对于不同品类产品的配送方式偏好调查)

消费者习惯

在过去的三年里,欧洲的消费者从根本上改变了他们的生活习惯,也改变了他们电子设备的消费习惯,主要变化如下:

- 购买更多电子产品:欧洲消费者在电子设备上花费了更多。大约58%的欧洲消费者表示,他们比2020年购买了更多电子产品,在西班牙,这一比例为70%。

- 更关注可持续性:消费者越来越关注产品对环境的影响,53%的电子产品消费者准备为可持续发展的设备和可持续制造的设备支付更多的费用。

- 更关注产品评论:转向全渠道研究和购买的行动,已经推动了评论和建议在购买过程中的重要性的上升,77%的消费者表示,他们在购买前花了大量时间阅读产品评论。

- 线上进行产品对比研究:越来越多的消费者在评估购买情况时通过线上比较产品。

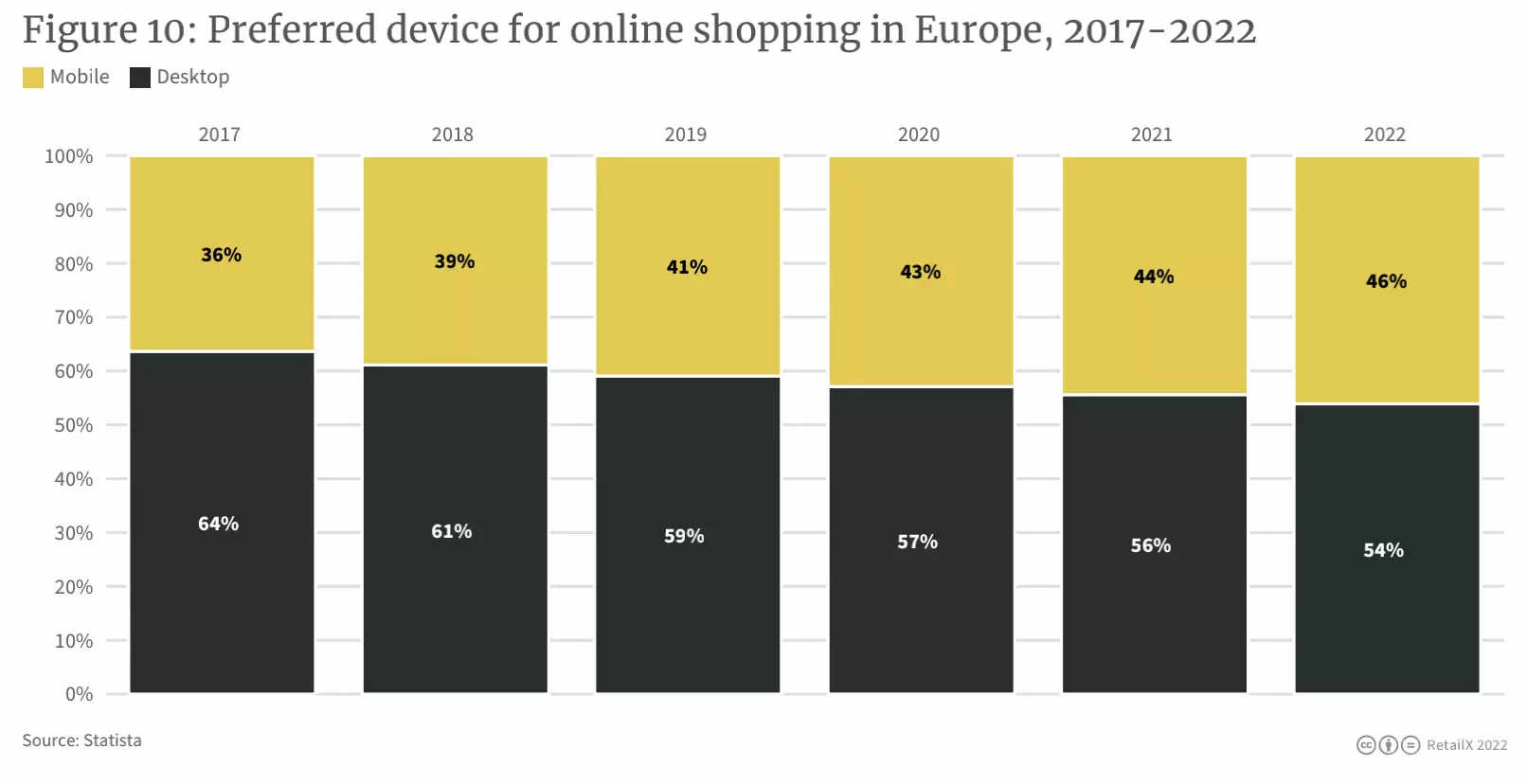

此外,移动购物正为越来越多的欧洲人所接受。2021年,移动端占到消费电子产品线上销售的44%,2022年这一比例将上升至46%(见figure10),达到几乎与PC端持平的水准。

在2021-2022年期间实体消费回归也丝毫无回落的迹象,如今越来越多的实体店被电子品牌用作新品宣发、门店在库产品告知等等。尽管消费电子类产品的购买场景更多是在线下,线上渠道的重要性却也不言而喻。

RetailX的数据显示,EMEA地区的消费者主要购买的是开架的消费电子产品,英国和澳大利亚消费者对于消费电子产品的需求量较大。

(figure10:2017-2022年购买渠道意向调研)

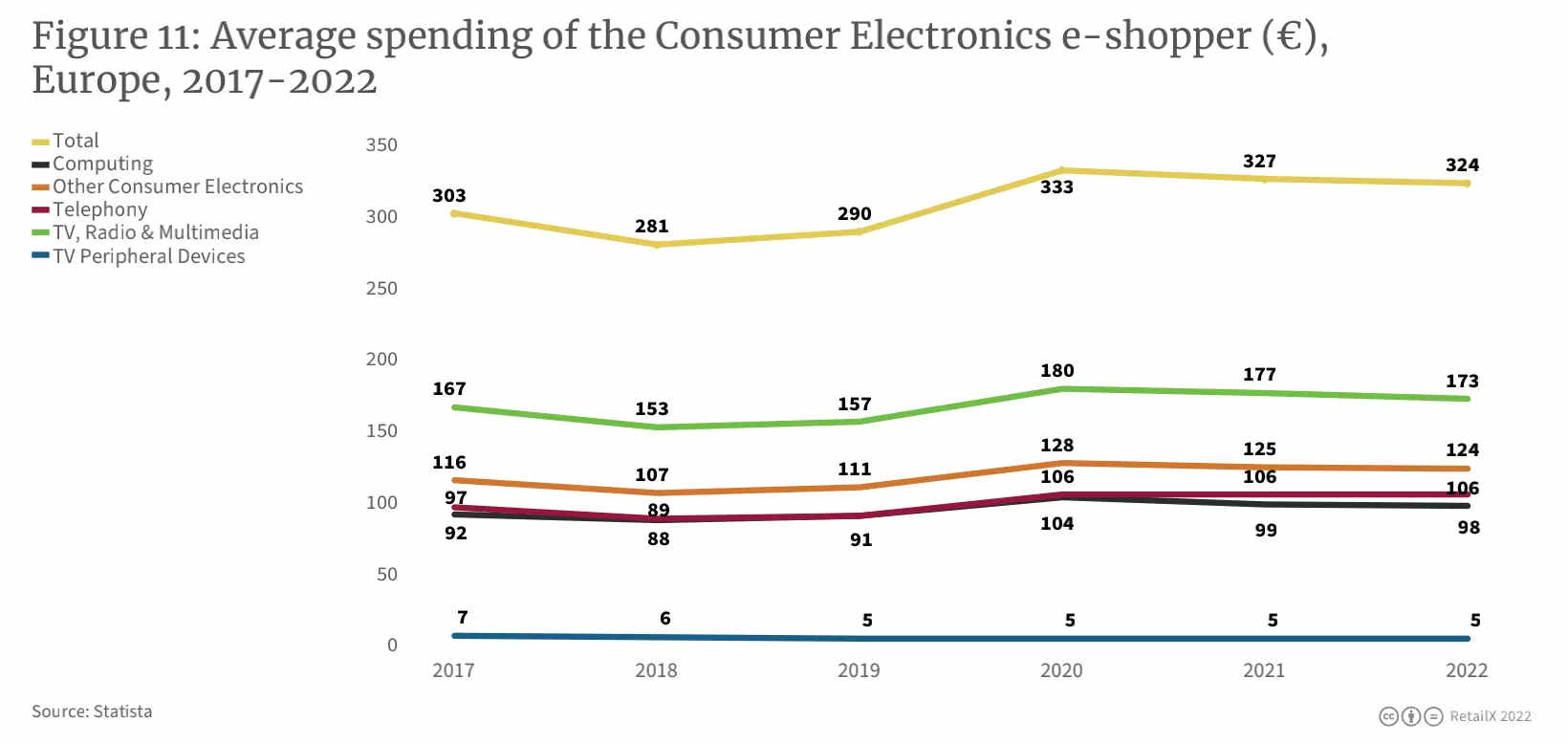

从下图可知,电视、广播和多媒体设备的平均支出数额在消费电子产品的支出总额中占比最多,在2020年达到180欧元,而后支出数额开始出现下滑。

(figure11:2017-2022年欧洲消费者各品类产品平均支出;单位:欧元)

小编✎ Ashley/卖方通声明:此文章版权归卖方通所有,未经允许不得转载

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次