最新版东南亚互联网报告出炉!GMV约达2000亿美元,比预期早了三年

10月27日,淡马锡、贝恩和谷歌联合发布了2022年最新一版的东南亚互联网经济报告(e-Conomy SEA 2022,下面简称报告)。有点意外的还是,今年的报告要比往年来得稍微要早一些,2021年版本和2022年版本均在11月中上旬发布。那么,淡马锡、贝恩和谷歌发布的第七版东南亚互联网经济报告又给大家带来了哪些惊喜的发现?

整体规模:GMV约2000亿美元

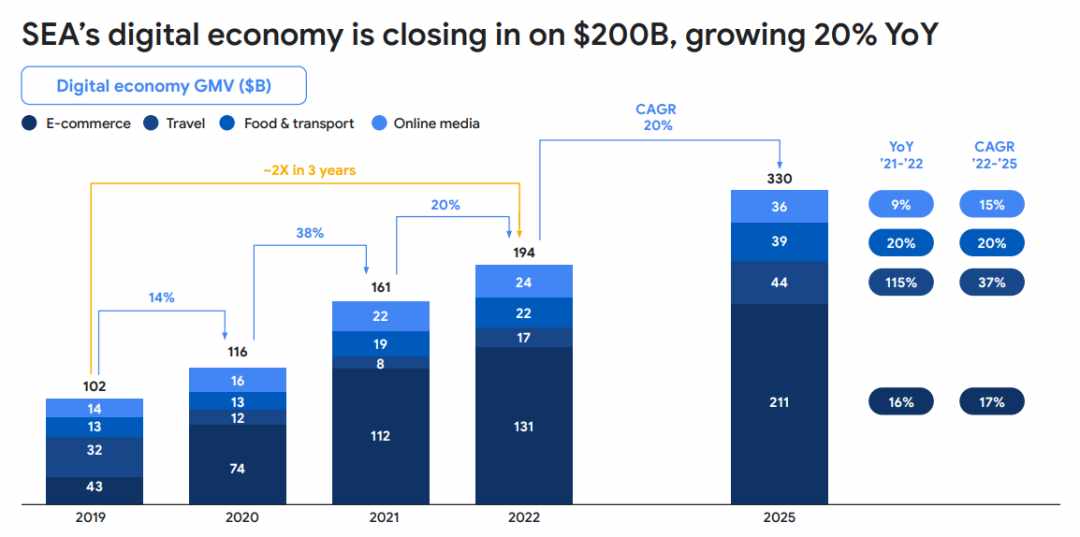

该报告指出,在全球宏观经济下行趋势的背景下,东南亚经济全面复苏仍然面临许多挑战,比如利率上涨和高通货膨胀等。但即便如此,2022年东南亚数字经济GMV有望达到约2000亿美元,复合年均增长率为20%,这一GMV规模比淡马锡、贝恩和谷歌在2016年的报告预期中早了三年。

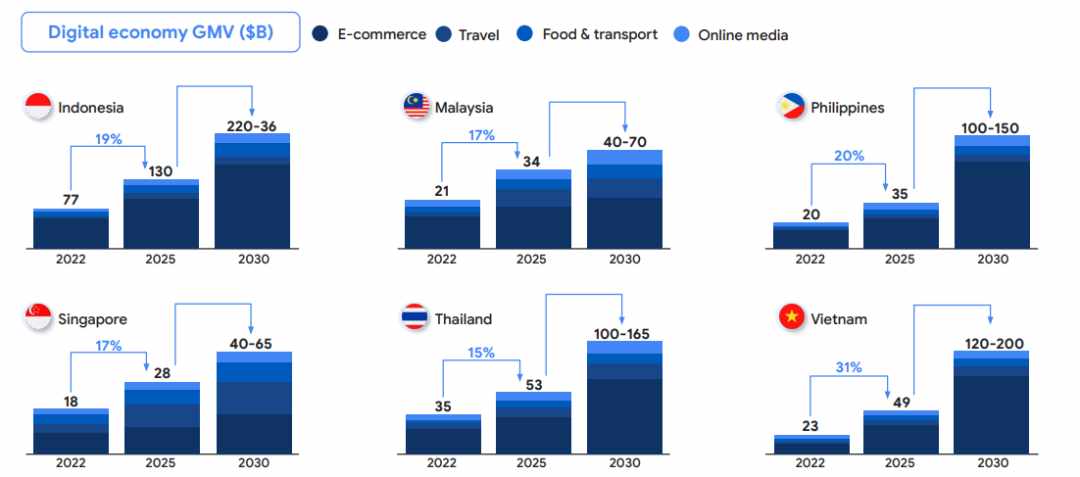

此外,该报告还预计2025年东南亚的数字经济GMV会达到3300亿美元,复合年均增长率预计也是20%。从更长远的角度来看,该报告预计东南亚数字经济的GMV到2030年可能高达1万亿美元,但前提是通过可持续的方式激发这一潜力。

就东南亚各国数字经济发展情况来看,该报告预计各国会有全面持续的增长,其中越南和菲律宾是未来的领跑者。从报告可以看出,越南和菲律宾的数字经济GMV增速在2022年~2025年均高于东南亚其他国家。到2030年,越南和菲律宾的数字经济GMV规模有望挤进东南亚前三。

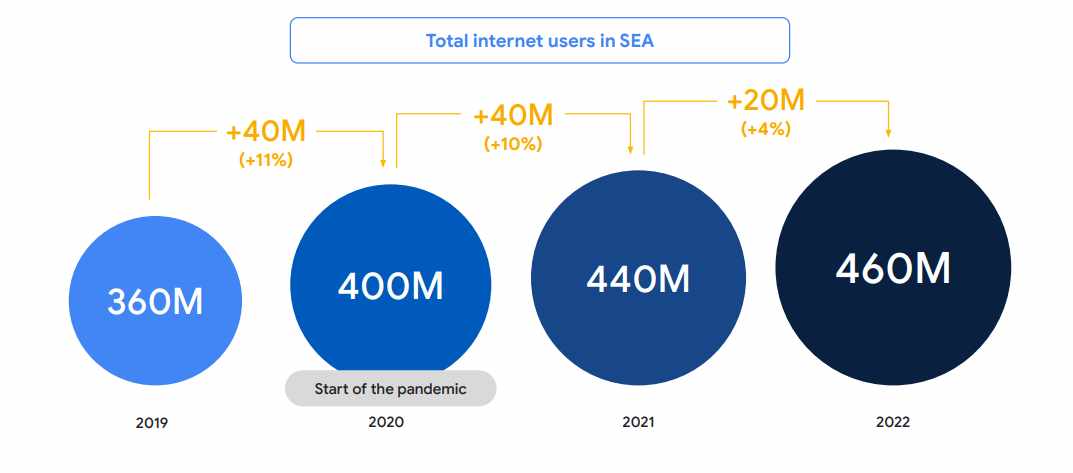

东南亚数字经济的持续发展当然离不开东南亚网民在背后的支持。就算是在疫情最严重的时期,依然可以看到东南亚数字渗透率在加速。该报告指出,2022年东南亚网民数量达到4.6亿,同比2021年增加比例仅为4%,增速有所放缓。但从2019年到2022年这三年间,东南亚网民数量增加了1亿人,整体增速可观。

行业现状:电商仍然是重头戏

电商、运输/外卖、旅游、线上媒体、金融服务仍然是东南亚互联网领先的行业,健康科技、SaaS、Web 3和在线教育成为广受关注的新兴行业。有趣的是,该报告观察并预计了东南亚电商、外卖和在线媒体、旅行和运输行业在2019年~2025年的发展趋势,并把它们归类成三种曲线。比如:

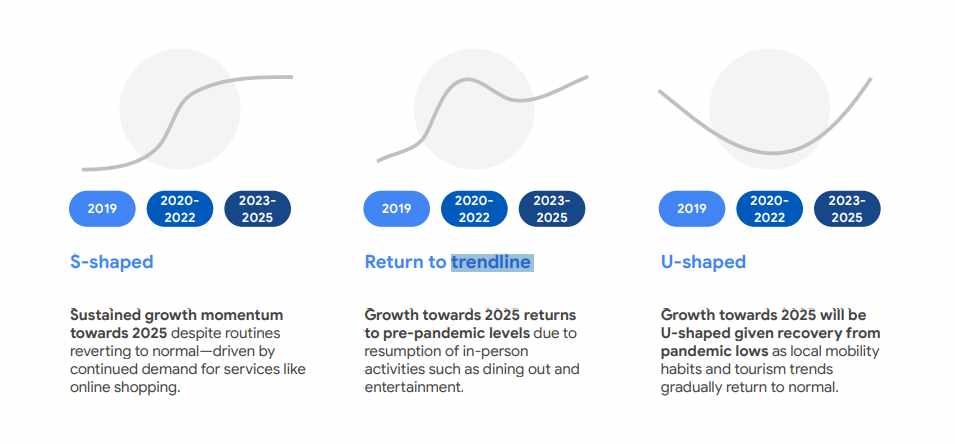

电商行业的发展呈S型增长曲线,经历了急剧加速之后还能从更高点再次进行增长,持续增长到一定程度后渐趋稳定。这背后的原因主要是在线购物需求的不断推动。

外卖和在线媒体行业的发展在经历了两年的飙升之后会逐渐回归到疫情之前的水平。因为疫情后期,消费者逐渐回归线下堂食以及线下的娱乐活动。

旅行和运输行业的发展呈U型曲线增长,渡过疫情低谷期后会逐渐恢复至疫情之前的水平,主要也是因为出行需求和旅行需求逐步恢复正常。

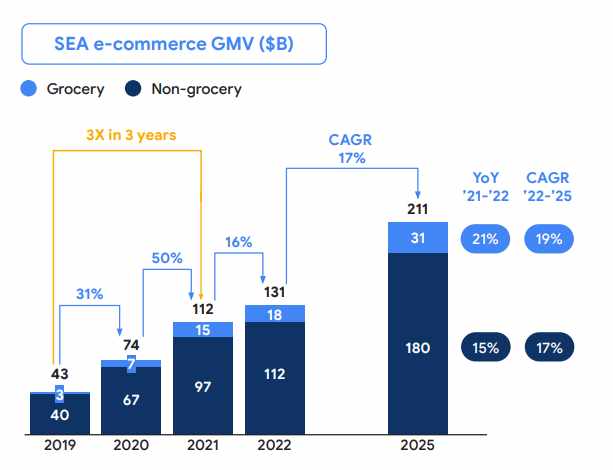

其中,东南亚电商仍然是大家关注的重点。该报告指出,虽然线下购物已经恢复,但东南亚电商仍然在增长。到2022年,东南亚电商GMV有望达到1310亿美元,复合年均增长率为16%。但与往年相比,增速依旧有所放缓。预计到2025年,东南亚电商GMV将达到2110亿美元。

与此同时,东南亚电商的一些平台玩法也在发生变化。比如,很多电商玩家正在减少促销和折扣,希望通过优化运营来提高盈利;相比获客拉新,电商玩家更愿意把精力投放在现有用户群,希望提高复购率以及用户的忠诚度。

此外,如若将东南亚生鲜电商GMV与非生鲜电商GMV的增速进行对比,那么生鲜电商的同比增长率与复合年均增长率均比非生鲜电商要稍微高一些,说明生鲜电商的潜力还是不容小觑。不过,使用生鲜电商的用户还是存在明显的分层,比如富裕的城市居民使用生鲜电商的频率远高于郊区用户,75%的新网民在生鲜电商的花费上更多。值得注意的是,产品种类有限以及交付选择等问题始终是在东南亚郊区地区发展生鲜电商的障碍。

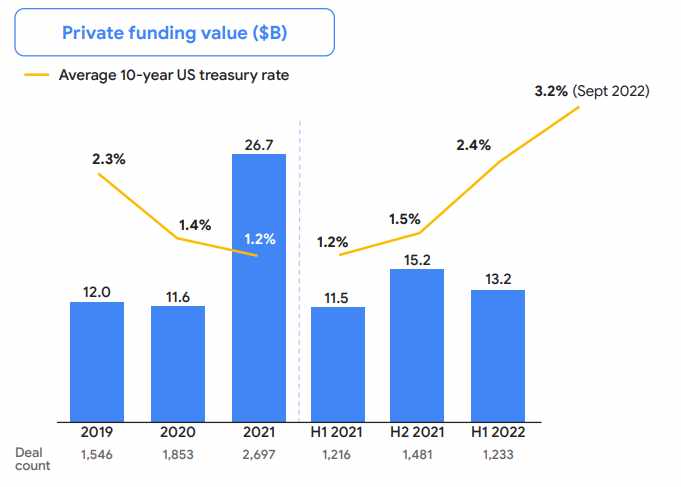

创投情况:投资变得谨慎,但长期看好

就东南亚创投情况而言,报告指出东南亚投资在2022年上半年保持强劲势头。从2021年上半年到2022年上半年,东南亚投资交易活动保持相对稳定,大概完成了1200个交易。而且,今年的交易价值比去年超约15%,这主要是因为平均单笔投资额度同比增加了13%。不过,利率的上涨很可能会对2022年下半年的投资活动带来一定的障碍。

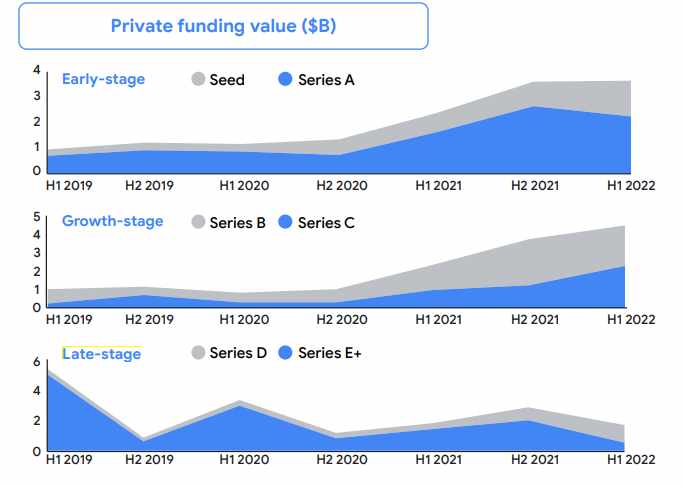

从投资的不同阶段来看,早期投资在2021年继续增长,单笔投资额度增加了40%~60%。而成长期投资在2021年上半年到2022年上半年还创下了历史新高,主要是因为一些大型基金活跃在东南亚并愿意跟进之前的投资。但后期投资有下降的趋势。2021年,像Grab和GoTo等一些东南亚领先的数字玩家在IPO和后IPO轮融资了10亿~60亿美元,占东南亚数字经济公开总融资的80%。但2022年开始降温,利率上升、股票估值暴跌,全球投资者转向“避风港”,这些原因可能会导致IPO在未来12个月~18个月内停滞不前。

从投资者的态度来看,他们也变得越来越谨慎。很多VC投资人可能会重新投资自己旗下portfolio的公司并帮助它们度过融资寒冬,而不是冒险投资一些新初创公司。不过,也有一些VC正在“逢低买入”,希望在2022/2023年获得更高的投资回报率。该报告指出,东南亚VC大约有150亿美元基金备用金来维持基本的投资交易。

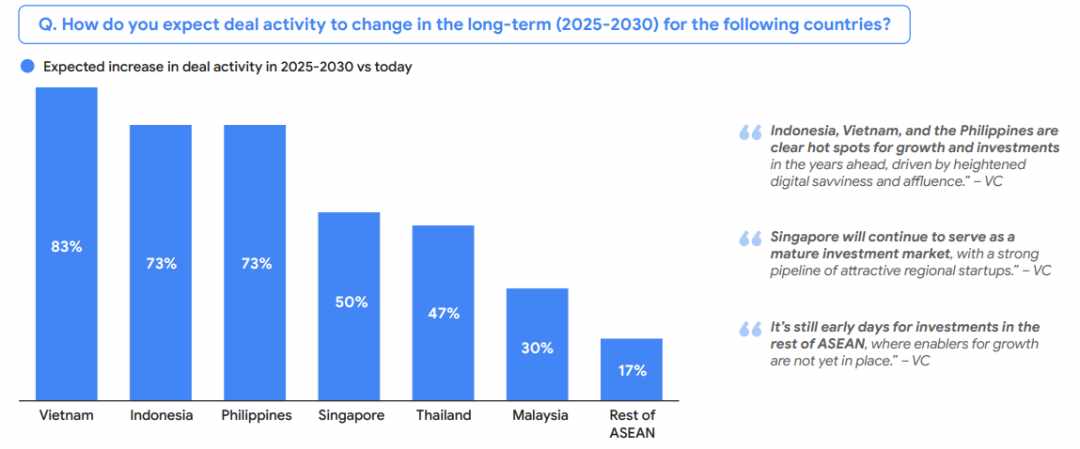

尽管全球经济逆增长,投资者对东南亚市场的长期前景仍充满信心,他们也更加关注新兴的东南亚市场以及新兴行业。新加坡和印尼仍然是热门投资市场,但从长期来看,越南、印尼和菲律宾最有可能在未来吸引更多投资者。此外,数字金融服务(DFS)已经超越电商,成为东南亚最大的投资领域,在2022年上半年投资占比31%。就新兴行业来看,超过80%的VC希望增加对健康科技、SaaS和Web3的关注,但对在线教育的热情正在降温。

最后

与往期报告不同的是,2022年东南亚互联网经济报告用了很大的篇幅去写ESG话题。比如,该报告指出,东南亚的环境意识、社会意识、治理问题仍处于萌芽状态,但正吸引越来越多人的关注。而东南亚数字经济玩家可以在引领消费者层面发挥更积极的作用,帮助消费者养成更可持续的消费习惯。比如,很多在线零售商的环保和可持续意识不断增强,开始采用可回收的材料做包装。

2022年东南亚互联网经济报告还分享了许多关于东南亚各个行业和领域的亮点内容,感兴趣的朋友可私聊小罗盘获取完整版报告。

如想回顾往年东南亚互联网经济报告,可点击下面的链接:

2021年东南亚互联网经济报告:东南亚电商GMV超千亿美元,数字化成新生活方式

2021年东南亚互联网经济报告:疫情成东南亚电商“加速器”:620亿美元,杂货电商上位、零售转型

本文所有内容和图片均来源于2022年东南亚互联网经济报告(e-Conomy SEA 2022),以英文原报告内容为准。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次