深度解读 | 澳大利亚GST商品与服务税

我们今天来进一步解读澳大利亚GST

在澳大利亚从事商业经营活动,一般会涉及到三种税号,分别是TFN、ABN和GST。那么,我们先来了解TFN、ABN和GST三种税号的概念与区别。

ABN:Australian Business Number,澳大利亚商业号码,是一个由11位数字组成的号码,用于向政府和社会识别企业的唯一号码,用于企业与其他企业或税务局等政府部门交流;销售经营比如开发票,澳大利亚清关时候,一般需要用到ABN号。

对于非居民企业,申请ABN 号并不是强制的, 但是如果需要清关进口高价值商品(1000澳元以上),申请GST抵免的话,必须要申请ABN 号,ABN 是由澳洲税务局(ATO)和澳洲商业登记局(ABR)管理的。

TFN:Tax File Number,税号,是澳大利亚税务局ATO向个人和组织发放的唯一税务识别号码,主要用于识别和管理个人和公司税务记录的。要在澳大利亚提交所得税申报表,您需要一个TFN税号。

每个个人及企业都有自己不同的TFN,并且是您的终身号码,如果您离开澳大利亚,后来回到澳大利亚,您仍然使用相同的TFN,当您查询税务记录时,税务局也会要求您提供TFN。

在澳大利亚获得TFN之前,您需要提供您的身份证明(境外企业/个人需要提供经过认证和翻译的身份证明)。

GST:Goods and Services Tax,澳洲的商品及服务税,当在澳洲销售货物,提供服务或相关销售活动的时候,才需要缴纳GST,GST一般是销售额的部分。

GST适用于与澳大利亚相关的销售,包括商品、服务、不动产或者其他物品。如向澳大利亚消费者销售进口低价值商品(低于$1000澳币),在澳大利亚销售的其他进口商品(澳大利亚仓储),提供数字产品及进口服务。

另外常见的还有四个缩写:

ATO:Australian Taxation Office, 澳大利亚税务局

ABR:Australian Business Register,澳大利亚商业登记局

BAS:Business Activity Statements,商业活动申报表,当您注册澳大利亚ABN和GST时,提交BAS申报表将报告您申报和支付的GST数额。

ARN:ATO reference number ,澳大利亚税局参考号码,是一个由 12 位数字组成的号码,该号码用于澳大利亚简易申报的识别号,您也可以将其用作发票和海关文件的标识符。

我们知道,简化GST注册不需要ABN号,那么,我究竟要不要注册ABN号呢?

在亚马逊澳大利亚站销售商品的非居民企业,并不强制获得澳大利亚商业编号(ABN),但拥有ABN确实会带来一些好处:

1、让其他企业容易确认你的详细数据;

2、避免支付给你的款有被预扣的风险;

3、便于标准GST注册,以及其他商业税务登记;

4、可使用ABN清关,申请进口GST抵免。

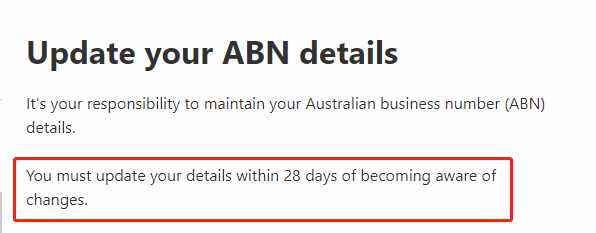

申请了ABN,若公司有任何变更,都必须在28日内通知ABR。若不再经营,需要请求取消你的ABN登记。

商品与服务税(GST)的运行流程

简而言之,

卖家在经营过程中,从客户那里收取到的商品与服务税(GST),暂时保管并按要求定期申报BAS后支付给ATO;

在经营过程中卖家在供应商那边支付的商品与消费税(GST),可以申请在申报BAS后从ATO退还。

如果收取到的商品与服务税(GST)大于支付的商品与服务税(GST),那么需要向ATO缴纳商品与服务税(GST);

如果,收取到的商品与服务税(GST)小于支付的商品与服务税(GST),那么可以获得ATO退还的商品与服务税(GST)。

举例:

上季度您的营业额中收取到的GST是$900,而

您为您的生意支付了$1000 GST,那么在上季度的BAS中 收取了小于支出的GST($900 < $1000),需要向ATO退回 $100 GST;

如果,您的营业额中收取到的GST是$ 2000,大于支出的GST ($2000 > $1000),那么需要缴纳给ATO $1000 GST。

如果有GST的退款, 记得提供你的银行信息给税局,退款会直接存入你的银行账号。

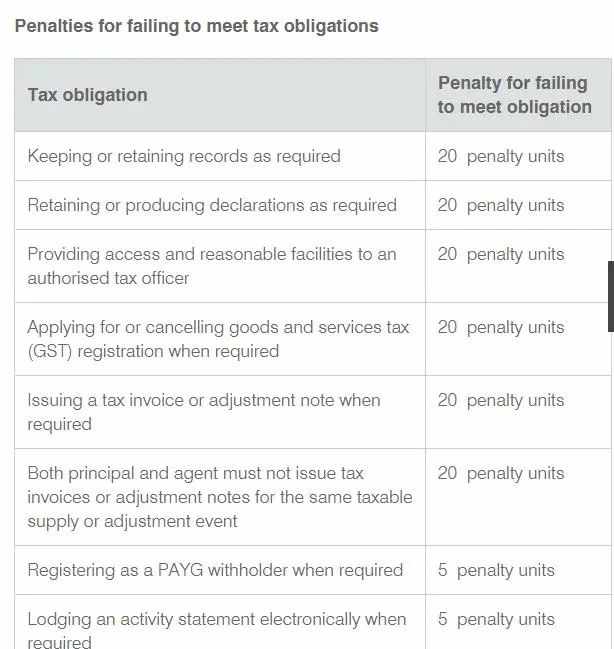

澳洲GST的常见罚款

如果你没有履行各种税法规定的纳税义务,例如达到GST注册阈值没有注册;注册后不申报、不支付或者晚申报、晚支付,你可能会受到处罚。

澳大利亚主要使用法定公式或“罚款单位”的倍数来进行处罚。

如果您需要承担罚款责任,澳大利亚税局ATO将书面通知您,通知单里面会有以下信息:

1、处罚的原因

2、罚款金额

3、罚款支付截止日期(发出通知后至少14天)

我们来看下一些常见的罚款情况:

有关罚款的原文:

熟悉澳洲GST的相关法规,是卖家朋友进入澳大利亚市场的必要步骤,与欧美市场的激烈竞争相比,澳大利亚市场的中国卖家数量相对较少,还是一个非常有潜力的蓝海市场。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次