俄罗斯遭西方媒体制裁,Yandex可成为跨境卖家广告投放新选择

今天,带给大家的内容是收到走逃(失联)发票问题。我们遇到的一个案例:客户因为收到走逃(失联)发票,导致要做进项税额转出,或者说需要将原先已经收到的退税款项进行反纳,并且这个客户需要反纳的退税款是2019年的,可见这个时间跨度是很长的。因此,了解走逃(失联)企业的判定标准,可以避免被认定为走逃(失联)企业,在小伙伴们做出口退税或者从工厂取得原材料发票时,可以做好层层把控。

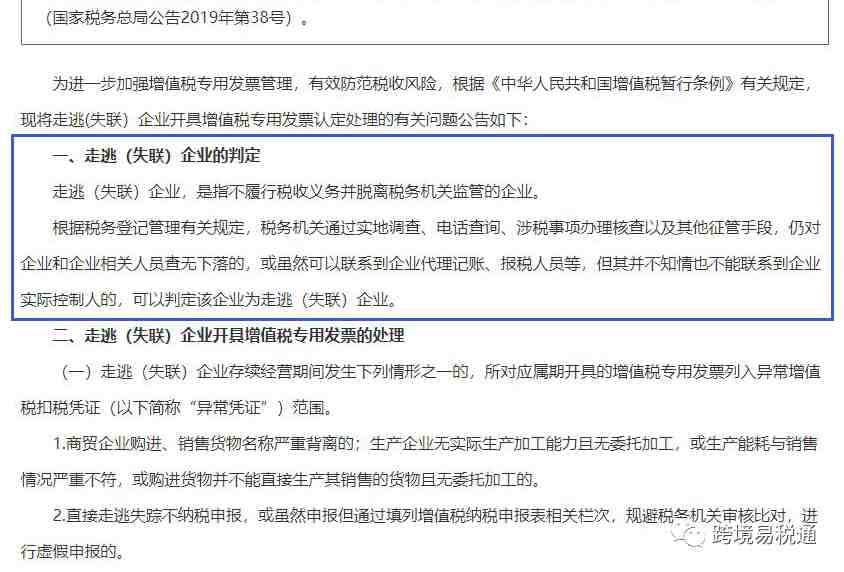

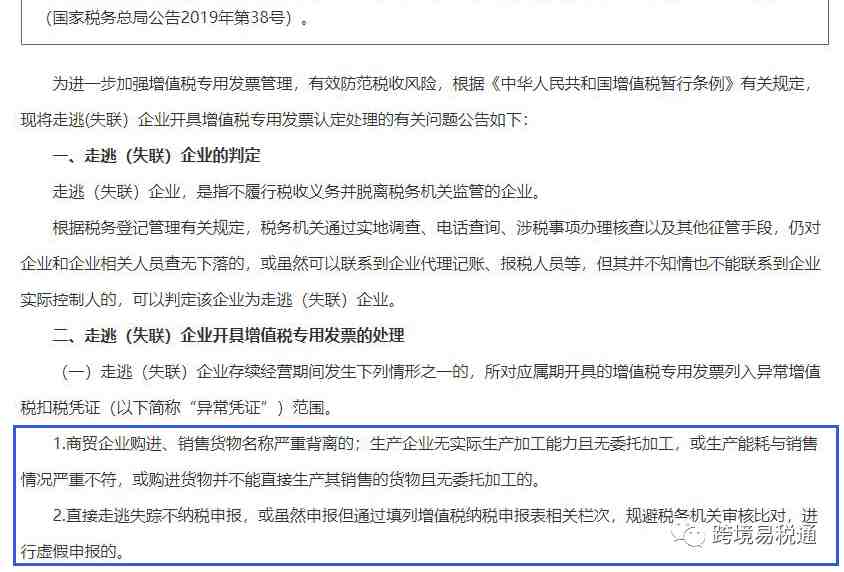

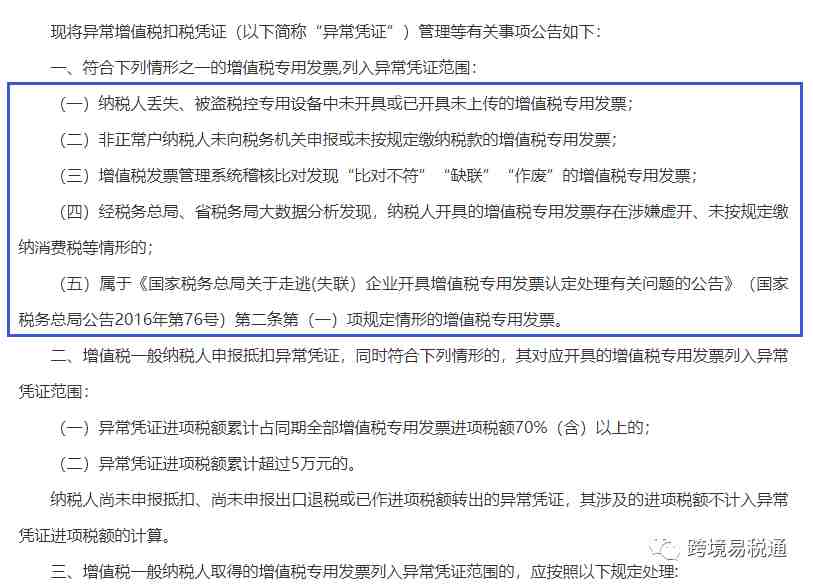

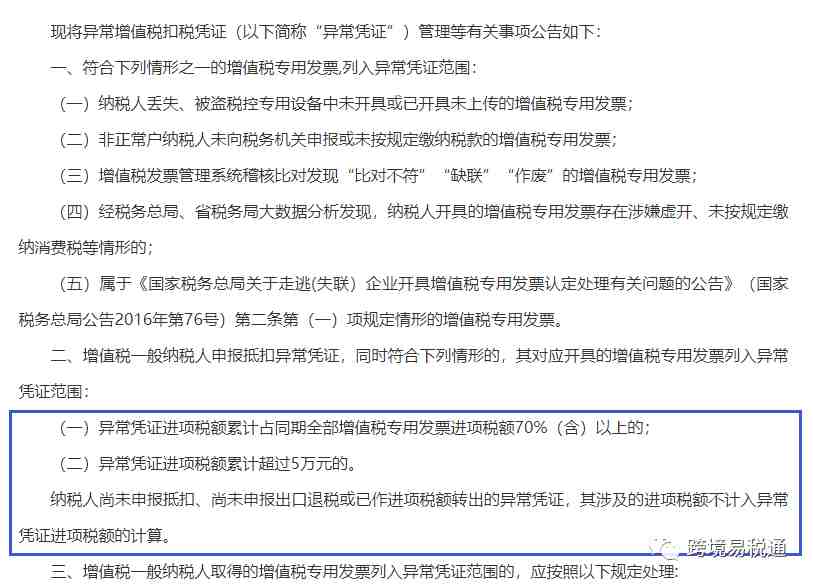

首先,第一个问题,走逃(失联)企业怎么判定?然后,在什么情况下,发票会被判定为走逃(失联)发票呢?先来看国家税务总局2016年第76号公告,关于走逃企业的判定。 走逃(失联)企业的判定标准 根据《国家税务总局关于走逃(失联)企业开具增值税专用发票认定处理有关问题的公告》(国家税务总局公告2016年第76号)第一条的规定,所谓的走逃(失联)企业,是指不履行税收义务并脱离税务机关监管的企业。 (这个好理解,企业没有按时每个月进行申报增值税,或者说没有履行纳税义务的企业,就会被认定为走逃/失联企业。) 根据税务登记管理有关规定,税务机关通过实地调查、电话查询、涉税事项办理核查以及其他征管手段, (第一种情况,税局的税管员去企业所在地进行实地调查,看看他是否在这个地址经营;第二种情况,通过电话询问企业的真实经营地址,经过持续的电话追踪,确定是否实地经营;第三种情况,税务事项办理核查,或其他大数据监管,发现这个企业及其有关人员查无下落,就属于走逃/失联企业。) 仍对企业和企业相关人员查无下落的,或虽然可以联系到企业代理记账、报税人员等,但其并不知情也不能联系到企业实际控制人的,可以判定该企业为走逃(失联)企业。 (虽然可以联系到代理记账员或者报税员的电话,但是找不到企业实际控制人,这时也可以判定其为走逃/失联企业。注意:实际控制人与法定代表人是不一样的。作为跨境电商卖家,一般拥有多家公司,但是法定代表人可能是夫妻关系,或者父子关系,这种情况下,企业的经营的实际控制人要承担纳税申报这个事情。) 作为跨境电商卖家,收到上游工厂开具的增值税专用发票后,就可以办理出口退税。但是如果合作的工厂注消掉了,那么,我们在他注消之前所收到其开具的发票就属于走逃(失联)发票了。 走逃(失联)企业开具的增值税 专用发票将被列为异常凭证 根据国家税务总局公告2016年第76号第二条第(一)款的规定,走逃(失联)企业在存续经营期间发生下列情形之一的,所对应属期开具的增值税专用发票将会被列入异常增值税扣税凭证(即异常凭证)的范围: 商贸企业购进、销售货物名称严重背离的(工厂或者贸易企业在购进产品时的品名与销售时的品名不一致时,这张发票就属于异常发票);生产企业无实际生产加工能力且无委托加工(比如,一个工厂型企业生产手机,被税局上门调查,发现工厂没有相关的生产手机的精密设备,这时这家工厂开具的发票,就属于异常发票),或生产能耗与销售情况严重不符(工厂方消耗的水、电、工人工资、设备的折旧都与开票产品不相符,跨境电商在拿到这家工厂的发票后,去做出口退税就可能遇到各种各样的问题),或购进货物并不能直接生产其销售的货物且无委托加工的。 直接走逃失踪不纳税申报,或虽然申报但通过填列增值税纳税申报表相关栏次,规避税务机关审核比对,进行虚假申报的。 (打个比方,工厂这个月开具问题发票后,次月老板却跑路了,这时你收到的这个工厂开具的发票就变成了异常发票,你在用这个发票去申报出口退税的时候,就涉嫌虚假申报了) 《国家税务总局关于异常增值税扣税凭证管理等有关事项的公告》(国家税务总局公告2019年第38号)在76号公告的基础上进一步扩大了异常凭证的范围,并明确符合下列情形之一的增值税专用发票,列入异常凭证范围: (一) 纳税人丢失、被盗税控专用设备中未开具或已开具未上传的增值税专用发票;(公司被盗,税盘丢了,被人家不小心把票开出来了,大家知道税控盘有些可以离线开票,离线开出的票也具备抵扣要求。) (二)非正常户纳税人未向税务机关申报或未按规定缴纳税款的增值税专用发票;(比如,纳税人上个月开了发票时没有进行申报增值税,或者申报过增值税而没有缴税,在税务管理的角度来讲,开的这些发票就是风险发票) (三)增值税发票管理系统稽核比对发现“比对不符”“缺联”“作废”的增值税专用发票;(说到“作废”我们有个客户案例,他以前已经对发票进行勾选,或者进行了抵扣的,但工厂通知这张发票作废了,那就要做进项税额转出的。) (四)经税务总局、省税务局大数据分析发现,纳税人开具的增值税专用发票存在涉嫌虚开、未按规定缴纳消费税等情形的; (五)属于《国家税务总局关于走逃(失联)企业开具增值税专用发票认定处理有关问题的公告》(国家税务总局公告2016年第76号)第二条第(一)项规定情形的增值税专用发票。 增值税一般纳税人申报抵扣异常凭证,同时符合下列情形的,其对应开具的增值税专用发票列入异常凭证范围: (一)异常凭证进项税额累计占同期全部增值税专用发票进项税额70%(含)以上的; (二)异常凭证进项税额累计超过5万元的。 纳税人尚未申报抵扣、尚未申报出口退税或已作进项税额转出的异常凭证,其涉及的进项税额不计入异常凭证进项税额的计算。 出口企业收到异常凭证时增值税 消费税抵扣的处理 国家税务总局2019年第38号公告《关于异常增值税扣税凭证管理等有关事项的公告》第三条规定: (一)尚未申报抵扣增值税进项税额的,暂不允许抵扣。已经申报抵扣增值税进项税额的,除另有规定外,一律作进项税额转出处理。(企业有没有出口?有没有把发票做出口退税?) (二)尚未申报出口退税或者已申报但尚未办理出口退税的,除另有规定外,暂不允许办理出口退税。适用增值税免抵退税办法的纳税人已经办理出口退税的,应根据列入异常凭证范围的增值税专用发票上注明的增值税额作进项税额转出处理;适用增值税免退税办法的纳税人已经办理出口退税的,税务机关应按照现行规定对列入异常凭证范围的增值税专用发票对应的已退税款追回。 纳税人因骗取出口退税停止出口退(免)税期间取得的增值税专用发票列入异常凭证范围的,按照本条第(一)项规定执行。 (三)消费税纳税人以外购或委托加工收回的已税消费品为原料连续生产应税消费品,尚未申报扣除原料已纳消费税税款的,暂不允许抵扣;已经申报抵扣的,冲减当期允许抵扣的消费税税款,当期不足冲减的应当补缴税款。 (四)纳税信用A级纳税人取得异常凭证且已经申报抵扣增值税、办理出口退税或抵扣消费税的,可以自接到税务机关通知之日起10个工作日内,向主管税务机关提出核实申请。(A纳税人收到上游工厂开具的发票属于失联发票时,可不做进项税额转出)经税务机关核实,符合现行增值税进项税额抵扣、出口退税或消费税抵扣相关规定的,可不作进项税额转出、追回已退税款、冲减当期允许抵扣的消费税税款等处理。(如果企业是A级纳税人,就不需要做进项税额转出,或者说反纳)纳税人逾期未提出核实申请的,应于期满后按照本条第(一)项、第(二)项、第(三)项规定作相关处理。 (五)纳税人对税务机关认定的异常凭证存有异议,可以向主管税务机关提出核实申请。经税务机关核实,符合现行增值税进项税额抵扣或出口退税相关规定的,纳税人可继续申报抵扣或者重新申报出口退税;符合消费税抵扣规定且已缴纳消费税税款的,纳税人可继续申报抵扣消费税税款。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次