供应链再添一危险因素!俄乌海员人数全球占比14.5%!

周日播报

视频剪辑 App,走进了美国市场

一个通过「Tinder」诈骗千万美元,

却只用坐牢 5 个月的故事

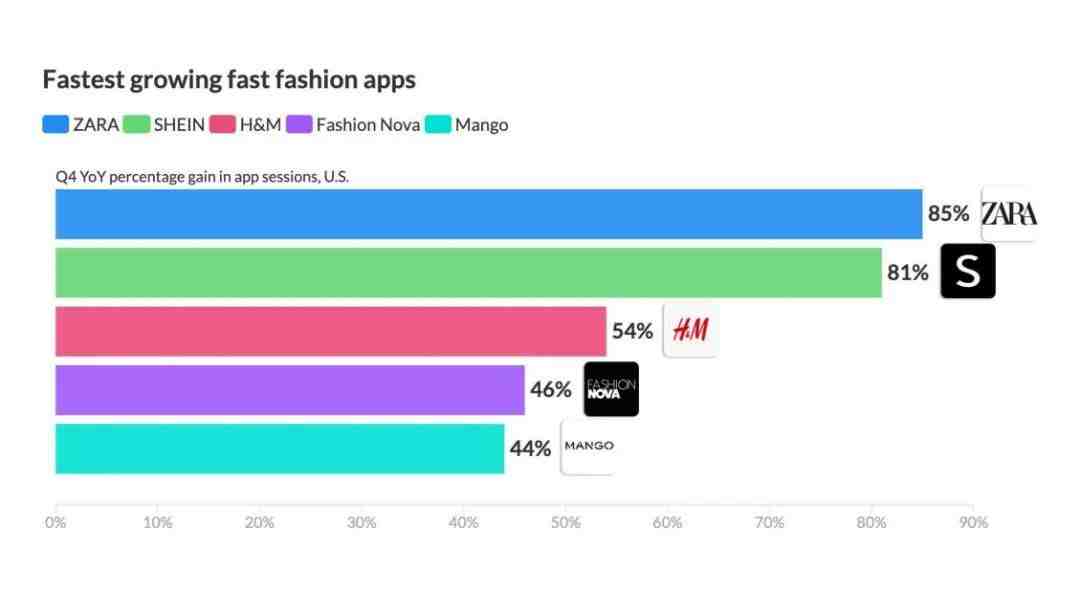

会话量增幅超过 SHEIN,

这两年,行业只提 SHEIN,ZARA 被拿出来,也多是陪衬。

“会话数”可以大致反映 App 的用户活跃情况。但是 1 个用户在一天内访问 App 多次,会形成多次会话,由于图表只给到了总会话数的变化情况,因此无法判断 ZARA 活跃度的上升更多是由“上瘾用户”导致的,还是由“新用户变多”导致的。而且还有一个需要考虑的因素在于 App 自身体量,如果 App 本身用户量小一些,获得增长也就更容易一些。

白鲸出海在往期文章中曾分析过,SHEIN 在移动端的优势十分明显,其 App 端日活在 2021 年 Q4 占据全球快时尚 App DAU 的 60% 以上。ZARA 虽然弱,但也排在第 2/3 的位置。因而,不论是作为全球 Top3 的快时尚 App,还是如今的会话量明显增长,都有必要回头看一下这个“备受打击”的快时尚巨头了。

从疫情中慢慢恢复后,ZARA 开业的门店数量虽不及之前,但也已经接近 6000 家。可不得不说,相对于 SHEIN 收入快速增长,还未恢复到两年前水平的 ZARA,显然还处于努力转圜的状态。

而且 2021 年 Q3 财报预计,Inditex 全年的线下收入依然会占到 75%,线上仅占 1/4。也就是说,ZARA 的基因还在线下。而 ZARA 在 App 端的“努力成果”,是否在表明,这个快时尚巨头正在努力调转方向呢?

这里还是要难以免俗地说一下 ZARA 与 SHEIN 的区别。虽然二者都是依靠供应链强大、对消费者需求迅速反应、商品平价的特点提升竞争力、吸引消费者的,但 SHEIN 的销售渠道集中在线上,不受物理空间限制的特点理论上支持 SHEIN 能不断扩大 SKU、无上限提升上新速度来触及门店无处覆盖的受众。当然,SHEIN 作为线上品牌,且以独立站作为主要渠道,需要从 Facebook、Google 等渠道寻找流量,这是每个电商品牌都需要发愁的事。

ZARA 刚好相反,成立时间在 1975 年,是依靠线下门店扩张作为销售窗口闯出来的。在 SHEIN 利用其灵活的柔性供应链以及不断优化的上下游管理体系加快上新速度以及预测流行趋势时,ZARA 面临的其实不止供应链整合或是数据分析能力掉队的问题,还有线下门店的物理局限性不支持 ZARA 一味地扩大 SKU 或频繁上新的事实。

ZARA 能不能赶上 SHEIN 速度是后话,重点在于 ZARA 是不是有必要赶上 SHEIN 的速度。

大叔从投资圈人士得到消息:

字节跳动已经收购了多家快时尚独立站,用于布局类似 SHEIN 的业务。

这些独立站规模较小,收购的价格很便宜,因此不易引起外部觉察。它们都位于广州,离快时尚供应链近。该知情人士透露,收购的目的主要是为了人才布局。

也就是说,跟很多主流媒体的报道分析不同,字节跳动并没有放弃快时尚跨境电商独立站,没有放弃跟 SHEIN 的竞争。

就在一周前,字节确认关闭 Dmonstudio。在文章中我们团队判断,字节跳动不会放弃对标 SHEIN。

另有消息人士告诉大叔,字节跳动虽然关闭了被曝光的 Dmonstudio,但会通过另外的域名,继续运作快时尚跨境独立站。而且,该项目会独立保密运作,尽量让外界无法判断该站点属于字节所有。

坦白说,在春节前夕得知字节推出快时尚跨境独立站 Dmonstudio 时,大叔也是很惊讶:

从业务形态来看,跨境电商可分为第三方平台(比如亚马逊)、卖家(比如 Anker)、独立站(比如 SHEIN)。通常,第三方平台是万亿规模(人民币,下同),属于生态型业务,具有一定程度的垄断性,是互联网巨头的阵地。卖家是百亿规模,一般依托于第三方电商平台存在,是大部分跨境从业者的选择。独立站是千亿规模,起量较慢,但想象空间比卖家业务大些。

正常情况下,以字节的江湖地位,应该是布局万亿规模的第三方平台(也确实布局了 Fanno),而不是千亿规模独立站。

然而,大叔低估了字节跳动面临的营收压力。根据路透社最新的披露,字节跳动 2021 年全年收入约 580 亿美元,同比增长 70%。而 2020 年收入 343 亿美元,同比增长 111%。也就是,字节的营收增速大幅下滑了。其中,占据营收 74%(2020 年数据)的广告业务,已经几乎停止增长了。字节只能依靠直播和电商,支撑接下来的高速增长。尤其是“麦哲伦 XYZ”团队负责的 TikTok 海外直播和跨境电商,很可能被寄予厚望。

其中,TikTok 海外直播,目前还没有完全爆发。也许东南亚今年会爆发,但毕竟量有限。因此,字节得加码跨境电商。这方面,已经布局了第三方平台 Fanno。不过,第三方平台的挑战非常大。看看阿里就知道了,早早布局的 AliExpress、Lazada,都不算真正成功。而黄峥,在创立拼多多之前,就一直在做出口跨境电商(第三平台 VOVA 以及一些独立站),最终以关闭 VOVA 收场。也就是说,字节不能把希望完全寄托在 Fanno 上。这块业务,做成固然最好,但做不成的概率极大。

这样分析下来,字节得继续“下沉”,从第三方平台降维到独立站,以增加成功概率。独立站最成功的,是快时尚品牌 SHEIN。那就对标 SHEIN。

亚马逊“封店潮”下,又一跨境电商再获融资。

近日,出海家居品牌 Newme 宣布完成数百万美元天使+轮融资,由华映资本独家投资。本轮融资将用于自有品牌的研发建设以及增量渠道的拓展。

这是 Newme 在不到一年的时间里第三次融资。前两次分别为 2021 年 1 月由云沐资本和执势资本投资的数百万人民币的种子轮,以及发生在 2021 年 11 月由惟一资本领投,青赢创投跟投的数百万美金的天使轮融资。

目标成为“家居版 SHEIN”,Newme 是否有机会复制 SHEIN 的成功?

Newme 成立于 2020 年 11 月,是一家 DTC 出海家居品牌,以欧美市场家居需求人群为目标用户,将国内“新、奇、特”的家居类产品,通过小包空运的方式售卖至海外市场。

Newme 主要依靠 TikTok 渠道,通过 TikTok 的短视频广告投放、结合自有直播团队和第三方代播进行直播带货,用 TikTok 小店、独立站承接流量,实现转化和商品售卖。

联合创始人顾俊向投中网介绍,自 2021 年 3 月正式卖货,Newme 已累计在 TikTok 短视频广告投放超百万美金,日广告投放收入订单峰值超过 1000 单,数个 SKU 单品销售过万件。开设直播超 500 场,并实现 1-2% 的直播转化率,按每场直播观看人数 3000-6000 计算,平均每场直播转化五六十个订单。2021 年下半年开始,月 GMV 呈翻倍增长态势,峰值近百万美元。

Newme 也在供应链端持续发力,通过自研、包款等方式进一步定义新品,主要产品涵盖灯具、厨房小家电、卫浴小家电和电动工具等,客单价维持在 30-100 美金之间。

创始人顾俊是电商行业的连续创业者,曾供职于京东、乐蜂网、唯品会。

2015 年,顾俊曾创办进口美妆社交电商,借助社交平台种草日韩美妆产品,再将产品进口售卖至国内。该公司曾完成三轮融资,分别获得了顾俊在乐蜂网的前老板李静、经纬中国、险峰长青、贝塔斯曼的投资,累计融资近千万美金。

随着拼多多、小红书、云集微店等各大社交电商崛起,中小公司市场份额受到挤压,顾俊开始寻找下一个海外机会。

2018 年前后,顾俊看中了海外 B2B 电商市场。他曾在印度做起当地的社交电商,类似印度版的“云集微店”,但很快公司遭遇疫情和中印贸易冲突,顾俊不得不“掉转船头”。

有了前两次创业经历,顾俊很快确定了新战场。2020 年,身处美国的顾俊洞察到了美国市场的机会——疫情期间,美国线下零售空缺但线上零售的火热。于是,顾俊火速创办了如今的 Newme。

与顾俊相似,另一位联合创始人谭健荣也是连续创业者。谭健荣曾在法国生活 7 年,曾在微软供职 2 年,创立 3C 消费电子品牌 Emie,获得过贝塔斯曼、蓝湖资本、景林资本等多家机构的投资,融资总额上亿元。

目前,Newme 一共有 20 多名员工,大多具有海外留学、工作背景,英语语言能力较好,熟悉海外文化和生活环境。

据《Digiday》报道,Shapermint 是一家来自美国的塑身内衣 DTC 品牌,成立于 2018 年。目前该公司正努力扩大其社交平台影响力,加大在「Pinterest」和「TikTok」两大平台上的广告投放力度。

Shapermint 的母公司为电商企业 Trafilea,该公司旗下现拥有超过 600 万名客户。Shapermint 首席营销官(CMO)兼创始人马西米利亚诺·提罗基(Massimiliano Tirocchi)表示,自去年年底以来,公司在「TikTok」上投入的广告费用已增加超过两倍,而在「Pinterest」上的广告投入则增加了 2-5 倍。不过他没有透露广告宣传费用的具体金额。

提罗基指出:“我们正在尝试利用新平台进行宣传。作为一个先行者,Shapermint 必须努力去了解消费者的喜好,满足市场多样化的需求。只有这样我们才能获得先发优势。”

自 2021 年底以来,Shapermint 在「TikTok」上的广告投放策略一直围绕着创作者和 KOL 社区而展开。不过提罗基表示,Shapermint 扩大用户群体的主要渠道依然是付费广告。他补充称,公司会在每隔 2-3 天上线新的营销宣传活动。在「Pinterest」方面,Shapermint 在 KOL 营销上的投入也相对较少,主要通过付费广告进行宣传。

Shapermint 的目标是通过「Pinterest」和「TikTok」等平台提高品牌知名度,然后再通过「Facebook」和「Instagram」向潜在消费者实施再营销(Retarget),推动潜在消费者通过营销渠道购买相关产品。提罗基表示,由于不同平台上的用户喜好之间存在差异,因此公司必须在整个社交媒体领域建立广泛的客户触点,以争夺更多的潜在消费者,获得更多的市场份额。

提罗基表示:“在不同的社交媒体平台上,消费者每周能够浏览 Shapermint 广告 3-4 次,甚至达到 5 次。这样消费者就能更好地理解我们通过广告所要传递的价值。”

【游戏出海】

去年创收 40 亿美金的三消融合,

在 SLG、RPG 等热门游戏类别的竞争越来越激烈的情况下,玩法融合成为很多游戏厂商继续实现增长的方式。在 2021 年的 Google ThinkGames 上,Google 中国大客户部游戏行业副总裁邓辉表示,“破圈和融合是开发者继续增长的机遇,在核心玩家之外,吸引更多的泛玩家,与当地市场最好的 IP,甚至当地市场最好的品牌进行合作,能帮助游戏取得更大的增长。”

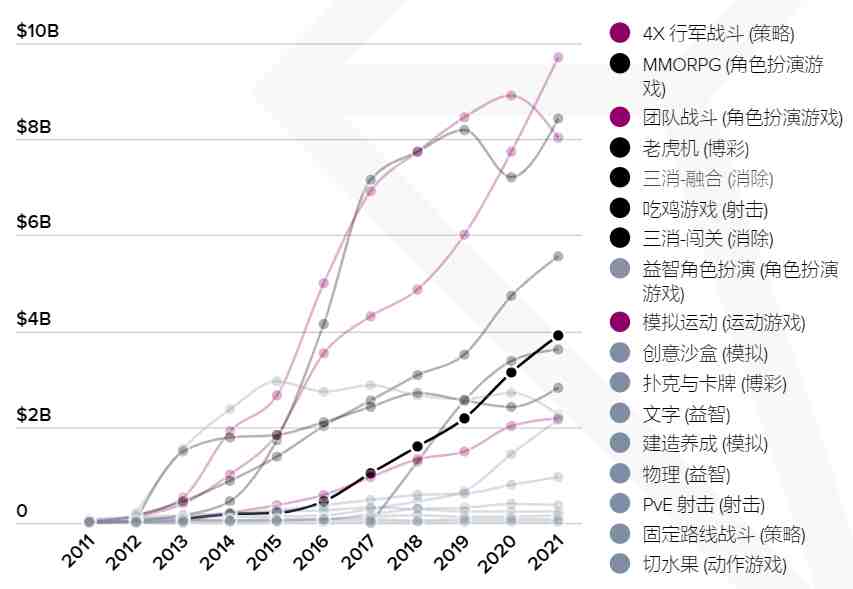

而在各种玩法融合中,三消一直都是游戏厂商最喜欢做融合玩法尝试的游戏玩法之一。根据 App Annie 今年 1 月份发布的《2022 年移动市场报告》中游戏部分的数据显示,2021 年三消融合类游戏的年收入已经接近 40 亿美金,排名上升至所有类别的第 5 位。

数据来源:App Annie

近十年三消融合游戏用户支出的增长趋势

2020 年以来,出海的三消融合类游戏也不断出现爆款,比如此前反复报道过的《project makeover》和《puzzles&survival》。而在 2021 年,三消+游戏赛道继续发生着一些变化,去年白鲸出海发布的《榜单过山车、众筹破纪录,从最近的三消+尝试看怎样的玩法混合更靠谱》和《月流水 3100 万美金的「Puzzles&Survival」之后,三七互娱在末日题材上狂做实验》两篇文章都对 2021 年三消+的变化做过报道。

而最近,笔者又换了一个更大的视角去看三消游戏赛道,关注了大量在 2021 年上线的三消游戏,其中不仅包括大厂旗下的产品,还有多款中小厂商开发的创新性的产品。而从这些游戏中笔者也总结出了一些趋势和经验,本文主要分为三消融合的剧情化、大厂在三消+SLG/RPG 上的布局以及被忽视的三消闯关类游戏三部分向读者介绍。

如果说,2020 年三消游戏的关键词在于“融合”(2020 年诞生两个爆款出海三消游戏《Puzzles&Survival》和《Project Makeover》),在 2021 年,三消融合的关键词笔者认为是“故事情节”。其实故事情节早在几年前就已经有体现了,也可以算是当时区分三消迭代的一个重要标志。只不过在 2021 年,这个点依然再被放大。而最直观的体现就是,三消+互动小说融合游戏。

去年白鲸出海发布的《榜单过山车、众筹破纪录,从最近的三消+尝试看怎样的玩法混合更靠谱》和《一款集合了恋爱、时尚元素的三消出海 App,登上美国免费总榜第 2》两篇文章已经分别对去年上线的两款三消+互动小说游戏 Day Repeat Day 和 Love Fantasy 做过报道,本文就不再赘述,感兴趣的读者可以点击链接阅读。

除了这两款游戏之外,笔者还观察到了两款在去年上线的三消+互动小说的游戏,分别是 Match in Paris 和 switchcraft。

Match in Paris,整体上可以理解为将 Playrix 的故事线替换成互动小说的形式,给玩家以新鲜感,同时在互动小说中,加入了贴近现实生活的元素。

三消游戏的内容化、剧情化是一个已经演化了多年的趋势,在 2021 年这种趋势演变成了与互动小说相结合,因此出现了更多三消与互动小说结合的产品,但是这毕竟是一种新的结合,所以无论是之前的三消玩家还是互动小说玩家都需要市场教育才能接受。不过由于三消与互动小说都是女性玩家居多,因此不论是从游戏设计本身、抑或受众重合情况,都给这种品类融合带来了一定的机会。

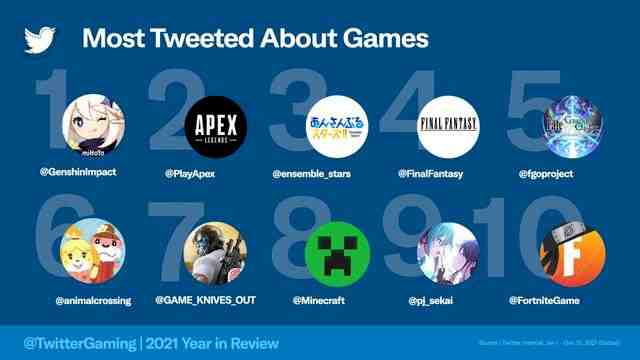

全球社交应用平台 Twitter 之前发布了 2021 年的热门排行榜,在游戏领域中,被提及最多的 5 款手游分别是:

「Genshin Impact」(译名:原神)

「Ensemble Stars!」(译名:偶像梦幻祭)

「Fate Grand Order」(译名:命运冠位指定)

「KNIVES OUT」(译名:荒野行动)

「Project Sekai」(译名:世界计划 缤纷舞台!)

以上 5 款手游中,有 4 款属于二次元游戏,且有 2 款为音乐游戏。本文将选取其中较有代表性的 3 款游戏,从收入、下载数据以及素材投放等方面浅析这几款游戏的出圈思路。

「Genshin Impact」品质是最好的招牌

「Genshin Impact」是由中国游戏开发商 miHoYo 于 2020 年推出的一款大世界冒险游戏,自上线以来,便凭借过硬的游戏质量和精细化营销,在全球范围内收获无数粉丝。

「Genshin Impact」在买量上投入甚多,根据广大大抓取到的数据,截至 2022 年 2 月 9 日,其双端累计去重创意数已经超过 2 万组。从近一年投放数据来看,「Genshin Impact」最喜欢的素材投放渠道分别是 Facebook(iOS 端)和 Google Ads(Android 端)。

「Ensemble Stars!」偶像 IP 日式运营

日本本土的偶像养成文化非常成熟,现实中就有 AKB 系女团、杰尼斯男团等。真正掀起虚拟偶像热的是 2010 年 2.5 次元偶像动画项目「Lovelive!」,相关音游「LoveLive!学园偶像祭」应运而生,上线 5 个月用户突破 100 万,惊人的数据让偶像养成的热潮也席卷到了手游市场,其中表现最为突出的就是「Ensemble Stars!」(日本译名:あんさんぶるスターズ!!)。

「Ensemble Stars!」定位偶像养成,抛开了以往乙女游戏中的传统帅哥形象,减弱恋爱元素,增强逐梦内核的呈现,为女性玩家提供了一个个或元气、或中二的追梦少年的形象,用“青春、奋斗”等主题与玩家产生共鸣。

下面这条素材是截取于其续作「Ensemble Stars!!Music」的宣传 PV,视频画面从少女们的跟唱(平静)→ 轰鸣而过的地铁和低垂的眼眸(失落)→ 偶像们的阳光形象与少女们的笑容(开心),情绪层层递进,与玩家产生了情感链接。

我们建了一个亚马逊卖家交流群,里面不乏很多大卖家。

现在扫码回复“ 加群 ”,拉你进群。

热门文章

*30分钟更新一次